Investimenti in start-up innovative: la compilazione del modello Redditi SC

di Clara PolletSimone DimitriIl D.L. 179/2012, convertito, con modificazioni, dalla L. 221/2012, ha introdotto incentivi fiscali per l’investimento in start-up innovative; in seguito il D.M. 25.02.2016, di concerto con il Ministro dello sviluppo economico, ne ha definito le modalità di attuazione.

Si definisce start-up innovativa la società di capitali, costituita anche in forma di cooperativa, che svolge attività necessarie per sviluppare e introdurre prodotti, servizi o processi produttivi innovativi ad alto valore tecnologico, le cui azioni o quote rappresentative del capitale sociale non siano quotate su un mercato regolamentato o su un sistema multilaterale di negoziazione.

Rientrano nel novero delle start-up innovative anche le società che abbiano come oggetto sociale la promozione dell’offerta turistica nazionale attraverso l’uso di tecnologie e lo sviluppo di software originali, in particolare, agendo attraverso la predisposizione di servizi rivolti alle imprese turistiche. Si ricorda che le start-up innovative possono essere costituite anche nella forma della s.r.l. semplificata, ai sensi dell’articolo 2463-bis cod. civ. (articolo 11-bis D.L. 83/2014, convertito con modificazioni, dalla L. 106/2014).

L’articolo 1, comma 66, lett. c), L. 232/2016, ha apportato modifiche all’articolo 29 D.L. 179/2012 prevedendo, a decorrere dall’anno 2017, una detrazione dall’imposta lorda sul reddito delle persone fisiche nella misura del 30% per le somme investite dal contribuente nel capitale sociale di una o più start-up innovative.

Allo stesso modo, non concorre alla formazione del reddito dei soggetti passivi Ires (diversi da imprese start-up innovative) il 30% delle somme investite nel capitale sociale di una o più start-up innovative (direttamente, ovvero per il tramite di organismi di investimento collettivo del risparmio o altre società che investano prevalentemente in start-up innovative), per un importo non superiore a 1.800.000 euro per ciascun periodo d’imposta.

L’investimento deve essere mantenuto per almeno 3 anni, pena la decadenza dal beneficio ed il recupero a tassazione dell’importo dedotto, maggiorato degli interessi legali.

L’agevolazione in commento trova applicazione anche per gli investimenti in piccole e medie imprese (Pmi) innovative, di cui all’articolo 4, comma 9, D.L. 3/2015, nel rispetto delle condizioni e dei limiti previsti dagli Orientamenti sugli aiuti di Stato destinati a promuovere gli investimenti per il finanziamento del rischio, di cui alla comunicazione 2014/C 19/04 della Commissione del 22 gennaio 2014.

La deduzione dal reddito delle società di capitali trova spazio nel modello Redditi SC 2019.

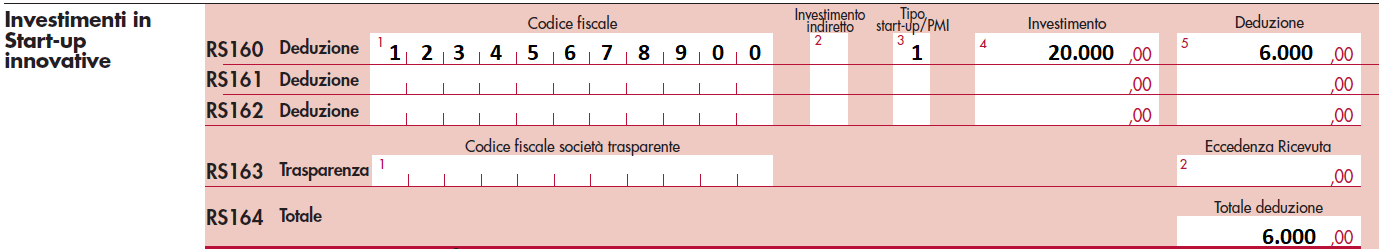

In particolare, nel prospetto “investimenti in start-up innovative” del quadro RS, occorre compilare i righi da RS160 a RS162 riportando:

- nella colonna 1, il codice fiscale della start-up destinataria dell’investimento. In caso di investimenti indiretti occorre esporre il codice fiscale dell’organismo di investimento collettivo del risparmio o della società che investe prevalentemente in start-up innovative, riportando nella colonna 2, rispettivamente, il codice 1 o 2;

- nella colonna 3 il codice 1, se l’investimento è stato effettuato in start-up innovativa o il codice 2, se l’investimento è stato effettuato in Pmi innovativa;

- nella colonna 4, l’ammontare dell’investimento agevolabile;

- nella colonna 5, l’ammontare della deduzione spettante.

Esemplificando, la società Alfa srl che effettua nel 2018 un conferimento in una start-up innovativa di 20.000 euro, compila il prospetto descritto del quadro RS come segue.

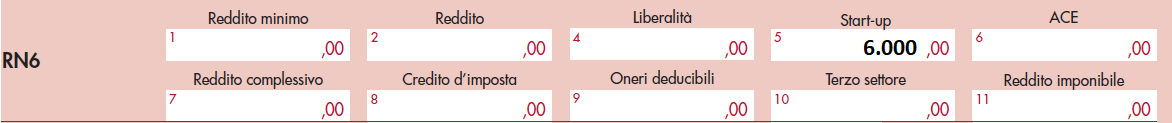

L’importo indicato nel rigo RS164 deve essere riportato nel rigo RN6, colonna 5, fino a concorrenza dell’importo esposto nel rigo RN6, colonna 2 – Reddito.

L’importo indicato nel rigo RS164 deve essere riportato nel rigo RN6, colonna 5, fino a concorrenza dell’importo esposto nel rigo RN6, colonna 2 – Reddito.

Nel caso in cui la deduzione sia di ammontare superiore al reddito complessivo dichiarato, l’eccedenza può essere computata in aumento dell’importo deducibile dal reddito complessivo dei periodi di imposta successivi ma non oltre il terzo, fino a concorrenza del suo ammontare (articolo 4, comma 4, D.M. 25.02.2016).

Si segnala, infine, che per l’anno 2019 la misura del beneficio è incrementata al 40%.

Nei casi di acquisizione dell’intero capitale sociale di start-up innovative da parte di soggetti passivi Ires, l’aliquota viene elevata al 50% per l’anno 2019, a condizione che l’intero capitale sociale sia acquisito e mantenuto per almeno tre anni (articolo 1, comma 218, L. 145/2018).

Occorre tener presente che l’efficacia della citata maggiorazione è subordinata, ai sensi dell’articolo 108, paragrafo 3, del Trattato sul funzionamento dell’UE, all’autorizzazione della Commissione europea (articolo 1, comma 220, L. 145/2018): ad oggi il beneficio “rafforzato” non ha ancora ottenuto il parere positivo di Bruxelles, al pari di altre misure di favore contenute nella legge di bilancio 2019.