Modello 770/2021: gli utili e proventi equiparati corrisposti nel 2020

di Federica FurlaniEntro il prossimo 2 novembre, le società e gli enti commerciali soggetti all’Ires che nel corso del 2020 hanno pagato ai soci utili e/o proventi equiparati in qualsiasi forma e sotto qualsiasi denominazione, certificati consegnando agli stessi percettori entro lo scorso 31 marzo il Modello Cupe, devono presentare il Modello 770/2021 compilando i quadri SI ed SK.

Ricordiamo che il modello Cupe deve essere rilasciato solo nel caso di somme distribuite non assoggettate a ritenuta a titolo d’imposta o di imposta sostitutiva, pertanto esclusivamente per gli utili prodotti fino al 2017.

Dagli utili prodotti dal 2018, infatti, il trattamento fiscale di dividendi da partecipazioni qualificate e non qualificate percepiti da persone fisiche private, che non detengono cioè le partecipazioni in regime di impresa, è stato equiparato: entrambe le fattispecie sono assoggettate a ritenuta a titolo d’imposta del 26%, e non vanno pertanto certificate con il Modello Cupe né riportate nel Modello 770 (in tal caso, come vedremo, va solo compilato il quadro SI). I dividendi non confluiscono neppure nella dichiarazione dei redditi della persona fisica, essendo tassati a titolo definitivo.

Il quadro generale, dal 2018, circa la tassazione dei dividendi, a seconda del soggetto percettore, è pertanto il seguente:

- persone fisiche non in regime di impresa: ritenuta a titolo di imposta del 26%.

- società di persone e persone fisiche operanti in regime di impresa: tassazione progressiva Irpef sulla base imponibile del 58,14% (ovvero, esenzione del 41,86%).

- società di capitali ed altri soggetti Ires: base imponibile pari al 5% (ovvero, esclusione del 95%).

Per quanto riguarda la tassazione degli utili percepiti da persone fisiche privati in relazione a partecipazioni qualificate, è prevista tuttavia una disciplina transitoria che prevede il mantenimento della disciplina ante L. 2015/2017:

- alle sole riserve di utili formatisi fino al 31.12.2017;

- a condizione che si realizzi la distribuzione delle medesime riserve mediante delibere assembleari adottate tra il 1° gennaio 2018 e il 31 dicembre 2022.

La normativa ante-riforma prevede che i dividendi percepiti da persone fisiche, al di fuori dell’esercizio dell’impresa, in relazione a partecipazioni qualificate, concorrono alla formazione del reddito complessivo del percettore nella misura del:

- 40%, se gli utili sono stati prodotti fino al 2007;

- aumentata al 49,72%, per gli utili prodotti dall’esercizio successivo a quello in corso al 31.12.2007 e fino all’esercizio in corso al 31.12.2016;

- poi portata al 58,14%, per gli utili prodotti a decorrere dall’esercizio successivo a quello in corso al 31.12.2016.

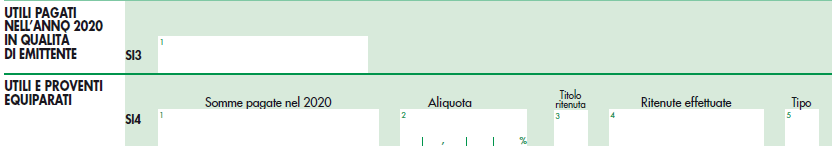

Le società e gli enti commerciali soggetti ad Ires che hanno pagato (a prescindere dalla data di delibera) ai soci utili (o proventi equiparati) nell’anno 2020 devono pertanto presentare entro il prossimo 2 novembre il modello 770/2021 compilando:

- il quadro SI, su cui specificare l’ammontare degli utili e proventi equiparati pagati nel 2020, indicando l’eventuale aliquota d’imposta applicata, la ritenuta, se a titolo d’acconto o di imposta, e il tipo di utile o provento;

- il quadro SK, dedicato ai dati dei soggetti percettori degli utili corrisposti nel 2020, da compilarsi esclusivamente in caso di somme distribuite non assoggettate a ritenuta a titolo d’imposta o ad imposta sostitutiva (in questo ultimo caso andrà quindi compilato solo il quadro SI).

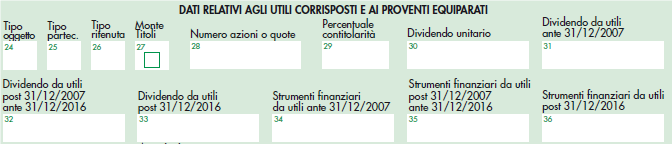

Nel quadro SK vanno indicati anche i dati relativi agli utili corrisposti al soggetto percettore, indicando distintamente, per la diversa tassazione a cui sono sottoposti, come sopra indicato, i dividendi da utili ante 31.12.2007, da utili post 31.12.2007 ma ante 31.12.2016, i dividendi da utili post 31.12.2016.

Il quadro va compilato anche in caso di dividendi corrisposti a società semplici che, a partire dal 1° gennaio 2020, in base all’articolo 32-quater D.L. 124/2019, si intendono percepiti per trasparenza dai rispettivi soci e come tali seguono le specifiche regole di tassazione (ad esempio se il socio è una persona fisica che detiene le partecipazioni non in regime di impresa, il dividendo sarà tassato con applicazione della ritenuta d’imposta del 26%).

Di conseguenza, sulla base delle informazioni ricevute dalla società semplice, l’emittente o l’intermediario che svolgono l’attività di sostituto di imposta dovranno compilare il quadro SK indicando i dati dei soci delle società semplici, che percepiscono dividendi sui quali non è stata applicata la ritenuta o l’imposta sostitutiva.

Tuttavia, considerando il regime transitorio previsto ai sensi del comma 2-bis del citato articolo 32-quater che stabilisce che il suddetto regime per trasparenza non trova applicazione con riferimento alle distribuzioni di dividendi formatesi con utili prodotti fino all’esercizio in corso al 31 dicembre 2019, deliberate entro il 31 dicembre 2022, continuando pertanto ad applicarsi la disciplina previgente, in tale ultimo caso nel quadro SK dovranno essere indicati i dati della società semplice e non dei soci.