La perdita maturata nel 2017 nel quadro RG

di Alessandro BonuzziTra le novità introdotte dalla Legge di Bilancio 2019 aventi impatto già sulla determinazione delle imposte sul reddito da versare entro il prossimo 30 giugno (salvo proroga), nonché sulla compilazione del modello Redditi 2019, vi è quella che ha determinato lo stravolgimento del regime delle perdite fiscali prodotte dalle imprese Irpef.

Infatti, i commi da 23 a 26 della L. 145/2018 sono intervenuti sui commi 1 e 3 dell’articolo 8 Tuir con effetto dal periodo d’imposta successivo a quello in corso al 31 dicembre 2017 – quindi, già dal periodo d’imposta 2018, in deroga all’articolo 3, comma 1, L. 212/2000 – prevedendo, a regime, sia per le imprese Irpef in contabilità ordinaria che per le imprese Irpef in contabilità semplificata, l’applicazione delle medesime regole previste dall’articolo 84 Tuir per il riporto e l’utilizzo delle perdite pregresse delle società di capitali. È pertanto prevista la riportabilità illimitata nel tempo e scomputabilità “verticale” nei limiti dell’80% del reddito imponibile.

Invero la valenza delle nuove regole interessa anche le perdite maturate nelle annualità precedenti, coinvolgendo:

- le perdite generate a partire dal 2013 in vigenza del regime di contabilità ordinaria;

- le perdite prodotte dal 2017 se l’impresa adottava invece la contabilità semplificata.

In effetti, la novella normativa è da apprezzare soprattutto perché consente di ripescare le perdite “semplificate” del 2017, primo periodo di applicazione del regime per cassa ex articolo 66 Tuir, giacché originatesi, con tutta probabilità, dalla deduzione integrale delle rimanenze finali ereditate dall’ultimo periodo d’imposta in cui è stato applicato il criterio della competenza.

Queste perdite, per la parte non compensata con il reddito complessivo del 2017, sono soggette a un regime transitorio potendo essere computate in diminuzione dei redditi d’impresa conseguiti:

- nei periodi di imposta 2018 e 2019, in misura non superiore al 40% dei medesimi redditi e per l’intero importo che trova capienza in essi;

- nel periodo d’imposta 2020, in misura non superiore al 60% dei medesimi redditi e per l’intero importo che trova capienza in essi.

Dal 2021 saranno, invece, utilizzabili nel limite ordinario dell’80% del reddito imponibile (circolare 8/E/2019).

Ne deriva che le imprese in contabilità semplificata, che nel 2018 realizzano un reddito d’impresa, possono abbatterlo in parte, fino al 40% del relativo ammontare, con l’eventuale perdita prodotta nel 2017. Si noti, peraltro, che la limitazione potenziata opera anche se nel frattempo l’impresa è passata alla contabilità ordinaria (circolare 8/E/2019).

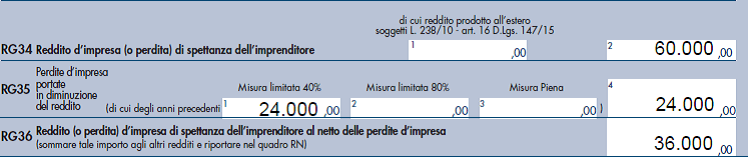

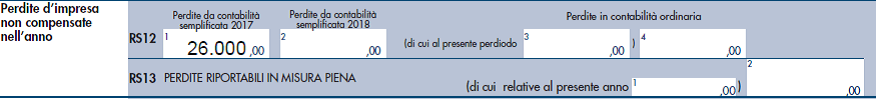

Si ipotizzi un imprenditore individuale tutt’ora in contabilità semplificata che:

- nel 2017 ha prodotto una perdita d’impresa di 50.000 euro;

- nel 2018 realizza un reddito d’impresa di 60.000 euro.

La perdita 2017 può essere utilizzata per abbattere il reddito 2018, per un importo pari a 24.000 euro (60.000*40%); il residuo può essere riportato ai periodi d’imposta successivi.

Il modello Redditi 2019 va compilato nel modo seguente.