Dichiarazione Iva: novità dell’integrativa “a favore” e quadro VN

di Raffaele PellinoTra le novità più significative della dichiarazione annuale Iva 2017 particolare rilievo assume l’introduzione del quadro VN, denominato “dichiarazioni integrative a favore”, riservato ai soggetti che hanno presentato nel 2016 una dichiarazione integrativa “a favore” oltre il termine prescritto per la presentazione della dichiarazione relativa al periodo d’imposta successivo a quello di riferimento dell’integrativa (ad esempio, dichiarazione integrativa Iva 2014, relativa al 2013, presentata nel 2016). In tal modo trova piena applicazione, anche ai fini Iva, la disciplina dell’articolo 8 del D.P.R. 322/1998 (come modificata dal D.L. 193/2016) con la quale sono stati “unificati” i termini di presentazione delle integrative, sia a “favore” del contribuente che a “favore” del Fisco.

Sul piano operativo si rileva che, per effetto della citata unificazione, nel frontespizio del modello Iva è venuta meno la casella relativa all’integrativa “a favore”, mentre nell’apposito quadro VN si dovrà riportare, tra gli altri, l’anno cui si riferisce la dichiarazione integrativa presentata (ad esempio, per la dichiarazione integrativa Iva 2014, indicare 2013) e l’importo del credito derivante dal minor debito o dalla maggiore eccedenza detraibile, per la quota “non chiesta a rimborso nella dichiarazione integrativa stessa”.

Dichiarazione integrativa

Come noto, per effetto delle modifiche operate dal D.L. 193/2016 all’articolo 8 del D.P.R. 322/1998, anche ai fini Iva (come per imposte sui redditi e Irap), si rilevano i riflessi del nuovo comma 6-bis concernente la disciplina delle dichiarazioni integrative. In particolare, salva l’applicazione delle sanzioni e ferma restando la possibilità di ricorrere all’istituto del ravvedimento operoso ex articolo 13, D.Lgs. 472/1997, le dichiarazioni Iva possono essere “integrate” per correggere errori / omissioni, sia “a favore” del contribuente che “a favore” del Fisco, entro il termine previsto per l’accertamento fiscale (articolo 57, D.P.R. 633/1972); si tratta, in particolare, di errori/omissioni che hanno determinato l’indicazione di un maggiore/minore imponibile o, comunque, di un maggiore/minore debito d’imposta o di una maggiore/minore eccedenza detraibile.

Credito risultante dalla integrativa “a favore”

Come disposto dal nuovo comma 6-ter dell’articolo 8 del D.P.R. 322/1998, l‘eventuale credito emergente dalla dichiarazione “integrativa”, presentata entro il termine previsto per la presentazione della dichiarazione relativa al periodo di imposta successivo, può essere:

- portato in detrazione in sede di liquidazione periodica o di dichiarazione annuale;

- utilizzato in compensazione ovvero chiesto a rimborso (sempreché ricorrano per l’anno per cui è presentata la dichiarazione integrativa i requisiti di cui agli articoli 30 e 34, comma 9, del D.P.R. 633/1972).

Nel caso in cui la dichiarazione “integrativa” sia presentata oltre il termine prescritto per la presentazione della dichiarazione relativa al periodo d’imposta successivo, l’eventuale credito derivante dal minor debito o dalla maggiore eccedenza detraibile può essere:

- utilizzato in compensazione (mediante F24), per eseguire il versamento di debiti maturati “a partire” dal periodo d’imposta successivo a quello in cui è stata presentata la dichiarazione integrativa;

- ovvero, chiesto a rimborso ove ricorrano, per l’anno per cui è presentata la dichiarazione integrativa, i requisiti di cui ai citati articoli 30 e 34, comma 9 del D.P.R. 633/1972.

Con il nuovo comma 6-quinquies, infine, resta ferma per il contribuente la possibilità di far valere, anche in sede di accertamento o di giudizio, eventuali errori, di fatto o di diritto, che hanno inciso sull’obbligazione tributaria con conseguente indicazione di un maggior imponibile, di un maggiore debito d’imposta o, comunque, di una minore eccedenza detraibile.

Termine di notifica cartelle e di accertamento

Ulteriore intervento ha riguardato l’estensione alla dichiarazione Iva “integrativa” (già previsto per le imposte dirette e l’Irap) della disposizione secondo cui, in tutti i casi di regolarizzazione dell’omissione o dell’errore, i termini per l’accertamento e per la notifica delle cartelle di pagamento relativi, rispettivamente, all’attività di liquidazione delle imposte, dei contributi, dei premi e dei rimborsi dovuti in base alle dichiarazioni e di controllo formale delle dichiarazioni, decorrono dalla data di presentazione dell’integrativa limitatamente ai “soli” elementi oggetto dell’integrazione, “dovendosi per tali ultimi intendere unicamente gli specifici elementi non contenuti o indicati in maniera scorretta nella dichiarazione originariamente presentata dal contribuente e aggiunti o rettificati in sede di dichiarazione integrativa”.

La compilazione del quadro VN

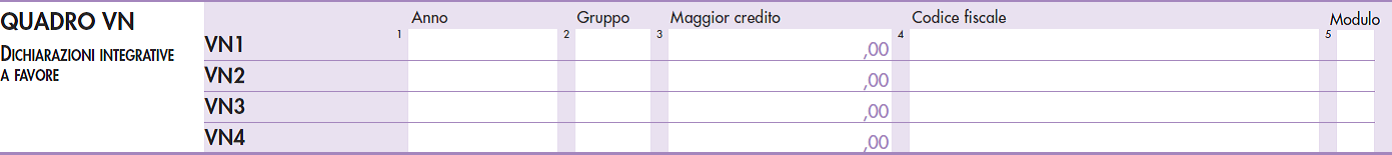

Sul piano operativo il quadro VN del modello Iva si articola in 5 colonne in cui vanno rispettivamente riportati:

- l’anno per cui è presentata la dichiarazione integrativa (colonna 1);

- il credito derivante dal minor debito o dalla maggiore eccedenza detraibile risultante dalla integrativa, per la quota non chiesta a rimborso nella stessa dichiarazione integrativa (colonna 3). Tale importo – precisano le istruzioni al modello – concorre alla determinazione del saldo annuale e, pertanto, va riportato nel rigo VL11 (oppure nel rigo VW30 se è barrata la colonna 2);

- il codice fiscale del soggetto cui si riferisce la dichiarazione integrativa qualora diverso dal soggetto che l’ha presentata (colonna 4).

Si ricorda che il quadro in esame contiene 4 righi, da VN1 a VN4, ognuno dei quali va utilizzato per ciascuna integrativa “a favore” oltre il termine della dichiarazione successiva, presentata nel corso del 2016.

Ulteriori informazioni da riportare riguardano le seguenti casistiche “particolari”:

- dichiarazione società controllante di un gruppo Iva: occorre barrare la casella di colonna 2 qualora il credito emerge dal prospetto Iva 26/PR di una integrativa presentata nel 2016 relativa al medesimo gruppo Iva;

- presenza di più moduli in caso di trasformazioni sostanziali “soggettive” (colonna 5): va indicato il numero che individua il primo dei moduli riferiti al soggetto partecipante alla trasformazione (compreso il dichiarante) che ha presentato la dichiarazione integrativa. In via esemplificativa le istruzioni al modello Iva precisano che se la società incorporata Alfa ha presentato nel 2016, prima dell’operazione straordinaria, una integrativa “a favore” e la società incorporante Gamma compila per se stessa un modulo (modulo n. 1) e due moduli per la società incorporata Alfa (moduli n. 2 e 3) riferiti a due attività gestite con contabilità separata, nella colonna in esame occorre indicare il numero 2.

Si segnala, infine, che se nel 2016 sono state presentate dichiarazioni integrative relative a diversi anni e/o diversi soggetti, occorrerà compilare un rigo del quadro per ciascun anno e per ciascun soggetto.

Ciò detto, ipotizziamo che una società abbia presentato ordinariamente il modello Iva 2014 (anno 2013) ma si accorge di non aver inserito in dichiarazione un credito Iva di € 4.000 che intende chiedere in compensazione. Il contribuente, nel mese di dicembre 2016, tenuto conto delle modifiche apportate dal D.L. 193/2016, ha presentato l’“integrativa” della dichiarazione al fine di tener conto del credito non inserito. In seguito a tale comportamento nel modello Iva 2017 va compilato il quadro VN riportando l’anno “2013” e l’ammontare del credito emergente dalla integrativa “per la quota non chiesta a rimborso”.

Nell’esempio, considerato che tutto il credito è stato chiesto in compensazione, lo stesso potrà essere utilizzato per il versamento dei debiti maturati “a partire” dall’anno successivo a quello in cui è stata presentata l’integrativa (2016); quindi, stando al tenore letterale della norma il credito sarebbe compensabile, ad esempio, con il debito riferito agli acconti emergente dal modello Redditi 2017.