La settimana finanziaria

di Direzione Finanza e Prodotti - Banca Esperia S.p.A.Executive Summary

Settimana positiva per i mercati internazionali in un contesto guidato dalla ripresa del settore finanziario, grazie alle buone trimestrali delle principali banche statunitensi. Positivo anche l’effetto delle rassicurazioni, avutasi giovedì durante la riunione di politica monetaria della Banca Centrale Europea. La BCE ha lasciato invariati sia i tassi di riferimento sia lo schema e i parametri del programma di acquisto di titoli, lasciando la porta aperta a eventuali modifiche in dicembre, quando saranno pubblicate le nuove previsioni per l’inflazione e la crescita dell’area fino al 2019. Durante la conferenza stampa il Presidente Mario Draghi ha escluso una cessazione improvvisa degli acquisti di titoli. Al contempo le indicazioni provenienti dall’economia statunitense e dalle economie asiatiche hanno confermato che rimaniamo in un contesto di crescita moderata. In questa luce deve leggersi il dato sul prodotto interno lordo cinese nel terzo trimestre: l’economia cinese è cresciuta del 6.7% YoY, in linea con il dato dei tre mesi precedenti e con le attese, grazie anche a un boom immobiliare che ha controbilanciato la debolezza dell’export. Relativamente alle elezioni presidenziali degli Stati Uniti, l’ultimo confronto televisivo tra i due candidati non ha portato novità sulle intenzioni dei contendenti e ha confermato una lieve prevalenza per Hillary Clinton, nei sondaggi sulle intenzioni di voto.

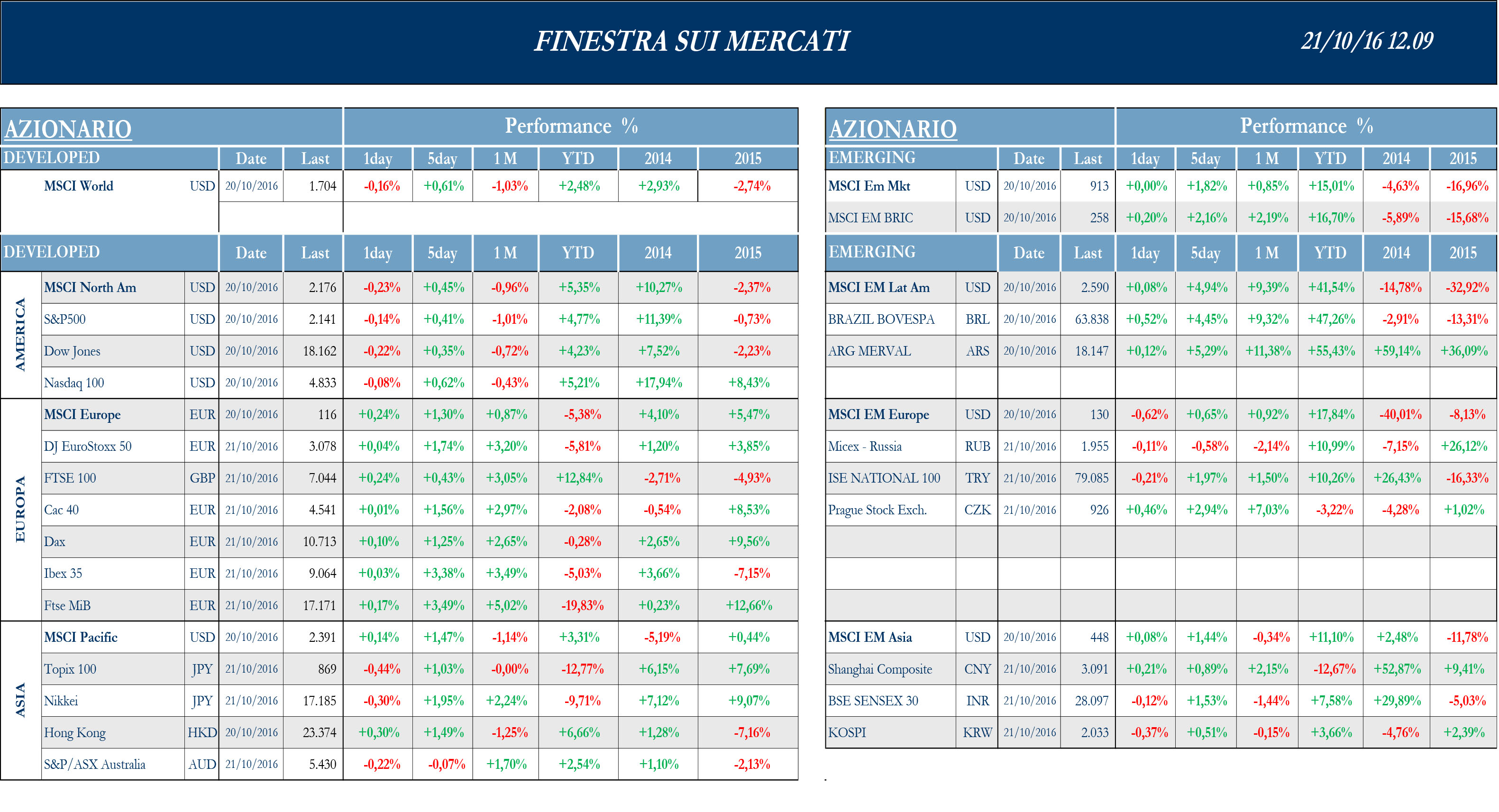

Europa

Stoxx Europe 600 +1.38%, Euro Stoxx 50 +1.76%, Ftse MIB +3.50%

Stati Uniti

S&P 500 +0.41%, Dow Jones Industrial +0359%, Nasdaq Composite +0.55%

Asia

Nikkei +1.95%, Hang Seng +0.61%, Shangai +0.89%, ASX -0.07%

Indicazioni macroeconomiche

Europa

Come indicato nell’editoriale, l’evento principale nella zona Euro é stata la riunione della BCE, che ha lasciato invariata la propria politica monetaria e la valutazione dei rischi sul ciclo economico e di inflazione. Il presidente Mario Draghi ha, inoltre, sottolineato che eventuali decisioni, riguardo a un possibile cambiamento nel piano di acquisti, verranno prese alla prossima riunione del consiglio direttivo, in calendario l’8 dicembre, quando la BCE avrà a disposizione le nuove previsioni per l’inflazione e la crescita nell’area dell’Euro. La decisione di dicembre “descriverà quindi la politica monetaria dei mesi a venire”. Si ricorda che l’orizzonte temporale di previsione, a dicembre, comprenderà anche il 2019 e che tra le ipotesi di compromesso, sempre da valutare, ci sarebbe l’allentamento della regola che obbliga ad acquistare titoli di Stato in proporzione alla grandezza dell’economia dei singoli Paesi. Questo potrebbe potenzialmente ridurre gli acquisti di titoli tedeschi. Infine, durante la conferenza stampa, è stata reiterata la richiesta ai governi dell’area di politiche fiscali e riforme strutturali a sostegno della crescita, sottolineando che è necessario incrementare la produttività e migliorare il contesto economico. Oltre alle parole di Mario Draghi, sul fronte macro la settimana ha visto la pubblicazione dell’indagine sul credito bancario nell’area dell’euro che ha confermato la progressiva riduzione della frammentazione del credito e un graduale miglioramento delle condizioni di offerta del credito.

Stati Uniti

Sul fronte dell’inflazione, l’indice dei prezzi al consumo é aumentato a settembre di 0.3% mese su mese arrivando a 1.5% su base annua. Questo dato, oltre a lasciare invariate le aspettative di politica monetaria, non ha contribuito a risolvere le incognite sullo stato dell’economia. Si potrebbe dire che l’inflazione fatica a risvegliarsi con convinzione quanto l’economia a crescere. Questa é anche l’indicazione derivante sia dal Beige Book sia dall’indicatore anticipatore di settembre (+0.2%), in lieve aumento rispetto al mese precedente (-0.2%). Alternate le indicazioni dal settore real estate, con le vendite di case esistenti salite a settembre a 5.47 mln da 5.30 mln del mese precedente, superando le attese di 5.35 mln; i permessi di costruzione di nuove case, con 1.047mln, scendono, invece, dai 1.150 mln di agosto e si collocano sotto i 1.175 mln stimati.

Asia

Anche questa settimana è stata la Cina a guidare la regione sul fronte degli indicatori macroeconomici. Il Prodotto Interno Lordo nel terzo trimestre 2016 ha riportato una crescita del 6.7% annuo, in linea sia alle attese degli analisti, sia al valore dei due trimestri precedenti. Delude, invece, la produzione industriale che a settembre si é attestata a 6.1%, lievemente al di sotto delle attese (6.4%) e del valore precedente( 6.3%). Indicazioni sulla produzione industriale arrivano anche dal Giappone, con un valore che ad agosto segna una crescita dell’1.3% mensile, in lieve contrazione rispetto al +1.5% registrato nel mese di luglio. Dall’Australia, economia maggiormente legata alle commodities, giungono indicazioni confortanti relative al mercato del lavoro: il tasso di disoccupazione di settembre scende al 5.6% dal 5.7% rivisto del mese precedente, migliore rispetto alle attese degli analisti orientate al 5.7%.

Newsflow societario

Europa

Nella settimana appena trascorsa, l’attenzione degli investitori ha riguardato ancora una volta gli aggiornamenti sui piani di ristrutturazione di BMPS e di Unicredit. Secondo la stampa italiana, BMPS starebbe valutando la nuova proposta di Passera, che prevede un aumento di capitale di €1.5-2mld riservato ad alcuni fondi internazionali, mentre un ulteriore €1mld potrebbe essere offerto agli attuali azionisti e non si avrebbe nessuna conversione delle obbligazioni subordinate. Inoltre, l’ammontare di crediti deteriorati che verrebbero scaricati dal bilancio della banca ammonterebbero a €32mld e i bad loan verrebbero trasferiti in una bad bank rispetto all’alternativa della cartolarizzazione. Continuano i contatti tra Unicredit e PZU per la cessione della partecipazione in Pekao con possibile coinvolgimento del fondo statale PFR. Secondo diversi quotidiani nazionali, UCG sarebbe vicina a cedere il 30% della banca polacca per un valore di circa €2.5mld e si potrebbe già raggiungere una conclusione delle trattative prima della fine di ottobre. Sempre secondo la stampa nazionale, considerando la cessione polacca, Unicredit avrebbe comunque la necessità di raccogliere ulteriori €5-6mld: è importante notare, inoltre, come la cessione del 30%, in assenza di accordo con PZU per il controllo congiunto di Pekao, porterebbe il deconsolidamento dei RWA e dell’avviamento, liberando conseguentemente circa 50bps di CET1. Negli ultimi giorni, la banca italiana ha provveduto alla cessione di un portafoglio di NPLs dal valore di €940mln lordi alla società specializzata nella gestione di esposizioni problematiche Kruk Group. Secondo il Sole 24 Ore, Poste Italiane sarebbe in contatto con un pool di banche per ricevere garanzie sul finanziamento finalizzato all’acquisto di Pioneer. Dagli ultimi aggiornamenti sembrerebbe che la struttura preveda la costituzione di un nuovo veicolo, controllato all’80% da Poste e per la restante parte da CDP e Anima. Secondo l’articolo, Poste avrebbe richiesto un finanziamento da circa €2mld per finalizzare l’acquisto, mentre CDP e Anima potrebbero collaborare con circa €500mln ciascuna. La nuova offerta presentata dovrebbe aggirarsi intorno ai €4mld. Infine, nella giornata di sabato della scorsa settimana, le assemblee degli azionisti di Banco Popolare e Banca Popolare di Milano hanno approvato il piano di fusione dei due enti.

Nel settore Oil&Gas, il management di Tenaris ha commentato l’attuale condizione del mercato e ha dichiarato le prospettive future della società: la domanda di OCTG dovrebbe crescere del 20% nel 2017 grazie al deciso recupero degli Stati Uniti, mentre a livello di Capex la società dovrebbe vedere una parziale riduzione degli investimenti nel corso del 2017. Le prospettive di crescita future invece vedono sempre il Sud America in primo piano, con ulteriori possibilità in Arabia Saudita e Tailandia, grazie al recente contratto con Chevron. Royal Dutch Shell sarebbe intenzionata a cedere alcuni asset non core in Canada a Tourmaline Oil Corp, per un controvalore di $1.03mld.

Nel settore auto e componenti per auto, Brembo ha annunciato l’investimento di $93mln per la costruzione di una nuova fonderia di ghisa in Messico che sarà destinata al rifornimento del mercato europeo, americano e asiatico e dovrebbe essere completata entro fine 2017.Il vice presidente Tiraboschi ha annunciato anche che la società punta a raggiungere $1mld di ricavi in Nord America e ha intenzione di lanciare un piano di espansione internazionale con l’investimento di $500mln entro il 2018. Volkswagen è vicina al raggiungimento di un accordo con i rappresentanti dei lavoratori sul taglio costi e sui nuovi investimenti, con l’obiettivo di rilanciare la propria immagine dopo lo scandalo sulle emissioni.

Nel settore dell’occhialeria, secondo il quotidiano francese Le Figaro, Luxottica, Safilo e altri importanti produttori e distributori nel settore dell’occhialeria, sarebbero stati indagati dalle autorità francesi e potrebbero essere multati per decine di milioni di euro a causa di pratiche scorrette in tema di antitrust.

Nel settore delle costruzioni navali, Fincantieri ha annunciato di aver ricevuto una commessa da Virgin Voyages per la fornitura di 3 navi da crociera dal controvalore complessivo di $2mld.

Stati Uniti

La settimana appena trascorsa è stata caratterizzata dalla pubblicazione delle trimestrali da alcune delle più importanti società di Wall Street ed in particolar modo dai risultati delle principali banche US. JPMorgan ha battuto le attese degli analisti sui ricavi e sui profitti, grazie soprattutto alla performance della divisione bond e delle valute, che a causa della elevata volatilità post Brexit hanno incrementato i ricavi del trading del 21%. I ricavi societari sono cresciuti dell’8%, attestandosi a $25.51mld, mentre l’utile netto è risultato paria $1.58 per azione, battendo le stime ferme a $1.39 per azione. Risultati oltre le attese anche per Citigroup, che ha beneficiato di un balzo del 35% dei ricavi nella divisione di trading. I ricavi societari sono risultati pari a $17.76mld, oltre le attese ferme a $17.36mld, mentre l’utile netto è risultato in calo dell’11% a $1.24 per azione, ma oltre le attese di $1.16 per azione. Wells Fargo ha riportato un calo dei profitti per il quarto trimestre consecutivo, a causa degli accantonamenti per far fronte allo scandalo legale sui falsi account. Nonostante il difficile momento, però, la banca ha mostrato risultati oltre le stime degli analisti, con i ricavi in crescita del 2% e pari a $22.33mld, oltre le attese ferme a $22.21, mentre l’utile netto è risultato pari a $1.03 per azione, oltre le attese pari a $1.01. Morgan Stanley ha battuto le attese grazie alla divisione di trading su bond che ha raddoppiato i ricavi rispetto al precedente trimestre; i ricavi societari sono stati pari a $8.9mld, in crescita del 15%, mentre l’utile netto si è attestato a $1.5mld, in crescita del 62% rispetto allo scorso anno e ben oltre le attese degli analisti. Goldman Sachs ha battuto le stime degli analisti con l’utile del Q3 balzato del 58% grazie all’ottima performance della divisione di trading su bond e al programma di riduzione dei costi. Le migliori condizioni nel mercato del credito e nell’emissione di nuovi bond hanno portato i ricavi della divisione di Investment Bank a $1.54mld, mentre l’utile netto societario è risultato pari a $4.88 per azione, migliore delle attese ferme a $3.82 per azione. Bank of America ha battuto le attese sui risultati del Q3 grazie alla buona performance della divisione di trading sui bond e al programma di taglio costi. I ricavi societari sono cresciuti del 3%, attestandosi a $21.64mld e oltre le stime ferme a $20.97mld, mentre l’utile netto è cresciuto del 6.6% ed è stato pari a $4.45mld.

Nel settore tecnologico, i dati sui nuovi abbonati di Verizon hanno deluso le attese degli analisti, risultando pari a 442,000, rispetto ai 766,300 attesi a causa di una competizione più aggressiva da parte dei competitors. I ricavi operativi sono calati del 6.7% rispetto allo scorso anno e si sono collocati sotto le attese, mentre l’utile netto, escludendo costi una tantum, si è attestato a $1.01 per azione, rispetto alle attese ferme a $0.99 per azione. Microsoft ha riportato risultati trimestrali con ricavi in crescita del 3.1%, trainati dai buoni risultati nella divisione cloud. I ricavi sono risultati pari a $22.33mld, mentre l’utile netto è risultato pari a $4.69mld, in calo rispetto ai precedenti $4.90mld. IBM ha riportato il più basso calo dei ricavi trimestrali da quattro anni a questa parte, confermando la buona crescita e le buone performance della divisione dei servizi cloud. Nel dettaglio, i ricavi sono stati pari a $19.23mld, dai precedenti $19.28mld, mentre l’utile netto è sceso da $2.95mld agli attuali $2.85mld. Intel ha riportato una crescita del 9.1% dei ricavi trimestrali, grazie all’incremento della domanda dei PC e alla crescita del cloud business. I ricavi sono risultati pari a $15.78mld, mentre l’utile netto si è attestato a $3.38mld, in rialzo rispetto ai $3.11mld dello scorso anno. Notizie positive anche per Yahoo, che ha visto balzare del 6.5% i ricavi trimestrali, risultati pari a $1.31mld, rispetto a $1.23mld dello scorso anno, mentre l’utile netto è passato dai $76.3mln dello scorso anno agli attuali $162.8mln.

Nel settore farmaceutico, Walgreens, prima catena farmaceutica US, ha riportato ricavi pari a $28.64mld, leggermente al di sotto delle attese pari a $29.06mld, mentre l’utile netto, escludendo costi una tantum, si è attestato a $1.07 per azione, oltre le attese ferme a $0.99 per azione. La società ha anche manifestato l’intenzione di mettere in atto un programma di riduzione costi da $1.5mld. Abbott ha pubblicato i risultati trimestrali mostrando ricavi pari a $5.30mld e un utile netto, escludendo alcuni costi una tantum, pari a $0.59 per azione, contro stime ferme a $0.58. La società ha anche confermato l’interesse per procedere nell’acquisizione della divisione di dispositivi medici di St. Jude Medical e della società Alere.

The week ahead

Europa

Dopo il rinvio della BCE, al prossimo consiglio direttivo dell’8 dicembre per eventuali decisioni sull’allungamento del piano di allentamento monetario in scadenza a marzo dell’anno prossimo, si torna ad osservare con attenzione i dati macro in uscita dalle principali economie dell’area euro. Apertura di settimana intenso: tra lunedì e martedì saranno in uscita dati relativi allo stato di salute reale dell’economia in Italia, Germania e Francia e alla fiducia sull’economia (IFO in Germania e Manufacturing Confidence in Francia). Mercoledì sarà la volta delle Retail Sales in Italia, del GfK Consumer Confidence in Germania e della Consumer Confidence in Francia; giovedì, invece, interesse verso la fiducia dei consumatori e del settore manifatturiero in Italia e del GDP in UK. Infine, chiusura di settimana con ulteriori informazioni su inflazione in Germania e Francia e con il PPI e GDP in Francia.

Stati Uniti

Dopo l’ultimo duello tra Donald Trump e Hillary Clinton prima del voto dell’8 novembre, la candidata democratica sembra aver restituito una certa fiducia al possibile rialzo entro la fine del 2016. Durante tutta la settimana l’agenda macro sarà ricca di eventi che potrebbero dare un deciso impulso alle speculazioni sul futuro rialzo, dato che attualmente le determinati sono lo stato dell’economia reale, il mercato del lavoro, la fiducia della popolazione e dell’economia e il livello di inflazione.

Asia

La settimana priva di dati macroeconomici provenienti dalla Cina, farà sì che i mercati finanziari si concentreranno principalmente sull’economia nipponica e venerdì sarà il giorno di maggior importanza, dato che saranno resi pubblici i dati relativi al CPI e al mercato del lavoro. In apertura di settimana, invece, occhi puntati sulla bilancia commerciale e il PMI.

Il presente articolo è basato su dati e informazioni ricevuti da fonti esterne ritenute accurate ed attendibili sulla base delle informazioni attualmente disponibili, ma delle quali non si può assicurare la completezza e correttezza. Esso non costituisce in alcun modo un’offerta di stipula di un contratto di investimento, una sollecitazione all’acquisto o alla vendita di qualsiasi strumento finanziario nè configura attività di consulenza o di ricerca in materia di investimenti. Le opinioni espresse sono attuali esclusivamente alla data indicata nel presente articolo e non hanno necessariamente carattere di indipendenza e obiettività. Conseguentemente, qualunque eventuale utilizzo – da parte di terzi – dei dati, delle informazioni e delle valutazioni contenute nel presente articolo avviene sulla base di una decisione autonomamente assunta e non può dare luogo ad alcuna responsabilità per l’autore.