Società semplici: nel quadro RH la quota esente del reddito fondiario

di Fabio GarriniDopo i provvedimenti in materia di trasformazione agevolata che si sono avvicendati nel corso degli ultimi due anni, sono diventate molto più frequenti le società semplici, in particolare quelle “immobiliari”.

Tali soggetti detengono i beni al di fuori dal regime dell’impresa, con la conseguenza che il possesso degli immobili è produttivo di reddito fondiario, con tutte le conseguenze che ne derivano.

Nella compilazione del quadro RH occorre ricordare che gli immobili non locati che scontano Imu non sono soggetti a tassazione fondiaria; va però ricordato che tale esonero riguarda solo l’irpef, con la conseguenza che se il socio è, ad esempio, soggetto ad Ires (come una Srl socia della società semplice), tale esonero non opera. Detto reddito deve quindi essere opportunamente indicato nel quadro RH.

L’alternatività Imu / Irpef

Dal possesso degli immobili le società semplici conseguono reddito fondiario, con la conseguente necessità di compilare il quadro RB del modello Redditi Società di persone.

In materia di tassazione fondiaria, l’articolo 8, comma 1, D.Lgs. 23/2011 stabilisce che l’Imu “sostituisce, per la componente immobiliare, l’imposta sul reddito delle persone fisiche e le relative addizionali dovute in relazione ai redditi fondiari relativi ai beni non locati …”.

Questo significa che il reddito degli immobili non locati, in relazione ai quali viene versata Imu, non concorre alla formazione del reddito del possessore; al contrario, se l’immobile è locato, il canone di locazione è soggetto a tassazione indipendentemente dal fatto che in relazione a tale immobile sia stata pagata Imu.

Detti immobili devono comunque essere indicati in dichiarazione, anche se su di essi non viene liquidata imposta in forza dell’effetto sostitutivo Imu/Irpef.

Con circolare 3/DF/2012 il Mef ha precisato che la locuzione “beni non locati” ricomprende sia i fabbricati sia i terreni: l’effetto sostitutivo, quindi, si esplica sui redditi fondiari rivenienti dai terreni, per la componente dominicale (mentre è dovuta imposta sul reddito agrario), e dai fabbricati, non affittati e non locati.

Il caso della società semplice

La circolare AdE 11/E/2014 si occupa anche dei beni posseduti dalle società semplici (in quella sede riferendosi esplicitamente alle società che operano in ambito agricolo, ma i concetti sono generalizzabili).

In capo alle società semplici, a differenza delle società di persone commerciali in cui il reddito da qualsiasi fonte provenga è considerato reddito di impresa, il reddito mantiene la natura della categoria in cui lo stesso è classificabile.

I redditi di partecipazione in società semplici imputati per trasparenza ai soci che non detengono la partecipazione in regime di impresa, mantengono in capo a questi ultimi la medesima natura dei redditi da cui promanano.

Su questo punto l’Agenzia osserva come l’effetto di sostituzione deve essere applicato in capo ai soci persone fisiche che non detengono la partecipazione in regime di impresa, per la quota del reddito di partecipazione riferibile a tali redditi fondiari. La circolare AdE 11/E/2014 precisa peraltro che dal prospetto consegnato ai soci deve risultare tale reddito non tassato.

Nel caso in cui la società semplice sia partecipata anche da soci che operano in regime d’impresa, l’effetto di sostituzione non si produce in capo a questi ultimi e la quota del reddito di partecipazione corrispondente al reddito dominicale dei terreni non affittati o al reddito dei fabbricati non locati concorre alla determinazione del reddito di detti soci.

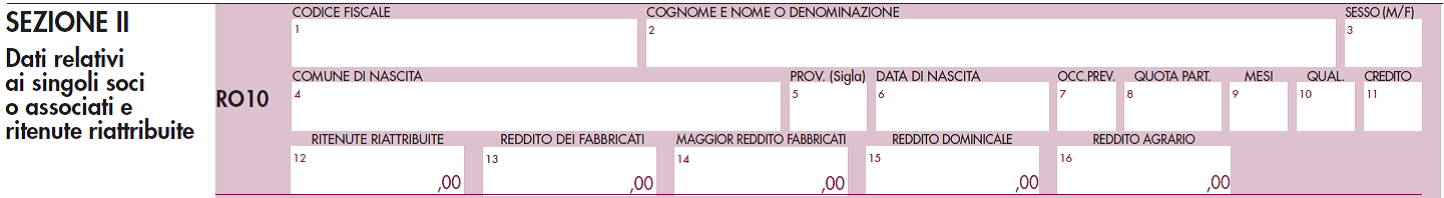

Le istruzioni alla compilazione del modello Redditi SP tengono conto di tale aspetto: “Considerato che la disciplina in materia di Imu non si applica ai soci diversi da persone fisiche, né ai soci persone fisiche che detengono la partecipazione in regime di impresa, la società deve determinare il maggior reddito dei fabbricati da attribuire a questi ultimi, riportando l’importo nel campo 13 della sezione II del quadro RO.”

Allo stesso modo si afferma, nel quadro RA: “la società deve determinare il maggior reddito dominicale da attribuire a questi ultimi, riportando l’importo nel campo 15 della sezione II del quadro RO.”

Analoga indicazione va effettuata anche nella dichiarazione del socio.

Se il socio è persona fisica, tale reddito va indicato nel quadro RH alla colonna 13, dedicata appunto alla quota del reddito fondiario non imponibile (reddito dominicale dei terreni e/o reddito dei fabbricati e del reddito dominicale e agrario non imponibile in caso di coltivatore diretto o iap) della società semplice partecipata imputata al dichiarante.

Tale importo va riportato al rigo RH18 colonna 2 e quindi al rigo RN50 colonna 2.

Per approfondire questioni attinenti all’articolo vi raccomandiamo il seguente seminario di specializzazione: