Patent box nel modello Redditi 2023: un caso pratico

di Debora ReverberiL’accesso al nuovo regime Patent Box, introdotto dall’articolo 6 D.L. 146/2021 e ss.mm.ii. a decorrere dal periodo in corso al 22 ottobre 2021, è subordinato all’esercizio di un’opzione, di durata quinquennale, irrevocabile e rinnovabile, nella dichiarazione dei redditi del periodo d’imposta di riferimento, come previsto al punto 12.1 del Provvedimento del Direttore dell’Agenzia delle entrate prot. n. 48243 del 15.02.2022.

La compilazione del modello Redditi consente, inoltre, all’impresa beneficiaria, di comunicare il possesso della “documentazione idonea” al fine di attivare la disciplina di c.d. penalty protection, l’esimente sanzionatoria in caso di rettifica dell’agevolazione.

Non da ultimo, consistendo l’incentivo in una maggiorazione dell’ammontare deducibile dei costi di R&S ai fini Irpef/Ires e Irap, la variazione in diminuzione deve essere indicata nei modelli Redditi e Irap del periodo di riferimento.

La circolare AdE 5/E/2023 fornisce una serie di utili chiarimenti sull’accesso al nuovo regime Patent Box:

- la fruizione dell’agevolazione in relazione a un “nuovo bene”, di nuova creazione o precedentemente escluso dal perimetro del regime Patent Box, richiede l’esercizio di una nuova e autonoma opzione, anche qualora si tratti di un bene che presenti vincoli di complementarietà con un bene immateriale già agevolato con una precedente opzione;

- l’opzione può essere esercitata anche tardivamente, entro novanta giorni dal termine ordinario, attraverso una “dichiarazione tardiva” oppure una “dichiarazione integrativa/sostitutiva” di quella già trasmessa nei termini;

- l’opzione può essere, inoltre, esercitata anche avvalendosi della c.d. “remissione in bonis”, prima che la violazione sia stata constatata o che siano iniziati accessi, ispezioni, verifiche o altre attività amministrative di accertamento.

Per quanto concerne gli aspetti più squisitamente compilativi, l’accesso al nuovo regime Patent Box nel periodo d’imposta 2022 richiede la compilazione dei seguenti quadri del modello Redditi 2023 (riferimento al modello Redditi SC 2023):

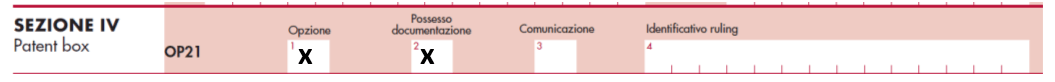

- quadro OP, rigo OP21, per l’esercizio dell’opzione, la comunicazione del possesso dell’”idonea documentazione” e l’eventuale transito, nei casi previsti ex lege, dal previgente all’attuale regime;

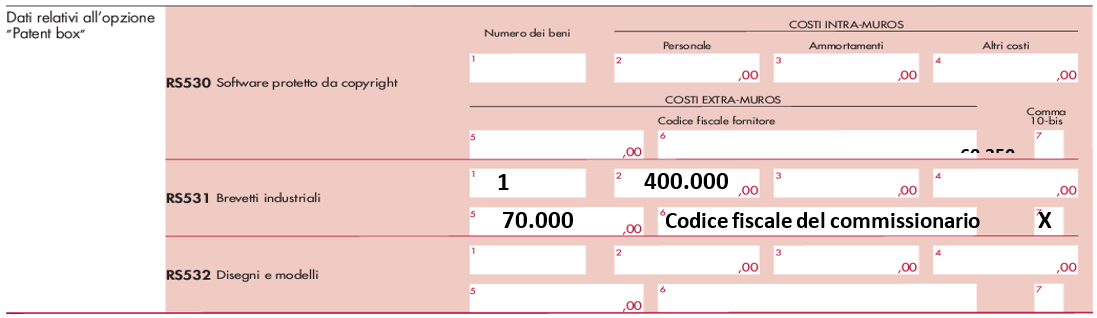

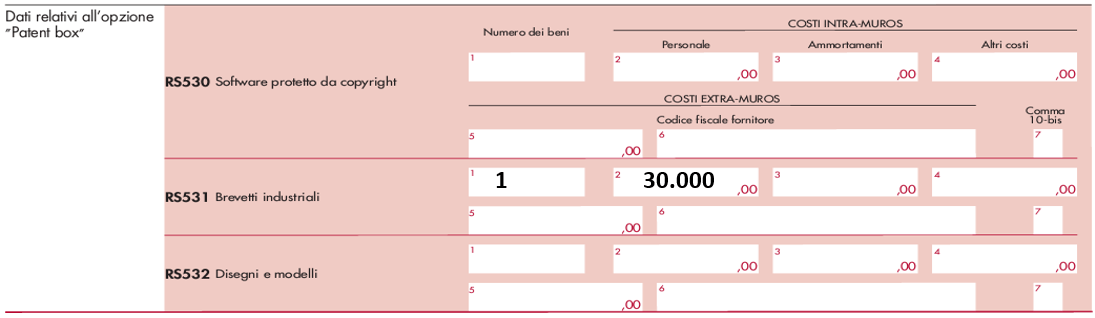

- quadro RS, righi da RS530 a RS532, per l’indicazione delle informazioni sulla tipologia e sul numero dei beni agevolabili, nonché sull’eventuale applicazione del c.d. meccanismo premiale previsto dal comma 10-bis dell’articolo 6, D.L. 146/2021;

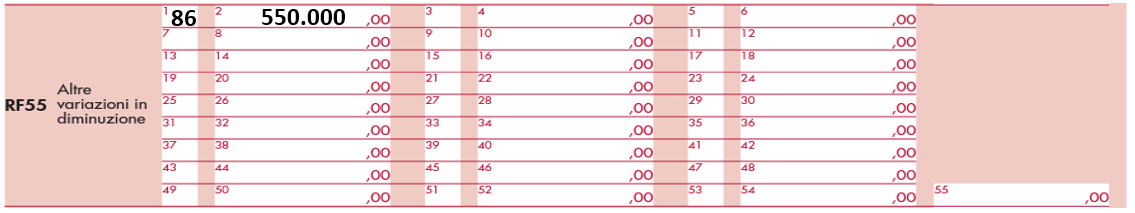

- quadro RF, rigo RF55 – codice 86, per la deduzione maggiorata in misura pari al 110% dei costi agevolabili sostenuti nel periodo d’imposta 2022 e, in caso di applicazione del meccanismo premiale, nei periodi d’imposta precedenti fino al 2014.

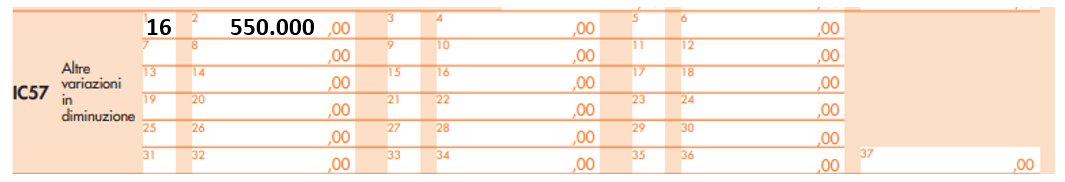

La validità dell’agevolazione anche ai fini Irap comporta l’inserimento della medesima variazione fiscale in diminuzione, già riportata in RF55 del modello Redditi SC 2023, nel modello Irap 2023 (in relazione al quadro IC “Società di capitali”, al rigo IC57 – codice 16).

Si prenda ora in esame il caso dell’impresa Alfa S.r.l., che intende avvalersi del nuovo regime Patent Box in relazione ai seguenti due beni immateriali:

- un brevetto per invenzione industriale (brevetto 1), concesso nel 2022 – accessibile il “regime premiale”, di cui al comma 10-bis dell’articolo 6, D.L. 146/2021, con maggiorazione dei costi sostenuti fino all’ottavo periodo d’imposta antecedente;

- un brevetto per invenzione industriale (brevetto 2), concesso nel 2020 – accessibile esclusivamente il “regime ordinario” con maggiorazione dei costi sostenuti nel 2022 per attività svolte sull’IP già esistente.

Per il brevetto 1) ottenuto nel 2022 sono stati sostenuti i seguenti costi ammissibili, riferiti al periodo dal 2017 al 2022:

- spese del personale per R&S intra-muros di euro 400.000;

- spese per contratti di ricerca extra-muros di euro 70.000.

Per il brevetto 2) ottenuto nel 2020, sono stati sostenuti, nel 2022, i seguenti costi ammissibili:

- spese del personale per R&S intra-muros di euro 30.000.

La super deduzione dei costi di R&S finalizzati rispettivamente alla creazione del brevetto 1) e al mantenimento del brevetto 2), da applicare ai redditi 2022, ammonta a:

(400.000 + 70.000 + 30.000) x 110% = 550.000 euro.

Si rammenta che le spese agevolabili sono individuate in applicazione del principio di competenza di cui ai commi 1 e 2 dell’articolo 109 del TUIR, indipendentemente dai regimi e dai principi contabili adottati dall’impresa, nonché dall’eventuale capitalizzazione degli stessi costi.

Modello Redditi società di capitali 2023 periodo d’imposta 2022

Nel rigo OP21 Alfa S.r.l. deve esercitare l’opzione Patent Box, relativa al periodo d’imposta 2022, e comunicare il possesso di “idonea documentazione” per avvalersi della penalty protection.

Al rigo RS531 Alfa S.r.l. deve comunicare i dati relativi ai brevetti che rientrano nel perimetro dell’opzione esercitata.

Nel caso in esame Alfa dovrà compilare due distinti moduli del quadro RS, uno in relazione al brevetto 1) concesso nel 2022, uno in relazione al brevetto 2) concesso nel 2020, in base a quanto precisato dalle istruzioni ai modelli dichiarativi: “Qualora il contribuente debba fornire le informazioni richieste sia con riferimento a beni già utilizzati sia con riferimento a beni per i quali è ottenuta la privativa industriale nel corso del periodo d’imposta oggetto della presente dichiarazione occorre compilare più righi utilizzando moduli aggiuntivi”.

Modulo 1: nel modulo 1 è necessario barrare la colonna 7 del rigo RS531 per segnalare l’applicazione del meccanismo premiale.

Le istruzioni non precisano come comportarsi nel caso in cui sia presente più di un contratto di ricerca e quindi più di un commissionario e se, eventualmente, vada compilato un modulo aggiuntivo oppure vada indicato in colonna 6 solo il codice fiscale del fornitore prevalente.

Modulo 2: nel modulo 2 si espongono separatamente i dati del brevetto 2) soggetto ad applicazione del “regime ordinario”.

Variazione fiscale in diminuzione – rigo RF55 cod. 86: occorre indicare, ai fini Ires, il 110% delle spese agevolabili sostenute nel 2022 e, nel caso del brevetto 1), fino al 2017.

Modello Irap 2023 – Quadro IC, rigo IC57 cod. 16: occorre indicare la medesima variazione in diminuzione anche ai fini Irap.