Effetti sui modelli Redditi del cumulo fra credito R&S e Patent Box

di Debora ReverberiIl cumulo fra credito d’imposta R&S, di cui all’articolo 1, commi 199–206, L. 160/2019 e ss.mm.ii., e nuovo regime Patent Box, di cui all’articolo 6 D.L. 146/2021 e ss.mm.ii., impone l’applicazione della c.d. regola di nettizzazione dei costi del beneficio Patent Box dalla base di calcolo del credito d’imposta, con obbligo di restituzione dell’eventuale credito già fruito.

Come infatti chiarito dall’Agenzia delle entrate al paragrafo 4.5 della circolare 5/E/2023, il beneficio fiscale derivante dall’applicazione del nuovo regime Patent Box rientra nel novero delle “altre sovvenzioni o dei contributi a qualunque titolo ricevuti” che, ai sensi del comma 203 dell’articolo 1, L. 160/2019, devono essere nettizzati dalla base di calcolo del credito d’imposta R&S.

La regola della nettizzazione contraddistingue i crediti d’imposta spettanti per investimenti effettuati a decorrere dal periodo successivo a quello in corso al 31 dicembre 2019 (per la generalità delle imprese dal 2020); i crediti R&S incardinati nella previgente disciplina di cui all’articolo 3 D.L. 145/2013 e ss.mm.ii. (per la generalità delle imprese i periodi d’imposta 2015-2019) erano invece calcolati sui costi lordi.

Ne deriva che, sia in caso di applicazione del Patent Box secondo il c.d. “meccanismo premiale” del comma 10-bis dell’articolo 6 D.L. 146/2021, che consente di agevolare i costi sostenuti nell’anno di ottenimento della privativa industriale e nei precedenti fino all’ottavo, sia in caso di applicazione del “meccanismo ordinario”, che consente di agevolare le sole spese sostenute nel periodo d’imposta di riferimento, possa sorgere in capo al contribuente, a seguito della nettizzazione dei costi ammissibili al credito d’imposta R&S con il beneficio Patent Box:

- l’obbligo di restituzione di quota parte del credito d’imposta R&S già compensato;

oppure

- la riduzione del credito d’imposta R&S spettante.

La circolare 5/E/2023 precisa che la “restituzione deve avvenire senza applicazione di sanzioni e interessi in quanto al momento della fruizione del credito d’imposta il contribuente si è conformato alle disposizioni contenute nella disciplina del credito d’imposta al momento applicabili”.

Sia il documento di prassi citato, sia le istruzioni ai modelli Redditi 2023, aggiornate il 26 aprile scorso, nulla dispongono circa gli effetti della riduzione del credito R&S residuo spettante e della eventuale restituzione della quota di credito R&S già fruita nel quadro RU dei dichiarativi.

Si ipotizzi la situazione in cui l’impresa Alfa S.p.a. debba ricalcolare in diminuzione il credito R&S 2020 per effetto dell’applicazione del meccanismo premiale Patent Box sulle medesime spese:

- Spese agevolabili = 100.000 euro

- Credito R&S 2020 (ante Patent Box) = 100.000 x 12% = 12.000 euro

- Beneficio Patent Box su spese 2020 = 100.000 x 110% x (24%+3,9%) = 30.690 euro

- Credito R&S 2020 (post Patent Box) = (100.000 – 30.690) x 12% = 8.317,20 euro

- Minore credito R&S 2020 spettante = 12.000 – 8.317,20 = 3.682,80 euro

Scenario 1) Restituzione del credito R&S

Si ipotizzi che l’impresa Alfa S.p.a. abbia già compensato l’intero credito R&S 2020, pari a 12.000 euro, nel triennio 2021-2023:

- quota 2021 = 12.000/3 = 4.000 euro

- quota 2022 = 12.000/3 = 4.000 euro

- quota 2023 = 12.000/3 = 4.000 euro

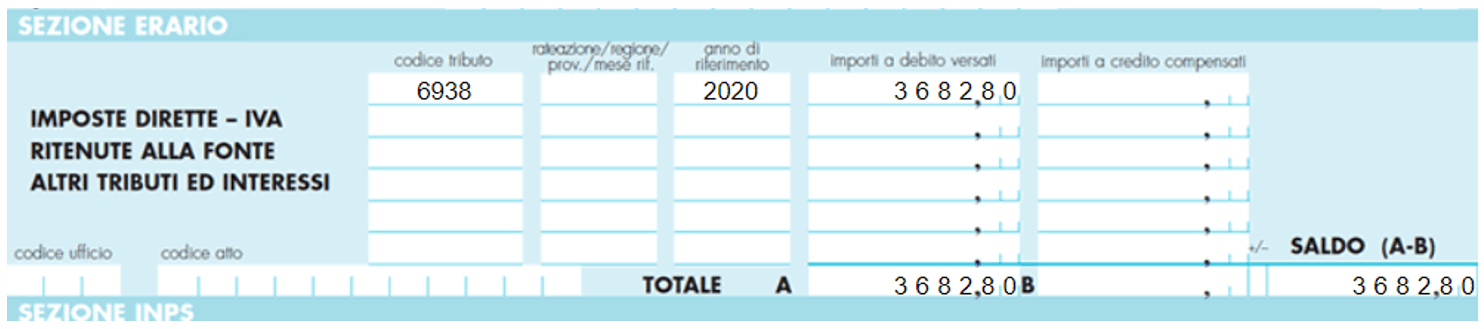

Alfa sarà tenuta a restituire, con modello F24, i 3.682,80 euro di credito R&S 2020 già compensato, senza applicazione di sanzioni e interessi.

In assenza di indicazioni al riguardo, si ritiene che la restituzione debba avvenire utilizzando il medesimo codice tributo e anno di riferimento del credito R&S originariamente compensato:

Escludendo, salvo successive indicazioni delle Entrate, l’obbligo di presentazione di una dichiarazione integrativa al modello Redditi 2021 – periodo d’imposta 2020, gli effetti sulla sezione I del quadro RU dei successivi dichiarativi potrebbero essere i seguenti:

Escludendo, salvo successive indicazioni delle Entrate, l’obbligo di presentazione di una dichiarazione integrativa al modello Redditi 2021 – periodo d’imposta 2020, gli effetti sulla sezione I del quadro RU dei successivi dichiarativi potrebbero essere i seguenti:

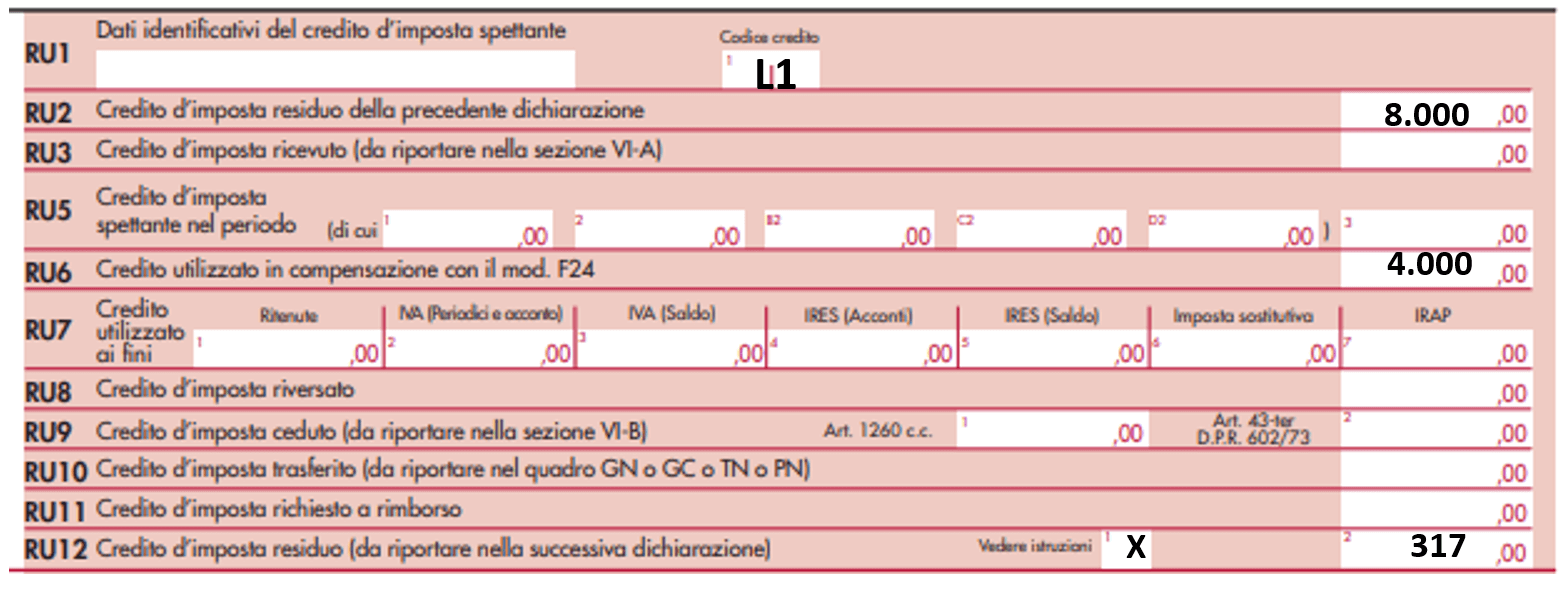

Modello Redditi 2023 – periodo d’imposta 2022

- al rigo RU2 la quota di credito residuo derivante dal modello Redditi 2022, pari a euro 12.000 euro meno 4.000 euro compensati nel 2021;

- al rigo RU6 la quota di credito compensata nel 2022, pari a 4.000 euro;

- al rigo RU12 la quota di credito residua da riportare al 2023, nettizzata del beneficio Patent Box la cui opzione è stata indicata nel medesimo dichiarativo, pari a 4.000 euro meno 3.682,80, barrando la casella “casi particolari”.

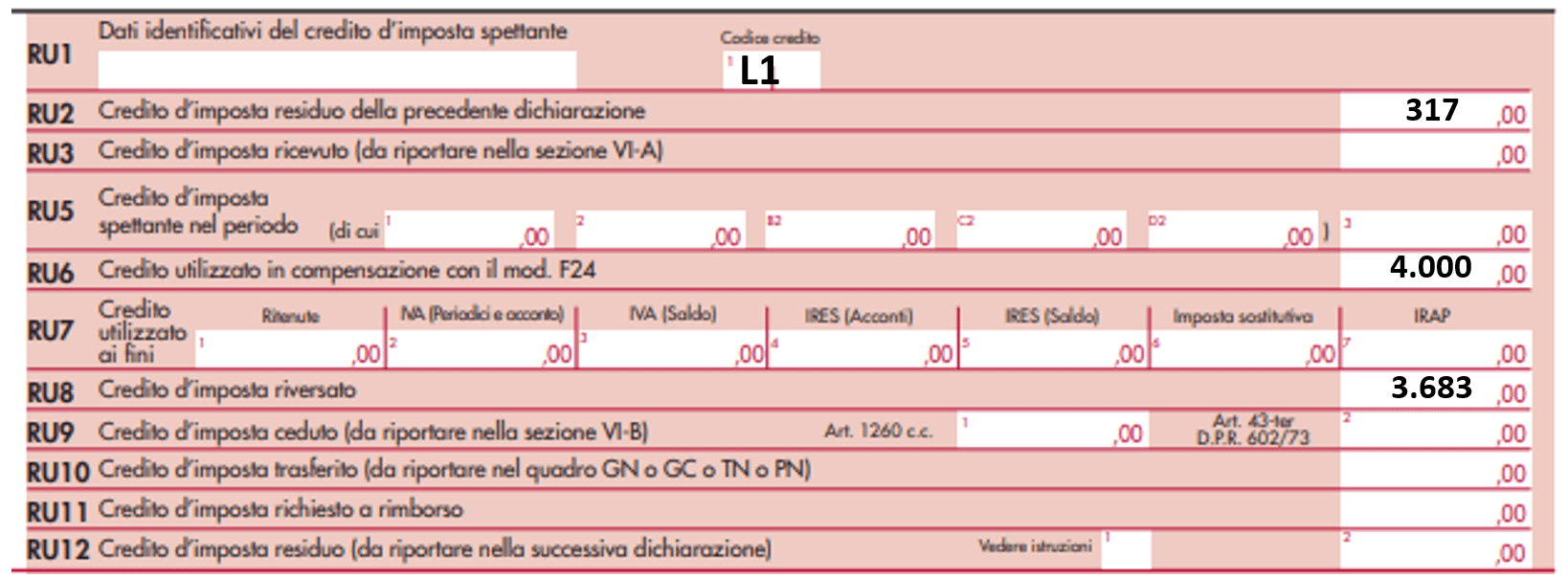

Modello Redditi 2024 – periodo d’imposta 2023

- al rigo RU2 la quota di credito residuo derivante dal modello Redditi 2023, pari a euro 317;

- al rigo RU6 la quota di credito compensata nel 2023, pari a euro 4.000;

- al rigo RU8 la quota di credito restituita con il modello di pagamento F24 nel 2023, pari a euro 3.683.

Scenario 2) Riduzione del credito residuo R&S

Si ipotizzi che l’impresa Alfa S.p.a. abbia compensato i 2/3 del credito R&S 2020, pari a 8.000 euro, nel biennio 2021-2022, e che non abbia ancora compensato la quota del 2023:

- quota 2021 = 12.000/3 = 4.000 euro

- quota 2022 = 12.000/3 = 4.000 euro

In assenza di indicazioni delle Entrate, potrebbe ritenersi ammissibile la riduzione del credito residuo, senza ricorrere alla restituzione, per euro 4.000 meno euro 3.682,80, pari a euro 317,20.

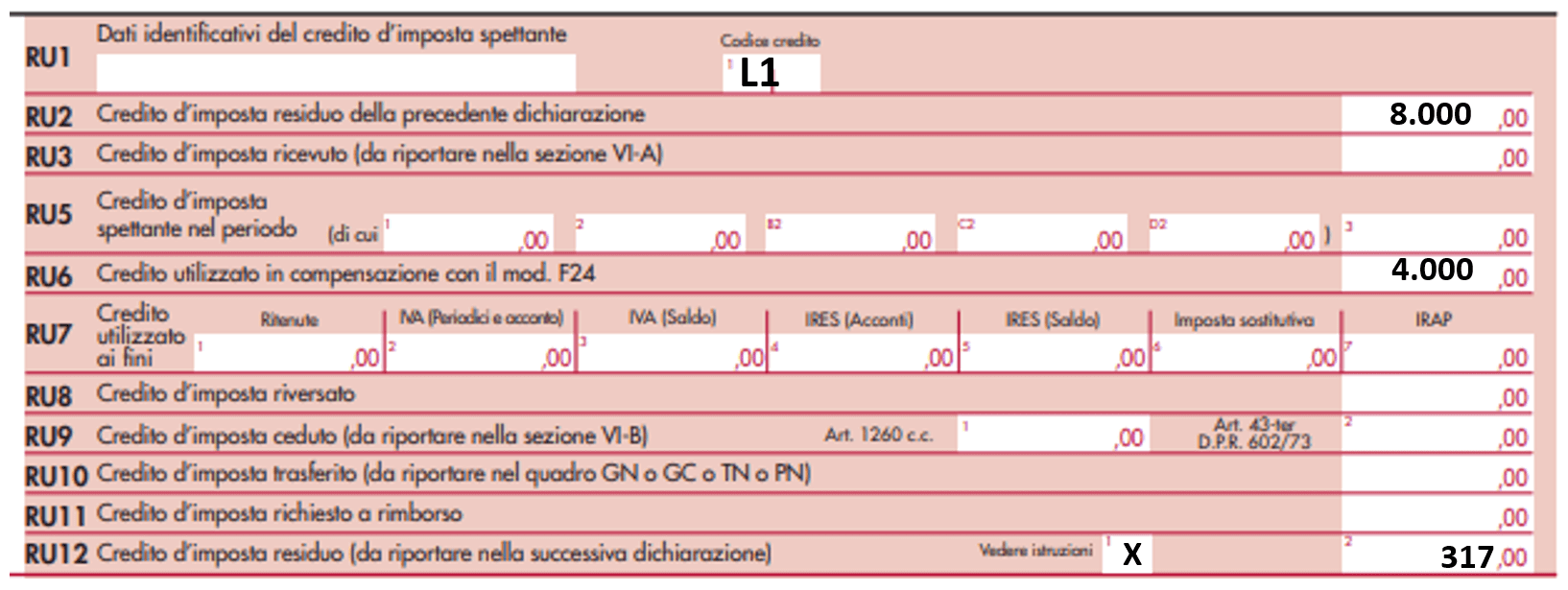

Modello Redditi 2023 – periodo d’imposta 2022

- al rigo RU2 la quota di credito residuo derivante dal modello Redditi 2022, pari a euro 8.000;

- al rigo RU6 la quota di credito compensata nel 2022, pari a euro 4.000;

- al rigo RU12 la quota di credito residua da riportare al 2023, nettizzata del beneficio Patent Box la cui opzione è stata indicata nel medesimo dichiarativo, pari a euro 317, barrando la casella “casi particolari”.

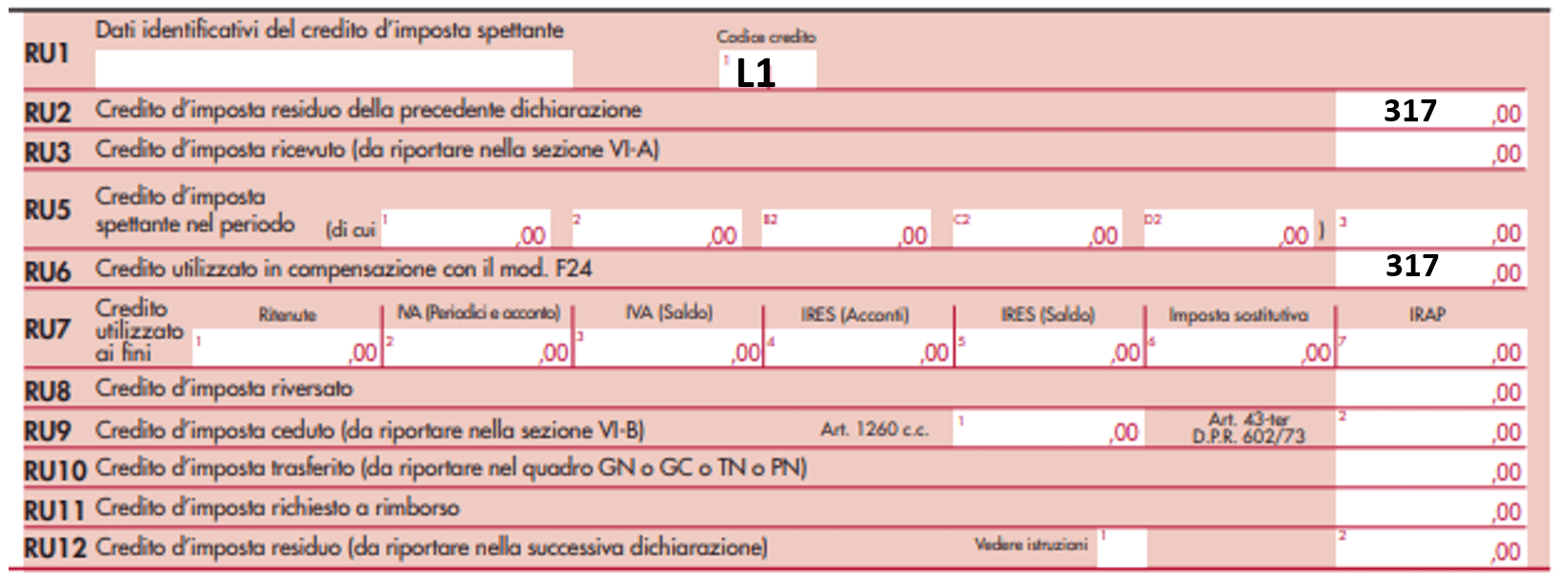

Modello Redditi 2024 – periodo d’imposta 2023

- al rigo RU2 la quota di credito residuo derivante dal modello Redditi 2023, pari a euro 317;

- al rigo RU6 la quota di credito compensata nel 2023, pari a euro 317.