Divieto di doppio finanziamento e compilazione del rigo RU151

di Clara PolletSimone DimitriIn un precedente intervento abbiamo analizzato il nuovo rigo RU150, dedicato al “Titolare Effettivo”, da compilare per i crediti d’imposta formazione 4.0, ricerca e sviluppo ed il credito beni strumentali, rientranti nella misura PNRR Transizione 4.0.

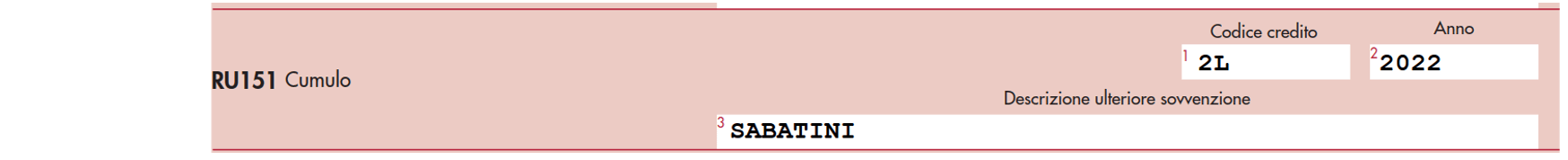

Al fine di verificare il rispetto del principio del divieto di doppio finanziamento il beneficiario, che ha usufruito di un’ulteriore sovvenzione con riferimento ai medesimi costi che hanno concorso alla determinazione del credito, deve compilare il rigo RU151, indicando in colonna 1 il codice del credito d’imposta (F7, L1, L3, 2L, 3L), in colonna 2 l’anno di riferimento (2020, 2021 o 2022) nel quale i benefici sono stati cumulati e, infine, in colonna 3, la descrizione dell’ulteriore sovvenzione fruita.

Con la circolare del 31 dicembre 2021, n. 33 la Ragioneria Generale dello Stato ha fornito specifici chiarimenti in relazione ai concetti di “doppio finanziamento” e di “cumulo delle misure agevolative”, al fine di scongiurare dubbi ed incertezze nell’attuazione degli interventi previsti all’interno del PNRR e finanziati dal Dispositivo per la ripresa e la resilienza (RRF), istituito con Regolamento (UE) 2021/241.

Le due nozioni sopra richiamate si riferiscono a due principi distinti e non sovrapponibili.

In particolare, il divieto di doppio finanziamento, previsto espressamente dalla normativa europea, prescrive che il medesimo costo di un intervento non possa essere rimborsato due volte a valere su fonti di finanziamento pubbliche anche di diversa natura.

Si tratta di un principio generale di sana gestione finanziaria applicabile al bilancio dell’Unione europea, ma valido quale regola generale anche per l’ordinamento interno.

Il concetto di cumulo, viceversa, si riferisce alla possibilità di stabilire una sinergia tra diverse forme di sostegno pubblico di un intervento, che vengono in tal modo cumulate a copertura di diverse quote parti di un progetto/investimento.

Tale fattispecie è prevista nell’ambito dei PNRR dall’articolo 9 del Regolamento (UE) 2021/241, secondo cui: “il sostegno fornito nell’ambito del dispositivo per la ripresa e la resilienza (RRF) si aggiunge al sostegno fornito nell’ambito di altri programmi e strumenti dell’Unione”.

È pertanto prevista la possibilità di cumulare all’interno di un unico progetto fonti finanziarie differenti “…a condizione che tale sostegno non copra lo stesso costo” (divieto di doppio finanziamento).

A titolo esemplificativo, se una misura del PNRR finanzia il 40% del valore di un bene/progetto, la quota rimanente del 60% può essere finanziata attraverso altre fonti, purché si rispettino le disposizioni di cumulo di volta in volta applicabili e, complessivamente, non si superi il 100% del relativo costo.

In quest’ultimo caso, parte dei costi sarebbero infatti finanziati due volte e tale fattispecie sarebbe riconducibile all’interno del cosiddetto “doppio finanziamento”, di cui è fatto sempre divieto.

Le “istruzioni tecniche per la selezione dei progetti PNRR”, di cui alla Circolare RGS n. 21 del 14.10.2021, includono tra gli obblighi da rispettare per tutti i progetti finanziati con risorse PNRR, l’assenza di doppio finanziamento, ovvero “…una duplicazione del finanziamento degli stessi costi da parte del dispositivo e di altri programmi dell’Unione, nonché con risorse ordinarie da Bilancio statale”, lasciando invece aperta, per costi diversi all’interno di un medesimo progetto o diverse quote parti del costo di uno stesso bene, la possibilità di cumulare il sostegno di diverse fonti finanziarie.

Quanto sopra esposto vale anche per la misura PNRR Transizione 4.0 che prevede la concessione di un credito d’imposta per le imprese che investono in tecnologie 4.0 e/o in attività di ricerca e sviluppo.

In tal caso, laddove l’investimento risultasse in parte finanziato da altre risorse pubbliche, è ammesso il cumulo con il credito d’imposta (fino a concorrenza del 100% del costo dell’investimento), esclusivamente per la parte di costo dell’investimento non finanziata con le altre risorse pubbliche.

Si pensi, ad esempio, ad una società di capitali che abbia acquistato ed interconnesso nel 2022 un macchinario 4.0, finanziando l’acquisto avvalendosi della Nuova Sabatini e fruendo, al contempo, del credito d’imposta beni strumentali (pari al 40% dell’investimento).

Nel caso proposto l’impresa dovrà compilare sia il rigo RU150 dedicato al “Titolare Effettivo” che il rigo RU151 per segnalare il cumulo tra le due misure.

Il cumulo tra le due agevolazioni – confermato dalle FAQ pubblicate sul sito del Mise – soggiace al limite posto dell’articolo 1, comma 192, L. 160/2019, secondo cui il credito d’imposta è cumulabile con altre agevolazioni che abbiano ad oggetto i medesimi costi, a condizione che tale cumulo, tenuto conto anche della non concorrenza alla formazione del reddito e della base imponibile dell’imposta regionale sulle attività produttive, non porti al superamento del costo sostenuto.

Si segnala infine che, tenuto conto di quanto disposto dall’articolo 17 del menzionato Regolamento2021/241, i soggetti che hanno fruito nel periodo d’imposta 2020 dei crediti d’imposta in beni strumentali materiali e immateriali 4.0, sono tenuti ad indicare nel rigo RU152 le seguenti informazioni: in colonna 1 e 3, l’ammontare dei costi sostenuti dal 1° al 31 gennaio 2020 ed in colonna 2 e 4, il rapporto (in percentuale) tra costi sostenuti dal 1° al 31 gennaio 2020 e il totale dei costi sostenuti nel periodo 2020 riferiti ai predetti crediti d’imposta.