Termini di versamento delle imposte per le società di capitali

di Alessandro BonuzziLe società di capitali devono convocare l’assemblea per l’approvazione del bilancio entro 120 giorni dalla chiusura dell’esercizio.

In alcune circostanze, però, l’assemblea per l’approvazione del bilancio può essere convocata entro 180 giorni dalla chiusura dell’esercizio. A seconda che il bilancio venga approvato nel termine ordinario oppure nel termine lungo, varia la scadenza per il pagamento delle imposte derivanti dalla dichiarazione dei redditi, quali l’Ires, l’Irap e le relative imposte sostitutive.

Se il bilancio 2022 è stato approvato nel termine ordinario di 120 giorni, la scadenza per il versamento delle imposte a titolo di saldo 2022 e di prima rata dell’acconto 2023 è fissata per l’ultimo giorno del 6° mese successivo alla chiusura del periodo d’imposta (ex articolo 17, comma 1, D.P.R. 435/2001), ossia per i soggetti solari per il 30 giugno 2023, che cade di venerdì (salvo ovviamente eventuali proroghe).

La società può avvalersi della possibilità di versare le imposte entro i 30 giorni successivi al 30 giugno 2023, quindi entro il 30 luglio 2023; tuttavia, siccome tale data cade di domenica il termine per il versamento slitta automaticamente al 31 luglio 2023. Il differimento della scadenza a fine luglio non è gratuito per il contribuente, ma va corrisposta una somma aggiuntiva pari allo 0,40% dell’importo dovuto, considerato al netto degli importi compensati in F24.

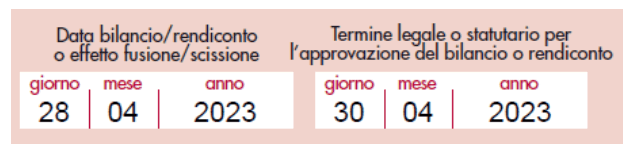

In questi casi nel frontespizio del modello Redditi va indicato che il bilancio è stato approvato entro il 30 aprile 2023, ossia entro 120 giorni dalla chiusura dell’esercizio, in modo che l’Agenzia delle entrate possa verificare che le imposte siano versate entro il 30 giugno oppure entro i 30 giorni successivi con la maggiorazione dello 0,40%.

Ad esempio, se l’assemblea di una Srl con periodo d’imposta coincidente con l’anno solare ha approvato il bilancio 2022 in data 28 aprile 2023, il termine:

- per il deposito del bilancio era il 28 maggio 2023;

- per il versamento delle imposte è il 30 giugno 2023;

- per il versamento delle imposte con la maggiorazione dello 0,40% è il 31 luglio 2023.

Il frontespizio del modello Redditi 2023 SC dovrà essere così compilato.

Diversamente, se il bilancio è stato approvato, condizioni permettendo, entro il termine lungo di 180 giorni dalla chiusura dell’esercizio, quindi, per quanto riguarda il bilancio 2022, entro il 29 giugno 2023, la scadenza per il pagamento delle imposte varia a seconda della data di approvazione del bilancio. Infatti, al riguardo, l’articolo 17 D.P.R. 435/2001 prevede che “i soggetti che in base a disposizioni di legge approvano il bilancio oltre il termine di quattro mesi dalla chiusura dell’esercizio, versano il saldo dovuto in base alla dichiarazione relativa – all’Ires e all’Irap – entro l’ultimo giorno del mese successivo a quello di approvazione del bilancio”. Evidentemente è sempre possibile avvalersi del versamento differito entro i 30 giorni successivi da tale termine, maggiorando dello 0,40% l’importo dovuto. Quindi, se l’assemblea ha approvato/approverà il bilancio 2022:

- entro il 31 maggio 2023, il termine per il versamento delle imposte è fissato in data 30 giugno 2023 oppure in data 31 luglio 2023 con la maggiorazione dello 0,40%;

- entro il 29 giugno 2023, il termine per il versamento delle imposte è fissato in data 31 luglio 2023 oppure in data 30 agosto 2023 con la maggiorazione dello 0,40%.

Se, infine, il bilancio verrà approvato dopo il 29 giugno 2023, il termine per il versamento delle imposte rimane fermo al 31 luglio 2023 oppure al 30 agosto 2023 con la maggiorazione dello 0,40%.

Ad esempio, se l’assemblea di una Srl con periodo d’imposta coincidente con l’anno solare ha approvato il bilancio in data 25 maggio 2023, il termine:

- per il deposito del bilancio è il 24 giugno 2023;

- per il versamento delle imposte è il 30 giugno 2023;

- per il versamento delle imposte con la maggiorazione dello 0,40% è il 31 luglio 2023.

Nel frontespizio del modello Redditi 2023 SC:

- al campo “Data bilancio/rendiconto o effetto fusione/scissione”, deve essere indicata la data del 25 maggio 2023;

- al campo “Termine legale o statutario per l’approvazione del bilancio o rendiconto”, deve essere indicata la data del 29 giugno 2023.