Le possibili integrazioni del 730/2023

di Laura MazzolaIl contribuente, che si accorga di non aver fornito tutti gli elementi da indicare all’interno del modello 730/2023, può procedere all’integrazione della dichiarazione originariamente presentata.

In particolare, il contribuente potrebbe trovarsi nelle seguenti ipotesi:

- l’integrazione comporta un maggior credito, un minor debito o un’imposta invariata;

- l’integrazione riguarda unicamente i dati del sostituto di imposta;

- l’integrazione riguarda entrambe le ipotesi precedenti, ossia un maggior credito, un minor debito o un’imposta invariata, e la variazione dei dati del sostituto di imposta;

- l’integrazione comporta un minor credito o un maggior debito di imposta.

Nell’ipotesi 1) il contribuente può procedere alternativamente con la presentazione:

- di un modello 730/2023 integrativo del precedente, entro il 25.10.2023, con l’indicazione del codice “1” nella casella “730 integrativo” del frontespizio;

- di un modello Redditi PF 2023 integrativo del 730/2023, entro il 30.11.2023, ovvero entro il termine di presentazione della dichiarazione relativa all’anno in corso, oppure entro il 31.12 del quinto anno successivo a quello in cui è stata presentata la dichiarazione.

Nell’ipotesi 2) il contribuente può presentare, entro il 25.10.2023, un nuovo modello 730/2023, con l’indicazione del codice “2” nella casella “730 integrativo” del frontespizio.

Nell’ipotesi 3), ossia l’unione delle due precedenti, il contribuente può presentare, entro il 25.10.2023, un nuovo modello 730/2023, con l’indicazione del codice “3” nella casella “730 integrativo” del frontespizio.

Infine, nell’ipotesi 4), il contribuente non può integrare il modello con un nuovo 730/2023 integrativo, ma deve presentare il modello Redditi PF 2023, alternativamente:

- entro il 30.11.2023, inserendo, il flag all’interno della casella denominata “Correttiva nei termini” del frontespizio;

- entro il termine previsto per la presentazione del modello Redditi PF relativo all’anno successivo, ossia entro il 30.11.2024, inserendo il flag all’interno della casella denominata “Dichiarazione integrativa” del frontespizio;

- entro il 31.12.2028, ossia del quinto anno successivo a quello in cui è stata presentata la dichiarazione, inserendo il codice “1” all’interno della casella denominata “Dichiarazione integrativa (art. 2, commi 8 e 8-bis, D.P.R. n. 322/98)”.

Si evidenzia che la presentazione di una dichiarazione integrativa, sia essa un nuovo modello 730/2023 o un modello Redditi PF 2023, non sospende le procedure avviate con la consegna del modello 730 originario.

In particolare, rimane in capo al datore di lavoro o all’ente pensionistico, indicato all’interno del quadro dedicato ai “Dati del sostituto d’imposta che effettuerà il conguaglio”, l’obbligo di effettuare i rimborsi o trattenere le somme dovute in base a quanto originariamente indicato.

Ne deriva che il primo modello presentato, in riferimento al periodo di imposta 2022, ha già comportato addebiti o accrediti.

Si pensi, ad esempio, ad una contribuente che, in relazione al periodo 2022, ha presentato un modello 730/2023, al fine di dichiarare i redditi fondiari e di pensione.

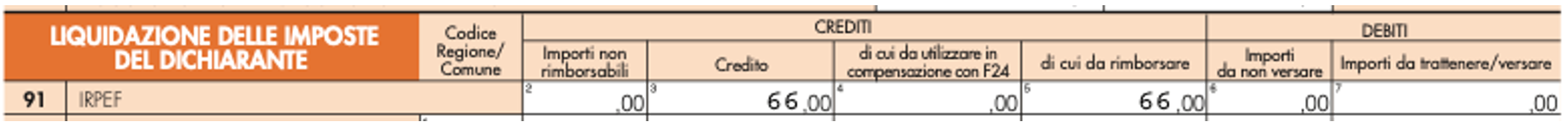

Tale modello liquidava con un’imposta ordinaria a credito, chiesta a rimborso, per 66,00 euro.

Successivamente, la contribuente si ricorda di aver sottoscritto, in data 1.1.2022, un contratto di locazione con opzione per la cedolare secca.

Presenta, pertanto, un modello Redditi PF 2023 correttivo nei termini (caso sub d), il quale deve riportare, all’interno del rigo RN42, colonna 2, l’importo già rimborsato dall’ente pensionistico (pari a 66 euro).