L’Ace innovativa nel modello Redditi SC 2022

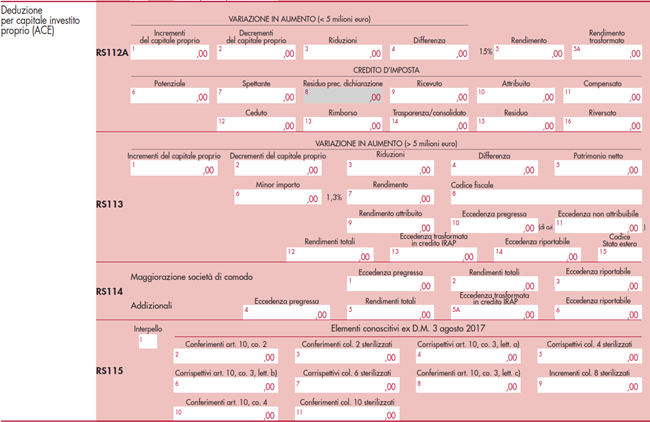

di Federica FurlaniLa Sezione del quadro RS del modello Redditi SC 2022, dedicata alla Deduzione per capitale investito proprio (ACE), ha subito un profondo restyling al fine di permettere l’inserimento dei dati necessari al calcolo della c.d. “Ace innovativa” di cui all’articolo 19 D.L. 73/2021, a cui è dedicato il rigo RS112A; agevolazione che per il 2021 si aggiunge alla deduzione Ace ordinaria di cui all’articolo 1 D.L. 201/2011, a cui è dedicato il rigo RS113.

L’Ace innovativa si quantifica applicando il coefficiente del 15% alla variazione in aumento del capitale proprio verificatasi nel 2021, che rileva per un ammontare massimo di 5 milioni di euro, a prescindere dal patrimonio netto al 31.12.2021.

Per quanto riguarda le modalità di fruizione dell’agevolazione, per l’Ace innovativa è prevista, oltre alla deduzione dal reddito, la possibilità di richiedere, previa comunicazione all’Agenzia delle Entrate, il riconoscimento della stessa sotto forma di credito d’imposta, determinato applicando al rendimento nozionale l’aliquota Ires, da utilizzare in compensazione nel modello F24; credito d’imposta che può anche essere chiesto a rimborso o ceduto.

Le modalità, i termini di presentazione, il contenuto della comunicazione per la fruizione del credito d’imposta, nonché le modalità attuative per la cessione dello stesso sono state definite con Provvedimento del direttore del l’Agenzia delle Entrate n. 238235 del 17.09.2021.

Per quanto riguarda le modalità compilative va evidenziato che gli incrementi del capitale proprio rilevano ai fini dell’Ace innovativa, a differenza di quanto previsto per l’Ace ordinaria, a partire dal primo giorno del periodo d’imposta.

In ogni caso, per la quota di detti incrementi che non ha concorso alla determinazione dell’Ace innovativa 2021 a motivo del superamento del limite dei 5.000.000 di euro, e che viene utilizzata ai fini dell’Ace ordinaria, continua ad operare la regola del ragguaglio temporale prevista ordinariamente per i conferimenti in denaro e assimilati.

Di conseguenza, nel caso, ad esempio, di un aumento di capitale effettuato in data 30 dicembre 2021 per un importo di 6 milioni, l’incremento soggetto ad Ace ordinaria (1 milione), da valorizzare con il coefficiente dell’1,3%, si assume, ai fini del calcolo, pro rata temporis dal 30 dicembre 2021.

Tuttavia, nel caso di società costituita in corso d’anno, con capitale versato in denaro, poiché il rendimento è commisurato su base annuale, questo dovrà essere in ogni caso ragguagliato alla durata dell’esercizio se diversa da 12 mesi, al pari di come avviene nella determinazione dell’Ace ordinaria.

Per quanto riguarda le riduzioni e le sterilizzazioni antielusive (articolo 10 D.M. 03.08.2017), nonché il tetto costituito dall’incremento di titoli e valori mobiliari diversi dalle partecipazioni (articolo 5, comma 3, D.M. 03.08.2017), nel caso di società che disponga anche di una base Ace pregressa e/o di incrementi del 2021 eccedenti il tetto di 5 milioni previsto per la Super Ace, come chiarito dall’Agenzia Entrate con le risposte a Telefisco del 27.1.2022, queste si imputano prioritariamente agli incrementi rilevanti per la Super Ace e per l’eventuale quota eccedente andranno a decurtare gli incrementi rilevanti ai fini dell’Ace ordinaria.

Ad esempio, nel caso di:

- base Ace ordinaria (2020) pari a 1.000.000;

- incrementi da Super Ace (2021) pari a 700.000;

- decrementi di capitale proprio realizzati nel 2021 (articolo 5) pari a 150.000;

- sterilizzazioni (articolo 10) pari a 100.000,

i decrementi di capitale del 2021 (pari a 150.000) e le sterilizzazioni dovute all’applicazione delle norme antielusive saranno imputati interamente a riduzione della super Ace (700.000-250.000).

Le colonne dalla 5 in poi del rigo RS112A sono dedicate infine all’ipotesi in cui il contribuente abbia chiesto ed ottenuto la trasformazione della deduzione Ace innovativa in credito d’imposta.

Ricordiamo che, a seguito della presentazione della Comunicazione Ace, che può essere inviata dal 20 novembre 2021 fino alla scadenza del termine ordinario per la presentazione della dichiarazione dei redditi relativa al periodo d’imposta successivo a quello in corso al 31 dicembre 2020 (30 novembre 2022), è rilasciata, entro 5 giorni, una ricevuta che ne attesta la presa in carico, ovvero lo scarto, con l’indicazione delle relative motivazioni.

Entro trenta giorni dalla data di presentazione delle singole Comunicazioni Ace, l’Agenzia delle entrate comunica ai richiedenti il riconoscimento ovvero il diniego del credito d’imposta e l’autorizzazione al suo utilizzo.

Ottenuto il riconoscimento (il credito d’imposta riconosciuto va indicato nella colonna 7 del rigo RS112A), lo stesso può essere utilizzato dal giorno successivo a quello di avvenuto versamento del conferimento in denaro o dal giorno successivo alla rinuncia o alla compensazione di crediti ovvero dal giorno successivo alla delibera dell’assemblea di destinare, in tutto o in parte, a riserva l’utile di esercizio.

Il credito d’imposta può essere utilizzato:

- in compensazione ai sensi dell’articolo 17 D.Lgs. 241/1997; compensazione da indicarsi in colonna 11 del rigo RS112A;

- può essere chiesto a rimborso nella dichiarazione dei redditi nella quale il credito d’imposta va indicato; rimborso da indicarsi in colonna 13 del rigo RS112A;

- può essere ceduto, con facoltà di successiva cessione del credito ad altri soggetti, ed è usufruito dal cessionario con le stesse modalità previste per il soggetto cedente; la cessione va indicata in colonna 12 del rigo RS112A;

- può essere trasferito al consolidato fiscale, nel caso di società che aderisce a questo istituto; in tal caso il credito trasferito va indicato in colonna 14 del rigo RS112A.