La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: qualche segnale di moderazione nel ciclo economico dell’Area Euro

- Gli indicatori congiunturali mostrano una modesta perdita di momentum nell’Area Euro, ma confermano la solidità del sentiero di crescita anche in T1 2018

- Nonostante il calo registrato a febbraio, l’indice PMI relativo all’Area Euro resta su livelli coerenti con la stabilizzazione della crescita economica sui livelli raggiunti nel 2017.

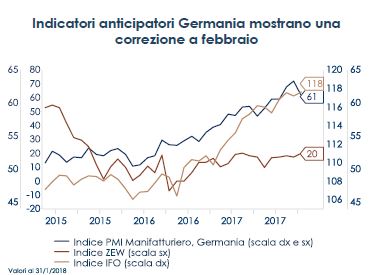

| Questa settimana la pubblicazione relativa al mese di febbraio delle indagini congiunturali per l’Area Euro hanno segnalato una fisiologica e modesta perdita di momentum, contestuale alla flessione dell’indice di sorpresa economica. La stima preliminare dell’indice PMI nell’Area Euro ha registrato un rallentamento fisiologico, attestandosi ai minimi da quattro mesi (59,5), sorprendendo al ribasso le attese (59,2) e passando così da un valore pari al suo massimo a 12 anni (a gennaio 57.5) al minimo da tre mesi. Il calo è stato equamente guidato da entrambe le componenti del PMI, servizi e manifatturiero. L’indice manifatturiero è sceso a 59,5 (-1,6 punti) e quello relativo ai servizi è sceso di 1,3 punti a 56,7, tornando, così, al livello di dicembre. Il rallentamento degli indicatori congiunturali non rappresenta, a nostro avviso, un’inversione di rotta nella congiuntura dell’Area, dove prosegue un’espansione solida e generalizzata, che lascia ipotizzare che la crescita di T1 2018 sarà in linea con quella verificatasi nel 2017. Gli indicatori suggeriscono che, dopo una forte ripresa, l’Area Euro stia raggiungendo un punto di stabilizzazione. Da un lato i nuovi ordini hanno rallentato, sebbene vi siano segnali di una domanda solida (le aziende segnalano un aumento dello stock di lavoro arretrato, una forte creazione di posti di lavoro e limiti di capacità produttiva), dall’altro guardando alle diverse sotto-componenti degli indici PMI vediamo che si mantengono stabilmente sopra la media storica. A livello di singolo paese, le limitate informazioni sulla disaggregazione a livello geografico, mostrano che il PMI composito tedesco e francese sono anch’essi diminuiti, pur restano ad un livello elevato e suggerendo che in entrambi i paesi la crescita del PIL trimestrale resta attorno ai livelli di T4 2017. In Germania sono stati resi disponibili anche le indagini congiunturali dello ZEW e dell’IFO. Il quadro fornito è il medesimo: i dati hanno evidenziato un clima leggermente meno euforico, con un certo indebolimento delle esportazioni, ma non si può parlare di un cambiamento nella tendenza economica. L’indice di fiducia ZEW relativo alla situazione corrente ha corretto da 95,2 punti a 92,3. Ha invece sorpreso al rialzo la componente relativa ai 6 mesi successivi, che scende a 17,8 meno delle attese (16,0 consenso), dai precedenti 20,4. Anche l’indice ZEW relativo alle aspettative a 6 mesi per l’intera Area Euro segna, a febbraio, una modesta correzione a 29,3 punti dai precedenti 31,8. Delude anche l’indice IFO tedesco, che registrato un forte calo a febbraio a 115,4 da 117,6, sulla scia dell’ampio calo della componente delle aspettative a 105,4 rispetto alla previsione 107.8 e la precedente 108. Invece l’indice delle condizioni correnti si stabilizza a 126,3 contro il consenso 127,0 e il precedente 127,7. Anche in Francia, l’indice di fiducia delle imprese si è attestata a 109,1 al disotto delle attese (110) e del dato di gennaio. |

LA SETTIMANA TRASCORSA

EUROPA: i verbali della riunione di gennaio suggeriscono che la BCE potrebbe rimuovere l’easing bias a marzo

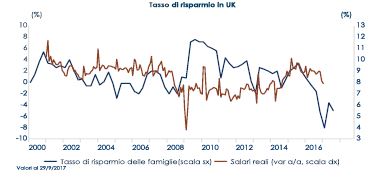

I verbali della riunione di gennaio, pubblicati questa settimana, suggeriscono che la BCE potrebbe rimuovere l’easing bias già nella prossima riunione di politica monetaria (8 marzo), ma contengono pochi segnali sulla fine del programma di acquisto di titoli. I verbali ribadiscono l’importanza di una strategia di comunicazione efficace, che si evolva in accordo con lo stato della congiuntura economica ma, rispetto alle precedenti comunicazioni, aggiungono che “alcuni membri hanno espresso una preferenza per l’eliminazione dell’”easing bias“. Il Consiglio Direttivo a gennaio ha optato per un approccio più prudente dal momento che non riscontrava ancora un sufficiente grado di fiducia in un ritorno dell’inflazione al target. Inoltre, i verbali hanno rimarcato il messaggio del Presidente Draghi durante la conferenza stampa: “la recente volatilità del tasso di cambio dell’euro è stata fonte di incertezza” per la stabilità dei prezzi e necessita di essere monitorata. Sebbene i verbali non rilevino la preoccupazione del Consiglio Direttivo per un restringimento delle condizioni finanziari, va tenuto conto che il meeting di politica monetaria aveva avuto luogo prima della correzione dei corsi azionari di inizio febbraio, per questo non si può escludere che nel frattempo il Consiglio Direttivo sia più preoccupato per le condizioni finanziarie (rispetto a quanto rilevano i verbali). I verbali poi non fanno nessun esplicito riferimento alle tre opzioni riguardanti la fine del programma di acquisto di attività (APP) oltre settembre menzionate da Mario Draghi alla conferenza stampa di gennaio (una fermata improvvisa, una graduale riduzione a zero, un’altra estensione). In Gran Bretagna la seconda stima del PIL in T4 2017 è stata rivista al ribasso di 0.1% a + 1,4% a/a rispetto alla stima preliminare (+ 1,5% a/a). L’ONS ha dichiarato che  i servizi continuano a guidare la crescita britannica anche nel 2017, ma un certo numero di industrie nel settore dei consumi privati ha visto rallentare la produzione a seguito della pressione inflazionistica che ha ridotto il potere di spesa delle famiglie. La trasmissione del deprezzamento della sterlina ai prezzi ha frenato la crescita, gravando sui consumi e erodendo il potere d’acquisto delle famiglie. Nel 2017 le famiglie sembrano aver finanziato i consumi reali risparmiando meno e/o indebitandosi di più. Sempre in UK, in dicembre 2017 il rapporto sul lavoro di dicembre ha mostrato uno stallo nella creazione di nuovi posti di lavoro con un conseguente aumento del tasso di disoccupazione (4.4% a/a dal precedente 4.3% a/a). Gli ultimi due mesi hanno visto in aumento il numero di disoccupati e questo a sua volta potrebbe portare a un ulteriore deterioramento del clima di fiducia delle famiglie. Le prospettive per gli stipendi sono diventate una parte importante del dibattito sulla tempistica per il prossimo aumento dei tassi di interesse.

i servizi continuano a guidare la crescita britannica anche nel 2017, ma un certo numero di industrie nel settore dei consumi privati ha visto rallentare la produzione a seguito della pressione inflazionistica che ha ridotto il potere di spesa delle famiglie. La trasmissione del deprezzamento della sterlina ai prezzi ha frenato la crescita, gravando sui consumi e erodendo il potere d’acquisto delle famiglie. Nel 2017 le famiglie sembrano aver finanziato i consumi reali risparmiando meno e/o indebitandosi di più. Sempre in UK, in dicembre 2017 il rapporto sul lavoro di dicembre ha mostrato uno stallo nella creazione di nuovi posti di lavoro con un conseguente aumento del tasso di disoccupazione (4.4% a/a dal precedente 4.3% a/a). Gli ultimi due mesi hanno visto in aumento il numero di disoccupati e questo a sua volta potrebbe portare a un ulteriore deterioramento del clima di fiducia delle famiglie. Le prospettive per gli stipendi sono diventate una parte importante del dibattito sulla tempistica per il prossimo aumento dei tassi di interesse.

STATI UNITI: verbali della Fed confermano uno scenario orientato alla normalizzazione dei tassi di interesse

I verbali della riunione del FOMC di gennaio, resi noti in settimana, consegnano ai

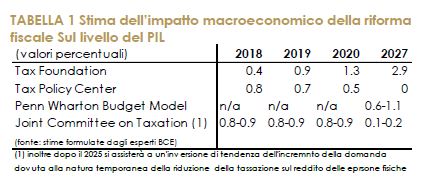

mercati una view più ottimista sulla crescita economica e indicano maggiori probabilità che l’inflazione US nei prossimi mesi torni al target del 2%, aumentando la probabilità di procedere sulla traiettoria di graduali rialzi del corridoio obiettivo per il tasso sui federal fund Nei verbali si legge che la maggior parte dei membri del FOMC ha fatto notare che i dati economici rilasciati recentemente suggeriscono un contesto economico più solido di quanto previsto a dicembre, aggiungendo che glieffetti della revisione fiscale sulla spesa dei consumatori e delle imprese potrebbero essere nel breve termine maggiori di quanto si pensasse in precedenza. La tabella 1 sintetizza l’impattomacroeconomico della riforma fiscale sul PIL. Nei verbali la descrizione dei rischi è rimasta invariata (“approssimativamente bilanciati”), anche se qualche membro del FOMC ha sottolineato l’esistenza di rischi al rialzo per il sentiero di crescita. Resta elevata l’attenzione del FOMC all’inflazione: la maggioranza del FOMC vede l’inflazione in aumento nel 2018 e stabilizzarsi attorno al 2%. Infine i dati settimanali sul mercato del lavoro mostrano che le nuove richieste di sussidi di disoccupazione per la terza settimana di febbraio hanno registrato un lieve calo a 222 mila unità contro il consenso che le vedeva invariate dalle precedenti 230 mila. Sorpresa positiva anche dalle richieste continuative di sussidi di disoccupazione per la seconda settimana di febbraio che sono scese a 1875 mila unità (1935 consenso) dalle precedenti 1948 mila.

ASIA: in rallentamento anche l’indice PMI manifatturiero in GiapponeAnche in Giappone l’indice PMI manifatturiero relativo al mese di febbraio è risultato in leggero calo rispetto al mese di gennaio. In termini assoluti l’indice PMI rimane elevato e indica una costante e stabile espansione nell’attività manifatturiera. Delle cinque componenti dell’indice, tre hanno dato un contributo negativo. In particolare, l’indice di produzione è sceso da 54,7 di gennaio a 53,7 di febbraio, l’indice relativo ai nuovi ordini è sceso da 56,8 a 54,3 e lo stock degli oggetti acquistati è diminuito da 51,6 a 51,3; viceversa, un contributo positivo è stato fornito dall’indice dei tempi di consegna dei fornitori, sceso da 45,5 a 44.6 (un calo di questo indice aumenta l’indice PMI) e l’indice di occupazione è salito da 53,7 a 54,2. Sempre in Giappone sono stati pubblicati i numeri relativi all’inflazione di febbraio: l’indice CPI core è salito dello 0,9% a/a rispetto al consenso dello 0,8% e dello 0,9% rispetto al mese precedente. L’indice che esclude alimenti freschi ed energia è aumentate dello 0,4%, segnando la lettura più alta d agosto 2016. Un contributo positivo è venuto da principalmente abbigliamento e il cibo non fresco e componenti energetici.

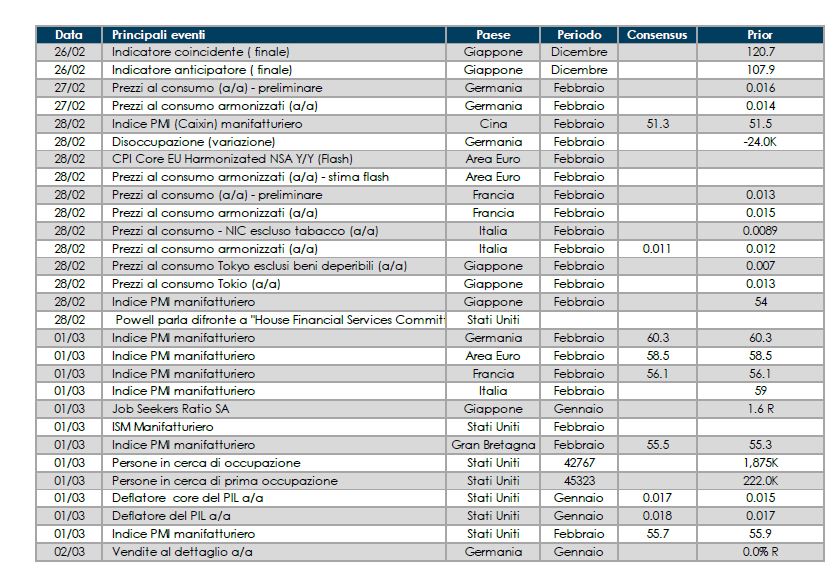

LA PROSSIMA SETTIMANA: quali dati?

- Europa: attenzione rivolta all’inflazione e all’indice di fiducia economica ESI, elaborato dalla Commissione Europea, che sarà importante per verificare i segnali di moderazione del ciclo emersi questa settimana dalle indagini PMI, IFO e INSEE. Attese anche le vendite al dettaglio in Francia e in Germania.

- Stati Uniti: focus sarà sull’audizione di Powell in Congresso per la presentazione del Monetary Policy Report. Relativamente ai dati macroeconomici, l’ISM dovrebbe restare su livelli elevati, gli ordini di beni durevoli al netto dei trasporti dovrebbero proseguire sul trend positivo, come anche le vendite di nuove case. La seconda stima del PIL di T4 2017 dovrebbe essere marginalmente al di sotto della prima lettura, pur confermando una dinamica solida.

- Asia: verranno pubblicati gli indici PMI cinesi relativi al emse di febbraio.