La settimana finanziaria

di Direzione Gestioni Mobiliari e Advisory - Banca Esperia S.p.A.IL PUNTO DELLA SETTIMANA: Una BCE “patient and confindent” ribadisce il suo messaggio e la sua presenza sui mercati

- La BCE modifica l’easing bias e rimuove dalle aspettative degli operatori nuovi tagli dei tassi di interesse

- Ratifica la ripresa dell’economia dell’Area Euro, modificando al rialzo le previsioni di crescita e descrivendo i rischi come bilanciati, ma rivede marcatamente al ribasso le prospettive di inflazione

- Il QE resta state contingent, mentre il Consiglio Direttivo sposta in avanti al discussione sul tema della riduzione del programma di stimolo monetario (tapering)

Nel meeting di giugno la BCE ha lasciato invariati il corridoio dei tassi di interesse di riferimento (il tasso centrale (refi) resta allo 0,0%, il tasso di rifinanziamento marginale stabile a +0,25% e quello sui depositi a -0,4%) e le modalità del piano di acquisti (acquisti ad un ritmo mensile di 60 miliardi di euro sino alla fine di dicembre 2017), ma ha eliminato l’easing bias sui tassi di interesse, rimuovendo la formula che specifica che i tassi potranno scendere “su livelli più bassi rispetto a quelli attuali”.

L’Istituto Centrale ha inoltre rivisto al rialzo le proiezioni di crescita attesa per l’Area Euro di +0.1% per tutto l’orizzonte di previsione (le previsioni sono cresciute per l’anno in corso a 1.9% dal precedente 1.8%, a 1.8% dal precedente 1.7% per l’anno prossimo e a 1.7% da 1.6% per il 2019) ma marcatamente al ribasso le proiezioni per l’inflazione (a 1.5% per l’anno in corso, 1.3% per l’anno prossimo e 1.6% per il 2019). In particolare, la previsione dell’inflazione per il 2018 è più bassa della previsione che aveva formulato per lo stesso periodo lo scorso dicembre (1.5%). Il presidente Draghi ha spiegato che la revisione al ribasso delle proiezioni di inflazione deve essere imputata ad una modifica della traiettoria di crescita del prezzo del petrolio e non ad un deterioramento della componente core, che comunque rimane silente da un anno a questa parte. Inoltre, come atteso, la BCE ha aggiornato la descrizione dei rischi inerenti le prospettive di crescita, descrivendoli come bilanciati, da “ancora sbilanciati verso il basso”, come erano stati definiti nella riunione di fine aprile.

Il presidente Draghi ha sottolineato che questa modifica delle proiezioni e l’eliminazione dell’easing bias implicano che, seppur il rischio deflazione sia stato eliminato, non si osserva ancora un trend duraturo e capace di auto sostenersi nell’ inflazione core e soprattutto nei salari, che non salgono nonostante la diminuzione del tasso di disoccupazione. Proprio nella crescita salariale il presidente Draghi vede la variabile chiave, capace di trasformare la crescita economica in crescita dei prezzi. La BCE resta paziente: il Presidente Draghi, sottolineando che piani di tapering non sono stati discussi né menzionati nella riunione di giugno, ha dichiarato che la BCE non prenderà in considerazione una strategia di normalizzazione della politica monetaria fino a che l’inflazione non sarà prossima al 2% in modo stabile e duraturo, confermando così che continuerà a essere presente sul mercato secondario per un lungo periodo di tempo e ribadendo che il suo portafoglio di obbligazioni sarà reinvestito per un periodo di tempo indefinito. Invece, la BCE non ha rimosso l’easing bias sul programma di acquisti (QE), che rimane state contingent (essendo possibile ampliarlo se necessario) e condizionale ad un aggiustamento durevole dell’evoluzione dei prezzi, coerente con l’obiettivo di inflazione. Il Presidente Draghi ha indicato che il programma di acquisti sta funzionando senza problemi e che, se necessario, esistono dimensioni di flessibilità nell’esecuzione che possono essere esplorate qualora le regole del programma stesso diventino vincolanti. In questo modo, la BCE sembra aver aperto una nuova “fase del QE”, in cui ha definito apertamente una preferenza tra le misure espansive di politica monetaria a favore dell’acquisto di titoli rispetto al taglio dei tassi.

LA SETTIMANA TRASCORSA

Europa: rivisto al rialzo il PIL dell’Area Euro in T1 2017

In UK il partito conservatore del premier Theresa May, che aveva indetto le elezioni con la speranza di consolidare il proprio mandato in vista dei negoziati sulla Brexit, ottiene meno seggi delle consultazioni precedenti con un risultato ben lontano dai 326 seggi necessari per avere la maggioranza.

Stati Uniti: ancora dati misti

Negli Stati Uniti, le nuove richieste per sussidi di disoccupazione nella settimana conclusasi lo scorso 3 giugno superano le attese di 5 mila unità e si portano a quota 245 mila rispetto alle 255 mila unità della settimana precedente. Rimangono invece sotto le attese di 1 milione e 920 mila unità e registrano un leggero rallentamento i rinnovi dei sussidi di disoccupazione, che passano da 1 milione e 919 mila a 1 milione 917 mila unità nella settimana chiusasi il 27 maggio. Passando ai dati sul terziario di maggio, l’indici Pmi servizi nella lettura definitiva si è attestato a 53.6 punti, in aumento rispetto ai 53.1 di aprile, ma al di sotto del preliminare a quota 54, mentre l’ISM servizi è sceso a 56.9 punti, rispetto ai 57.5 di aprile.

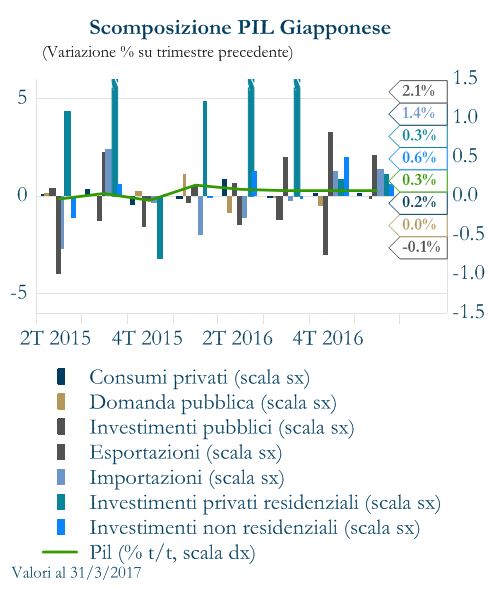

Asia: riserve ufficiali in stabilizzazione in Cina. Pil rivisto inaspettatamente al ribasso in Giappone

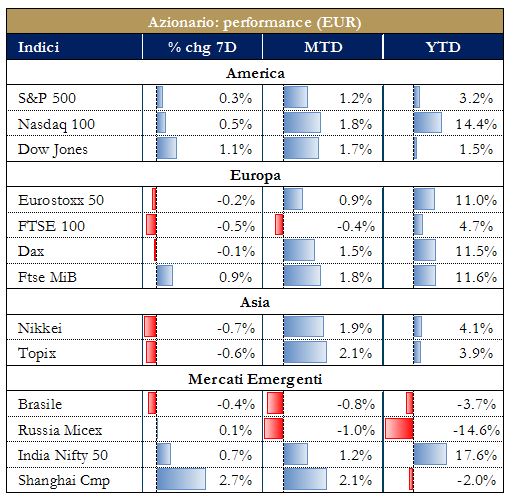

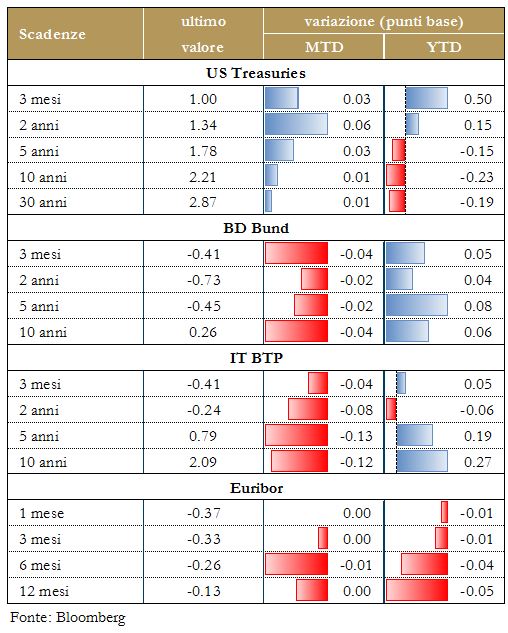

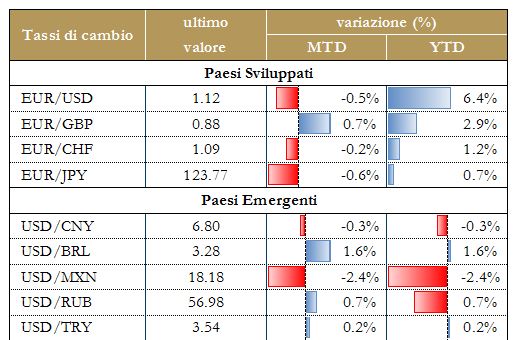

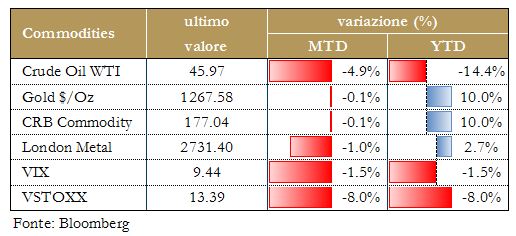

PERFORMANCE DEI MERCATI

NEWSFLOW SOCIETARIO (*)

EUROPA Finanziari: alcuni esponenti EU ritengono che il salvataggio di Banco Popular da parte di Santander abbia rafforzato l’ipotesi di intervenire anche in Italia a supporto di Popolare di Vicenza e Veneto Banca, persino in una posizione più debole in termine di capitale rispetto a Banco; nonostante ciò le autorità EU vedono più ardua una fine simile in Italia poiché non ci sono compratori e senza acquirenti il rischio è di ingenti perdite sia per i creditori senior che per i grandi depositanti. Secondo Repubblica, Intesa Sanpaolo avrebbe dato un conferma di massima a fare la sua parte per salvare le due banche venete dopo nuove pressioni del governo, partecipando alla richiesta di €1.25 miliardi di capitali privati, purchè sia un’operazione condivisa con gli altri istituti di credito. Per quanto riguarda Banca Intermobiliare, il CdA, ottenuto il via libera da Veneto Banca, ha riconosciuto a Banca Zarattini & Co. un periodo di esclusiva di 30 giorni a partire dal 6 giugno, per definire le condizioni di cessione del 100% delle azioni di Bim Suisse. Passando a Carige, secondo Affari&Finanza, la famiglia Malacalza vuole creare una società veicolo per far uscire dal bilancio €2.4mld di sofferenze; inoltre il consigliere Paola Girdinio ha rassegnato le dimissioni con effetto immediato “motivate dalla sopravvenuta impossibilità di conciliare l’impegno di tale incarico con gli altri propri compiti istituzionali e professionali”, spiega una nota. Creval e Beni Stabili si sono accordati per la cessione di un portafoglio di immobili per €115.4mln; l’operazione comporta per la banca, a livello consolidato, una plusvalenza di circa €70mln e un impatto positivo sul Cet1 di 51 punti base. Unicredit ha perfezionato la cessione del 32.8% di Banca Pekao a PZU e PFR; termini e condizioni restano invariati e il beneficio per la banca sul Cet1 fully loaded pari a 70bps. Su UBI si legge che l’aumento di capitale da circa €400mln partirà il 12 giugno, con l’offerta di 6 nuove azioni ogni 35 possedute al prezzo di sottoscrizione di €2.395, con uno sconto del 26.1% sul TERP. Parlando poi di raccolte di capitale, Anima ha raccolto a maggio €680mln, con un contributo positivo sia del canale istituzionale che di quello retail; Banca Mediolanum ha raccolto €311mln, €1.998mld da inizio anno; raccolta in fondi e gestioni a 617mln, €2.385mld nel 2017, con Pir raccolto finora oltre €1mld.. Energy: Enel ha dato mandato a Sberbank per la vendita dell’impianto a carbone Reftinskaya che conta di cedere entro l’anno e non ha intenzione di cedere la quota in Enel Russia, secondo quanto detto dall’AD Starace. Inoltre, secondo il Sole 24 Ore, è in dirittura d’arrivo la cessione, da parte di Edison, di due asset gas, il 7.3% nel rigassificatore di Rovigo e il 100% del metanodotto di Cavarzere-Minerbio; in pole position per rilevarli c’é Snam. Quest’ultima sarebbe inoltre interessata a partecipare alla privatizzazione dell’operatore sui gasdotti in Grecia Desfa, con lo Stato che metterà in vendita il 66% del capitale. Telco: i grandi fondi di investimento con partecipazioni significative in Telecom Italia hanno votato a favore della lista Assogestioni per il rinnovo del consiglio e contro la lista Vivendi; inoltre quest’ultima per congelare i voti in Mediaset sotto il 10%, mossa che potrebbe soddisfare le richieste dell’AgCom, ha un anno di tempo e potrebbe quindi presentarsi all’assemblea di fine mese con la disponibilità di tutta la quota. Il Sole 24 Ore ha stretto con Banca Imi un accordo di pre-garanzia in vista della costituzione di un consorzio di garanzia sull’eventuale inoptato dell’aumento di capitale (da €50mln) fino a un massimo di €20mln. Farmaceutico: Bayer ha annunciato che ridurrà la propria partecipazione nella controllata Covestro, società di materie plastiche e chimiche; Bayer detiene una quota del 53.3% in Covestro e prevede di tagliare completamente i legami di proprietà nel medio termine. Settore auto: la Cina ha fatto una concessione alle case automobilistiche tedesche pertinente la posticipazione della produzione di una quota dell’8% di auto elettriche e ibride fino al 2019; in una bozza a settembre, i politici cinesi avevano infatti proposto che l’8% delle vendite delle case automobilistiche comprendessero veicoli elettrici o ibridi entro il 2018. Passando a Pininfarina, l’aumento di capitale da €26.5mln partirà il 12 giugno per concludersi il 30 giugno; i diritti di opzione saranno negoziabili fino al 26 giugno. Mobilità: Ardian è entrata nel capitale di Autovia Padana, controllata da Satap (SIAS) al 70% e Itinera (ASTM) al 30%, dando il via a una partnership che porterà la società a perseguire nuove opportuità di sviluppo nel settore infrastrutturale nel mondo. Ansaldo STS ha sottoscritto un MoU con la società Metroselskabet per sviluppare un prototipo per la nuova ‘Dynamic Headway Solution’, sviluppata da tecnologia Hitachi, per la metropolitana di Copenaghen M1/M2. Industriali: CNH Industrial intende rinnovare il programma di acquisto di azioni proprie, in più tranche, per un importo massimo di $300mln e con durata fino al 13 ottobre 2018. Thales Alenia Space, controllata al 33% da Leonardo e al 67% da Thales, ha siglato un contratto da €116mln con Inmarsat, primo fornitore mondiale di servizi di telecomunicazioni mobili satellitari. M&A: Investindustrial, fondo di private equity, ha invitato il veicolo di investimento del fondatore di Alibaba a presentare un’offerta congiunta di oltre €800mln per The Body Shop di L’Oreal. Infine, il ministro Calenda ha firmato un decreto a favore dell’offerta di €1.8mld da parte di ArcelorMittal e del gruppo Marcegaglia per l’acquisto dell’impianto siderurgico Ilva; secondo il piano, la forza lavoro sarà tagliata di circa il 40% in sette anni.

NORD AMERICA Finanziari: Anthem, che ha sollecitato i legislatori repubblicani affinchè stabilizzino il sistema di assicurazione sanitaria dell’Obamacare, ha annunciato che a partire dal 2018 non sarà più presente coi propri prodotti in gran parte dell’Ohio; Anthem è il solo assicuratore a vendere prodotti di assicurazione sanitaria nelle 88 contee dell’Ohio ed è il solo assicuratore in 20 contee; l’uscita di Anthem lascerebbe così circa 10,500 persone senza assicurazione nel 2018. Tecnologici: Facebook ha annunciato negli Stati Uniti un set di tre nuove specificità che hanno l’obiettivo di incrementare l’impegno civico degli utenti sulla piattaforma connettendoli più facilmente con i rappresentanti che hanno eletto. Microsoft ha comunicato che acquisirà Hexadite, provider di tecnologie per automatizzare le risposte agli attacchi informatici; i termini del deal non sono ancora stati resi noti. Telco: Verizon Communications potrebbe tagliare circa 2mila posti di lavoro una volta completata l’acquisizione da $4.48mld delle principali divisioni di Yahoo; i tagli dovrebbero riguardare le divisioni AOL di Verizon e le unità Yahoo e interesserebbero circa il 15% dello staff delle due divisioni; al momento sono circa 14mila gli impiegati di AOL e Yahoo, la maggior parte dei quali lavora in California. Settore auto: durante l’assemblea annuale più del 90% degli azionisti di GM si è opposto alla proposta di Greenlight Capital in merito alla divisione delle azioni della società e alla ristrutturazione del board, che rimarrà quindi invariato con Barra come presidente. Delphi Automotive stringerà una partnership con Transdev, servizio di trasporto pubblico controllato dal governo francese, per sviluppare un servizio automatizzato di navette on-demand; dal 2019 le due società testeranno veicoli che si guidano da soli in Normandia e appena fuori Parigi. Navistar ha registrato in T1 una forte perdita, contro un profitto riportato un anno prima; la perdita è dovuta in parte a costi per $60mln legati a rimanenze di camion usati, i ricavi della divisione camion, la principale per la società, sono scesi del 5.5% a $1.4mld. Navistar ha dichiarato di aspettarsi per la seconda parte dell’anno delle condizioni di mercato in miglioramento. Farmaceutico: Pfizer ha alzato il prezzo di un centinaio di prodotti in US: nello specifico 91 farmaci hanno visto un aumento del prezzo di listino dall’1 giugno del 5-13%; già a gennaio c’era stato un incremento dei prezzi così che quello medio salisse del 20% nel 2017. Industriali: i prezzi delle azioni di HD Supply hanno subito un forte calo dopo che il gruppo ha registrato una nuova riduzione dei margini della divisione principale e dopo l’annuncio della vendita della seconda maggiore unità che ha mostrato margini stabili; l’EBITDA adj della divisione principale per la gestione delle infrastrutture è calato di 2.6 punti percentuali nel Q1 rispetto all’anno prima, mentre i margini della divisione di servizi idrici sono scesi solo di 0.2 punti percentuali. Food: la corte federale ha ordinato a Whole Foods di rispondere a una class action che la accusa di avere caricato dei prezzi eccessivi ai consumatori di New York nei propri negozi; Whole Foods avrebbe infatti messo sulle etichette dei cibi preconfezionati dei pesi fittizi ed esagerati. J.M. Smucker ha registrato profitti trimestrali sopra le attese grazie a tagli dei costi: il gruppo ha iniziato a ridurre i costi dopo il calo della domanda per alcuni prodotti alimentari e l’aumentata competizione per il cibo per animali. J.M. Smucker ha guadagnato $1.80 per azione sopra le stime degli analisti a $1.72; le vendite continuano comunque a calare, ma meno delle attese. Abbigliamento: il CFO di Macy’s ha dichiarato che i margini della società potrebbero scendere di 80bps rispetto al 2016; tale dichiarazione ha spinto in basso i prezzi delle azioni a $21.90 (-8.21%) e ha messo pressione su altri titoli di rivenditori al dettaglio. Nordstrom sta vagliando l’ipotesi di delisting dopo il forte calo delle vendite che ha interessato tutto il settore dell’abbigliamento retail; la privatizzazione, che implicherebbe raccolta di debito, potrebbe rivelarsi profittevole grazie a una ristrutturazione del busines che aiuterebbe Nordstrom a emergere sugli altri rivenditori retail. M&A: Blackstone è interessata a comprare tutte le azioni della società di real estate Sponda per $2mld avendo nei piani di espandere il proprio business di real estate nelle regioni nordiche; il fondo ha inoltre annunciato di volere vendere Logicor a China Investment Corporation per €12.25mld. Conagra ha dichiarato che non porterà avanti il dialogo con Pinnacle Foods per una potenziale acquisizione, dopo che i due gruppi non sono riusciti ad accordarsi su un prezzo; sia Conegra che Pinnacle si stanno confrontando con una riduzione della domanda per il cibo surgelato e in scatola e Conegra sta cercando nuove opportunità dall’anno scorso quando ha venduto il proprio brand per focalizzarsi su altri cibi di marca. D.R. Horton ha fatto un’offerta per acquisire il 75% di Forestar Group per circa $520mln, mettendosi così in competizione con Starwood Capital che in aprile si era accordata con Forestar per un deal; l’offerta di D.R. Horton è di $16.25 per azione, che rappresenta un premio del 14% rispetto all’offerta di $14.25 di Starwood. Apple e Amazon si sono accordate con Foxconn per fare un’offerta per l’acquisizione della divisione di semiconduttori di Toshiba; non è ancora chiaro se ci sarà un investimento diretto o se verrà richiesto un finanziamento per il deal. Tivity Health, dopo avere ricevuto diverse proposte di acquisizione da società di pe, sta prendendo in considerazione un deal; tale operazione permetterebbe a Tivity di accelerare la ristrutturazione in corso che oltre al cambio di nome in Healthways prevede il disinvestimento dall’unità focalizzata sulla salute dei dipendenti. (*) Dati forniti da Mediobanca – Banca di Credito Finanziario S.p.A.

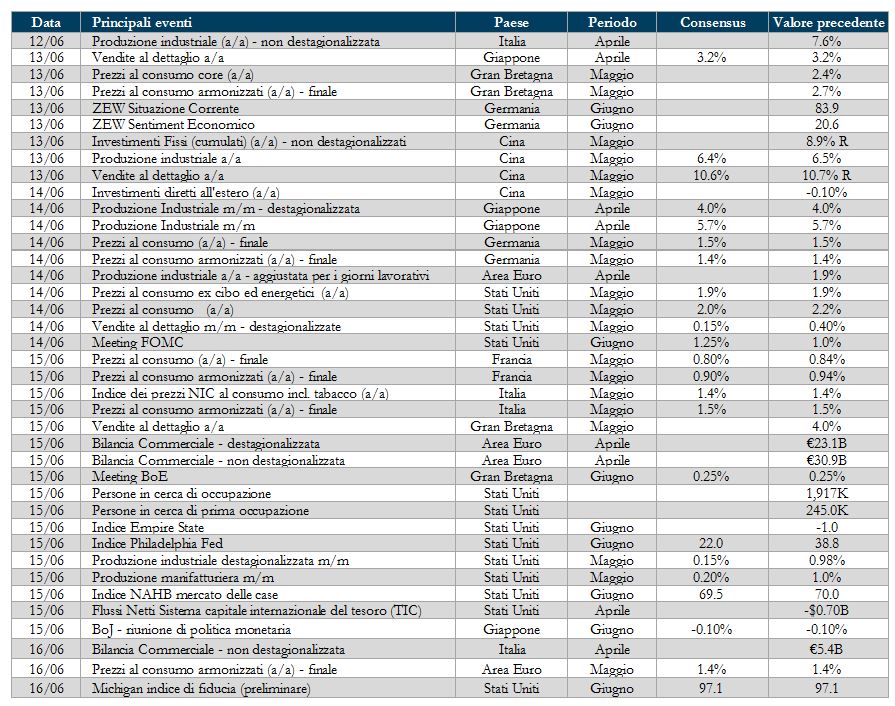

LA PROSSIMA SETTIMANA: quali dati?

- Europa: sarà pubblicata la stima finale dell’inflazione di maggio nell’Area Euro e in diverse economie. Attenzione rivolta al primo e secondo turno delle elezioni parlamentari francesi. Riunione di politica monetaria in UK

- Stati Uniti: attenzione rivolata alla riunione del FOMC. La Fed avrà a disposizione anche il dato dell’inflazione di maggio che verrà pubblicato in settimana

- Asia: riunione di politica monetaria in Giappone

Il presente Documento (il “Documento”) è realizzato dagli uffici Investment Advisory (i “redattori”) della Direzione Gestioni Mobiliari e Advisory di Banca Esperia SpA (la “Banca”) i quali non costituiscono un dipartimento di ricerca.

Esso ha esclusivamente natura e scopi informativi generali. Non costituisce in alcun modo un’offerta, né un invito, né una raccomandazione ad effettuare investimenti o disinvestimenti, né una sollecitazione all’acquisto, alla vendita, alla sottoscrizione di strumenti finanziari, né un’offerta di stipula di un contratto di investimento o di finanziamento, né attività di consulenza finanziaria, legale o fiscale o ricerca in materia di investimenti. Nella redazione del documento non sono stati presi in considerazione obiettivi personali di investimento, situazioni e bisogni finanziari dei destinatari del documento stesso.

I dati, le informazioni e le opinioni contenuti nel presente documento possono provenire, in tutto o in parte, da fonti ritenute attendibili. Qualora siano assunti e/o desunti dati, informazioni od opinioni da fonti esterne si precisa che non è stata effettuata alcuna verifica sulla loro completezza, correttezza ed attendibilità. In ogni caso, i redattori e la Banca non garantiscono e non possono essere considerati in alcun modo responsabili per la loro esattezza e completezza, né per risultati futuri o per l’uso che i destinatari del documento o terzi ne facciano, né per qualsiasi conseguenza derivante, direttamente o indirettamente, dalla lettura, elaborazione e/o utilizzo dei dati, informazioni e valutazioni contenuti nel presente documento o da qualsiasi evento che venisse da chiunque ad esso ricondotto. La Banca si riserva il diritto di apportare ogni modifica del contenuto del documento in ogni momento senza preavviso, senza tuttavia assumere obblighi o garanzie di aggiornamento e/o rettifica.

Il documento è di proprietà di Banca Esperia ed è vietato ogni uso, riproduzione, duplicazione o distribuzione, anche parziali, da parte dei destinatari del documento o di terzi, salva espressa autorizzazione scritta della Banca, la quale non comporta comunque alcuna responsabilità o garanzia, anche di risultato.

I rendimenti passati eventualmente rappresentati nel Documento non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni potrebbero variare nel tempo, senza necessità di comunicazione da parte di Banca Esperia.

Per quanto Banca Esperia possa mettere a disposizione della clientela personale provvisto di preparazione legale, fiscale o altrimenti specialistica, i destinatari del documento che, sulla base di questo, siano interessati, in piena autonomia e senza alcuna sollecitazione, ad entrare in rapporti con Banca Esperia medesima sono invitati, prima di prendere ogni decisione finanziaria, a ricorrere all’assistenza di propri consulenti di fiducia, legali, fiscali o di altra specializzazione rilevante.