La settimana finanziaria

di Direzione Gestioni Mobiliari e Advisory - Banca Esperia S.p.A.- La crescita economica dell’Area Euro sta divenendo progressivamente più solida e continua ad espandersi tra paesi e settori.

- Prosegue la ripresa dell’inflazione, sebbene lenta e modesta, mentre la BCE prepara la propria strategia di uscita da una politica monetaria estremamente espansiva

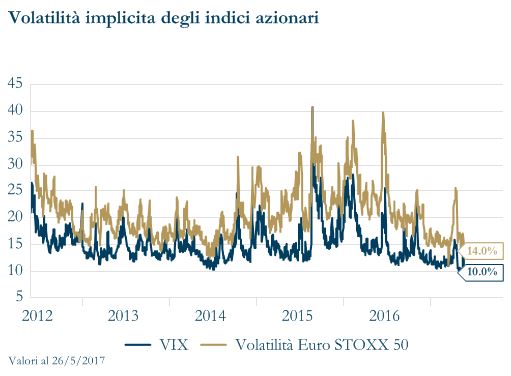

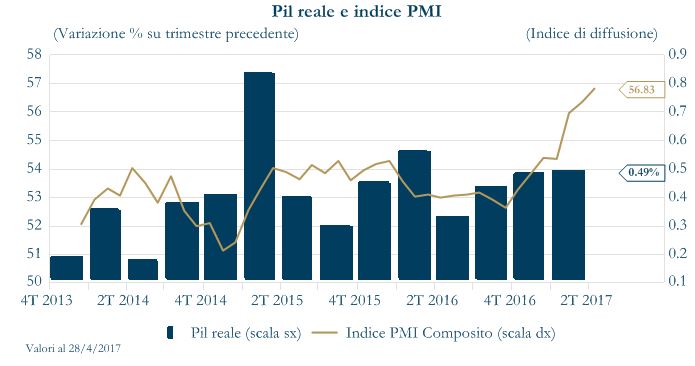

La crescita economica dell’Area Euro sta divenendo progressivamente più solida, continuando ad espandersi tra paesi e settori. Nel T1 2017 la crescita è stata superiore a quella degli Stati Uniti, mentre indagini congiunturali suggeriscono un forte inizio del T2 (Fig.1). Nel mese di maggio l’indice PMI composito si è confermato al livello di aprile (56.8), sostenuto dalla componente manifatturiera in accelerazione a 57.0 punti (rispetto ai precedenti 56.7), a fronte di una componente dei servizi in un leggero calo a 56.2 (rispetto ai 56.4 di aprile). Anche le indagini sulle imprese nazionali sembrano robuste e suggeriscono un ampio recupero, con Germania e Francia caratterizzate da indicatori su livelli simili: l’IFO ha toccato il massimo livello da quando l’indice viene pubblicato e la fiducia delle imprese INSEE è ai massimi da luglio 2011. La spinta viene dal settore manifatturiero, che sta accelerando guidato dalle esportazioni, a loro volta sostenute da una ripresa globale più solida e sincrona e da un tasso di cambio effettivo, che si è deprezzato nei primi quattro mesi del 2017. Il settore dei servizi, guidato principalmente dalla domanda interna, pur avendo incontrato una maggior inerzia si sta stabilizzando a livelli elevati.

|

|

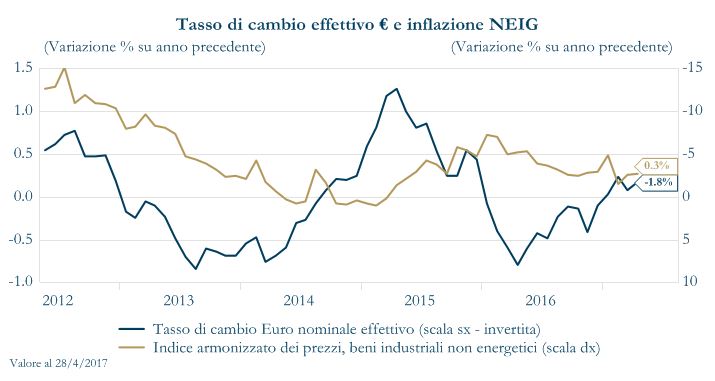

La ripresa degli investimenti continua a beneficiare di condizioni di finanziamento molto favorevoli e miglioramenti della redditività delle imprese, mentre la spesa per consumi si conferma un importante fattore trainante della ripresa. In questo contesto, l’inflazione resta in un sentiero di lenta e modesta ripresa, specialmente nella componente core. Al riguardo, mentre la componente servizi non ha mostrato una significativa variazione di tendenza nel mese di aprile e continua nel suo trend di lento miglioramento, la componente dei beni industriali non energetici (NEIG) dovrebbe restare su una traiettoria crescente, beneficiando sia del deprezzamento dell’Euro dei mesi passati (Fig.2) sia dell’aumento dell’inflazione alla produzione, che continua a recuperare seppur molto lentamente. Tuttavia, pur trattandosi di uno sviluppo positivo nel breve periodo, nel medio periodo un ulteriore apprezzamento dell’Euro potrebbe pesare sulla ripresa dell’inflazione. A livello headline, la piccola spinta nei prezzi del greggio è stata ammorbidita dalle recenti variazioni della valuta.

In questo contesto, la BCE prepara l’uscita dalla sua politica monetaria-ultra espansiva. Nella riunione di giugno il Consiglio Direttivo riesaminerà la propria opinione sulle prospettive economiche e, sulla base delle nuove previsioni di crescita ed inflazione, aggiornerà la descrizione dei rischi intorno alle prospettive di crescita. I verbali della riunione di maggio indicano in giugno come il momento opportuno per una ridefinizione neutrale della descrizione, per la rimozione del bias al ribasso e per un adattamento della formulazione forward guidance con “una discussione più approfondita sulla creazione di una strategia appropriata per la normalizzazione delle politiche”. La sequenza indicata finora per l’uscita dallo stimolo monetario sembra essere stabilita ed avere il supporto anche da parte dei governatori più critici: prima la riduzione progressiva del QE poi, in un secondo momento, l’aumento dei tassi di interesse.

LA SETTIMANA TRASCORSA

Europa: continuano le notizie positive dalla Germania

In Germania la serie di indagini di fiducia per il mese di maggio si completa con l’IFO, che in termini aggregati segna una nuova accelerazione da 113.1 a 114.6 punti, salendo al nuovo massimo per l’indice. Il dettaglio delle componenti mostra miglioramenti diffusi sia per la misura sulle aspettative economiche a sei mesi, che cresce da 105.2 a 106.5 punti, sia per il dato sulla situazione economica corrente, in aumento da 121.4 punti a 123.2 punti. La lettura finale della crescita del PIL del T1 nel Regno Unito è stata rivista al ribasso a 0.2% t/t rispetto al precedente 0.3%, portando il tasso di crescita annua al 2% rispetto al risultato preliminare del 2.1%. L’ufficio statistico britannico sottolinea che il rallentamento è dovuto al settore dei servizi, che è aumentato solo dello 0.2%, ovvero il minor tasso di crescita dal 2015. Si noti che i settori dei servizi rappresentano quasi l’80% della produzione economica del Regno Unito.

Stati Uniti: verbali della Fed a favore di un altro passo nella riduzione dello stimolo monetario

La Fed ha pubblicato i verbali del meeting del 3 maggio, in cui ha derubricato il rallentamento della crescita nel T1 2017 come temporaneo ed ha attribuito il rallentamento dell’inflazione core nel mese di marzo a fattori transitori ed idiosincratici. Nel frattempo la lettura intermedia del PIL ha rivisto la crescita in T1 2017 al rialzo da 0.7% a 1.2%. In riferimento ai tassi di interesse, i verbali riportano inoltre che se i dati economici continueranno ad essere in linea con le previsioni, la maggior parte dei partecipanti ritiene opportuno procedere con un altro rialzo dei tassi, viceversa arricchiscono le informazioni sulla strategia che la Fed vorrà implementare per ridurre i proprio bilancio, affermando che è probabile che questo avverrà attraverso uno schema graduale e trasparente, da adottare probabilmente “entro fine anno”, di limiti superiori al reinvestimento dei titoli, che verranno via via a scadere.

Asia: Moody riduce il rating della Cina

Moody’s ha ridotto il rating della Cina da A1 da Aa3, cambiando l’outlook da stabile a negativo. Si tratta del primo downgrade dal 1989 e riflette l’aspettativa che la crescita cinese perda slancio nei prossimi anni, con il debito complessivo ancora in aumento e il potenziale di crescita in rallentamento. Secondo l’agenzia, il rapporto Debito Pubblico/PIL dovrebbe aumentare fino al 40% entro il 2018, ma restando coerente con il valore mediano degli altri governi con rating A, contemporaneamente il programma di riforma previsto dal Governo Cinese rallenterà l’aumento della leva finanziaria, senza però eliminarlo completamente. L’outlook stabile riflette, invece, la valutazione secondo cui i rischi sono equilibrati. L’erosione nel profilo di credito della Cina sarà graduale ed, eventualmente, contenuta in quanto le riforme continueranno: in un’economia cinese, ancora in rapida crescita, il governo cercherà di mantenere la stabilità attraverso controlli. Tuttavia, pressioni negative sul rating potrebbero derivare da una crescita più lenta del prevista. In questo scenario, il rischio di tensioni finanziarie e di contagio da eventi specifici di credito potrebbe aumentare, potenzialmente a livelli non più coerenti con un rating A1. In Giappone, a maggio l’indice di fiducia Tankan manifatturiero scende di due punti a +24 punti da 26 in aprile segnando il primo rallentamento in nove mesi, ma restano a livelli elevati vicino ai massimi registrati prima della GFC. Viceversa, l’indice non manifatturiero è aumentato di due punti, attestandosi così a livelli record. Positive le indicazioni provenienti dai prezzi, ad aprile l’inflazione core che esclude la sola voce alimentari freschi ha visto una lieve accelerazione a +0.4% a/a da +0,2% a/a di marzo, mentre la componente core che esclude anche la componente energetica è rimasta invariata a/a, ma ha recuperato comunque dal -0,1% a/a di marzo a +0,0% a/a. Anche il dato della sola area di Tokyo, aggiornato a maggio, mette a segno un incremento del +0.2%, al di sopra delle attese. La BoJ continua a sottolineare l’obiettivo dell’inflazione del 2% rimane lontano: in una recente conferenza il governatore Kuroda ha dichiarato che sono necessari ancora molte sforzi per stabilizzare aspettative dell’inflazione, per questo riteniamo che le aspettative per un cambiamento di politica monetaria siano minime per il momento.

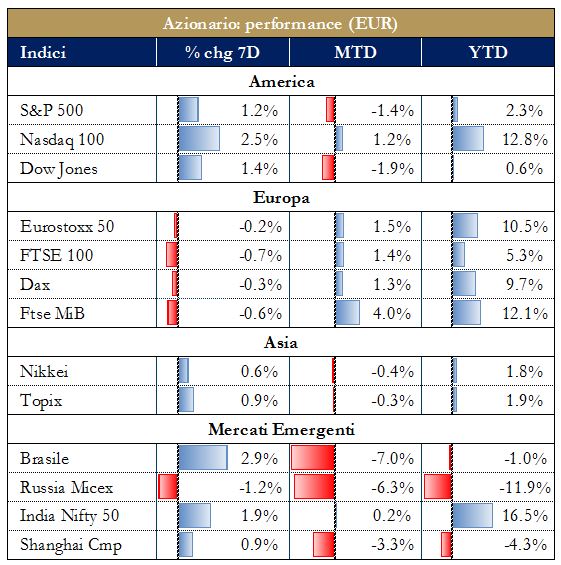

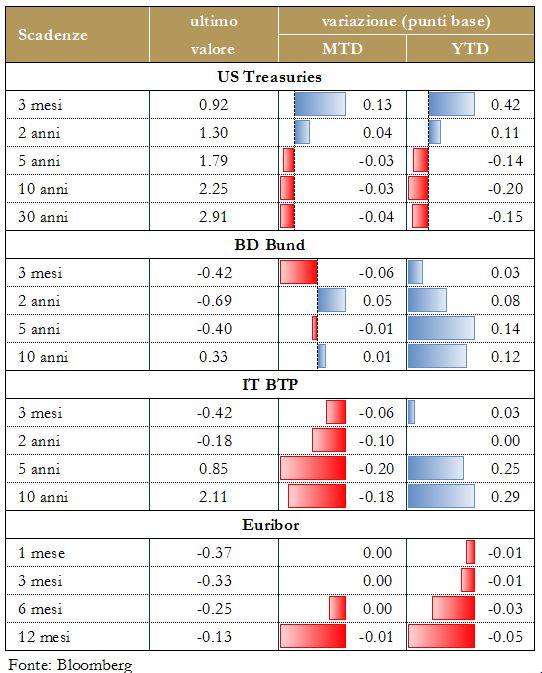

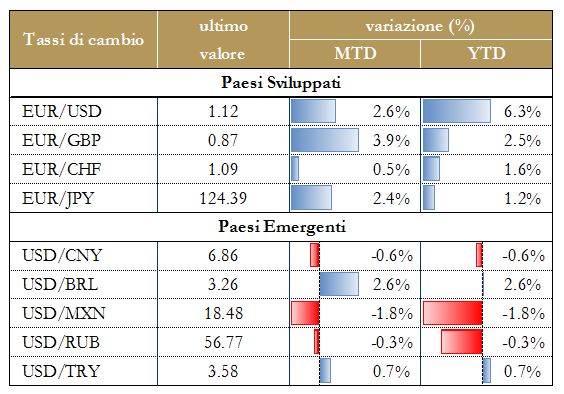

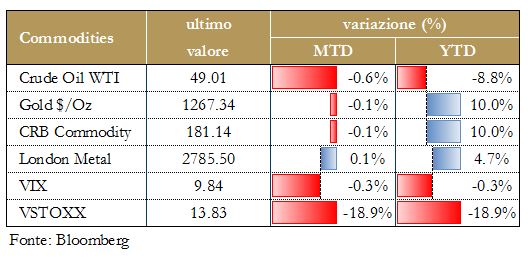

PERFORMANCE DEI MERCATI

NEWSFLOW SOCIETARIO (*)

EUROPA Finanziari: Intesa Sanpaolo ha lanciato il processo di sindacazione del prestito da €5.2mld concesso a Glencore e Qatar Investment Authority per l’acquisto del 19.5% di Rosneft. Unicredit ha concluso un accordo con Sistemia, Yard, IT Auction e con UniCredit Subito Casa per la commercializzazione del patrimonio immobiliare rimpossessato. Inoltre, continuando a parlare di Unicredit, Fitch ritirerà il rating sul programma di covered bond ‘Conditional Pass-Through’ per ragioni commerciali. Moody’s Investors Service ha assegnato una valutazione di B1 all’emissione Additional Tier1 (At1) collocata lunedì della scorsa settimana per €1.25mld. BPER ha prezzato una nuova obbligazione subordinata di tipo Tier2 con scadenza 10 anni e call dopo cinque, dell’importo di €500mln a fronte di ordini per oltre €1mld. Parlando poi di Banco BPM, per la cessione di Project Rainbow, portafoglio di Npl da circa €750mln con sottostante immobiliare, le offerte dovrebbero aggirarsi attorno a €250/300mln, quindi fino a 40% circa del valore nominale. Restando in tema di Npl, Fonspa e Fortress affiancheranno Atlante nella maxi cartolarizzazione degli Npl di MPS, i tre fondi si divideranno €1.6mld di titoli. Le autorità inglesi hanno comunicato che Barclays e il management senior non sapranno fino a metà giugno se dovranno affrontare accuse penali in merito al fundraising di $15mld da parte degli investitori del Qatar che ha permesso alla banca di evitare il salvataggio da parte dello stato durante l’utilma crisi finanziaria. Infine, la Commissione Ue ha chiesto un intervento dei capitali privati per un ulteriore €1.5mld prima di dare il via libera alla ricapitalizzazione precauzionale da parte dello stato per Pop Vicenza e Veneto Banca. Energy: Enel ha lanciato un’emissione obbligazionaria senior unsecured in dollari da $5 mld su tre tranche, con scadenze 5, 10 e 30 anni, lanciata attraverso la controllata Enel Finance International Nv. Eni e Snam hanno firmato un accordo quadro per lo sviluppo delle stazioni di rifornimento a metano in Italia, nel più ampio scenario delle iniziative per la promozione della mobilità sostenibile. Eni ha siglato con Oman Oil Company un MoU per valutare le opportunità di cooperazione nel settore del petrolio e del gas. Telco: il CEO di Vivendi Arnaud de Puyfontaine riterrebbe possibile la cessione o la quotazione di una partecipazione di minoranza in Universal, sebbene non sia prevista alcuna operazione, specie un’IPO, nel breve termine. In riferimento a Mediaset, l’assemblea della Lega Serie A ha approvato il bando per la vendita dei diritti tv del campionato italiano di calcio nel triennio 2018/21. Il termine per la presentazione delle offerte è stato fissato per il 10/06, due giorni prima dell’apertura delle buste delle offerte per la competizione Uefa. Industriali: Kion Group ha varato un aumento di capitale che incrementerà dell’8.55% l’attuale numero di azioni; l’operazione è finalizzata a riequilibrare la struttura finanziaria dopo l’acquisizione di Dematic nel 2016 e il primo azionista Weichai Power sottoscriverà il 43.3% dell’emissione. Avio intende esercitare il diritto di rimborso anticipato rispetto alla scadenza del 10/10/17 di €63mln (term loan B) del “Senior Term and Revolving Facilities Agreement”, perfezionato in data 01/04/15. CNH ha prezzato al 99.335% un prestito obbligazionario pari a $500mln, con cedola fissa del 1.375% e scadenza maggio 2022 Food: Autogrill intende partecipare alla gara per le concessioni presso l’aeroporto di Barcellona; la riorganizzazione societaria, che dovrebbe concludersi entro l’anno, potrebbe facilitare operazioni di M&A. Ha inoltre chiuso i primi 4 mesi dell’anno con ricavi in crescita del 5.1%, a €1.37mld. M&A: gli azionisti di Akzo Nobel, delusi dopo che il deal con PPG Industries del valore di €26.3mld non è andato a buon fine, in settimana sono andati in giudizio per cercare una vittoria alternativa; Elliott ha cercato infatti di convincere i giudici a investigare sulla cattiva gestione del board di Akzo e soprattutto sul presidente Burgmans. ChemChina ha raccolto $20mld in obbligazioni perpetue e azioni privilegiate per finanziare l’acquisizione di Syngenta; Bank of China ha sottoscritto l’emissione per $10mld diventando così il principale finanziatore del deal da $44mld. Il board di Zodiac ha acconsentito a una riduzione del 15% del prezzo che Safran è disposta a pagare per il deal; Safran ha infatti abbassato l’offerta da $9mld a $7.7mld in seguito a settimane di movimenti contrastanti dei prezzi. L’AD Massimiliano Bianco di Iren conta di chiudere l’acquisizione di Acam La Spezia entro l’anno, anche se sarà la nuova amministrazione comunale, che verrà eletta l’11 giugno, a decidere. L’offerta sarà in azioni, ma dando la facoltà che una parte sia in contanti. Infine, per quanto riguarda il deal Atlantia–Abertis, il Sole riportava che il deal avrebbe previsto una dichiarazione sulla natura amichevole dell’offerta da parte del board di Abertis, poi un irrigidimento dell’estabilshment politico spagnolo avrebbe portato a un cambiamento dell’impostazione, anche se Caixa in modo informale ha definito l’OPAS amichevole. Abertis è intanto salita al 90% dell’operatore satellitare Hispasat.

NORD AMERICA Tecnologici: Apple ha risolto una controversia con Nokia pertinente a un brevetto e adesso le due società si sono accordate affinché Apple acquisti più prodotti e servizi Nokia. Il deal implica che la società finlandese riceva maggiori royalties da Apple per usare i brevetti dei suoi telefoni cellulari, così da compensare il declino della domanda di hardware mobile. Take-Two ha abbassato le previsioni per i ricavi full year a $1.42/1.52mld, sotto le stime degli analisti. L’aggiustamento è arrivato dopo che il gruppo ha posticipato il lancio di un nuovo videogame da fine 2017 a primavera 2018. HP ha annunciato per il terzo trimestre consecutivo un incremento dei ricavi grazie alla stabilità del mercato dei pc; i ricavi sono saliti quasi del 7% a $12.39mld. Energy: GE ha comunicato che i regolatori dell’UE stanno facendo indagini in merito a possibili informazioni fuorvianti fornite dalla società durante una review per il deal con LM Wind Power; GE aveva infatti dichiarato di non avere nei piani di costruire un nuovo gigante degli impianti eolici offshore, ma l’UE non crede a tale affermazione. Food: Campbell Soup ha annunciato vendite e profitti trimestrali sotto le previsioni degli analisti, a causa della domanda debole per le proprie zuppe e i succhi vegetali e degli sconti che si è vista costretta a fare: le vendite della divisione, che contribuiscono per il 14% ai ricavi totali, sono scese del 6% nel Q3. Durante il meeting annuale degli azionisti di McDonald’s, centinaia di lavoratori hanno protestato per i salari troppo bassi; nel 2015 McDonald’s ha aumentato il salario medio orario a $10 nei propri ristoranti, tuttavia la maggior parte dei lavoratori negli Stati Uniti sono assunti in ristoranti in franchising che decidono autonomamente i salari. Industriali: Deere ha alzato la guidance per le vendite e i profitti 2017: nello specifico si prevede una crescita per le vendite del 9% contro un 4% precedentemente stimato e utile netto di $2mld contro una precedente previsione di $1.5mld. I risultati positivi sono trainati dalla forte domanda agricola e da costruzioni, specialmente nel Sud America. Arconic ha raggiunto un accordo con Elliott terminando una battaglia per il controllo del board della società; secondo Elliott, maggiore azionista della società col 13.2%, i prezzi delle azioni di Arconic potrebbero più che triplicare se la società tagliasse i costi e facesse ulteriori cambiamenti operativi. Settore medico e farmaceutico: Alexion Pharmaceuticals ha dichiarato che il CFO Anderson darà le dimissioni verso fine agosto, il capo dell’R&D Martin Mackay lascerà a fine anno e il direttore commerciale ancora prima; tali annunci hanno fatto fortemente scendere i prezzi delle azioni che hanno chiuso in calo del 9.34% a $104.64. I profitti di Medtronic del Q4 hanno superato le stime degli analisti grazie a una forte domanda per tutte le linee di business: le vendite sono aumentate del 4.6% a $7.92mld e l’utile netto del 5.3% a $1.16mld. Settore auto: Ford ha comunicato di volere investire $350mln per migliorare l’impianto di Livonia in Michigan poiché vuole espandere la propria linea di sistemi di trasmissione; tale mossa fa parte di un impegno precedentemente preso dal gruppo per un investimento di $9mld per creare e mantenere dei posti di lavoro. Inoltre, il gruppo automobilistico ha nominato James Hackett come amministratore delegato nel tentativo di venire incontro alla crescente delusione degli investitori rispetto ai prezzi delle azioni e alla mancata competitività del gruppo. Il governo Usa ha depositato una causa civile in cui accusa FCA di aver usato un software per bypassare i controlli sulle emissioni nei veicoli diesel. FCA ha dichiarato di voler esaminare le ragioni della causa civile per lavorare con EPA e CARB al fine di chiarire le questioni legate alle tecnologie di controllo delle emissioni. Infine, GM è stata accusata di aver manipolato centinaia di migliaia di camion diesel servendosi di dispositivi simili a quelli usati da Volkswagen, così da assicurarsi che i propri veicoli risultassero consoni durante i test; la class-action riguarda oltre 705mila proprietari di Chevrolet Silverado e pickup GMC Sierra. Retail: Lowe’s ha riportato vendite e profitti trimestrali sotto le stime degli analisti: le vendite infatti sono salite solo dell’1.9%, meno delle previsioni di 2.6%, e l’utile netto è calato del 32% a $602mln nel Q1. Tali risultati sono in contro tendenza rispetto a quelli della società rivale Home Depot che ha registrato risultati molti positivi. Buy Best ha registrato per T1 un aumento dell’1.6% delle vendite nei negozi aperti da oltre un anno, ben al di sopra delle stime degli analisti; il gruppo ha infatti beneficiato del miglioramento delle condizioni del mercato del lavoro che ha spinto li consumatori a spendere di più in elettrodomestici. Tiffany nel T1 ha comunicato un calo dei ricavi in America (~50% del totale) del 4%, mentre le vendite a livello mondiale sono scese del 3% per il sesto trimestre consecutivo; Tiffany ha infatti visto un forte calo della domanda soprattutto tra i giovani che spendono meno in gioielli e preferiscono brand come Pandora, Alex e Ani. Abercrombie & Fitch, in cerca di acquirenti, ha annunciato un calo delle vendite inferiore alle attese grazie alla domanda sostenuta relativa al brand Hollister; le vendite del brand sono infatti salite del 3% nel Q1, ben oltre le stime. M&A: Sun Capital Partners ha nominato MS per la vendita di Aclara Technologies; ci si aspetta che l’operazione susciti interesse da diversi player del settore compreso Honeywell. Un report del 2016 di Moody ha stimato i ricavi di Aclara sui $500mln. Huntsman e Clariant stanno per concludere un deal dopo anni di tentativi; Huntsman sarà posseduta per il 52% dagli azionisti di Clariant ed è stata valutata intorno a $20mld, incluso il debito. Linde e Praxair hanno trovato un accordo per il deal da $70mld; l’operazione aspetta ancora l’approvazione del board di Praxair e del management di Linde. Per concludere, CF Corp, SPAC fondata da Chinh Chu, ha dichiarato di volere acquisire Fidelity & Guaranty in un deal tutto cash da $1.84mld; l’offerta di CF di $31.10 per azione rappresenta un premio dell’8.4% rispetto al prezzo di chiusura di martedì del gruppo. Il deal dovrebbe concludersi nel 4T 2017. (*) Dati forniti da Mediobanca – Banca di Credito Finanziario S.p.A.

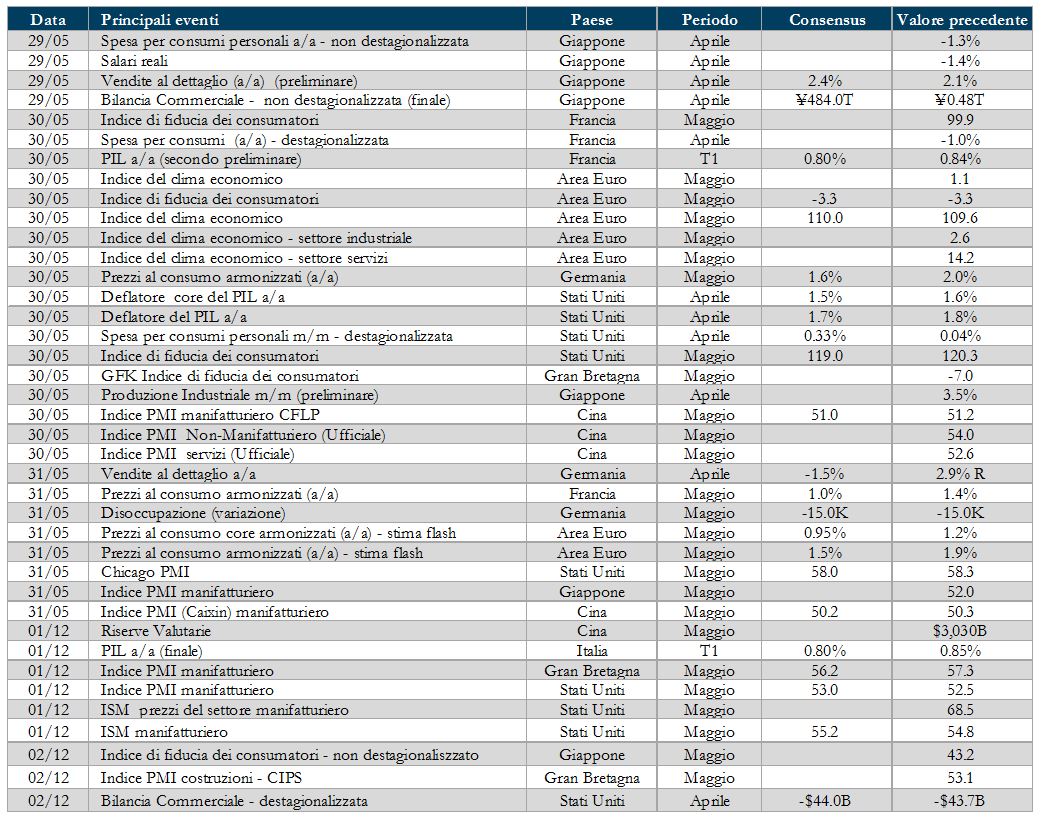

LA PROSSIMA SETTIMANA: quali dati?

- Europa: in arrivo la stima preliminare dell’inflazione nell’Area Euro, per il mese di maggio. Il dato è rilevante per le decisioni della BCE

- Stati Uniti: disponibili le stime sul deflatore del PIL per il mese di aprile e il report sul mercato del lavoro di maggio, che dovrebbe mostrare un altro rialzo solido degli occupati.

- Asia: in Giappone il focus sarà su vendite al dettaglio, spese delle famiglie e produzione industriale, mentre in Cina si concentrerà sui numeri del settore manifatturiero.

Il presente Documento (il “Documento”) è realizzato dagli uffici Investment Advisory (i “redattori”) della Direzione Gestioni Mobiliari e Advisory di Banca Esperia SpA (la “Banca”) i quali non costituiscono un dipartimento di ricerca.

Esso ha esclusivamente natura e scopi informativi generali. Non costituisce in alcun modo un’offerta, né un invito, né una raccomandazione ad effettuare investimenti o disinvestimenti, né una sollecitazione all’acquisto, alla vendita, alla sottoscrizione di strumenti finanziari, né un’offerta di stipula di un contratto di investimento o di finanziamento, né attività di consulenza finanziaria, legale o fiscale o ricerca in materia di investimenti. Nella redazione del documento non sono stati presi in considerazione obiettivi personali di investimento, situazioni e bisogni finanziari dei destinatari del documento stesso.

I dati, le informazioni e le opinioni contenuti nel presente documento possono provenire, in tutto o in parte, da fonti ritenute attendibili. Qualora siano assunti e/o desunti dati, informazioni od opinioni da fonti esterne si precisa che non è stata effettuata alcuna verifica sulla loro completezza, correttezza ed attendibilità. In ogni caso, i redattori e la Banca non garantiscono e non possono essere considerati in alcun modo responsabili per la loro esattezza e completezza, né per risultati futuri o per l’uso che i destinatari del documento o terzi ne facciano, né per qualsiasi conseguenza derivante, direttamente o indirettamente, dalla lettura, elaborazione e/o utilizzo dei dati, informazioni e valutazioni contenuti nel presente documento o da qualsiasi evento che venisse da chiunque ad esso ricondotto. La Banca si riserva il diritto di apportare ogni modifica del contenuto del documento in ogni momento senza preavviso, senza tuttavia assumere obblighi o garanzie di aggiornamento e/o rettifica.

Il documento è di proprietà di Banca Esperia ed è vietato ogni uso, riproduzione, duplicazione o distribuzione, anche parziali, da parte dei destinatari del documento o di terzi, salva espressa autorizzazione scritta della Banca, la quale non comporta comunque alcuna responsabilità o garanzia, anche di risultato.

I rendimenti passati eventualmente rappresentati nel Documento non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni potrebbero variare nel tempo, senza necessità di comunicazione da parte di Banca Esperia.

Per quanto Banca Esperia possa mettere a disposizione della clientela personale provvisto di preparazione legale, fiscale o altrimenti specialistica, i destinatari del documento che, sulla base di questo, siano interessati, in piena autonomia e senza alcuna sollecitazione, ad entrare in rapporti con Banca Esperia medesima sono invitati, prima di prendere ogni decisione finanziaria, a ricorrere all’assistenza di propri consulenti di fiducia, legali, fiscali o di altra specializzazione rilevante.