La settimana finanziaria

di Direzione Finanza e Prodotti - Banca Esperia S.p.A.Executive Summary

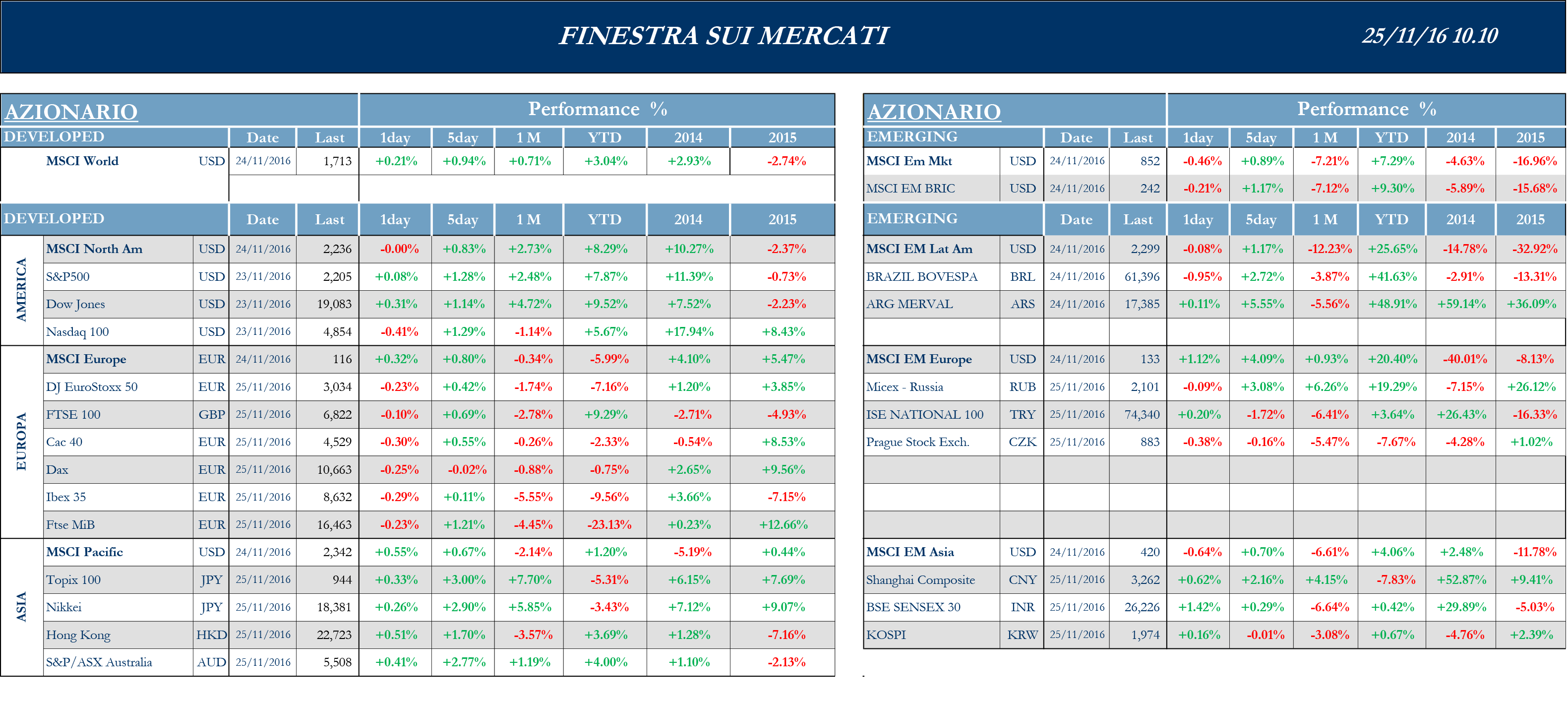

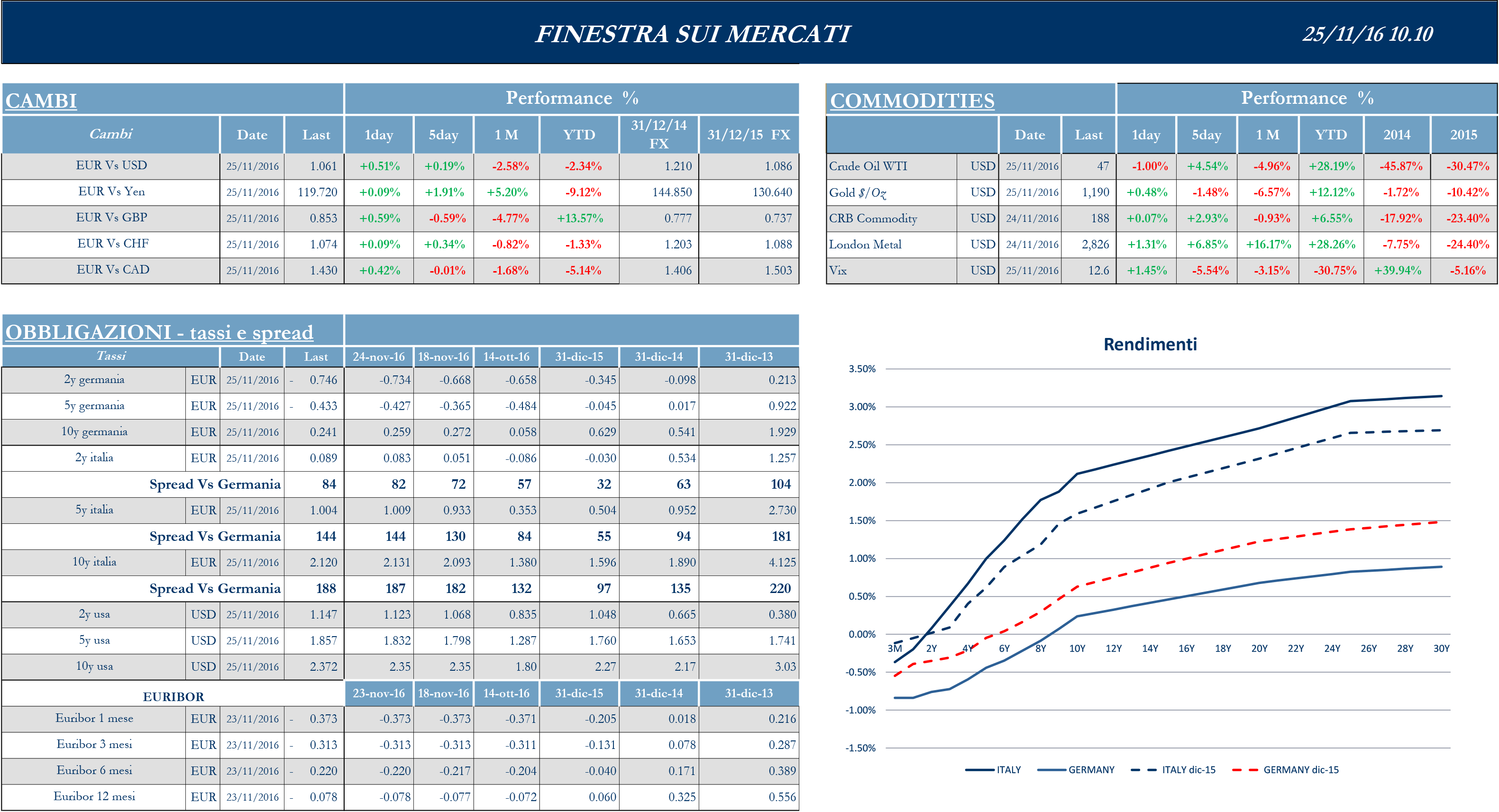

Settimana di moderati guadagni per le borse a livello globale, con i listini americani che guidano il trend al rialzo e il Dow Jones che supera per la prima a volta la soglia dei 19000 punti. Continua la risalita dei rendimenti obbligazionari e il contestuale rafforzamento del dollaro: degna di menzione il l’asta dei titoli a sette anni, che ha registrato il massimo di rendimento da settembre 2014 e una sottoscrizione record da parte degli “indirect bidders”, categoria che comprende i fondi e le banche estere. A livello di politica monetaria, il mercato prezza come praticamente certo un prossimo rialzo dei tassi di riferimento nel meeting della Federal Reserve del 13 dicembre, dopo le ultime dichiarazioni di Janet Yellen al Congresso e la pubblicazione delle minute dell’ultimo FOMC, da cui emerge come diversi esponenti del comitato fossero favorevoli ad una nuova stretta monetaria già alla vigilia delle elezioni presidenziali, considerando i rischi di breve termine sostanzialmente bilanciati. Listini moderatamente positivi anche in Europa, dove si fa più intenso il dibattito sugli appuntamenti elettorali nei diversi paesi dei prossimi mesi, compresa la prossima scadenza del Referendum costituzionale italiano e i timori di una eventuale caduta del Governo quale conseguenza della vittoria del no al quesito referendario. In tale dibattito si inserisce il prossimo meeting della Bce dell’8 dicembre: sia il presidente della BCE, Draghi, che il governatore di Bankitalia, Visco, hanno ribadito che prima di ridurre gli stimoli monetari è necessario assicurarsi una duratura risalita dell’inflazione verso un livello inferiore ma vicino al 2% nel medio termine; i recenti dati sull’indice dei prezzi confermano che l’inflazione resta lontana da questo obiettivo, continuando per il momento a destare preoccupazioni. Bene, infine, anche i listini delle principali economie asiatiche, nonostante i volumi assottigliati dalla festività USA del Ringraziamento; miglior performer dell’area il Giappone, dove il Nikkei continua a essere sostenuto dalla debolezza dello yen, nonostante dati macro contrastati.

Europa

Stoxx Europe 600 +0.49%, Euro Stoxx 50 +0.45%, Ftse MIB +1.24%

Stati Uniti

S&P 500 +0.80%, Dow Jones Industrial +0.95%, Nasdaq Composite +0.88%

Asia

Nikkei +2.30%, Hang Seng +1.70%, Shangai Composite +2.16%, ASX +2.77%

Indicazioni macroeconomiche

Europa

Nell’area dell’euro sono stati resti noti i dati sull’indice di fiducia dei consumatori e gli indici dei direttori d’acquisto, PMI. La fiducia dei consumatori a novembre è scesa meno del previsto, attestandosi a -6.1 rispetto agli attesi -7.8 e ai -8.0 del mese precedente. Per quanto riguarda invece gli indici PMI, tutti i valori sono risultati superiori alle attese: il manifatturiero raggiunge i 53.7, mentre il Servizi e il Composto salgono a 54.1 punti, su attese rispettivamente pari a 53.3, 52.9 e 53.3 punti. Per l’Italia, focus sulle vendite al dettaglio di settembre risultate in calo del -1.4% su base annua e del -0.6% su base mensile, entrambe al di sotto delle attese pari a -0.1% e 0.2% rispettivamente. Gli ordini industriali di settembre sono risultati in calo del -6.8% su base mensile, ben al di sotto del dato del mese precedente che aveva mostrato una progressione del +10.7%.

Stati Uniti

Non particolarmente ricca di spunti macro la settimana statunitense: in riferimento al settore immobiliare, ad ottobre le vendite di case esistenti salgono infatti a 5.6mln a fronte dei 5.44mln stimati dagli analisti e dei 5.49mln rivisti del mese precedente: su mese, il rialzo percentuale è del 2.0%, ben superiore al -0.6% delle attese. Meno bene, tuttavia, le vendite di case nuove a 563mila unità, in discesa dell’1.9% mensile, peggio del -0.5% previsto. Positivi sempre a ottobre gli ordini di beni durevoli, che salgono del 4.8% a fronte del +1.7% atteso. Per novembre, l’indice dei direttori d’acquisto, PMI sale a 53.9 punti e l’indice di fiducia dell’Università del Michigan a 93.8, battendo i 91.6 delle stime.

Asia

Le principali notizie dalla Cina riguardano sostanzialmente tematiche commerciali; da una parte il ministero degli esteri conferma la volontà di creare una free-trade area nella zona asia-pacifico con il sostegno della Russia, dall’altra il Vice Premier, Wang Yang, in visita negli Stati Uniti, ha ribadito la volontà di intensificare i trattati economici con gli USA e di continuare il processo di trasformazione dell’economia nazionale verso una più orientata al mercato. Per quanto riguarda, invece, il Giappone, diverse le indicazioni macro di rilievo, con focus su bilancia commerciale e inflazione. In ottobre l’export ha segnato una flessione di 10.3% su anno da -6.9% in settembre (attese per – 8.6%), mentre le importazioni segnano -16.5% su anno a fronte di attese per -16.3%. Il surplus commerciale è quindi sceso a 496.2 miliardi di yen da 498.3 miliardi di yen. In tema inflazione, l’indice dei prezzi al consumo, al netto dei prodotti alimentari, ha segnato una contrazione dello 0.4% tendenziale, dopo il -0.5% di settembre, in linea con le attese; – 0.4% anche per l’indice core relativo all’area di Tokyo, che guarda un mese avanti, in linea con delle attese. Per quanto riguarda, infine, l’Australia, un sondaggio privato di Bloomberg mostra che l’economia crescerà dello 0.6% nel quarto trimestre, mentre la crescita FY2016 e FY2017 è stimata a +2.9% e +2.8% rispettivamente.

Newsflow societario

Europa

Nel settore bancario, nella settimana appena trascorsa, si registrano importanti novità sul fronte piani di ristrutturazione delle principali banche italiane ed in particolare di BMPS e di Unicredit. Riguardo BMPS, l’assemblea ha approvato l’aumento di capitale fino a €5mld con oltre il 96% di voti favorevoli ed ha comunicato che il prezzo massimo dell’aumento di capitale al servizio del liability management è fissato a €24.9, già tenuto conto del raggruppamento. Secondo il Sole 24 Ore, la Qatar Investment Authority ha quasi concluso la due diligence e potrebbe mettere circa €1mld sulla banca, quasi il 20% dell’iniezione di capitale complessiva. Come riportato da diversi quotidiani nazionali Unicredit avrebbe ricevuto tre offerte per un portafoglio di €20mld di NPLs da Cerberus, Pimco e Fortress, con quest’ultimo che dovrebbe essere in posizione di vantaggio. La decisione finale sarà presa entro il 13 dicembre. Riguardo la vicenda Pekao, secondo la stampa italiana, le negoziazioni tra Unicredit e PZU e PFR per la cessione di Pekao sarebbero nella fase finale ed è atteso il closing per la fine di novembre. La partecipazione del 33%, di cui il 22% andrebbe a PZU e il 13% a PFR, sarebbe valutato circa €2.6mld, l’8% superiore all’attuale prezzo di mercato. Secondo indiscrezioni stampa, l’ispezione attuata dalla BCE sui finanziamenti concessi da Banco Popolare avrebbe trovato una sotto-copertura relativa ad alcune delle esposizioni, per un ammontare che sarebbe compreso tra €1mld e €2mld. La BCE potrebbe conseguentemente aumentare i requisiti di capitale per la nuova società Banco-BPM, tuttavia senza richiedere un ulteriore aumento di capitale. Come riportato da Il Messaggero, il Consiglio di Vigilanza della BCE dovrebbe esprimersi in merito alla vendita di tre delle quattro good banks a UBI entro l’8 dicembre, in modo da garantire a UBI e a Atlante il tempo necessario per compiere una due diligence sulle inadempienze probabili. Secondo alcuni quotidiani, Atlante 2 avrebbe nominato il proprio comitato investimenti ed insieme ad Atlante 1 avrebbe finora raccolto €1.75mld. La scadenza per la chiusura della raccolta è stata fissata al 31 luglio 2017 e nuove risorse potrebbero arrivare per €300-400mln, portando la raccolta complessiva a €2.0-2.2mld.

Nel settore Oil&Gas, secondo il Wall Street Journal, Gazprom sarebbe intenzionata a velocizzare la costruzione del gasdotto Nord Stream 2 nonostante le proteste di alcuni paese dell’est Europa, compresa l’Italia. Le offerte per partecipare all’assegnazione del progetto dovranno essere presentate dal 9 gennaio e tra i concorrenti in corsa Saipem e AllSeas sembrerebbero essere le favorite. Il progetto presenta ancora forti dubbi di esecuzione a causa dei rapporti incerti tra Europa e Russia e secondo alcuni paesi sarebbe meglio promuovere il progetto alternativo South Stream oppure l’alternativo gasdotto TurkStream, nel quale Saipem è ancora una delle favorite per l’assegnazione della commessa.

Nel settore delle Utilities, Enel ha presentato il piano industriale 2017-19. Il payout del 2017 verrà alzato al 65% con un dividendo atteso di €0.21. La società ha alzato la precedente indicazione al 60%. Per il periodo 2018-19 è previsto un livello pari al 70%. Il gruppo ha anche annunciato la cessione di asset per €3mld da completare in 3 anni. Iren si è aggiudicata la gara per l’acquisto del 45% di G.A.I.A. (Gestione Ambientale Integrata dell’Astigiano S.p.A.)per la gestione del business del trattamento e del riciclo dei rifiuti. L’accordo prevede il pagamento di €15mln, che sarà raccolto attraverso un aumento di capitale e prevede una concessione della durata di 15 anni.

Nel settore dell’industria aerea e dell’auto, la commissione parlamentare della Difesa ha approvato il piano di investimenti di circa €1mld da parte dell’esercito italiano. Nel dettaglio: l’operazione prevede l’acquisto di 50 carri armati modello Centauro 2 dal valore di circa €530mln totali, prodotti da una partnership tra Iveco (gruppo CNH) e Leonardo e l’acquisto di 3 prototipi dell’elicottero AW A129 Mangusta, prodotti dall’Augusta (gruppo Leonardo).

Nel settore media e telecomunicazioni, Mediaset ha diffuso un comunicato stampa annunciando la volontà di rinunciare al ricorso d’urgenza, con richiesta di congelamento del 3.5% di azioni proprie di Vivendi, in merito al contenzioso per la mancata vendita di Premium, in quanto ha ottenuto rassicurazioni formali dalla documentazione depositata in cancelleria dai francesi.

Stati Uniti

La settimana appena trascorsa è stata caratterizzata dalla pubblicazione dei risultati trimestrali da parte di alcune società, in una stagione delle trimestrali che sta quasi volgendo al termine.

Nel settore delle macchine agricole, Deere ha pubblicato i risultati trimestrali battendo le attese degli analisti grazie ad un programma di riduzione dei costi e alla stabilità dei prezzi delle macchine agricole nonostante la recente crisi che ha interessato il settore. I ricavi societari sono scesi del 3% e sono risultati pari a $6.52mld, ben al di sopra delle attese degli analisti ferme a $5.38mld, mentre l’utile netto è risultato pari a $285.3mln o $0.9 per azione, in calo dai $351.2mln dello scorso anno, ma ben al di sopra delle attese ferme a $0.40 per azione.

Nel settore tecnologico, HP Inc, società scorporata da Hewlett-Packard Co e produttrice di stampanti e PC, ha pubblicato i risultati trimestrali mostrando una crescita del 2% dei ricavi grazie al buon andamento delle vendite di notebook. I ricavi societari sono risultati pari a $12.51mld e in crescita rispetto ai $12.27mld dello scorso anno, mentre l’utile netto è risultato pari a $492mln e in calo rispetto a $1.32mld dello scorso anno.

Nel settore farmaceutico, Medtronic ha pubblicato i risultati trimestrali mostrando ricavi deboli a causa del calo delle vendite dei suoi medicinali per il diabete e per il cuore, costringendo la società a ridurre le stime per gli utili del 2017. I ricavi societari sono risultati pari a $7.35mld, in crescita del 4% rispetto allo scorso anno, ma al di sotto delle attese degli analisti pari a $7.46mld. L’utile netto, escludendo costi una tantum, è risultato pari a $1.12 per azione e oltre le attese pari a $1.11 per azione.

Nel settore alimentare, Campbell Soup ha pubblicato risultati oltre le attese grazie ad un piano di riduzione costi che ha compensato la performance sulle vendite di alimenti freschi, risultata stabile nel trimestre. I ricavi societari sono risultati pari a $2.20mld e in linea con le attese degli analisti, mentre l’utile netto è risultato pari a $292mln, in netta crescita rispetto ai $194mln dello scorso anno e oltre le attese. Tyson Food ha pubblicato i risultati trimestrali deludendo le attese degli analisti a causa di un aumento dei costi di lavorazione di alcuni prodotti e di un calo della domanda. I ricavi societari sono scesi del 12.8% e sono risultati pari a $9.16mld, al di sotto delle attese pari a $9.38mld, mentre l’utile netto, escludendo costi una tantum, è risultato pari a $0.96 per azione, ben al di sotto delle stime pari a $1.17 per azione. A preoccupare gli investitori è stato il taglio delle attese per i profitti del 2017 e l’abbandono del CEO Donnie Smith.

In ambito M&A, si segnala un interesse da parte di Dr Pepper e Pepsi di diversificare le proprie attività attraverso l’acquisto di bevande considerate più salutari. Dr Pepper sarebbe interessata ad acquistare Bai Brands in un deal dal valore di $1.7mld, mentre Pepsi sarebbe interessata a KeVita in un deal sul quale non sono stati forniti ulteriori dettagli. Alaska Air Group sarebbe vicina ad un accordo con l’autorità antitrust US per l’acquisto di Virgin America in un deal da $2.6mld. L’operazione dovrebbe migliorare la posizione di Alaska Air nella competizione con i principali player del mercato e dovrebbe chiudersi entro fine novembre. Castleton Commodities International ha annunciato l’acquisto di alcuni asset di Anadarko Petroleum dal valore di $1mld per promuovere l’espansione nel territorio del Texas. Il deal dovrebbe avere un impatto strategico importante a causa della crescente domanda di gas dovuta all’aumento delle esportazioni. Sunoco Logistics Partners e Energy Transfer Partners, società attive nel settore dei servizi per l’Oil&Gas, hanno annunciato il loro consolidamento con l’obiettivo di ridurre il costo dell’indebitamento e i costi operativi. Secondo i piani aziendali, l’operazione dovrebbe generare risparmi per circa $200mln entro il 2019 e dovrebbe garantire alle due società una maggior competitività sul mercato. Il deal dovrebbe aggirarsi intorno ai $19.93mld e prevede che Sunoco Logistics acquisti le attività di Energy Transfer Partner al valore di $39.29 per unità, a sconto rispetto alla chiusura di venerdì.

The week ahead

Europa

La prossima settimana sarà pubblicata la flash estimate del tasso di inflazione, attesa in leggero rialzo a 0.6% e il tasso di disoccupazione per la zona euro nel suo complesso.

Stati Uniti

Ricca di spunti la settimana statunitense. L’attenzione sarà rivolta al report sul mercato del lavoro: la variazione degli addetti del settore non agricolo è attesa di 180mila unità e il tasso di disoccupazione dovrebbe restare stabile al 4.9%. Attesa anche per la revisione del dato del PIL, che dovrebbe essere rivisto al rialzo al 3.0%.

Asia

Focus in Giappone su produzione industriale e disoccupazione; la prima è attesa in crescita dello 0.1% congiunturale e in calo dell’1.4% tendenziale nel mese di ottobre, mentre per il tasso di disoccupazione è atteso a 3.0% invariato rispetto al mese precedente. Disponibili, inoltre, la base monetaria, il commercio e le vendite al dettaglio. In arrivo dalla Cina, invece, indicazioni sul settore manifatturiero, con gli indici Pmi e Caixin.

Il presente articolo è basato su dati e informazioni ricevuti da fonti esterne ritenute accurate ed attendibili sulla base delle informazioni attualmente disponibili, ma delle quali non si può assicurare la completezza e correttezza. Esso non costituisce in alcun modo un’offerta di stipula di un contratto di investimento, una sollecitazione all’acquisto o alla vendita di qualsiasi strumento finanziario né configura attività di consulenza o di ricerca in materia di investimenti. Le opinioni espresse sono attuali esclusivamente alla data indicata nel presente articolo e non hanno necessariamente carattere di indipendenza e obiettività. Conseguentemente, qualunque eventuale utilizzo – da parte di terzi – dei dati, delle informazioni e delle valutazioni contenute nel presente articolo avviene sulla base di una decisione autonomamente assunta e non può dare luogo ad alcuna responsabilità per l’autore dell’articolo.