La settimana finanziaria

di Direzione Finanza e Prodotti - Banca Esperia S.p.A.Executive Summary

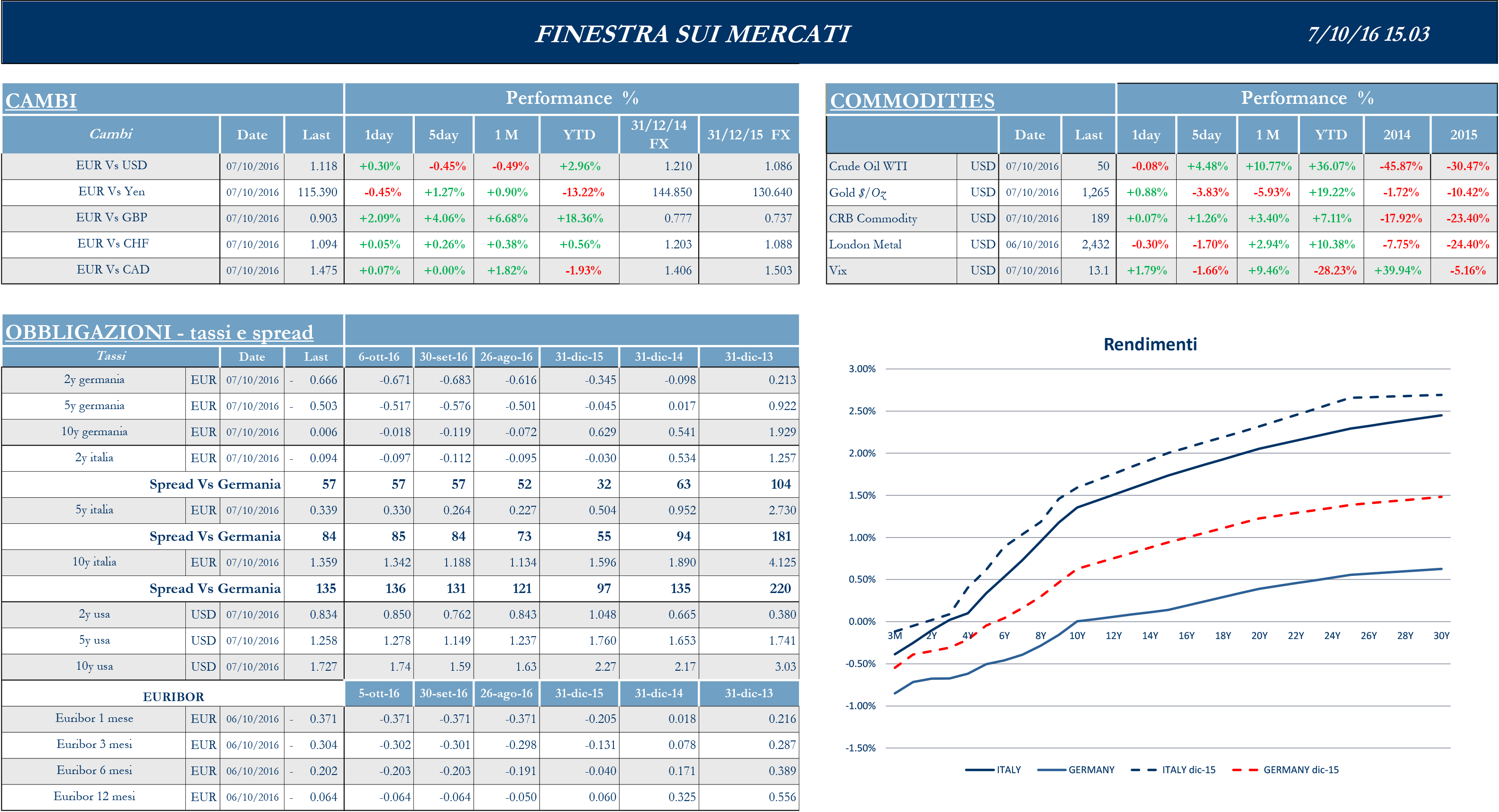

Settimana tendenzialmente positiva per i mercati globali, sostenuti in apertura da indicatori anticipatori mediamente positivi per le principali economie e a fine ottava dal Labor Report US che ha confermato le attese degli operatori. I nuovi posti di lavoro del settore non agricolo US sono risultati, infatti, solo lievemente inferiori alle attese, attestandosi a 156.000 unità con la media a sei prossima alle 170.000. Leggermente in rialzo la disoccupazione dal 4,9% al 5% da leggere tuttavia in parallelo con l’aumento del tasso di partecipazione e delle dinamiche salariali. L’Asia si rivela in tale contesto il miglior performer, con il Giappone che beneficia della debolezza dello Yen (mercati cinesi chiusi per festività nazionale). In Europa, l’attenzione resta legata specialmente alla situazione delle banche, con il newsflow relativo a Deutsche Bank che fa da market mover positivo, e a temi di politica economica . Tra questi si sono diffusi nuovi timori, basati esclusivamente su indiscrezioni, per un prossimo possibile “tapering” della BCE. Nonostante la pronta smentita della BCE e la successiva pubblicazione delle minute dell’ultimo meeting, il mercato obbligazionario ha registrato un’elevata volatilità sulla notizia.

Europa

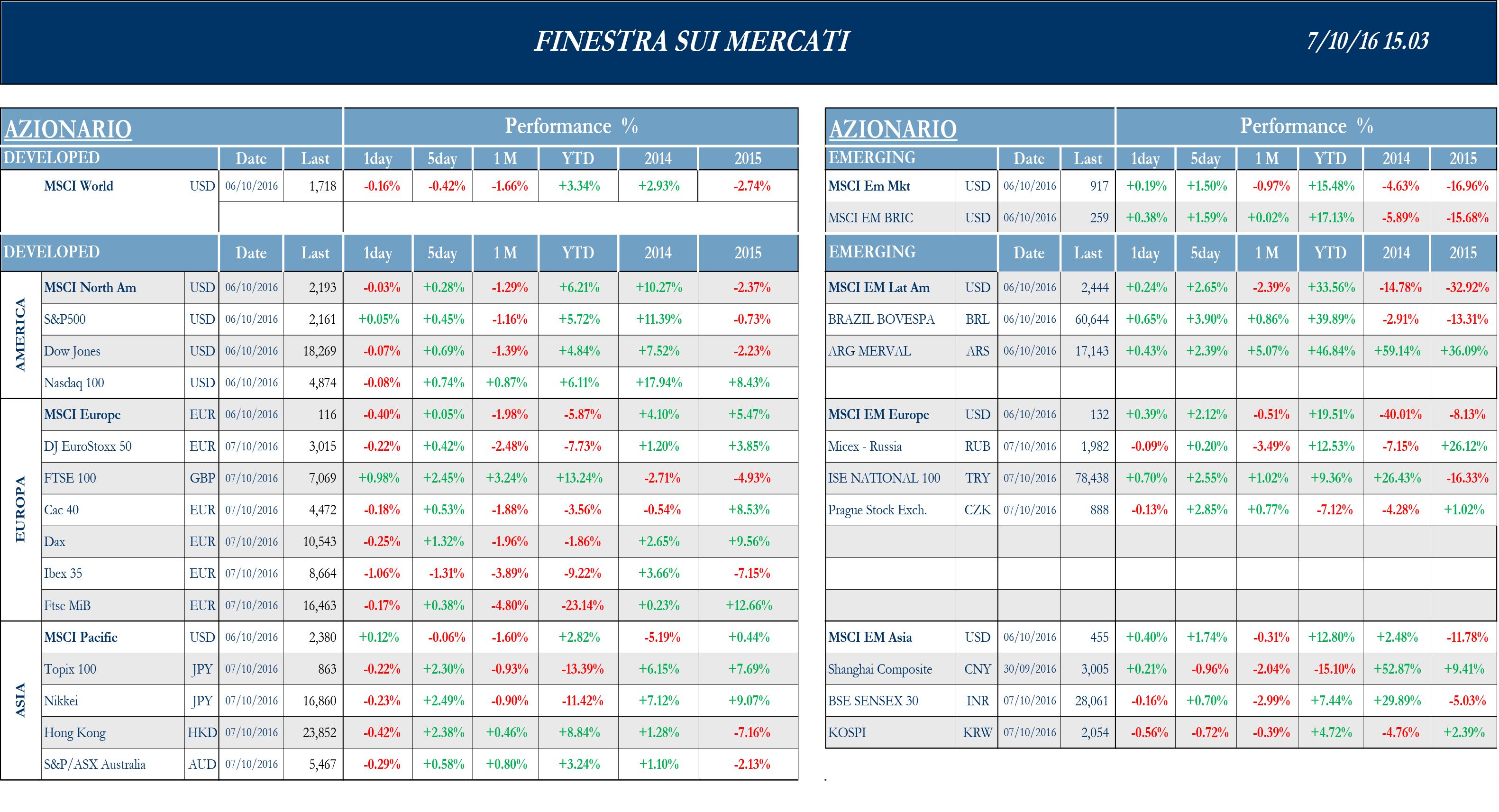

Stoxx Europe 600 -0.32%, Euro Stoxx 50 +0.59%, Ftse MIB +0.92%

Stati Uniti

S&P 500 +0.45%, Dow Jones Industrial +0.69%, Nasdaq Composite +0.72%

Asia

Nikkei +2.49%, Hang Seng +2.38%, Shangai Composite chiuso, ASX +0.58%

Indicazioni macroeconomiche

Europa

Le indicazioni più rilevanti della settimana per l’Eurozona riguardano i valori finali degli indici anticipatori dei direttori agli acquisti (PMI) di settembre: il manifatturiero e il Composto si allineano alle precedenti letture pari a 52.6 punti, mentre i servizi registrano un lieve miglioramento da 52.1 a 52.2. Pubblicate, inoltre, le vendite al dettaglio di agosto, in calo dello 0.3% congiunturale e, invece, in crescita su base tendenziale dell’1.5%. In calo sia su anno che su mese sono invece i prezzi alla produzione di agosto, rispettivamente a –2.1% e -0.1%.

Stati Uniti

Ricca di importanti spunti macro la settimana statunitense: se i redditi personali di agosto si allineano alle attese a +0.2%, dopo il +0.4% del mese precedente, a deludere gli analisti sono le spese personali, piatte su mese dopo il +0.4% rivisto di luglio. Migliori del consensus, invece, l’indice di fiducia dell’Università del Michigan, a 91.2 in settembre a fronte dei 90.0 attesi, e il Pmi di Chicago, che arriva a toccare i 54.2 punti rispetto ai 52.0 attesi. Con riferimento ai servizi, ottime le letture degli indici anticipatori dei direttori agli acquisti e ISM tornato al di sopra della soglia di espansione con un 51.5 dopo il 49.4 precedente. Bene anche gli ordini di fabbrica e gli ordini di beni durevoli di agosto, che si collocano in crescita dello 0.2% e dello 0.1%, battendo le stime degli analisti. Infine, in riferimento al mercato del lavoro, il report Adp, che traccia la variazione dell’occupazione nel settore privato ed è tradizionalmente letto come anticipatore dei dati ufficiali, pur non raggiungendo le stime, rivela numeri solidi, con un incremento di 154mila occupati. Bene, come riportato in Executive Summary, anche il successivo Labor Report pubblicato venerdi.

Asia

In Cina nel weekend sono usciti i dati relativi al PMI manifatturiero che hanno confermato un clima di maggiore stabilità all’interno della seconda economia mondiale (50.4 invariato dal mese precedente). In Giappone delude, invece, i mercati la lettura dell’indice Tankan relativo al terzo trimestre, attestatosi a +6 dall’atteso +7: la fiducia delle grandi imprese continua dunque a non percepire possibilità di miglioramenti nelle condizioni economiche nazionali. La fiducia dei consumatori è tuttavia in lieve aumento, a 43.0 punti dai 42.0 di agosto. Debole il mercato immobiliare che nell’area di Tokyo vede un calo delle vendite di nuovi immobili del 32%, principalmente giustificato dagli stipendi che stentano a crescere. Il Pmi manifatturiero di settembre pubblicato dal Nikkei, infine, si è attestato a 50,4, per la prima volta in espansione da sette mesi, da 49,5 di agosto.

Newsflow societario

Europa

Nella settimana appena trascorsa, il newsflow del settore bancario ha riguardato principalmente le trattative per le quattro banche salvate nel 2015 e i piani di ristrutturazione di BMPS e Unicredit. Come riportato da diversi quotidiani nazionali, le trattative per l’acquisto delle quattro banche salvate nel 2015 sarebbero tutt’altro che terminate, anche se sembra sempre più possibile un allungamento delle tempistiche. Il negoziato tra UBI e la BCE continua, anche se sta diventando sempre più complesso, nel mentre aumentano le pressioni delle banche italiane sulle autorità centrali per posticipare la scadenza del processo di vendita. Banca d’Italia sta anche lavorando ad un piano alternativo che vede la partecipazione di fondi di private equity, come Apollo e Lone Star, e di investitori specializzati che potrebbero essere interessati a specifici assets. Il tema cruciale continua a essere la gestione delle NPEs, generate dopo il salvataggio, che ammontano a € 4.25 mld: la stampa ritiene che al momento si stia trattando per procedere alla cessione di circa € 1.5 mld, anche se sta prendendo sempre più campo l’idea di un possibile intervento diretto di Atlante nel processo di scorporo, cosa che potrebbe facilitare la vendita delle quattro “good banks”. In riferimento alla ristrutturazione di BMPS, secondo Il Messaggero, un gruppo di investitori (tra cui The Quatar e Kuwait SWF) sarebbe disposto ad investire € 1 mld nell’aumento di capitale e un altro € 1 mld nella tranche senior della cartolarizzazione dei NPLs. Riguardo la ristrutturazione di Unicredit, invece, sempre secondo Il Messaggero, Amundi avrebbe migliorato la propria offerta per rilevare Pioneer, portandola a quota € 4 mld. Gli ultimi aggiornamenti porterebbero a pensare ad un probabile miglioramento dell’offerta anche da parte della cordata Poste/Anima/CDP, che al momento risulterebbe ferma a quota € 3.4 mld. Nell’articolo del quotidiano emerge anche il possibile ingresso di un ulteriore partner nella cordata, che potrebbe essere identificato in Aberdeen. In Europa, si registra un’importante acquisizione nel settore dell’Asset Management, con Henderson Group che ha acquistato Janus Capital in un deal da $ 6 mld, con l’obiettivo di espandere geograficamente il proprio business grazie alla rete di Janus in Asia e US. Deutsche Bank intravede possibili risvolti positivi dalle consultazioni con le autorità US, poiché sembrerebbe più vicina una riduzione della penale da $ 14 mld.

Nel settore auto, le vendite registrate dal gruppo FCA in Italia nel mese di settembre hanno mostrato una crescita del 20.49%, sovra-performando il mercato che è cresciuto del 17.43%. Grazie a questi buoni risultati, FCA è riuscita a migliorare la propria quota di mercato dello 0.7%. Buona performance registrata anche in Spagna, mentre, dopo sei anni di crescita nel mercato US, le vendite di settembre sono scese dell’1%. La società avrebbe anche ricevuto l’interesse per la sua divisione di robotica Comau da parte di tre gruppi cinesi, mentre, riguardo la cessione di Magneti Marelli, Marchionne sarebbe intenzionato ad approfondire i contatti con Samsung.

Nel settore dell’industria aerea, secondo quanto riportato da Il Sole 24 Ore e Milano Finanza, Airbus sarebbe in contatto con Leonardo Finmeccanica per rilevare la partecipazione del 25% di quest’ultima in MBDA. Il punto di maggiore incertezza sull’operazione riguarda il tema della valutazione: Airbus avrebbe offerto € 1.1mld, mentre secondo altre valutazioni, la partecipazione potrebbe valere circa € 1.4 mld.

Nel settore Oil&Gas, Eni, insieme ai partecipanti del blocco Area 4 (Galp, Kogas e ENH), ha ufficializzato l’accordo con BP per la vendita del gas naturale liquefatto (GNL) prodotto dall’impianto galleggiante Coral South in Monzambico. L’impianto ha una capacità produttiva di 3.3mln di tonnellate annue e secondo i dettagli dell’accordo, la fornitura di gas riguarderà un periodo di 20 anni e la sua approvazione definitiva è attesa entro fine anno.

Stati Uniti

Il settore tecnologico è sicuramente il protagonista del newsflow della settimana, grazie a due IPO conclusesi con successo a Wall Street. Nutanix, società specializzata nei servizi per la conservazione di dati e per il loro trasferimento ha collocato oltre 14 mln di azioni ad un prezzo pari a $ 16 per azione, ben oltre il range prefissato tra $ 13 e $ 15 per azione. Il mercato sembra aver apprezzato l’efficienza dei servizi offerti da Nutanix, che grazie alla sua tecnologia riesce a garantire un servizio di trasferimento dati più veloce e a costi moderati. Un altro brillante debutto sul mercato è stato quello di Coupa Software, che ha visto il prezzo delle proprie azioni più che raddoppiare nel primo giorno di quotazione, per poi chiudere con una performance superiore all’80%. Nonostante la società abbia riportato una perdita annuale maggiore delle attese in gennaio, il successo ricevuto evidenzia l’interesse degli investitori per le società con alto potenziale di crescita. Difficoltà in vista per Twitter, che ha chiuso la seduta di ieri con un calo del 20% a causa delle ultime voci sulla cessione della società. Secondo il sito Recode, Google e Walt Disney non sarebbero più interessati all’acquisto e quindi Saleforce.com potrebbe essere l’unica interessata all’operazione.

Nel settore del trasporto aereo, Delta Air Lines ha riportato un calo dei ricavi per passeggero inferiore alle attese nel mese di settembre e ha confermato le previsioni sul margine operativo per il trimestre in corso. Il calo del 3% dei ricavi per passeggero rilevato in settembre è attribuibile ad uno squilibrio osservato tra domanda e offerta per le rotte transoceaniche e, nonostante i problemi informatici del mese di agosto, la società ha confermato di attendersi margini operativi intorno al 20% nel prossimo trimestre. Notizie negative, invece, provengono da Boeing, che ha annunciato un calo delle vendite dei suoi velivoli nel Q3 2106, annunciando anche un calo dei nuovi ordini di velivoli commerciali, fermi a 150 rispetto a 182 dell’anno precedente. In una nota la società ha anche messo a rischio il raggiungimento dei target di vendite di alcuni velivoli per il FY2016.

Nel settore alimentare, Monsanto ha sorpreso gli analisti riportando risultati trimestrali con profitti migliori delle attese. I ricavi netti sono cresciuti del 34% grazie al miglioramento dei volumi di semi venduti in US, mentre la perdita netta è risultata pari a $ 191 mln, rispetto ai precedenti $ 495 mln, ma escludendo alcuni costi occasionali, l’utile societario è stato pari a $ 0.07 per azione, a fronte di una perdita attesa di $ 0.03 per azione. Constellation ha riportato un balzo del 16.6% dei ricavi trimestrali grazie all’incremento dei volumi dei suoi principali marchi di birra ed ha aumentato le stime dei profitti per il FY2016. I ricavi netti sono risultati pari a $ 2.02 mld, dai precedenti $ 1.73 mld, mentre l’utile netto è passato da $ 302.4 mln agli attuali $ 358.9 mln.

Nel settore della grande distribuzione, Wal Mart ha annunciato di voler focalizzare il proprio business sull’e-commerce e ha anche avvertito i propri investitori che i costi del piano avranno ricadute sugli utili societari. La società si aspetta una crescita delle vendite online (che rappresentano il 3% del totale) pari al 20% per il 2H2016.

In ambito M&A, Teva Pharmaceutical è intenzionata a vendere la divisione di farmaci generici di Allergan in UK e Irlanda all’indiana Intas Pharmaceutical, per un controvalore di $ 769.37 mln; il deal rientrerebbe nel piano di dismissioni per ricevere l’approvazione dall’autorità antitrust per la fusione con Allergan. McDonald’s sarebbe intenzionata a cedere i diritti per lavorare in franchise di alcuni ristoranti in Malesya e Singapore ad un gruppo di investitori dell’Arabia Saudita per un valore di circa $ 400 mln, con l’obiettivo di semplificare il business in Asia e focalizzarsi su modelli di franchise con meno fabbisogno di capitale. Craftsman, società attiva nella vendita di utensili da lavoro e prodotti per la casa, avrebbe ricevuto alcune offerte da parte di numerosi investitori e secondo Bloomberg le proposte di acquisto valuterebbero Craftsman circa $ 2 mld. L’obiettivo di Sears Holdings, che controlla Craftsman, è di raggiungere un accordo di partnership per rafforzare il business dei servizi per la casa.

The week ahead

Europa

Gli unici dati di rilievo in arrivo dalla zona euro, nel suo complesso, saranno produzione industriale e sondaggio Zew sulle aspettative di crescita economica dei consumatori. La produzione industriale di agosto è stimata in crescita dello 0.7% mensile e dello 0.3% su anno.

Stati Uniti

Disponibili negli Stati Uniti le minute dell’ultimo meeting Fed di fine settembre. Altri dati di rilievo saranno incentrati su PPI, vendite al dettaglio e deficit pubblico mensile. Indicazioni sulla fiducia saranno, invece, date dal sondaggio dell’Università del Michigan e dall’indice NFIB dell’ottimismo delle piccole imprese.

Asia

Inflazione sotto i riflettori in Cina, con il CPI su anno stimato in crescita dell’1.6% e il PPI in calo dello 0.3%. Saranno, inoltre, pubblicati i valori della bilancia commerciale e dei prestiti in divisa locale. Per quanto riguarda il Giappone, le indicazioni disponibili riguardano gli ordini di macchinari, la massa montaria e la bilancia commerciale.

Il presente articolo è basato su dati e informazioni ricevuti da fonti esterne ritenute accurate ed attendibili sulla base delle informazioni attualmente disponibili, ma delle quali non si può assicurare la completezza e correttezza. Esso non costituisce in alcun modo un’offerta di stipula di un contratto di investimento, una sollecitazione all’acquisto o alla vendita di qualsiasi strumento finanziario nè configura attività di consulenza o di ricerca in materia di investimenti. Le opinioni espresse sono attuali esclusivamente alla data indicata nel presente articolo e non hanno necessariamente carattere di indipendenza e obiettività. Conseguentemente, qualunque eventuale utilizzo – da parte di terzi – dei dati, delle informazioni e delle valutazioni contenute nel presente articolo avviene sulla base di una decisione autonomamente assunta e non può dare luogo ad alcuna responsabilità per l’autore.