Il quadro RU e gli investimenti in beni strumentali – seconda parte

di Federica FurlaniRiprendendo l’analisi dei crediti d’imposta per investimenti in beni strumentali da indicare nel quadro RU del modello Redditi 2022, dopo aver analizzato, con il precedente contributo, quelli relativi al “2020”, di cui all’articolo 1, commi da 184 a 197, L. 160/2019, ci concentriamo ora sui crediti d’imposta relativi agli investimenti in beni strumentali “2021”, disciplinati dall’articolo 1, commi da 1051 a 1063, L. 178/2020.

I contribuenti che hanno effettuato investimenti in:

- beni materiali nuovi generici, a cui corrisponde un credito d’imposta pari al 10% (15% nel caso di investimenti in strumenti e dispositivi tecnologici destinati dall’impresa alla realizzazione di forme di lavoro agile) con limite massimo di costi ammissibili pari a euro 2 milioni per i beni materiali e euro 1 milione per quelli immateriali;

- beni materiali nuovi Industria 4.0 (Tabella A della L. 232/2016), a cui corrisponde un credito d’imposta pari al 50%/30%/10% (rispettivamente per investimenti fino a euro 2,5 milioni, da euro 2,5 milioni a euro 10 milioni e da euro 10 milioni a euro 20 milioni);

- beni immateriali nuovi Industria 4.0 (Tabella B della L. 232/2016), a cui corrisponde un credito d’imposta pari al 20% con limite massimo di costi ammissibili pari a euro 1 milione;

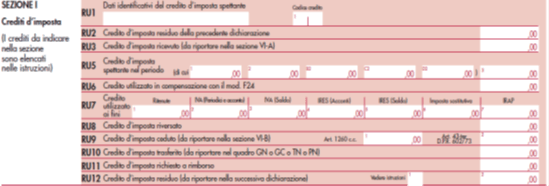

dal 16 novembre 2020 al 31 dicembre 2021, ovvero entro il 31 dicembre 2022 (termine prorogato rispetto all’originario 30.06.2022 dal D.L. 228/2021) qualora sia stato accettato l’ordine dal venditore e siano stati pagati acconti almeno pari al 20% entro il 31 dicembre 2021, devono compilare la Sezione I del quadro RU indicando:

- al rigo RU1, nel campo 1 la descrizione del credito e nel capo 2 il relativo codice, ovvero:

- “L3”, per gli investimenti in beni strumentali nuovi materiali e immateriali di cui all’articolo 1, comma 1054, L. 178/2020 (beni diversi da quelli ricompresi negli allegati A e B alla L. 232/2016), il cui credito d’imposta è utilizzabile in compensazione in tre quote annuali di pari importo a decorrere dall’anno di entrata in funzione dei beni, utilizzando il codice tributo “6935”. Ricordiamo che è tuttavia possibile per gli investimenti effettuati entro il 31 dicembre 2021, l’utilizzo in un’unica quota annuale nel caso di investimenti in beni materiali e, limitatamente ai contribuenti con ricavi/compensi inferiori a euro 5 milioni, anche nel caso di investimenti in beni immateriali;

- “2L” per gli investimenti in beni strumentali nuovi di cui all’articolo 1, comma 1056, L. 178/2020 (beni di cui all’allegato A alla L. 232/2016), il cui credito d’imposta è utilizzabile in compensazione in tre quote annuali di pari importo, a decorrere dall’anno di avvenuta interconnessione dei beni, utilizzando il codice tributo “6936”;

- “3L” per gli investimenti in beni strumentali nuovi di cui all’articolo 1, comma 1058, L. 178/2020 (beni di cui all’allegato B alla L. 232/2016), il cui credito d’imposta è utilizzabile in compensazione in tre quote annuali di pari importo, a decorrere dall’anno di avvenuta interconnessione dei beni, utilizzando il codice tributo “6937”;

- al rigo RU3, l’eventuale credito d’imposta ricevuto quali soci di società trasparenti, beneficiari di trust, cessionari e, nel caso di operazioni straordinarie, va compilato dall’incorporante o dal soggetto risultante dalla fusione o dal beneficiario della scissione per l’indicazione del credito d’imposta della società incorporata, fusa o scissa. I dati del credito d’imposta ricevuto devono inoltre essere esposti nella sezione VI-A – Crediti d’imposta ricevuti;

- al rigo RU5: nella colonna 1, l’importo del credito d’imposta maturato per investimenti realizzati nel periodo d’imposta oggetto della presente dichiarazione; nella colonna 2, l’importo del credito d’imposta maturato per investimenti effettuati successivamente alla chiusura del periodo d’imposta oggetto della dichiarazione Modello Redditi 2022 ed entro il 31 dicembre 2022, per i quali entro il 31 dicembre 2021 si sia proceduto all’ordine vincolante e sia stato versato l’acconto del 20% del prezzo di acquisto; nella colonna 3, la somma degli importi indicati nelle colonne 1 e 2;

- al rigo RU6, il credito d’imposta utilizzato in compensazione con il modello F24 nel periodo d’imposta 2021;

- al rigo RU8, l’ammontare del credito versato con modello F24 nel 2021 e fino alla data di presentazione della relativa dichiarazione, a seguito della sua rideterminazione o ravvedimento;

- al rigo RU10, l’ammontare del credito d’imposta trasferito da parte dei soggetti aderenti al consolidato e alla tassazione per trasparenza nonché da parte dei trust;

- al rigo RU12, l’ammontare del credito residuo da riportare nella successiva dichiarazione, risultante dalla differenza tra la somma degli importi indicati nei righi RU3, RU5, colonna 3, e RU8 e la somma degli importi indicati nei righi RU6 e RU10. La casella 1 va barrata nel caso in cui, a seguito della perdita totale o parziale del diritto al credito d’imposta (ad esempio, in caso di revoca o di decadenza), l’importo residuo non vada riportato in tutto o in parte nella successiva dichiarazione dei redditi.

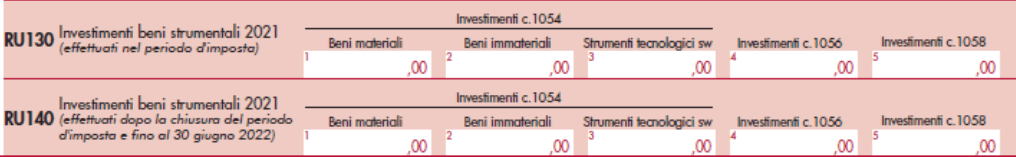

Inoltre, nella sezione IV del Quadro RU vanno compilati i righi RU130 e RU140 nei quali vanno indicati, rispettivamente, gli investimenti effettuati nel periodo d’imposta oggetto della dichiarazione modello Redditi 2022 e gli investimenti effettuati successivamente alla chiusura del periodo d’imposta di riferimento della dichiarazione modello Redditi 2022 ed entro il 31 dicembre 2022, per i quali entro il 31 dicembre 2021 si sia proceduto all’ordine vincolante e sia stato versato l’acconto del 20%.

In particolare, nei predetti righi vanno compilate:

- le colonne 1, 2 e 3, in relazione al codice credito L3, per gli investimenti di cui al comma 1054, indicando nella colonna 1 il costo dei beni materiali, nella colonna 2 il costo dei beni immateriali e nella colonna 3 il costo degli investimenti in strumenti e dispositivi tecnologici destinati dall’impresa alla realizzazione di modalità di lavoro agile (articolo 18 L. 81/2017);

- la colonna 4, in relazione al codice credito 2L, per gli investimenti di cui al comma 1056;

- la colonna 5, in relazione al codice credito 3L, per gli investimenti di cui al comma 1058.

Va infine evidenziato che, non essendo il credito d’imposta in commento qualificato come Aiuto di Stato, non va indicato nel relativo Quadro RS.

22 Giugno 2022 a 9:33

Mi risulta che anche chi ha più di 5mil di ricavi possa usare il codice 6935 in un’unica quota, come da art 20 Decreto Legge 25 maggio 2021, n.73 per effetto del nuovo articolo 1059-bis