Scadenza acconto Iva 2023: modalità, esonero e sanzioni

di Euroconference Centro Studi TributariNormativa di riferimento

Articolo 74, comma 4, D.P.R. 633/1972;

Articolo 1, comma 471, L. 311/2004;

Articolo 10-ter D.Lgs. 74/2000

Documenti di Prassi

Circolare n. 40/E/1993;

Giurisprudenza

Cassazione n. 4145/2014.

Premessa

Entro il prossimo 27.12.2023, i soggetti passivi devono versare un acconto dell’Iva relativo all’ultima frazione dell’anno (mese o trimestre), a meno che siano esentati in base a specifiche condizioni.

Soggetti interessati

Salvo le diverse ipotesi di esonero di cui infra, sono tenuti al versamento dell’anticipo Iva (articolo 6, L. 405/1990), i soggetti passivi che effettuano le liquidazioni e i versamenti dell’imposta sul valore aggiunto:

- su base mensile (articolo 1, D.P.R. 100/1998);

- su base trimestrale “per natura”, indipendentemente dal volume d’affari realizzato nell’anno precedente (articolo 74, comma 4, D.P.R. 633/1972);

- su base “trimestrale per opzione” (articolo 7, D.P.R. 542/1999).

Esoneri

L’obbligo di versare l’anticipo Iva non ricorre per i soli soggetti passivi Iva che, nel periodo d’imposta corrente (2023):

- devono versare un acconto inferiore a 103,29 euro;

- hanno cessato l’attività e non liquidano alcuna imposta per il mese di dicembre (se “mensili”) oppure per l’ultimo trimestre (se “trimestrali”);

- operano in regime di esonero ex articolo 34, comma 6, D.P.R. 633/1972 (es. i produttori agricoli);

- esercitano attività di intrattenimento in regime speciale (articolo 74, comma 6, D.P.R. 633/1972);

- applicano il regime forfetario ex L. 398/1991 (es. le società e le associazioni sportive dilettantistiche e le associazioni in genere);

- applicano il regime di vantaggio per l’imprenditoria giovanile (articolo 27, comma 1 – 2, D.L. 98/2011) o per gli autonomi (articolo 1, comma 54 – 89, L. 190/2014);

- hanno effettuato soltanto operazioni non imponibili o esenti Iva;

- hanno effettuato esclusivamente operazioni attive applicando lo “split payment”.

Ulteriori ipotesi di esonero

Tenuto conto dei diversi metodi di determinazione dell’acconto Iva previsti (storico, previsionale e analitico), non devono versare alcunché i soggetti passivi che:

- hanno iniziato l’attività nel corso del 2023, compreso il Gruppo Iva per il primo anno di adesione all’opzione (risposta ad interpello n. 859/2021);

- hanno evidenziato un credito Iva nella liquidazione di dicembre 2022 (se “mensili”) o dell’ultimo trimestre 2022 (se “trimestrali per natura”), ovvero nella dichiarazione annuale Iva relativa al 2022 (se “trimestrali per opzione”);

- prevedono di realizzare una eccedenza detraibile nella liquidazione di dicembre 2023 (se “mensili”) o dell’ultimo trimestre 2023 (se “trimestrali per natura”), ovvero nella dichiarazione annuale Iva relativa al 2023 (se “trimestrali per opzione”).

Metodi di determinazione dell’acconto

Esistono tre metodi di determinazione dell’acconto Iva:

- il metodo storico (articolo 6, comma 2, L. 405/1990);

- il metodo previsionale (articolo 6, comma 2, L. 405/1990);

- il metodo analitico (articolo 6, comma 3-bis, Legge 405/1990)

Ciascun soggetto passivo Iva può applicare il metodo a lui più favorevole o quello di più semplice determinazione. Inoltre, se, in base al metodo scelto, non risulti dovuta alcuna somma, non è necessario versare l’anticipo Iva.

Metodo storico

Il metodo “storico” permette di determinare l’acconto Iva in misura pari all’88% dell’imposta dovuta nell’ultimo mese o trimestre dell’anno precedente. La base di calcolo su cui applicare l’aliquota dell’88% è determinata dall’importo:

- risultante dalla liquidazione di dicembre 2022 per i soggetti mensili;

| Esempio: · Acconto Iva 2022: euro 20.000 · Saldo Iva dicembre 2022: euro 50.000 · Totale Iva dovuta dicembre 2022: euro 70.000 = euro 50.000 + euro 20.000 · Acconto Iva 2023: euro 61.600 = euro 70.000 * 88% |

- risultante dalla liquidazione dell’ultimo trimestre 2022, per i soggetti passivi trimestrali “per natura”;

| Esempio: · Acconto Iva 2022: euro 20.000 · Saldo Iva ultimo trimestre 2022: euro 40.000 · Totale Iva dovuta ultimo trimestre 2022: euro 60.000 = euro 40.000 + 20.000 · Acconto Iva 2023: euro 52.800 = 60.000 * 88% |

- risultante a saldo dalla dichiarazione Iva relativa all’anno 2022, per i soggetti passivi trimestrali “per opzione”.

| Esempio · Acconto Iva 2022: euro 5.000 · Saldo dichiarazione annuale Iva relativa al 2022: euro 9.090 di cui euro 90 a titolo di interesse (1%) · Totale Iva dovuta per l’ultimo trimestre 2022: euro 14.000 = euro 5.000 + euro 9.090 – euro 90 · Acconto Iva 2023: euro 12.320 = euro 14.000 * 88% |

La base di calcolo deve essere assunta al lordo dell’eventuale acconto versato nel mese di dicembre 2022 e al netto degli eventuali interessi dovuti nella dichiarazione annuale Iva per il 2022.

Se a causa di variazioni significative del volume d’affari (rispetto al 2022), il soggetto passivo Iva dovesse transitare nel 2023:

- dal regime mensile al regime trimestrale, la base di calcolo dell’acconto Iva 2023 è pari all’ammontare dell’Iva versata nei mesi di ottobre, novembre e dicembre 2022 (compreso l’eventuale acconto), al netto dell’eventuale eccedenza detraibile risultante dalla liquidazione di dicembre 2022;

- dal regime trimestrale al regime mensile, la base di calcolo dell’acconto Iva 2023 è pari ad un terzo dell’Iva versata nell’ultimo trimestre 2022, compreso l’acconto (se trimestrali “per natura”), oppure un terzo dell’Iva versata nella dichiarazione annuale del 2022, compreso l’acconto (se trimestrali “per opzione”).

Metodo previsionale

Il metodo “previsionale” consente di determinare l’acconto Iva, basandosi sulla stima delle operazioni relative all’ultimo mese o trimestre del 2023. In particolare, la base di calcolo su cui applicare l’aliquota dell’88% è determinata dall’importo che il soggetto passivo prevede di dover versare:

- per il mese di dicembre 2023, se contribuente “mensili”;

- per il quarto trimestre del 2023, se contribuenti trimestrali “per natura”;

- in sede di dichiarazione annuale Iva per il 2023, se contribuenti trimestrali “per opzione”.

L’applicazione di tale metodo è particolarmente delicata, poiché espone il soggetto passivo alla sanzione per carente o omesso versamento dell’anticipo Iva, qualora la liquidazione definitiva si chiuda con un debito Iva superiore alla previsione. È necessario, quindi, avere ragionevole certezza riguardo alle fatture attive e passive dell’ultima frazione del periodo d’imposta in corso (2023).

Metodo analitico

Il metodo “analitico” consente di determinare la base di calcolo dell’acconto Iva 2023 in misura pari al 100% dell’importo risultante da una specifica liquidazione datata 20.12.2023, la quale considera:

- per i contribuenti trimestrali, le operazioni attive effettuate nel periodo 1.10.2023 – 20.12.2023 (comprese quelle oggetto di fatturazione differita) e delle operazioni passive registrate nel periodo 1.10.2023 – 20.12.2023;

| Esempio: · Iva fatture di vendita 1.10.2023 – 20.12.2023: euro 15.000 · Iva fatture di vendita oggetto di fatturazione differita entro il 20.12.2023: euro 1.000 · Iva detraibile fatture di acquisto registrate 1.10.2023 – 20.12.2023: euro 8.000 · Saldo credito Iva terzo trimestre 2023: euro 1.500 · Acconto Iva 2023: euro 6.500 = euro 15.000 + euro 1.000 – euro 8.000 – euro 1.500) |

- per i contribuenti mensili, le operazioni attive effettuate nel periodo 1.12.2023 – 20.12.2023 (ivi comprese quelle oggetto di fatturazione differita) e delle operazioni passive registrate nel medesimo periodo (1.12.2023 – 20.12.2023).

| Esempio: · IVA fatture emesse 1.12.2023 – 20.12.2023: euro 11.500 · Iva fatture di vendita oggetto di fatturazione differita entro il 20.12.2023: euro 500 · IVA detraibile fatture di acquisto registrate 1.12.2023 – 20.12.2023: euro 6.000 · Saldo credito Iva mese di novembre 2023: euro 800 · Acconto Iva 2023: euro 5.200 = euro 11.500 + euro 500 – euro 6.000 – euro 800) |

Regole particolari di determinazione acconto IVA

Per garantire una corretta determinazione dell’acconto Iva, è essenziale considerare le disposizioni specifiche previste per diverse categorie di contribuenti:

- soggetti passivi Iva che operano nei settori di cui all’articolo 1, comma 471, L. 311/2004, ( le aziende che somministrano acqua, gas, energia elettrica, ecc.), per i quali l’acconto Iva 2023 è determinato in misura pari al 97% della media dei versamenti effettuati (o dovuti) nei primi tre trimestri del 2023, se nel 2022 hanno versato Iva per un importo superiore a euro 2.000.000 (c.d. “metodo storico speciale”)

|

Per tali contribuenti è precluso l’utilizzo del metodo storico ordinario e di quello previsionale, mentre è consentita l’applicazione del metodo analitico (risoluzione n. 16/E/2008 e circolare n. 54/E/2005). Se partecipano a una liquidazione Iva di gruppo (articolo 73, comma 3, D.P.R. 633/1972), l’acconto del gruppo è determinato sommando algebricamente l’acconto dovuto dai soggetti tenuti ad applicare il metodo “storico speciale” e l’acconto dovuto dalle altre società partecipanti, calcolato secondo il metodo più vantaggioso tra quello “storico” o “previsionale”. Resta ferma la possibilità di applicare il metodo “analitico” (risposta interpello n. 350/2019). |

- soggetti con contabilità separata (articolo 36 DPR 633/72).

|

Questi soggetti devono calcolare l’acconto Iva utilizzando il dato storico sommando algebricamente le risultanze dell’ultima liquidazione periodica del 2022 (per i contribuenti “mensili” e per quelli trimestrali “per natura”) e della dichiarazione annuale IVA per il 2022 (per i contribuenti trimestrali “per opzione”), tenendo conto dei correttivi da apportare alle citate risultanze, qualora nel corso del 2023 si siano verificate variazioni nei volumi d’affari delle attività gestite separatamente rispetto al 2022. Possono anche calcolare il dato previsionale (e si ritiene anche quello effettivo) con gli stessi criteri, ma con riferimento alle risultanze previste per il 2023. |

- soggetti che affidano a terzi la tenuta della contabilità

|

L’acconto Iva 2023 è determinato in misura pari a due terzi dell’imposta dovuta risultante dalla liquidazione di dicembre 2023, considerando le annotazioni effettuate nel mese di novembre 2023 (Circolare n. 40/E/1993). |

- A. e società soggette allo split payment

|

L’acconto Iva è determinato secondo i metodi ordinari (storico, previsionale o analitico), considerando l’imposta versata all’Erario mediante lo split payment, indipendentemente dal metodo di versamento utilizzato (modello F24 o annotazione nei registri IVA). |

Termine di versamento dell’acconto Iva

L’acconto Iva deve essere versato in un’unica soluzione – senza possibilità di rateizzazione (articolo 20, comma 1, D.Lgs. 241/1997) – entro il giorno 27 del mese di dicembre di ogni anno, con l’avvertenza che, se il termine scade di sabato (o in un giorno festivo), la scadenza è automaticamente prorogata al primo giorno feriale successivo (articolo 18, comma 1, D.Lgs. 241/1997).

Per l’anno 2023, il termine ultimo per il versamento dell’anticipo scadrà, quindi, il prossimo 27.12.2023.

Modalità di versamento dell’acconto Iva

Il pagamento dell’acconto IVA:

- può essere oggetto di compensazione con eventuali crediti d’imposta o contributivi, rispettando i limiti previsti in materia;

- deve essere effettuato mediante il modello di pagamento unificato F24:

- che può essere presentato direttamente o tramite intermediari autorizzati, ricorrendo alle diverse modalità disponibili (F24 online, F24web, F24 cumulativo), con la possibilità di utilizzare l’Homebanking, a condizione che la delega di pagamento non contenga compensazioni con altri crediti tributari;

- utilizzando il codice tributo 6013 (se contribuenti mensili) o il codice tributo 6035 (se contribuenti trimestrali).

Il contribuente che ha adottato la liquidazione trimestrale “per opzione” non è tenuto a versare la maggiorazione dell’1% (articolo 7, comma 3, D.P.R. 542/1999). Questa maggiorazione, a titolo di interesse, si applica solo sui versamenti relativi ai primi tre trimestri dell’anno e su quelli effettuati come saldo nella dichiarazione annuale.

| Contribuente | Periodo | Codice tributo sezione Erario | Note |

| Mensile | 2023 | 6013 | Possibilità di compensazione con altri crediti |

| Trimestrale | 2023 | 6035 | Possibilità di compensazione con altri crediti Non sono dovuti interessi |

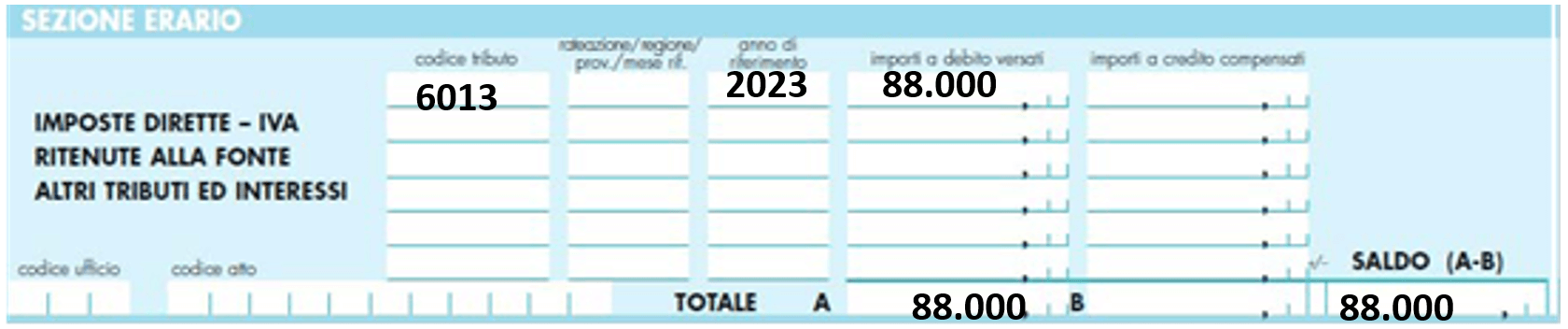

Esempio

Si consideri il caso di un contribuente “mensile” che determina l’acconto Iva 2023 utilizzando il metodo storico. Si assumano, altresì, i seguenti dati:

- saldo liquidazione dicembre 2022: euro 100.000 = euro 48.000 (acconto Iva 2022) + 52.000 (saldo Iva 2022)

- Acconto Iva 2023 = euro 88.000 = (euro 100.000 *88%)

Di seguito un esempio di compilazione della delega di pagamento (F24)

Scomputo dell’acconto

L’importo versato a titolo di acconto per l’anno 2023 deve essere scomputato, rispettivamente, dall’importo risultante:

- dalla liquidazione relativa al mese di dicembre 2023 (entro il 16.1.2024), per i contribuenti “mensili”;

- dalla liquidazione relativa all’ultimo trimestre 2023 (entro il 16.2.2024), per i contribuenti trimestrali “per natura”;

- dal saldo relativo all’anno 2023 (entro il 16.3.2024), per i contribuenti trimestrali “per opzione”.

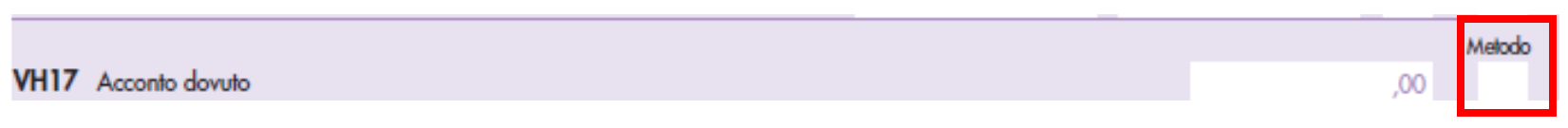

Il contribuente è altresì tenuto a dare evidenza, nella dichiarazione annuale Iva (rigo VH17), del metodo adottato ai fini della determinazione dell’acconto Iva, utilizzando uno dei seguenti codici:

| codice | Metodo adottato |

|

1 |

metodo storico |

|

2 |

metodo previsionale |

|

3 |

metodo analitico |

|

4 |

Per i soggetti che operano in particolari settori |

Sanzioni

In caso di omesso, insufficiente o ritardato versamento dell’acconto Iva, si applica la sanzione amministrativa del 30% di quanto non versato, ovvero del 15% (sanzione del 30% ridotta del 50%) se il versamento è effettuato entro 90 giorni dalla scadenza del termine, ai sensi dell’articolo 13, D.Lgs. n. 471/1997.

Secondo la Corte di Cassazione, con la sentenza n. 4145/2014, non può essere sanzionato il tardivo versamento dell’acconto Iva qualora, sulla base della dichiarazione annuale, risulti appurato che il contribuente sarebbe stato a credito rispetto all’acconto versato tardivamente.

Il mancato versamento dell’acconto Iva dà luogo all’avviso bonario, scaturente da liquidazione automatica della dichiarazione. In tale circostanza, la sanzione del 30% può essere definita al terzo, ai sensi dell’articolo 54-bis, D.P.R. 633/1972 e dell’articolo 2, D.Lgs. 462/1997.

Ravvedimento operoso

È possibile ricorrere all’istituto del ravvedimento operoso per sanare l’omesso o carente versamento dell’acconto Iva, mediante versamento delle sanzioni ridotte (a seconda di quando lo stesso verrà perfezionato), sempre che non sia stato nel frattempo notificato l’avviso di accertamento o quello bonario emesso a seguito di liquidazione automatica o di controllo formale della dichiarazione. Nel caso specifico dell’acconto Iva 2023, la sanzione da corrispondere per effetto del ravvedimento operoso (codice tributo 8904) è evidenziata nella tabella seguente:

| Ravvedimento operoso | Sanzione ridotta | Termine per ravvedimento |

| Entro 14 giorni da scadenza | 1,5% a cui si aggiunge la riduzione al quindicesimo per giorno di ritardo | 10.1.2024 |

| Dal 15° al 30° giorno dalla scadenza | 1,5% | Periodo compreso 11.1.2024 e il 26.1.2024 |

| Fra 31 giorni e 90 giorni da scadenza | 1,67% | Periodo compreso 27.1.2024 e il 27.3.2024 |

| Entro il termine di presentazione della dichiarazione annuale IVA per il 2023 | 3,75% | Periodo compreso tra il 28.3.2024 e il 30.4.2024 |

| Entro il termine di presentazione della dichiarazione annuale IVA per il 2024 | 4,29% | Dal 1.5.2024 al 30.4.2025 |

| Oltre il termine di presentazione della dichiarazione annuale IVA per il 2024 | 5% | Oltre il 30.4.2025 |

Oltre al versamento dell’acconto Iva dovuto e alla relativa sanzione per omesso versamento (ridotta in relazione al giorno in cui è perfezionato il ravvedimento), il contribuente dovrà corrispondere gli interessi moratori al tasso legale (codice tributo 1991), con maturazione giorno per giorno:

- pari al 5% in ragione d’anno dal 28.12.2023 al 31.12.2023 (D.M. 13.12.2022);

- pari al 2,5% in ragione d’anno a partire dall’ 1.1.2024 e sino alla data di versamento del dovuto (D.M. 29.11.2023 pubblicato in G.U. in data 11.12.2023)

Scritture contabili

Per la rilevazione contabile del versamento dell’acconto Iva occorre accendere un conto nell’attivo dello Stato patrimoniale nell’ambito della voce C.II.5-bis:

| Erario c/ acconto Iva (C.II.5-bis SP) | a | Banca c/c |

Alla chiusura dell’esercizio, occorrerà, poi, effettuare il giroconto del conto “Erario c/acconto IVA” al conto “Erario c/Iva”:

| Erario c/Iva (C.II.5-bis SP) | a | Erario c/ acconto Iva (C.II.5-bis SP) |

Infine, si raccomanda di vigilare sull’eventuale mancato versamento derivante dalla dichiarazione Iva 2023 (periodo d’imposta 2022). È prevista, infatti, una pesante sanzione per chi, entro il termine di pagamento dell’acconto relativo al periodo d’imposta successivo, ovverosia entro il prossimo 27.12.2023, non versi l’Iva dovuta in base alla dichiarazione annuale, per un importo superiore a euro 250.000 per ciascun periodo d’imposta, con una pena che va dalla reclusione da sei mesi a due anni. Tuttavia, è possibile evitare le conseguenze penali previste versando, entro il suddetto termine del 27.12.2023, una parte del debito fiscale che conduca il debito sottosoglia.