La settimana finanziaria

di Direzione Finanza e Prodotti - Banca Esperia S.p.A.

IL PUNTO DELLA SETTIMANA: nel quarto trimestre del 2016 l’Area Euro tiene il passo con gli Stati Uniti

- Nel quarto trimestre del 2016 l’espansione economica dell’Area Euro ha accelerato

- Negli Stati Uniti la longevità del ciclo economico ne sta penalizzando l’intensità

Come già anticipato dagli indici di sorpresa economica nelle prime settimane del 2017, la pubblicazione delle stime preliminari dei valori di crescita per il 4°T 2016 conferma l’accelerazione dell’Area Euro a fronte di una moderata decelerazione degli Stati Uniti. La differente velocità di crociera potrebbe dipendere dalla diversa fase del ciclo economico delle due aree geografiche: l’economia statunitense è in una fase avanzata del ciclo economico, il mercato del lavoro è prossimo al pieno impiego e l’inflazione si avvia al target della Fed, che ha iniziato la propria farse di rialzo dei tassi. Nell’Area Euro la crescita è in graduale consolidamento, le misure di politica monetaria hanno ridotto i rischi di deflazione e posto le premesse per un progressivo ritorno alla stabilità monetaria. Ma non vi è ancora un segnale di un chiaro punto di svolta nella dinamica dell’inflazione. Secondo le stime preliminari, la crescita dell’Area Euro ha segnato una modesta accelerazione nell’ultimo trimestre del 2016: il PIL è cresciuto dello 0.5% rispetto al trimestre precedente e di un 1.8% rispetto allo stesso periodo dello scorso anno, beneficiando al contempo di una revisione al rialzo del tasso di espansione nei mesi estivi. La recente pubblicazione del dato preliminare degli indici PMI per il mese di gennaio segnala che questa accelerazione dovrebbe continuare nei prossimi mesi. Viceversa, il 2016 si è chiuso in frenata per l’economia statunitense. La stima preliminare del PIL degli Stati Uniti nel quarto trimestre del 2016 ha mostrato un modesto rallentamento (1.9% t/t annualizzato) rispetto al valore del terzo trimestre dell’anno (3.5% t/t annualizzato), penalizzata dal deficit commerciale. Il dettaglio delle sue componenti ha mostrato un sentiero di crescita piuttosto bilanciato e sostenuto da una sostanziale tenuta dei consumi e degli investimenti. Il dato più importante è, forse, proprio da leggersi nel dato degli investimenti aziendali, cresciuti per il terzo trimestre consecutivo e spinti dall’aumento dei prezzi dell’energia e dalle promesse di una futura riforma delle imposte societarie. Questo a fronte di una spesa per consumi che si avvantaggia di un mercato del lavoro prossimo al pieno impego e dal conseguente aumento dei salari. Il dato medio dell’intero anno colloca la crescita a 1.6%, un punto in meno rispetto all’anno precedente e che è il più debole degli ultimi cinque anni: la politica monetaria ultra espansiva della Fed è riuscita a “diluire” la crescita in un più lungo lasso di tempo, infatti il ciclo attuale è ai massimi storici per longevità, ma ai minimi per robustezza ed intensità. I dati dei sondaggi relativi al mese di gennaio incoraggiano a prevedere un rimbalzo della crescita nel primo trimestre 2017, in attesa che si chiarisca se la politica economica di Trump segnerà il passaggio di testimone dalla politica monetaria a quella fiscale.

| Sorpresa positiva per l’Area Euro

|

Il PIL del 4T conferma l’accelerazione della crescita nell’Area Euro |

|

|

LA SETTIMANA TRASCORSA

Europa: crescita in graduale consolidamento e inflazione headline in aumento, sostenuta dalla componente energetica

La settimana è stata ricca di indicazioni per l’economia dell’Area Euro. Oltre alla pubblicazione della stima preliminare del PIL del 4°T del 2016 (già commentato nell’editoriale) è stata resa nota la stima preliminare dell’inflazione armonizzata dell’Area Euro per il mese di gennaio, che mostra un’ulteriore accelerazione, guidata dalla componente relativa ai beni energetici. L’inflazione headline si attesta a 1.8% al sopra del valore precedente e delle attese del consenso. Invece, la componente core si conferma al livello del mese precedente, pari a un modesto 0.9%. L’indicatore di fiducia delle imprese si è stabilizzato a 0.77 nel mese di gennaio, invariato rispetto al mese precedente. Ciò che si è invece modificata è la fonte dell’ottimismo delle imprese: secondo il commento della Commissione Europea l’ottimismo delle imprese, prima guidato dalla valutazione sulla passata produzione, è stato guidato a gennaio dalle più alte aspettative su produzione e ordinativi per l’export.

Stati Uniti: ancora forte il settore manifatturiero negli Stati Uniti, guidato dalle aspettative sotto la nuova amministrazione

L’indice ISM manifatturiero a gennaio si è attestato al valore più alto dal 2014 (56), superando sia le aspettative (55) sia il livello precedente (54,5). Analizzando la sua scomposizione per componenti la componente dei nuovi ordini è rimasta forte – attestandosi a 60,4 rispetto alla lettura del mese scorso 60.3 –mentre entrambe le componenti occupazione (a 56,1 da 52,8) e prezzi (a 69,0 da 65,5) sono salite. Indicazioni positive emergono anche dal mercato del lavoro: il sondaggio ADP ha sorpreso al rialzo, segnalando in gennaio l’aggiunta di 246mila nuovi occupati presso le imprese private, rispetto ai 168mila previsti dal mercato. Il sondaggio ha in particolare sottolineato lo stato di salute di piccole e medie imprese. Inoltre, l’indice del costo del lavoro nel quarto trimestre del 2016 è aumentato di 0.5%, leggermente al di sotto delle attese. Il report ufficiale sul mercato di lavoro per il mese di gennaio ha confermato la solidità del mercato del lavoro, segnalando un’accelerazione per i nuovi occupati presso i settori non agricoli da 156 a 227mila unità, al di sotto delle attese invece la crescita salariale. Un po’ deludenti invece le indicazioni provenienti dalla spesa in costruzioni, che è scesa dello 0,2% nel mese di dicembre, dopo un guadagno dello 0,9% nel mese precedente. Il consenso era invece alla ricerca di un aumento dello 0,3%. Come atteso, non ci sono state soprese di politica monetaria. Nella riunione di gennaio il FOMC, con una decisione presa all’unanimità, ha lasciato invariato a 0,50-0,75% il corridoio obiettivo per il tasso sui federal fund. L’autorità di politica monetaria statunitense si è astenuta dal fornire nuove indicazioni sulla tempistica dei prossimi rialzi dei tassi di rifermento e il comunicato ha introdotto poche variazioni nel comunicato rispetto a quello rilasciato in dicembre.

Asia: politica monetarie divergenti in Cina e Giappone

In Cina l’indice Caixin manifatturiero si è attestato in rallentamento e al di sotto delle attese. Adattandosi con la narrazione di una decelerazione economica in atto negli ultimi mesi, l’indice si ferma a 51 punti dai 51.9 del mese precedente. A margine, il report Caixin ha evidenziato un rapido aumento dei prezzi e una riduzione delle scorte. La PBoC si è comunque mostrata confidente sullo stato dell’economia cinese ed, a sorpresa, ha alzato i tassi a breve termine, offrendo un nuovo segnale di stretta monetaria. Il tasso sul repo a 7 giorni è stato alzato di 10 punti base al 2.35%. La BoJ ha mantenuto invariato sia il target sui tassi di interesse sia il programma di acquisto di titoli, mantenendo la propria stance ultra-espansiva e confermando che il suo obiettivo resta far uscire l’economia dalla deflazione e raggiungere la stabilità dei prezzi il prima possibile, chiarendo che le operazioni giornaliere di acquisti di titoli di stato sono puramente uno strumento per raggiungere il livello desiderato della struttura a termine dei rendimenti. Quindi, i tempi, le quantità e la frequenza delle operazioni di acquisto non vanno letti come indicazioni della futura direzione della politica monetaria ma saranno decisi sulla base delle condizioni di mercato e di altre considerazioni pratiche, come il recente eccessivo apprezzamento dello yen.

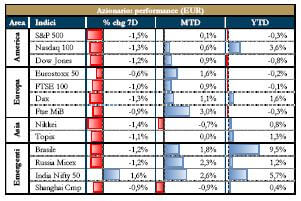

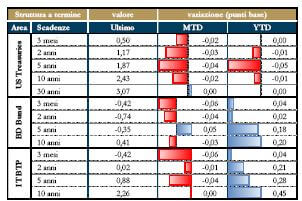

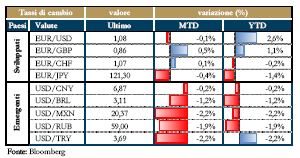

PERFORMACE DEI MERCATI

NEWSFLOW SOCIETARIO

Europa: Focus sul settore bancario, con Unicredit che aggiungerà €1mld alle svalutazioni già previste nel 2016 pari a €12.2mld e prevede quindi di chiudere l’esercizio con una perdita netta di €11.8mld e ripristinare il Cet1 con l’aumento di capitale da €13mld. L’operazione partirà il 6 febbraio per concludersi entro il 10 marzo a un prezzo di €8.09 per ogni azione, pari ad uno sconto sul Terp (prezzo teorico ex diritto) del 38% sulla base del prezzo ufficiale di borsa di ieri. Il neo presidente di Fondazione CRT, ha confermato che la fondazione investirà €300mln nella ricapitalizzazione di Unicredit per non diluire la sua quota, mentre Fondazione Cariverona sottoscriverà il 73% della quota di pertinenza, scendendo, all’1.8% del capitale dal 2.2% attualmente detenuto.

Riguardo la questione Intesa-Generali, un’eventuale deal necessiterebbe di “molte autorizzazioni” dai regulators, secondo quando riportato dalla Banca D’Italia e dall’Ivass. Quaestio Capital Managament, per conto del fondo in gestione Atlante II, ha firmato un memorandum of understanding per l’acquisto di €2.2mld di crediti deteriorati di Nuova Banche Marche, Nuova Banca Etruria e Nuova CariChieti, che saranno acquisite da Ubi. Per quanto riguarda Pop Vicenza e Veneto Banca, le società hanno avviato i colloqui con la Bce per definire il piano industriale; Il Sole parla di un aumento di capitale da €3mld, il Corriere da €3.5 mld. In ottica europea, Deutsche Bank ha patteggiato con le autorità di New York il pagamento di $630mln, compiendo il primo passo per risolvere la disputa con la quale è accusata di aver aiutato ricchi russi a riciclare miliardi di dollari.

Nel settore auto, Volkswagen ha raggiunto un’intesa con le autorità statunitensi per risolvere le cause civili relative a circa 78,000 veicoli con motore diesel, accettando di versare almeno $1.26mld per intervenire sulle vetture o rimborsare i proprietari. Le spese dieselgate salgono così a circa $23mld solo negli US. Le vendite a gennaio negli Stati Uniti per FCA sono scese dell’11% annuo mentre le immatricolazioni di auto in Italia a gennaio hanno segnato un aumento del 10%, con il gruppo Fiat Chrysler che fa poco meglio del mercato. Ferrari ha annunciato risultati trimestrali e previsioni più forti delle attese, con l’obiettivo di $1mld di EBITDA al 2017.

Da segnalare nei settori dell’occhialeria e del lusso: Luxottica ha siglato un accordo da €110mln con i soci di Óticas Carol per acquisire il 100% della catena di ottica in franchising presente in Brasile; il deal sarà perfezionato prevedibilmente durante il primo semestre del 2017. L’annuncio arriva nel giorno in cui la multinazionale degli occhiali ha approvato i risultati preliminari del 2016, con un fatturato salito del 2.8% a €9.1mld, in linea con le attese degli analisti. Safilo ha riportato dati preliminari relativi all’anno 2016 con le vendite che hanno raggiunto €1.25mld, in leggera contrazione rispetto agli €1.28mld del 2015. Nel quarto trimestre 2016, le vendite totali di Safilo sono risultate pari a €313.7mln, in leggero calo sull’anno precedente. La società, inoltre, ha risentito negativamente della notizia di un accordo della concorrente Marcolin con Lvmh, che prevede l’ingresso dei francesi con circa il 10% del capitale e la creazione di una JV a controllo francese. Ferragamo ha riportato risultati preliminari 2016 con ricavi pari a €1.438mld, un +1% a cambi correnti e -2% a cambi costanti rispetto all’esercizio 2015. L’area APAC si riconferma il primo mercato per ricavi, con un fatturato che rappresenta il 36% del totale.

Riguardo gli altri settori: l’AD di Leonardo, Mauro Moretti, è stato condannato in primo grado a sette anni di carcere per il disastro ferroviario di Viareggio del 2009, quando era alla guida di Ferrovie dello Stato. Secondo il quotidiano La Repubblica, il governo non intende confermarlo quando scadrà in primavera il Cda dell’ex Finmeccanica. Il presidente esecutivo di Hera ha detto al Sole24Ore che il gruppo sarà aggregatore nei territori di riferimento e punta a un Mol di oltre €1mld nel 2020 partendo dai €905mln stimati per il 2016. Campari ha acquisito Bulldog Gin per €54.1mln, comprensivi di capitale circolante e passività assunte, con un potenziale earn-out da corrispondere al raggiungimento di determinati volumi di vendita. La controllata di Telecom Italia, TIM Participaçoes SA, ha chiuso il quarto trimestre con un utile netto in calo del 22%, ma superiore alle attese degli analisti; il gruppo brasiliano, inoltre, ha preannunciato un taglio degli investimenti e un incremento di margini operativi e nel prossimo triennio.

Stati Uniti: Focus sul settore tecnologico, con Apple che ha battuto il consensus e ha chiuso i primi tre mesi dell’esercizio fiscale con ricavi che si sono attestati a $78.4mld, in aumento rispetto ai $75.9mld dello stesso periodo dell’anno precedente e utile per azione che è salito a $3.36. Bene anche Facebook che ha chiuso il 2016 con i ricavi che sono aumentati del 51% arrivando a quota $8.81mld, battendo il consensus a $8.51mld. La società ha chiuso l’ultimo trimestre 2016 con un utile di $1.41 per azione, contro gli $1.31 previsti, mentre i profitti annui hanno raggiunto quota $10mld, 2.8 volte quelli dello scorso anno. L’app di messaggistica Snapchat è probabile si quoterà al NYSE e gli analisti prevedono che il deal si chiuderà entro marzo 2017, rappresentando la maggiore Ipo tecnologica americana dopo Facebook ed Alibaba. Keysight Technologies ha raggiunto un accordo per l’acquisto di Ixia, società americana specializzata in strumenti e software per test e misurazioni, per circa $1.6mld, un premium price del 8%.

Nel settore energia e commodities, Chevron ha chiuso il quarto trimestre con un utile di $415mln, o $0.22 per azione, in miglioramento rispetto alla perdita di $588mln ($0.31 per azione) dello stesso periodo dell’anno precedente, ma al di sotto del consensus. Le vendite sono state pari a $31.5mld, in rialzo dai $29.25mld di 12 mesi prima. Exxon Mobil ha chiuso il trimestre con risultati al di sotto delle attese, con un utile netto di $1.68mld, una contrazione del 40% rispetto ai $2.8mld dello stesso periodo dello scorso anno e massicce svalutazioni per $2mld dei giacimenti di gas. Il più grande azionista di Oneok, Oneok Partners LP, ha dichiarato di voler comprare il resto della società per $9.3mld. Il deal ha come obiettivo di semplificare la struttura e aumentare i rendimenti. Marathon Petroleum ha riportato buoni risultati trimestrali che hanno battuto il consensus: l’utile è stato pari a $227mln, o $0.43 per azione, dai precedenti $187mln, o $0.35 per azione, mentre gli analisti si attendevano un utile per azione di $0.26; i buoni risultati sono dovuti a un incremento dei margini di raffinazione. ConocoPhillips ha riportato perdite nel trimestre inferiori alle previsioni, grazie a un miglioramento della produzione e al rialzo dei prezzi delle materie prime. Il colosso americano ha messo a segno perdite nette di $35mln, contro il rosso da $3.45mld (che include una multa per $2.74mld) dello stesso periodo dell’anno precedente.

Nel retail, Amazon ha annunciato ricavi di $43.74mld, in salita del 22.4% grazie a un incremento del 47% del business dei servizi web, ma al di sotto del consensus a $44.68mld; bene anche gli EPS, aumentati a $1.54 dai precedenti $1.00. Tempur Sealy ha perso il 28% nella giornata di martedì a Wall Street dopo aver annunciato di aver terminato il contratto con Mattress Firm, il suo più grande cliente, che aveva contribuito al 21% dei ricavi di Sealy nel 2016. Under Armour ha chiuso il 2016 con ricavi in crescita del 22% a $4.8mld e un utile netto di $259mln (+11%).

Guardando al settore healthcare, Abbvie ha chiuso trimestre con ricavi in crescita del 6.2% a $6.79mld, ma sotto il consensus pari a $6.92mld; in particolare sono cresciute del 155% le vendite del farmaco Humira. L’utile per azione adjusted del gruppo mostra un incremento da $1.13 a $1.20, a ridosso del consensus di $1.19. Riguardo Anthem, la società ha riportato utili e ricavi trimestrali al di sopra le attese, aiutata dalla forza del suo business governativo. Buoni anche i risultati di Eli Lilly grazie all’elevata domanda per i suoi farmaci per il diabete, con l’utile della società che è aumentato a $771.8mln, dai precedenti $478.4mln, battendo il consensus.

Tra le principali notizie: secondo Bloomberg, il gruppo dei beni di largo consumo Reckitt Benckiser: sarebbe in trattativa per acquisire l’americana Mead Johnson Nutrition, leader nei prodotti per l’alimentazione infantile, in un’operazione da $16.7mld. Il costo deovrebbe essere di $90 per azione, un premium price del 29.5% rispetto l’ultimo prezzo di chiusura di Mead. American Airlines ha annunciato una trimestrale superiore alle attese ed un piano di acquisto di azioni proprie da $2mld. Nel quarto trimestre l’utile per azione adjusted si è attestato a $1.48 su ricavi per $9.79mld, contro attese di un Eps a $0.92 su ricavi per $9.75mld. GM ha riportato vendite in US a gennaio in calo del 3.8% rispetto l’anno precedente a causa di una minor vendita di pickups. General Dynamics ha riportato risultati trimestrali in crescita, con un utile di $797mln o $2.58 per azione, dai precedenti $764mln o $2.40 per azione. Visa, infine, ha riportato utili nel primo trimestre fiscale in aumento del 6.6% a $2.07mld, supportati dall’aumento del numero di transazioni, dai $1.94mld di un anno fa.

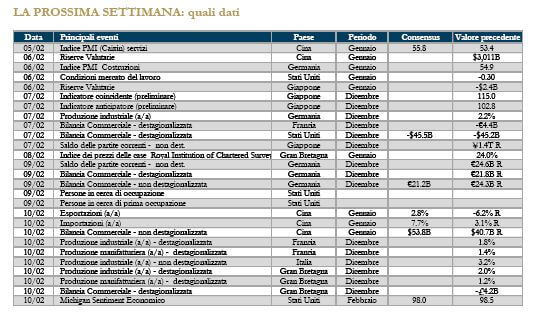

LA PROSSIMA SETTIMANA: quali dati

A cura della Direzione Gestioni Mobiliari e Advisory

Il presente Documento (il “Documento”) è realizzato dagli uffici Investment Advisory della Direzione Gestioni Mobiliari e Advisory (i “redattori”) di Banca Esperia SpA (la “Banca”) i quali non costituiscono un dipartimento di ricerca. Il presente documento Esso ha esclusivamente natura e scopi informativi generali. Esso Non costituisce in alcun modo un’offerta, né un invito, né una raccomandazione ad effettuare investimenti o disinvestimenti, né una sollecitazione all’acquisto, alla vendita, alla sottoscrizione di strumenti finanziari, né un’offerta di stipula di un contratto di investimento o di finanziamento, né attività di consulenza finanziaria, legale o fiscale o ricerca in materia di investimenti. Nella redazione del documento non sono stati presi in considerazione obiettivi personali di investimento, situazioni e bisogni finanziari dei destinatari del documento stesso.

I dati, le informazioni e le opinioni contenuti nel presente documento possono provenire, in tutto o in parte, da fonti ritenute attendibili. Qualora siano assunti e/o desunti dati, informazioni od opinioni da fonti esterne – puntualmente indicate – si precisa che non è stata effettuata alcuna verifica sulla loro completezza, correttezza ed attendibilità. In ogni caso, i redattori e la Banca (Banca Esperia) non garantiscono e non possono essere considerati in alcun modo responsabili per la loro esattezza e completezza, né per risultati futuri o per l’uso che i destinatari del documento o terzi ne facciano, né per qualsiasi conseguenza derivante, direttamente o indirettamente, dalla lettura, elaborazione e/o utilizzo dei dati, informazioni e valutazioni contenuti nel presente documento o da qualsiasi evento che venisse da chiunque ad esso ricondotto. Banca Esperia La Banca si riserva il diritto di apportare ogni modifica del contenuto del documento in ogni momento senza preavviso, senza tuttavia assumere obblighi o garanzie di aggiornamento e/o rettifica.

Il documento è di proprietà di Banca Esperia ed è vietato ogni uso, riproduzione, duplicazione o distribuzione, anche parziali, da parte dei destinatari del documento o di terzi, salva espressa autorizzazione scritta della Banca di Banca Esperia, la quale non comporta comunque alcuna responsabilità o garanzia, anche di risultato.

I rendimenti passati eventualmente rappresentati nel Documento non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni potrebbero variare nel tempo, senza necessità di comunicazione da parte di Banca Esperia.

Per quanto Banca Esperia possa mettere a disposizione della clientela personale provvisto di preparazione legale, fiscale o altrimenti specialistica, i destinatari del documento che, sulla base di questo, siano interessati, in piena autonomia e senza alcuna sollecitazione, ad entrare in rapporti con Banca Esperia medesima sono invitati, prima di prendere ogni decisione finanziaria, a ricorrere all’assistenza di propri consulenti di fiducia, legali, fiscali o di altra specializzazione rilevante.