La fiscalità indiretta del trust nella visione dell’Agenzia

di Sergio PellegrinoAffrontata la tematica della fiscalità diretta del trust e della residenza fiscale, concentriamo la nostra attenzione sulla fiscalità indiretta degli atti di dotazioni con i quali vengono disposti i beni in trust.

La disposizione di beni nel trust, da parte del disponente o di terzi apportatori, determina, secondo la visione dell’Agenzia delle Entrate affermata sin dalla circolare 48/E/2007, l’applicazione dell’imposta sulle successioni, donazioni e sui vincoli di destinazione.

Il riferimento normativo è quindi rappresentato dall’articolo 2, comma 47 del decreto legge 262 del 2006, alla luce della considerazione, svolta nel documento di prassi richiamato, che “l’atto dispositivo con il quale il settlor vincola i beni in trust è un negozio a titolo gratuito”.

Nella successiva circolare 3/E del 2008, le Entrate hanno avuto modo di precisare che, pur rientrando nell’accezione di vincoli di destinazione tutti i negozi giuridici attraverso i quali determinati beni sono destinati alla realizzazione di interessi meritevoli di tutela con effetti segregativi e con limiti alla disponibilità sui beni stessi, l’imposizione si concretizzerebbe soltanto per quelli costituiti mediante il trasferimento di beni.

Sulla base di questa asserzione, nel caso della costituzione del fondo patrimoniale da parte del coniuge che rimane titolare del diritto reale sul bene vincolato non vi sarebbe imposizione, perché non vi è trasferimento di beni, ma nel caso del trust l’Agenzia sostiene che l’imposta è sempre dovuta perché l’effetto segregativo si produce in ogni caso, anche laddove il trust sia autodichiarato (inutile sforzarsi di trovare una logica in tutto ciò …).

Il momento impositivo, sempre nella visione delle Entrate, si concretizza (e nel contempo si esaurisce) con la disposizione dei beni in trust: non vi è alcuna ulteriore imposizione sui trasferimenti che il trustee dovesse effettuare a vantaggio di beneficiari nel corso della durata del trust e al momento della sua cessazione e ciò anche laddove il patrimonio in trust si fosse nel frattempo incrementato.

Quanto all’individuazione del soggetto passivo, la circolare 3/E/2008 afferma che “… è il trust, in quanto immediato destinatario dei beni oggetto della disposizione segregativa”.

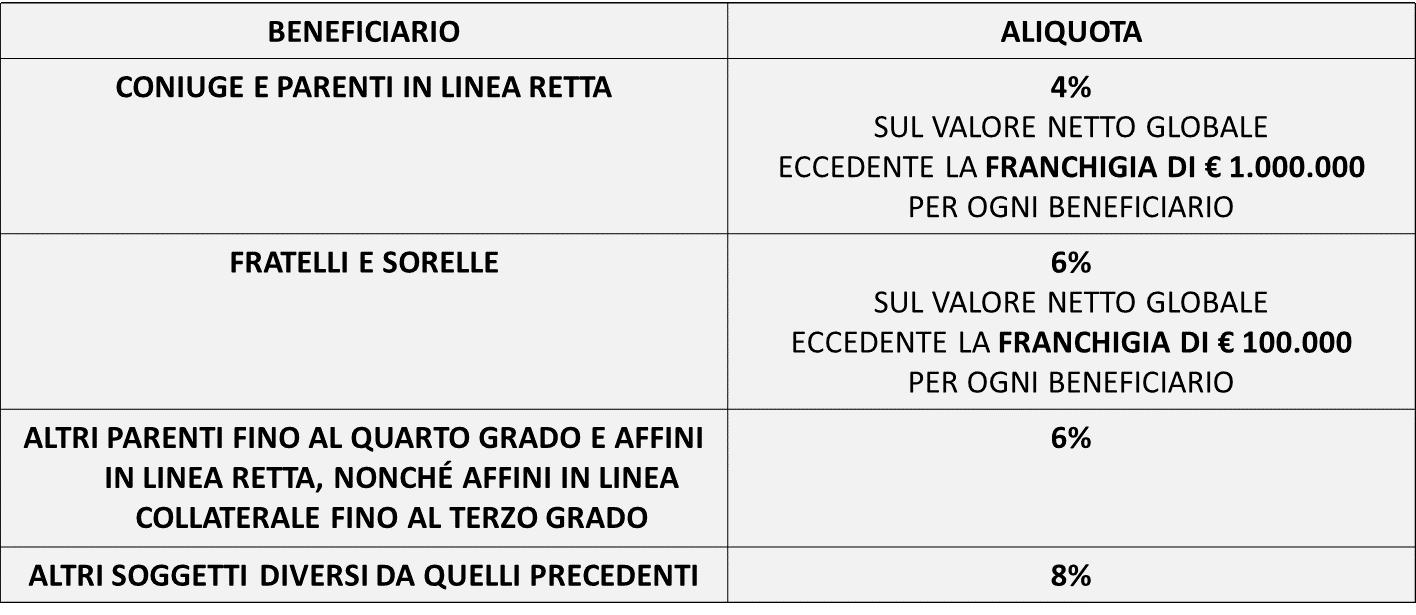

Per quel che concerne la concreta applicazione dell’imposta, per stabilire le franchigie e le aliquote da utilizzare, bisogna guardare al rapporto di parentela esistente tra il disponente (o l’apportatore) e i beneficiari del fondo in trust (non rileva quindi la figure del trustee, sebbene sia questi il soggetto al quale i beni, materialmente, vengono trasferiti).

Di seguito si riportano le diverse misure previste dalla norma: