Dichiarazioni d’intento 2024 e controlli preventivi

di Clara PolletSimone DimitriNel mese di dicembre gli esportatori abituali, intendendosi per tali coloro che hanno effettuato cessioni all’esportazione od operazioni intracomunitarie per un valore superiore al 10% del proprio volume d’affari, emettono le dichiarazioni d’intento a valere per l’anno 2024.

L’ammontare complessivo dei corrispettivi delle esportazioni e cessioni intracomunitarie (e assimilate), effettuate nel corso dell’anno solare precedente (2023), determina il plafond disponibile per l’anno 2024.

Il soggetto che consegue lo status di esportatore abituale può calcolare il plafond di cui disporre, con due diversi metodi:

- il sistema del plafond fisso (o solare); in tale caso, si considerano le operazioni che concorrono alla formazione del plafond registrate nell’anno solare precedente;

- il sistema del plafond mobile (o mensile); in questo secondo caso, il periodo di riferimento è individuato nei dodici mesi precedenti (dodici mesi mobili, non coincidenti necessariamente con l’anno solare). Questo sistema può essere utilizzato solo dai contribuenti che hanno iniziato l’attività almeno da 12 mesi.

L’intento di acquistare beni e servizi senza l’applicazione dell’Iva viene espresso trasmettendo telematicamente all’Agenzia delle Entrate (in conto proprio o tramite intermediari) il modello della dichiarazione d’intento; a seguito della trasmissione telematica, viene rilasciata apposita ricevuta con indicazione del protocollo di ricezione.

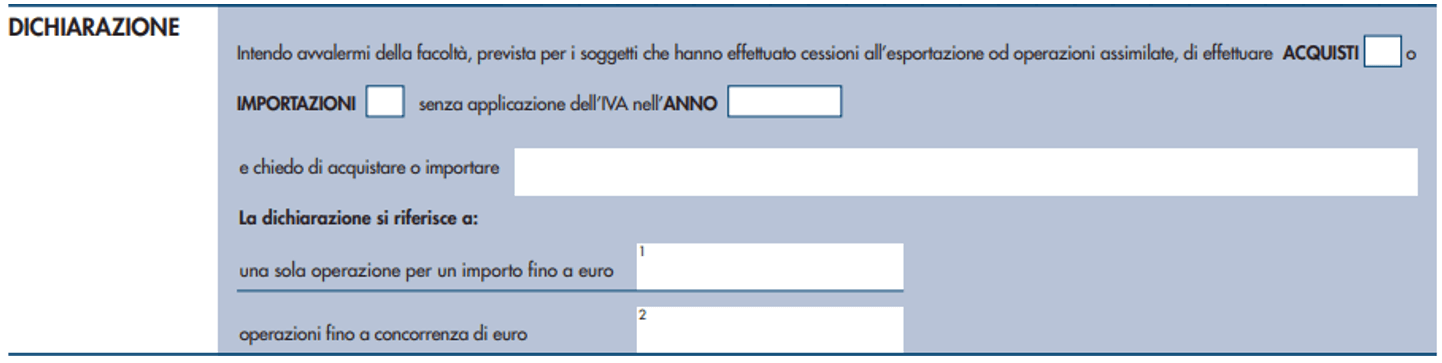

Pertanto, in sede di compilazione della lettera di intento, il dichiarante indica se intende avvalersi della facoltà, prevista per i soggetti che hanno effettuato cessioni all’esportazione od operazioni assimilate, di effettuare acquisti o importazioni senza applicazione dell’Iva, riportando l’anno di riferimento e la tipologia del prodotto o del servizio che intende acquistare.

Nello specifico, occorre compilare:

- il campo 1, se la dichiarazione d’intento si riferisce ad una sola operazione, specificando il relativo importo. In caso di importazione nel campo in argomento occorre esporre un valore presunto relativamente all’imponibile ai fini Iva, riferito alla singola operazione doganale, che tenga cautelativamente conto di tutti gli elementi che concorrono al calcolo di tale imponibile. Si evidenzia che l’importo di effettivo impegno del plafond sarà quello risultante dalla dichiarazione doganale collegata alla dichiarazione d’intento;

- il campo 2, se la dichiarazione d’intento si riferisce ad una o più operazioni fino a concorrenza dell’importo ivi indicato.

Il fornitore, previa verifica telematica della dichiarazione d’intento ricevuta (ante effettuazione operazione, così come definita dall’articolo 6, D.P.R. 633/1972), emette una fattura elettronica non imponibile Iva, ai sensi dell’articolo 8, comma 1, lettera c), D.P.R. 633/1972 (Natura N3.5 Non imponibili – a seguito di dichiarazioni d’intento), riportando gli estremi del protocollo di ricezione della dichiarazione d’intento, rilevabile dalla ricevuta telematica rilasciata dall’Agenzia delle entrate. In particolare, deve essere compilato un blocco 2.2.1.16 <AltriDatiGestionali> per ogni dichiarazione d’intento, come di seguito specificato:

- nel campo 2.2.1.16.1 <TipoDato> deve essere riportata la dicitura “INTENTO”;

- nel campo 2.2.1.16.2 <RiferimentoTesto> deve essere riportato il protocollo di ricezione della dichiarazione d’intento e il suo progressivo separato dal segno “-” oppure dal segno “/” (es. 08060120341234567-000001);

- nel campo 2.2.1.16.4 <RiferimentoData> deve essere riportata la data della ricevuta telematica rilasciata dall’Agenzia delle Entrate e contenente il protocollo della dichiarazione d’intento.

A decorrere dall’1.1.2022, l’articolo 1, commi da 1079 a 1083, L. 178/2020, ha disposto il rafforzamento del dispositivo di contrasto alle frodi realizzato con utilizzo di falso plafond Iva, introducendo specifiche analisi di rischio e conseguenti attività di controllo sostanziale, finalizzate all’inibizione al rilascio ed all’invalidazione di lettere d’intento illegittime da parte di falsi esportatori abituali.

In caso di esito irregolare delle attività di analisi e di controllo, le dichiarazioni emesse illegittimamente sono invalidate e rese irregolari al riscontro telematico dell’avvenuta presentazione della dichiarazione d’intento. Contestualmente, l’Agenzia delle entrate invia al soggetto emittente (esportatore abituale) una comunicazione mezzo Pec che riporta il protocollo di ricezione della dichiarazione d’intento invalidata e le relative motivazioni. Al tempo stesso, arriva analoga comunicazione via Pec al fornitore (quale destinatario della dichiarazione d’intento), al cui interno sono riportati i dati identificativi del soggetto emittente e il protocollo di ricezione della dichiarazione d’intento invalidata (Provvedimento n. 293390/2021).

A seguito della ricezione della predetta comunicazione, all’esportatore abituale viene inibita la facoltà di trasmettere altre dichiarazioni d’intento, fintanto che il contribuente non presenti all’Ufficio dell’Agenzia la documentazione utile a dimostrare il possesso dei requisiti, di cui all’articolo 1, comma 1, lettera a), D.L. 746/1983.

Per quanto riguarda il fornitore, invece, l’invalidazione della dichiarazione d’intento ricevuta dal proprio cliente, comporta lo scarto della fattura elettronica trasmessa allo SdI, recante il titolo di non imponibilità ai fini Iva ai sensi dell’articolo 8, comma 1, lettera c), D.P.R. 633/1972, con il numero di protocollo di ricezione di una dichiarazione d’intento invalidata. In altri termini, il fornitore dovrà emettere fatture con Iva al proprio cliente (dal momento della comunicazione dell’Agenzia in avanti) e concordare con lo stesso se e come correggere le fatture emesse in precedenza senza applicazione dell’imposta, qualora l’esportatore accolga gli errori rilevati dall’Agenzia delle Entrate.