Comunicazione del titolare effettivo e rigo RU150 del quadro RU

di Clara PolletSimone DimitriL’articolo 21, D. Lgs. 231/2007 (decreto antiriciclaggio), modificato dall’articolo 2, D.Lgs. 125/2019, tratta la prevenzione dell’utilizzo del sistema finanziario a scopo di riciclaggio dei proventi di attività criminose e di finanziamento del terrorismo, richiedendo la comunicazione e l’accesso alle informazioni sulla titolarità effettiva delle persone giuridiche.

Con il Decreto 11.3.2022, n. 55 sono state introdotte le disposizioni in materia di comunicazione, accesso e consultazione dei dati relativi alla titolarità effettiva:

- delle imprese dotate di personalità giuridica;

- delle persone giuridiche private;

- dei trust produttivi di effetti giuridici rilevanti ai fini fiscali e degli istituti giuridici affini al trust.

Da ultimo, con la pubblicazione nella G.U. n. 236 del 9 .10.2023 del provvedimento del Ministero delle Imprese e del Made in Italy, è stato completato il quadro che attesta l’operatività dei sistemi di comunicazione del Titolare Effettivo. Entro 60 giorni a partire dalla data di pubblicazione del provvedimento (11.12.2023, l’8.12. è festivo) i soggetti interessati – imprese con personalità giuridica, persone giuridiche private, trust e istituti similari – dovranno inviare la comunicazione al Registro delle Imprese della Camera di Commercio competente per territorio.

La comunicazione dovrà avvenire unicamente per via telematica alla Camera di Commercio competente per territorio (anche con il supporto di intermediari autorizzati all’invio) con un’istanza firmata digitalmente (a seconda dei casi):

- da almeno un amministratore dell’impresa;

- dal fondatore o dai soggetti con la rappresentanza e l’amministrazione delle persone giuridiche private (PGP);

- dal fiduciario, nel caso dei Trust.

Sebbene Assofiduciaria abbia ribadito (con il comunicato stampa dello scorso 23.10.2023) l’esclusione dal Registro dei trust del mandato fiduciario c.d. “classico”, la suddetta posizione non è stata recepita all’interno del Manuale operativo di Unioncamere, dedicato all’adempimento in rassegna, nel contesto del quale si fa solo riferimento alle comunicazioni per “istituti giuridici affini al trust (mandati fiduciari)” esistenti e neo costituiti.

Una volta iscritte nelle due sezioni appositamente create nel Registro delle Imprese (una definita “autonoma”, contenente i dati su imprese e PGP, l’altra “speciale” dedicata ai trust e istituti affini), le informazioni sul Titolare Effettivo saranno consultabili:

- dalle Autorità (Ministero dell’Economia e Finanze, Autorità di vigilanza di settore, UIF, Direzione investigativa antimafia, Guardia di finanza, ecc.);

- dai soggetti obbligati a supporto degli adempimenti prescritti in occasione dell’adeguata verifica (ad esempio istituti bancari e assicurativi, professionisti, ecc.)

- dagli altri soggetti privati, per i quali la conoscenza della titolarità effettiva si rende necessaria per curare o difendere un interesse corrispondente ad una situazione giuridicamente tutelata.

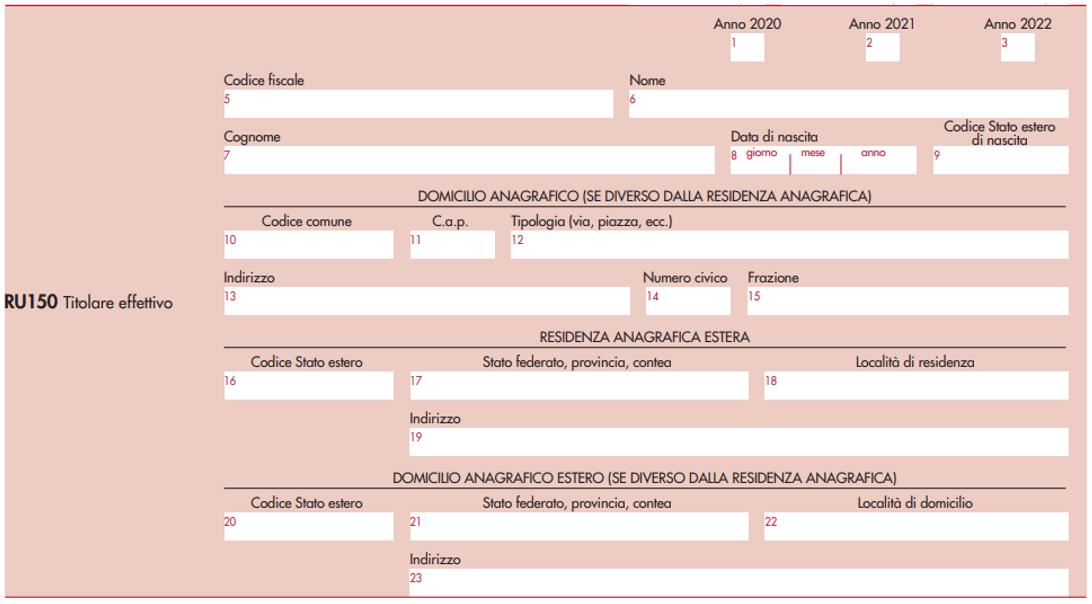

Il tema del “Titolare Effettivo” trova spazio anche nel quadro RU del Modello Redditi 2023. In particolare, nei righi RU150 e RU151 sono richieste informazioni volte ad accertare rispettivamente la titolarità effettiva dei destinatari dei fondi ed il rispetto del principio di divieto di doppio finanziamento.

In base alle istruzioni ministeriali i dati sono richiesti per i periodi d’imposta 2020, 2021 e 2022, con riferimento ai soli crediti d’imposta rientranti nella misura PNRR Transizione 4.0 (formazione 4.0, ricerca e sviluppo ed il credito beni strumentali).

Nel rigo RU150 i beneficiari di crediti d’imposta sono tenuti ad indicare i dati relativi ai titolari effettivi dei fondi ai sensi dell’articolo 3, punto 6, della direttiva (UE) 2015/849 del Parlamento europeo e del Consiglio (normativa antiriciclaggio, disciplinata nel nostro ordinamento dal D.Lgs. 90/2017). Per ogni titolare effettivo persona fisica occorre indicare:

- i periodi d’imposta di riferimento (2020-2021-2022) per i quali si è beneficiato del credito;

- il codice fiscale. In caso di soggetti non residenti, privi di codice fiscale, occorre compilare lecolonne da 6a 9, indicando, in particolare, nome, cognome, data di nascita, codice Stato estero di nascita;

- il domicilio anagrafico nel territorio dello Stato (colonne da 10 a 15), ove diverso dalla residenza anagrafica;

- i dati relativi all’eventuale residenza anagrafica all’estero e/o al domicilio anagrafico all’estero, quest’ultimo se diverso dalla residenza anagrafica all’estero (colonne da 16 a 23).

In base alle specifiche tecniche, per la compilazione del rigo RU150 occorre rispettare le seguenti indicazioni:

- se è presente almeno una sezione in cui RU1 campo 1 (codice credito), è compilato con F7, L1, L3, 2L o 3L (formazione 4.0, R&S e credito beni strumentali) ed il campo RU5, colonna 3 (credito d’imposta spettante nel periodo) è presente, il rigo RU150 deve essere compilato con casella RU150, colonna 3 (anno 2022) selezionata in almeno uno dei moduli compilati;

- se è presente almeno una sezione in cui RU1, campo 1 (codice credito) è compilato con L1, L3, 2L o 3L(R&S e credito beni strumentali) ed il campo RU2, colonna 1(credito d’imposta residuo della precedente dichiarazione) è presente, il rigo RU150 deve essere compilato con casella RU150, colonna 1( anno 2020) e/o RU150, colonna 2(anno 2021), selezionata in almeno uno dei moduli compilati. Sembrerebbe, pertanto, che il campo RU150 – per i crediti d’imposta richiamati – vada compilato per gli anni 2020 e 2021 solo in presenza di un credito residuo della precedente dichiarazione.

Si ricorda, infine, che l’articolo 20 D. Lgs. 231/2007, detta i criteri per la determinazione della titolarità effettiva dei soggetti diversi dalle persone fisiche. In tal caso, il titolare effettivo della società coincide con la persona fisica o le persone fisiche cui, in ultima istanza, è attribuibile la proprietà diretta o indiretta ovvero il relativo controllo. Nel caso di una società di capitali:

- costituisce indicazione di proprietà diretta la titolarità di una partecipazione superiore al 25 % del capitale, detenuta da una persona fisica;

- costituisce indicazione di proprietà indiretta la titolarità di una percentuale di partecipazioni superiore al 25 % del capitale, posseduto per il tramite di società controllate, società fiduciarie o per interposta persona.

Nelle ipotesi in cui l’esame dell’assetto proprietario non consenta di individuare in maniera univoca la persona fisica o le persone fisiche cui è attribuibile la proprietà diretta o indiretta della società, il titolare effettivo coincide con la persona fisica o le persone fisiche cui, in ultima istanza, è attribuibile il controllo in forza:

- del controllo della maggioranza dei voti esercitabili in assemblea ordinaria;

- del controllo di voti sufficienti per esercitare un’influenza dominante in assemblea ordinaria;

- dell’esistenza di particolari vincoli contrattuali che consentano di esercitare un’influenza dominante.

Qualora l’applicazione dei criteri precedenti non consenta di individuare univocamente uno o più titolari effettivi, il titolare effettivo coincide con la persona fisica o le persone fisiche titolari di poteri di amministrazione o direzione della società.