Al via la compensazione del credito formazione 4.0

di Debora ReverberiCon la risoluzione 6/E/2019 del 17.01.2019 l’Agenzia delle entrate ha istituito il codice tributo per la compensazione, nel modello F24, del credito formazione 4.0, agevolazione spettante alle imprese che abbiano effettuato nel periodo d’imposta successivo al 31.12.2017 o effettuino nel periodo d’imposta successivo al 31.12.2018 spese in attività di formazione del personale dipendente nel settore delle tecnologie previste dal “Piano Nazionale Impresa 4.0”.

In particolare le disposizioni applicative contenute nell’articolo 5 D.M. 04.05.2018 prevedono le seguenti modalità di utilizzo del credito in compensazione:

- presentando il modello F24 che espone il credito esclusivamente tramite i servizi telematici messi a disposizione dall’Agenzia delle entrate, pena il rifiuto dell’operazione di versamento;

- nei limiti dell’importo massimo annuo spettante a ciascun beneficiario, pena lo scarto dell’operazione di versamento;

- a decorrere dal periodo d’imposta successivo a quello di sostenimento delle spese ammissibili;

- subordinatamente all’avvenuto adempimento degli obblighi di certificazione previsti dall’articolo 6, D.M. 04.05.2018.

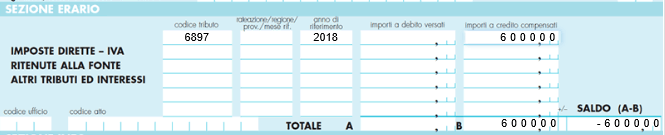

È dunque da ora possibile, per le imprese che hanno sostenuto spese di formazione 4.0 ammissibili ex lege nel periodo d’imposta successivo a quello in corso al 31.12.2017 e previo adempimento degli obblighi di certificazione, beneficiare del credito spettante tramite compensazione nel modello F24 col seguente codice tributo:

“6897” denominato “credito d’imposta per le spese di formazione del personale dipendente nel settore delle tecnologie previste dal Piano Nazionale Industria 4.0 – articolo 1, commi da 46 a 56, della legge n. 205/2017 e articolo 1, commi da 78 a 81, della legge n. 145/2018”.

Il modello F24 andrà compilato come di seguito esposto, con indicazione nella colonna “anno di riferimento” dell’anno di effettivo sostenimento delle spese.

Ai soli effetti dell’individuazione del momento di decorrenza della utilizzabilità in compensazione del credito d’imposta, le spese relative all’obbligo di certificazione contabile, che per le imprese non soggette a revisione legale dei conti sono riconosciute in aumento del credito d’imposta per un importo pari al minore tra quello effettivamente sostenuto e 5.000 euro, si considerano sostenute nello stesso periodo agevolabile.

Si rammenta che l’agevolazione in oggetto, introdotta per il periodo d’imposta successivo a quello in essere al 31.12.2017 dall’articolo 1, commi da 46 a 56, L. 205/2017 (c.d. Legge di Bilancio 2018), integrato dalle disposizioni applicative contenute nel D.M. 04.05.2018 pubblicato in G.U. n. 143 del 22.06.2018 e nella relazione illustrativa, è stata prorogata con modifiche a tutto il periodo d’imposta successivo a quello in corso al 31.12.2018 dall’articolo 1, commi da 78 a 81, L. 145/2018 (c.d. Legge di Bilancio 2019).

Trattasi di un credito d’imposta configurabile come un regime di aiuti alla formazione e inquadrabile tra le agevolazioni del “Piano Nazionale Impresa 4.0”, il cui obiettivo principale consiste nell’accrescere le competenze del personale dipendente coinvolto nei processi di creazione del valore.

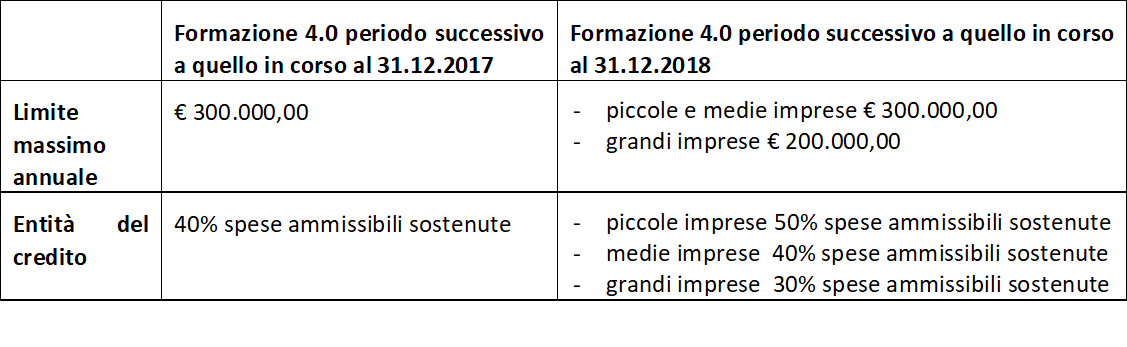

Le principali differenze tra la disciplina agevolativa applicabile al periodo d’imposta successivo a quello in corso al 31.12.2017 e a quello in corso al 31.12.2018 sono di seguito schematizzate:

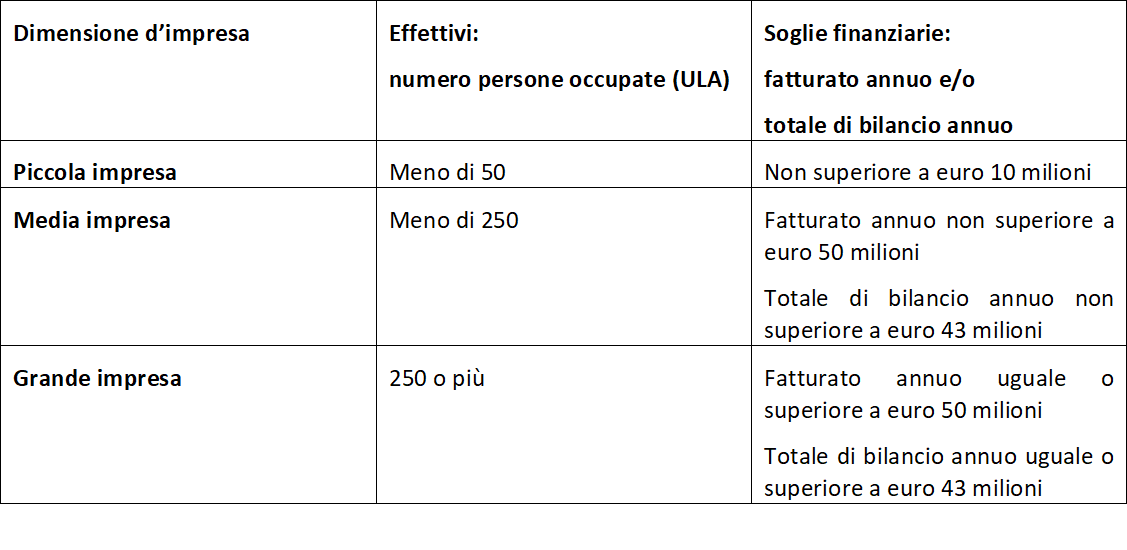

La dimensione d’impresa è definita in base all’allegato I al Regolamento (UE) 651/2014:In sostanza, la proroga contenuta nella Legge di Bilancio 2019 introduce una misura agevolativa modulata in relazione alla dimensione d’impresa, con un effetto maggiormente premiale sulle piccole e medie imprese rispetto al periodo d’imposta precedente.

la certificazione contabile del soggetto incaricato della revisione legale dei conti o da un revisore legale/società di revisione legale dei conti, attestante l’effettivo sostenimento delle spese ammissibili e la corrispondenza delle stesse alla documentazione contabile predisposta dall’impresa;Ai fini del riconoscimento del credito d’imposta sono previsti i seguenti obblighi formali e documentali:

- la documentazione contabile e amministrativa idonea a dimostrare la corretta applicazione del beneficio, compresi i registri nominativi di svolgimento delle attività formative sottoscritti congiuntamente dal personale discente e docente o dal formatore esterno;

- una relazione che illustri le modalità organizzative e i contenuti delle attività di formazione svolte, a cura del dipendente docente o tutor o dal responsabile aziendale delle attività di formazione o dal formatore esterno;

- l’inserimento del credito e dei dati relativi al numero di ore e dei lavoratori che prendono parte alla formazione nella dichiarazione dei redditi relativa al periodo d’imposta di sostenimento delle spese ammissibili e in quello dei periodi successivi fino a quando se ne conclude l’utilizzo;

- l’impegno formale dell’impresa ad investire in formazione 4.0 assunto nel contratto collettivo aziendale o territoriale;

- la dichiarazione del legale rappresentante dell’impresa ai discenti circa l’effettiva partecipazione, l’apprendimento ed il consolidamento delle competenze 4.0 negli ambiti aziendali previsti.

La circolare Mise n. 412088 del 03.12.2018, elaborata d’intesa col Ministero del lavoro e delle politiche sociali ha introdotto delle semplificazioni agli obblighi formali e documentali da applicarsi nell’ambito di attività formativa configurata all’interno di un gruppo societario attraverso un progetto unitario con la compartecipazione di dipendenti di imprese diverse.

Per tali gruppi societari è possibile:

- redigere un unico progetto formativo unitario di gruppo;

- predisporre un unico registro didattico dove indicare, accanto ad ogni partecipante, l’impresa di appartenenza.

La dichiarazione attestante l’effettiva partecipazione dei dipendenti deve invece essere redatta per ciascuna società del gruppo.