Rimborso Iva assolta in altri Paesi Ue: istanza entro fine settembre

di Euroconference Centro Studi TributariEntro il termine del prossimo 30 settembre 2023 è possibile presentare in via telematica all’Agenzia delle entrate l’istanza per il rimborso dell’Iva assolta in altro Stato membro nell’anno 2022.

In particolare, l’adempimento in rassegna interessa i soggetti passivi stabiliti in Italia che hanno assolto l’Iva in un altro Stato membro Ue per acquisti e importazioni, a condizione che, nel periodo di riferimento, il soggetto passivo:

- effettui operazioni che conferiscono il diritto alla detrazione Iva in Italia, tenuto conto che, in caso di applicazione del pro rata, il rimborso è riconosciuto in ragione della percentuale di detrazione ivi applicata;

- non abbia la sede della propria attività economica nello stato membro di rimborso;

- non possieda nello stato membro di rimborso una stabile organizzazione dalla quale siano effettuate operazioni commerciali oppure;

- non possieda un indirizzo permanente (o la residenza abituale) nello Stato membro di rimborso;

- non abbia effettuato operazioni territorialmente rilevanti nello Stato membro di rimborso, salvo che si tratti:

- di prestazioni di trasporto e relativi servizi accessori non imponibili Iva nonché;

- di operazioni soggette ad Iva con il meccanismo del reverse charge.

Non preclude il diritto al rimborso la circostanza che il soggetto passivo richiedente:

- abbia nominato, nello Stato membro di rimborso, un rappresentante fiscale ai fini Iva (Corte di Giustizia Europea 6.12.2014 causa C-323/12);

- avrebbe dovuto essere identificato ai fini Iva nello Stato membro di rimborso (Corte di Giustizia Europea 11.6.2020 causa C-242/19).

Soggetti esclusi

Il rimborso dell’Iva assolta in altri Stati membri Ue è escluso qualora, nel periodo di riferimento, il soggetto passivo:

- non ha svolto alcuna attività di impresa, arte o professione;

- ha effettuato solamente operazioni esenti o non soggette ad Iva che non conferiscono il diritto alla detrazione;

- si è avvalso del regime dei contribuenti “minimi” di cui all’articolo 1, comma 96-117, L. 244/2007;

- si è avvalso del regime forfetario per gli autonomi di cui alla L. 190/2014 o del regime di vantaggio di cui al D.L. 98/2011;

- si è avvalso del regime speciale dei produttori agricoli, di cui all’articolo 34, P.R. 633/1972

Termini di presentazione dell’istanza di rimborso

Come stabilito dal provvedimento Agenzia delle entrate n. 53471/2010, l’istanza di rimborso è presentata:

- distintamente per ciascun periodo di imposta;

- entro il 30 settembre dell’anno solare successivo al periodo di riferimento il quale non può essere superiore a un anno civile o inferiore a tre mesi civili (salvo che si tratti della parte residua di un anno civile es. inizio o cessazione dell’attività);

- nei limiti e con la periodicità stabiliti dallo Stato membro competente per il rimborso.

Il già menzionato termine del 30 settembre per la presentazione dell’istanza di rimborso ha natura decadenziale (Corte di Giustizia Europea 21.6.2012 causa C-294/11) e per tale adempimento non è possibile invocare il disposto di cui all’articolo 7, comma 1, lett. h), D.L. 70/2011 che rinvia al primo giorno lavorativo successivo i termini per gli adempimenti fiscali che scadono di sabato o in un giorno festivo (news Agenzia delle entrate 12.9.2018).

Importo minimo del rimborso

L’importo dell’Iva che forma oggetto della richiesta di rimborso non può essere inferiore:

- a 400 euro (o al controvalore in moneta nazionale), se la richiesta si riferisce a un periodo inferiore a un anno civile, ma non a tre mesi;

- a 50 euro (o al controvalore in moneta nazionale), se la richiesta si riferisce a un anno civile (o alla parte residua di un anno civile).

Modalità di presentazione dell’istanza di rimborso

I soggetti passivi stabiliti in Italia che chiedono il rimborso dell’Iva assolta in un altro Stato UE non devono inviare alcuna richiesta di rimborso alle amministrazioni finanziarie straniere, ma devono presentare l’istanza di rimborso all’Agenzia delle entrate, la quale provvederà ad inviare la richiesta allo stato membro competente, una volta effettuati i controlli previsti.

L’istanza di rimborso può essere presentata con una delle seguenti modalità alternative:

- direttamente dal soggetto passivo, avvalendosi del servizio telematico Entratel o Fisconline;

- tramite gli incaricati della trasmissione telematica delle dichiarazioni di cui all’articolo 3, comma 2-bis e articolo 3 D.P.R. 322/1998;

- avvalendosi di soggetti delegati in possesso di adeguata capacità tecnica, economica, finanziaria e organizzativa;

- tramite le camere di commercio italiane all’estero che abbiano ottenuto il riconoscimento governativo di cui alla L. 518/1970.

Contenuto dell’istanza di rimborso

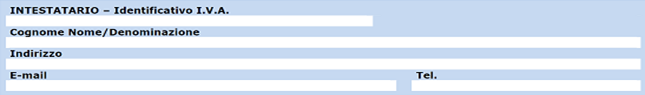

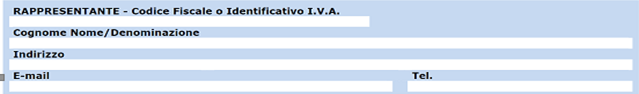

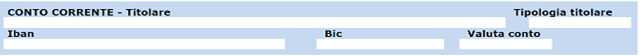

L’istanza di rimborso si compone dei seguenti quadri:

- Richiedente;

- Rappresentante (ove previsto);

- Conto corrente;

- Attività ;

In tale campo, occorre descrivere l’attività economica svolta utilizzando i codici NACE (a quattro cifre) introdotti dal Regolamento (CE) 20.12.2006 n. 1893

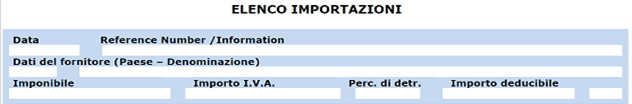

- Dati dei documenti di importazione che legittimano il diritto al rimborso

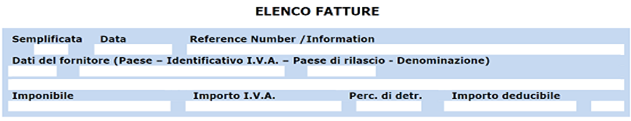

- Dati delle fatture che legittimano il diritto al rimborso

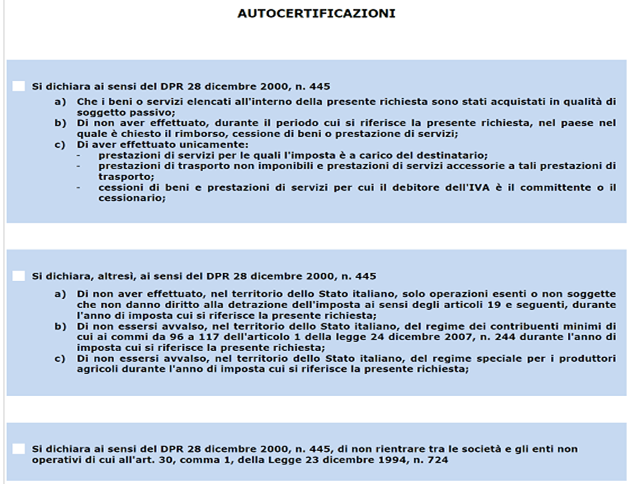

- Autocertificazione del possesso di alcune condizioni necessarie affinché il soggetto passivo sia legittimato a chiedere il rimborso

Dal 1° gennaio 2010 non si deve più allegare all’istanza le fatture di acquisto in originale, anche se in alcuni casi, ovverosia con soglie di rimborso particolarmente elevate, gli Stati membri possono richiederne copia.

Ricevuta di presentazione

L’avvenuta ricezione dell’istanza è attestata mediante apposita ricevuta telematica in cui è riportato:

- il codice di autenticazione per il servizio Entratel e;

- il codice di riscontro per il servizio Fisconline.

Insieme alla suddetta ricevuta, viene reso noto al soggetto passivo richiedente anche il numero di protocollo assegnato all’istanza, che la identifica in maniera univoca anche presso lo Stato membro di rimborso.

Rifiuto dell’istanza di rimborso

Come accennato, è compito dell’Agenzia delle entrate inviare la richiesta di rimborso allo Stato membro competente, una volta effettuati i controlli previsti.

In caso di mancato superamento dei già menzionati controlli, l’Agenzia notifica al soggetto passivo un provvedimento motivato di rifiuto che può essere impugnato dal contribuente in base alle disposizioni sul contenzioso tributario.

Variazione dell’istanza di rimborso

È ammessa la possibilità di correggere i dati inseriti nell’istanza di rimborso anche successivamente all’inoltro dell’istanza allo Stato membro di rimborso da parte dell’Agenzia delle entrate, ad esclusione dei dati afferenti:

- al Paese di rimborso;

- della partita Iva;

- del codice carica;

- del periodo d’imposta.

Si precisa che in nessun modo è ammessa la possibilità di correggere l’istanza di rimborso, previa indicazione di nuove fatture o documenti di importazione: per l’inserimento di tali documenti e fatture è necessario presentare una nuova istanza di rimborso nel termine previsto.

Decisione sul rimborso ed erogazione

Una volta ricevuta l’istanza da parte dell’Agenzia delle entrate, lo Stato membro di rimborso:

- notifica al richiedente la data in cui gli è pervenuta la richiesta;

- comunica la decisione di approvare o respingere la richiesta di rimborso, entro quattro mesi dal ricevimento dell’istanza;

- può chiedere, per via elettronica, informazioni aggiuntive al richiedente o alle autorità competenti dello Stato membro ove è stabilito, con un differimento della scadenza per notificare la decisione;

A tal fine si osserva che, in caso di tardiva o omessa risposta, il soggetto passivo può regolarizzare la propria domanda di rimborso Iva mediante la produzione delle informazioni aggiuntive direttamente dinanzi al giudice nazionale (Corte di Giustizia Europea 2.5.2019 causa C-133/18);

- esegue il rimborso dell’imposta al più tardi entro 10 giorni lavorativi dalla scadenza del termine per notificare la decisione, aumentando tale importo dell’interesse previsto per i rimborsi dell’Iva ai soggetti passivi stabiliti nello Stato membro di rimborso, in caso di ritardo nell’erogazione.

Il rimborso Iva è effettuato nello Stato membro di rimborso, tenuto conto che l’importo da rimborsare:

- è determinato in base alla normativa prevista nello Stato membro di rimborso, tenendo conto delle eventuali limitazioni ivi previste;

- è assunto al netto delle spese bancarie relative al trasferimento.

Correzione della percentuale di detrazione

Qualora alla fine dell’anno solare la percentuale di detrazione sia diversa da quella utilizzata in modo provvisorio nel corso del medesimo anno, i soggetti passivi che applicano il “pro rata” devono comunicare, entro l’anno solare seguente, la nuova percentuale di detrazione a tutti gli Stati membri a cui hanno chiesto il rimborso dell’Iva assolta. La comunicazione è effettuata contestualmente alla presentazione di una nuova istanza di rimborso o, in mancanza, con apposita comunicazione.

Se è già stato effettuato il pagamento per le richieste di rimborso da correggere, l’ufficio dell’Agenzia delle Entrate rettifica l’importo chiesto a rimborso e lo compensa in aumento o in diminuzione con i successivi rimborsi. Se non ci sono rimborsi da erogare l’ufficio dell’Agenzia effettua recuperi autonomi o pagamenti.