Quadro RU: da quest’anno va evidenziato anche il recapture

di Carla De LucaCome noto l’articolo 1, comma 44, L. 234/2021 ha prorogato il credito d’imposta per gli investimenti in beni materiali e immateriali “4.0” realizzati fino al 31 dicembre 2025, o entro il 30 giugno 2026, a condizione che entro la data del 31 dicembre 2025 il relativo ordine risulti accettato dal venditore e sia avvenuto il pagamento di acconti in misura almeno pari al 20% del costo di acquisizione, e ha modificato l’intensità di aiuto.

Il credito d’imposta è utilizzabile esclusivamente in compensazione in tre quote annuali di pari importo.

I dati del credito d’imposta vanno esposti nel quadro RU, sezione I del modello Redditi 2023, distintamente in relazione alle diverse tipologie di beni agevolabili.

Per ciascuna fattispecie agevolabile va compilato un distinto modulo della presente sezione I, utilizzando i seguenti codici credito.

| codice rigo | Tipologia investimenti | Utilizzo del credito |

| “L3” | Investimenti in beni strumentali nuovi materiali e immateriali di cui all’articolo 1, comma 1055, L. 178/2020 (beni diversi da quelli ricompresi negli allegati A e B alla L. 232/2016) effettuati fino al 31 dicembre 2022, o entro il 30 novembre 2023, a condizione che entro la data del 31 dicembre 2022 il relativo ordine risulti accettato dal venditore e sia avvenuto il pagamento di acconti in misura almeno pari al 20 per cento del costo di acquisizione. | · utilizzabile a decorrere dall’anno di entrata in funzione dei beni · codice tributo “6935” |

| “2L” | Investimenti in beni strumentali nuovi materiali di cui all’articolo 1, comma 1057 e/o 1057-bis, L. 178/2020 (beni di cui all’allegato A alla L. 232/2016). |

|

| “3L” | Investimenti in beni strumentali nuovi immateriali di cui all’articolo 1, comma 1058, L. 178/2020 (beni di cui all’allegato B alla L. 232/2016). |

|

Le istruzioni ministeriali quest’anno (Modello Redditi PF/SC/SP 2023) contengono una novità.

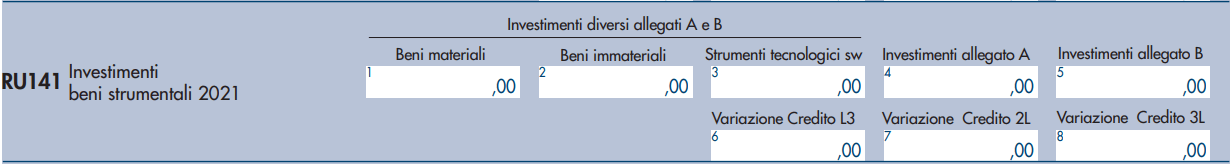

Il c.d. “recapture” impone la compilazione del rigo RU141. I contribuenti che:

- hanno compilato nel modello Redditi 2022 il rigo RU140

- e devono rettificare gli importi esposti per eventi intervenuti successivamente alla data di presentazione del modello Redditi 2022 (anno 2021) ed entro il 31 dicembre 2022

sono tenuti a compilare il rigo RU141 indicando:

- nelle colonne da 1 a 5 le eventuali variazioni in diminuzione degli importi

- nelle colonne da 6 a 8 le eventuali variazioni in diminuzione degli importi dei crediti individuati, con i codici L3, 2L e 3L esposti nella sezione I del modello Redditi 2022.

Tali importi vanno sottratti dai residui da indicare nel rigo RU12.

Attenzione al fatto che il rigo RU141 non va, invece, compilato nel caso in cui la predetta rettifica venga operata mediante presentazione di una dichiarazione modello Redditi 2022 integrativa.

Per “eventi intervenuti successivamente” si ritiene debbano essere considerate:

- le cessioni a titolo oneroso

- e i trasferimenti verso sedi ubicate all’estero,

come indicato all’articolo 1, comma 1060, L. 178/2020. Si tratta del c.d. meccanismo di “recapture”, che trova applicazione qualora:

- il bene acquistato venga ceduto o destinato a strutture produttive ubicate all’estero, anche se appartenenti allo stesso soggetto, entro il 31.12 del secondo anno successivo a quello di entrata in funzione per beni ordinari;

- il bene acquistato venga ceduto o destinato a strutture produttive ubicate all’estero, anche se appartenenti allo stesso soggetto, entro il 31.12 del secondo anno successivo a quello di interconnessione per beni 4.0.

Al verificarsi di tale fattispecie, il credito di imposta maturato nell’anno di acquisto viene corrispondentemente ridotto escludendo dalla base di calcolo originaria il costo del bene ceduto o delocalizzato; se il credito fosse già stato utilizzato, dovrà essere riversato entro il termine per il versamento a saldo dell’imposta sui redditi dovuta per il periodo d’imposta in cui si verificano le ipotesi di recupero, senza applicazione di sanzioni e interessi.

Inoltre, il requisito dell’interconnessione deve essere mantenuto almeno per il periodo di utilizzo del credito tramite compensazione, cioè:

- nel quinquennio decorrente dall’anno successivo a quello di interconnessione del bene materiale, o nel triennio se si tratta di bene immateriale, in relazione a investimenti di cui alla L. 160/2019;

- nel triennio decorrente dall’anno di interconnessione del bene, in relazione a investimenti di cui alla L. 178/2020.

Non è sufficiente che detto macchinario abbia i requisiti tecnologici e sia stato interconnesso al momento dell’acquisto.

L’utilizzo in modalità interconnessa deve essere mantenuto anche per gli anni successivi.

Un temporaneo utilizzo del macchinario in modalità non interconnessa non fa perdere il beneficio fiscale; cosa che può capitare, ad esempio, in caso di assenza di campo telefonico e satellitare (interpello n. 956-1660/2018).

In ogni caso, il periodo in cui il bene opera in mancanza di interconnessione non deve essere preponderante rispetto al periodo in cui tale interconnessione è presente.

Errori di calcolo non implicano alcuna compilazione del rigo RU141.

Pertanto, se viene commesso un errore nella determinazione di un credito d’imposta, per correggerlo deve essere presentata una dichiarazione integrativa riferita all’anno di imposta in cui l’investimento è stato effettuato. Non va compilato in quest’ultimo caso il rigo RU141.