La settimana finanziaria

di Direzione Gestioni Mobiliari e Advisory - Banca Esperia S.p.A.![]()

IL PUNTO DELLA SETTIMANA: la normalizzazione del bilancio della FED

- Il processo di normalizzazione del bilancio della Fed dovrà essere comunicato preventivamente in modo esplicito specificando i tempi di attuazione, il meccanismo e l’obiettivo stimato per il bilancio nel medio termine.

- Attualmente, l’incertezza sulla previsione del livello obiettivo del bilancio è piuttosto ampia, come incerta è anche la quantificazione dell’effetto sul term premium della struttura a termine statunitense, ma non la sua direzione.

Dopo la crisi finanziaria del 2008, il bilancio della Federal Reserve (Fed) è aumentato drasticamente, passando dal 3% del PIL alla fine del 2008 a quasi il 25% del PIL sei anni dopo e riducendosi solo marginalmente nell’ottobre del 2014 quando la Fed ha smesso di comprare titoli di stato. Oggi è oltre i 4.500 miliardi di dollari (pari a circa il 24% del PIL). Quest’anno la Fed ha indicato, in più occasioni, di voler procedere ad un’ulteriore normalizzazione della politica monetaria, iniziando a ridurre i reinvestimenti entro fine 2017 e riducendo conseguentemente, la dimensione del proprio bilancio. Lo statement del meeting di maggio, pubblicato in settimana, non ha rivelato ulteriori dettagli, ma riteniamo che i verbali daranno maggiori dettagli sulle sue modalità di attuazione.

Una comunicazione trasparente e completa della strategia di riduzione dello stato patrimoniale, che specifichi il meccanismo di riduzione degli acquisti, i tempi di attuazione delle modifiche e l’obiettivo stimato per il bilancio nel medio termine è fondamentale per controllare l’impatto della politica stessa e evitare un secondo taper tantrum: Nel 2013 una scorretta strategia di comunicazione portò il mercato dei Treasury fuori controllo e il rendimento del decennale al 3%.

Attualmente l’incertezza attorno alla previsione del livello obiettivo del bilancio è piuttosto ampia: le simulazioni, condotte a inizio anno dallo staff del Board of Governors indicano un intervallo compreso fra 2.3 e 2.8 miliardi di dollari, mentre le proiezioni annuali della Fed di NY, pubblicate a inizio aprile, suggeriscono un livello di circa 2.2 miliardi di dollari entro metà 2022; altri commenti di partecipanti al FOMC puntano a un livello di equilibrio intorno ai 2 miliardi di dollari. Lato mercato, il consenso delle principali banche di investimento, basato sulle ipotesi di un tasso di crescita del PIL potenziale di lungo termine del 3.5% (l’1.5% del PIL reale e l’inflazione del 2%) suggerisce che le attività della Fed complessivamente diminuiranno gradualmente dall’attuale 24% al 10% del PIL nominale entro il 2029, restando comunque ad un livello superiore di un 5-7% rispetto al livello prima della crisi finanziaria.

Sulle modalità, gli interventi degli esponenti del FOMC indicano che dovrebbe prevalere un approccio di graduale diminuzione da parte della Fed dei reinvestimenti di quanto generato dai bond in portafoglio.

Ridurre il bilancio della banca centrale è un altro modo per inasprire le condizioni finanziarie: uno studio della Fed di Atlanta[1] mostra che portare il bilancio della FED al 24% del PIL equivale a tagliare il tasso di riferimento sui Fed fund rate a -3%. Un secondo punto riferimento è stato dato recentemente dal presidente Dudley della Fed di New York, che ha dichiarato che 500 miliardi di dollari di acquisti forniscono uno stimolo paragonabile ad una riduzione del tasso sui Fed Funds tra i 50 e i 75 punti base. Quindi una diminuzione (aumento) pari a 10-15 punti base del Fed Fund rate sarebbe equivalente a circa 100 miliardi di dollari di titoli acquistati (venduti) dalla Fed. All’effetto diretto va poi aggiunto un effetto indiretto dovuto alla crescita dell’economia statunitense: all’espandersi del PIL nominale, il peso del bilancio della Fed si riduce rispetto all’attività economica.

LA SETTIMANA TRASCORSA

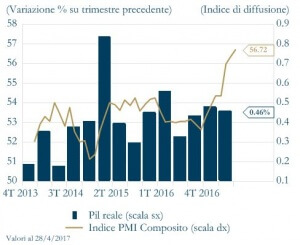

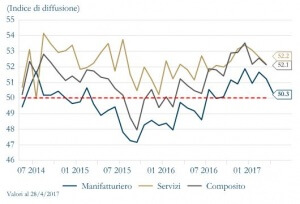

Europa: la pubblicazione della stima preliminare del PIL dell’Area Euro T1 2017 indica un consolidamento della crescita

Stati Uniti: nessuna sorpresa dallo statement del meeting della Fed

Come ampiamente atteso, a maggio il FOMC ha mantenuto il costo del denaro invariato. Lo statement ha riconosciuto il rallentamento della crescita economica nel T1 2017, ritenendolo però transitorio e non ha modificato la descrizione del bilancio dei rischi, che permane equilibrata. I rialzi previsti dal FOMC per il resto dell’anno al momento rimangono due, vincolati all’ammontare e all’impatto delle misure economiche e fiscali dell’amministrazione Trump. I dati macroeconomici indicano un fisiologico rallentamento della crescita nel paese: in aprile l’indice ISM manifatturiero ha evidenziato un rallentamento (54.8), ritracciando dai livelli estremamente alti di inizio anno (57.2 a marzo), sulla scia di un’ampia correzione degli ordini (a 57.5 da 64.5) e dell’occupazione (a 52 da 58.9). A sua volta, l’indice dei prezzi al consumo PCE al netto della componente relativa a alimentari ed energia è sceso di 0.1% m/m in marzo, registrando la prima contrazione da settembre 2001. Nei dodici mesi l’indice PCE core è cresciuto di 1.6%, al ritmo più basso da luglio, dopo la crescita di 1.8% a/a registrata in febbraio. Positiva invece la sorpresa contenuta nell’indice ISM dei servizi che in aprile si attesta a 57.5 al disopra delle attese. Ad aprile il report sul mercato del lavoro mostra un solido miglioramento e conferma un mercato vicino alla piena occupazione. Il dato di aprile si attesta al disopra delle attese degli analisti: le assunzioni nel settore non agricolo in aprile sono state 211000. Resta debole la dinamica salariale, con un tasso di crescita che scende a 2.5% a/a dal precedente 2.7%.

Asia: ad aprile rallenta il PMI in Cina

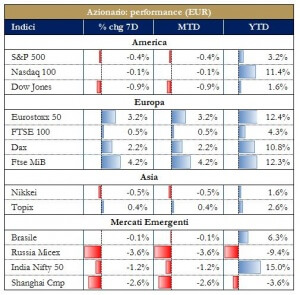

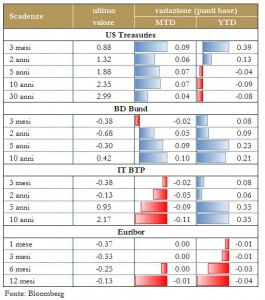

PERFORMANCE DEI MERCATI

NEWSFLOW SOCIETARIO (*)

EUROPA: Finanziari: il CdA di Banca Carige approva la cessione entro il 30/06 di un portafoglio npl di circa 950mln a un veicolo di cartolarizzazione con garanzia Gacs sulla tranche senior. Il valore della cessione è almeno in linea con le previsioni piano. Sempre in tema di npl, Intesa Sanpaolo per il portafoglio da €2.5mld sta negoziando con la coppia formata da Christofferson Robb & Company e Bayview Asset Management. HSBC ha registrato un calo del 19% nei profitti del Q1 che sono scesi a $5mld contro i $6.1mld di un anno prima e si sono però attestati sopra le stime di $4.3mld degli analisti. Allianz ha aderito all’aumento di capitale di Unicredit da €13mld. L’utile netto del Q1 è atteso intorno a €612mln, in crescita rispetto ai €406mln di un anno prima. La Corte Suprema spagnola sta indagando sette banchieri di Banco Santander, compreso un attuale membro non esecutivo del CdA, a causa di un’indagine partita dopo una fuga di notizie su questioni fiscali dalla banca HSBC. Azimut Holding ha chiuso i primi tre mesi del 2017 con il secondo migliore utile netto della storia, a €73mln, un risultato superiore alle stime fornite dall’asset manager, grazie ad un andamento dei ricavi e dei costi più favorevole del previsto. Settore petrolifero e commodities: BP ha annunciato risultati del Q1 superiori alle attese degli analisti grazie all’aumento dei prezzi del petrolio e all’efficacia delle azioni taglio costi, fugando così i timori sulla sostenibilità del dividendo e la stabilità finanziaria del gruppo. Elliot Capital, secondo azionista di BHP Billiton, ha ricevuto il supporto dell’hedge fund Tribeca Investment Parners nella richiesta di cambiamenti sostanziali nella strategia del gruppo e, in particolare, per la cessione delle attività shale. Settore chimico: il comitato di vigilanza di Akzo Nobel ha in programma di riunirsi la prossima settimana per discutere come procedere dopo aver ritenuto insufficiente l’offerta di PPG Industries per $29mld.Industriali: Cementir ha rifinanziato la linea credito bridge da €330mln. La scadenza è stata prorogata a ottobre 2021 da aprile 2018, con rimborso in un’unica soluzione e con il medesimo pool di banche. Tenaris conferma la previsione di un EBITDA Margin al 20% nella seconda parte dell’anno, è fiduciosa sulla conquista di quote di mercato in Nord America, tuttavia non riesce a rassicurare gli investitori, delusi dall’outlook prudente sull’intero anno. Compagnie aeree: riguardo ad Alitalia si legge che l’amministrazione straordinaria è stata affidata a tre commissari ed è stato concesso un prestito ponte da €600mln concordato con l’Europa che consenta ad Alitalia di proseguire l’attività per sei mesi in attesa di un compratore che scongiuri la liquidazione. Abbigliamento: YOOX Net-a-Porter ha chiuso il Q1 con ricavi netti per €515mln, in crescita del 15.4% a cambi correnti e del 19.1% a tassi di cambio e perimetro costanti. Scenario positivo anche per Moncler che ha chiuso il Q1 con ricavi in crescita del 16%, a €276.2mln, grazie alla spinta del canale retail e, dal punto di vista geografico, alla crescita del mercato europeo. Prevede per quest’anno una crescita “mid-single-digit” dei ricavi del canale wholesale alla luce del buon andamento del primo trimestre. Infine Stefanel ha registrato nel 2016 una perdita netta di €25,3mln (-7,7mln nel 2015). Occhialeria: Luxottica chiude il Q1 con un fatturato in crescita del 5.2% a 2,384mld, in linea con le attese degli analisti, e con un miglioramento dei margini. Farmaceutico: i regolatori statunitensi hanno approvato il farmaco di immunoterapia durvalumab di AstraZeneca come trattamento per il cancro alla vescica, prima green light per un prodotto che la società spera farà vendite per miliardi di dollari. Recordati ha realizzato nei primi tre mesi dell’anno utile netto, EBITDA ed EBIT in crescita a doppia cifra, spingendo il management a rivedere leggermente al rialzo le stime per il 2017. Settore automobilistico: ad aprile le immatricolazioni di auto FCA in Italia hanno registrato un calo del 4% a 46,883 veicoli, con una quota di mercato del 29% dal 30% del marzo 2017. Il settore in Italia ha visto un calo del 4% a 160mila veicoli. Le vendite di auto negli Stati Uniti ad aprile sono scese del 7% su anno, a 177mila unità. M&A: Mediahuis e il partner VP Exploitatie hanno ricevuto l’approvazione delle autorità olandesi per acquisire il gruppo Telegraaf Media.

STATI UNITI Finanziari: MasterCard ha registrato ricavi e profitti trimestrali sopra le attese grazie al maggior utilizzo di carte di credito e di debito. MasterCard ha dichiarato di avere incrementato le spese in pubblicità e marketing del 26% fino a $170mln durante il primo trimestre. Telco: Dish Network sta considerando diverse opzioni per le sue frequenze wireless dopo aver riportato profitti trimestrali inferiori alle stime degli analisti a causa della perdita del doppio degli abbonati rispetto a quanto previsto. Viacom ha riportato profitti per il Q2 sopra le stime degli analisti. L’utile per azione ha raggiunto i $79cent contro una stima di $59cent; i ricavi sono saliti a $3.26mld contro una stima di $3.025mld. I ricavi trimestrali del gruppo CBS sono scesi a $3.34mld dai $3.59mld di un anno prima registrando un calo del 6.8%. Nel 2016, infatti, la società aveva beneficiato di maggiori ricavi pubblicitari grazie ad alcuni eventi sportivi come il Super Bowl. I prezzi delle azioni di Sprint sono scesi dopo che la società non ha dato specifiche su potenziali deal, nonostante la riduzione delle perdite trimestrali e la forte crescita di abbonati. Tecnologici: il titolo Twitter sale dopo che è stato annunciato che la società sta collaborando con Bloomberg per la diffusione di notizie finanziarie in streaming; tale rialzo segna il terzo giorno consecutivo di profitti dopo gli importanti risultati della scorsa settimana. Apple ha riportato un calo nelle vendite di iPhone nel Q2, segno del fatto che i clienti hanno ridotto gli acquisti del prodotto in vista del lancio dell’iPhone per il decimo anniversario della società. Apple porterà il valore delle operazioni sul capitale a $50mld, incrementando il buyback di $35mld e aumentando il dividendo del 10.5%. Facebook ha riportato un aumento nei profitti trimestrali del 76.6%, alimentato da una crescita robusta nel business di pubblicità mobile. I ricavi derivanti dalla pubblicità mobile hanno rappresentato l’85% dei ricavi pubblicitari della società a $7.86mld alla fine del Q1, ben al di sopra delle stime degli analisti.Real Estate: Duke Realty ha annunciato di voler vendere gli edifici adibiti a uffici medici a Healthcare Trust of America per $2.8mld in cash; Duke Reality presterà $330mln a HTA per la chiusura del deal. La chiusura dell’operazione è prevista per il Q2/Q3 2017. Farmaceutico: Cardinal Health ha riportato profitti trimestrali sopra le attese, aiutata dalle ottime performance della propria divisione medica nonostante il continuo calo dei prezzi dei farmaci. L’utile netto è diminuito marginalmente a $381mln nel Q3 dai $386mln dell’anno prima. Pfizer ha annunciato ricavi piatti per il Q1 a testimonianza del fatto che la società ha bisogno di chiudere nuovi deal per migliorare le prospettive di crescita. Gilead ha comunicato un calo del 25% per i profitti del Q1 poiché un minor numero di clienti è stato trattato coi propri farmaci contro l’epatite C. I ricavi trimestrali derivanti dalle vendite dei farmaci si sono attestati a $2.6mld contro i $4.3mld di un anno prima e stime per $2.65mld. Regeneron Pharmaceuticals ha detto che il proprio farmaco Dupixent ha mostrato un andamento positivo che ha permesso al gruppo di non cambiare le previsioni per le vendite FY nonostante la competizione per il farmaco principale Eylea sia aumentata. Regeneron sta scommettendo su due trattamenti chiave per diversificare la provenienza dei ricavi che, ad oggi, dipendono per il 70% da Eyla. Food: Kraft Heinz ha registrato un calo del 3.1% nei profitti trimestrali a causa del dollaro forte e di una domanda debole negli Stati Uniti e in Canada. Il gruppo ha annunciato un utile netto di $893mln nel Q1 contro $896mln di un anno prima. Yum ha comunicato profitti trimestrali sopra le attese grazie a tasse minori, forti vendite e costi ridotti. L’utile è salito del 24% a $280mln nell’ultimo trimestre; la società ha guadagnato 65cent per azione battendo le stime degli analisti. Kellogg ha riportato profitti trimestrali sopra le attese; l’utile netto della società è salito a $262mln nel Q1 contro i $175mln di un anno prima. Quattro anni fa la società ha implementato un programma di ristrutturazione tagliando posti di lavoro e ottimizzando la produzione. Videogiochi: Activision Blizzard ha alzato la guidance per i ricavi e i profitti FY, ha inoltre riportato ricavi per il Q1 di $1.20mld, sopre le stime degli analisti a $1.09mld. Settore petrolifero: Occidental Petroleum ha comunicato profitti trimestrali sopra le stime, nonostante ciò i prezzi delle azioni della società sono scesi poiché il gruppo prevede una produzione inferiore alle attese. M&A: Twenty-First Century Fox sta discutendo con Blackstone in merito a un’offerta per acquisire Tribune Media. Blackstone dovrebbe finanziare l’operazione, mentre Fox dovrebbe fornire le stazioni tv per la JV. GSO Capital Partners sta acquisendo ulteriore debito di J. Crew, sperando in un deal redditizio che possa dare al rivenditore di abbigliamento più tempo per evitare il fallimento. HCA Holdings starebbe continuando a cercare nuove opzioni di deal nonostante i profitti trimestrali si siano posizionati sotto le stime a causa dei bassi margini.

(*) Dati forniti da Mediobanca – Banca di Credito Finanziario S.p.A.

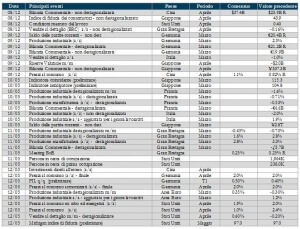

LA PROSSIMA SETTIMANA: quali dati?

- Europa: il dato di maggior interesse sarà la produzione industriale di marzo, disponibile per l’Area Euro e per le principali economie. Saranno disponibili, inoltre, per la Germania PIL, inflazione e ordini di fabbrica;

- Stati Uniti: settimana importante per valutare la solidità dei consumi negli Stati Uniti, dopo il dato delunendente del PIL. Saranno pubblicate le vendite al dettaglio e le scorte all’ingrosso oltre che all’indice di fiducia dei consumatori rialziato dall’università del Michigan;

- Asia: In Cina saranno pubblicati i valori della bilancia commerciale di aprile, i prezzi al consumo e alla produzione.

Il presente Documento (il “Documento”) è realizzato dagli uffici Investment Advisory (i “redattori”) della Direzione Gestioni Mobiliari e Advisory di Banca Esperia SpA (la “Banca”) i quali non costituiscono un dipartimento di ricerca.

Esso ha esclusivamente natura e scopi informativi generali. Non costituisce in alcun modo un’offerta, né un invito, né una raccomandazione ad effettuare investimenti o disinvestimenti, né una sollecitazione all’acquisto, alla vendita, alla sottoscrizione di strumenti finanziari, né un’offerta di stipula di un contratto di investimento o di finanziamento, né attività di consulenza finanziaria, legale o fiscale o ricerca in materia di investimenti. Nella redazione del documento non sono stati presi in considerazione obiettivi personali di investimento, situazioni e bisogni finanziari dei destinatari del documento stesso.

I dati, le informazioni e le opinioni contenuti nel presente documento possono provenire, in tutto o in parte, da fonti ritenute attendibili. Qualora siano assunti e/o desunti dati, informazioni od opinioni da fonti esterne si precisa che non è stata effettuata alcuna verifica sulla loro completezza, correttezza ed attendibilità. In ogni caso, i redattori e la Banca non garantiscono e non possono essere considerati in alcun modo responsabili per la loro esattezza e completezza, né per risultati futuri o per l’uso che i destinatari del documento o terzi ne facciano, né per qualsiasi conseguenza derivante, direttamente o indirettamente, dalla lettura, elaborazione e/o utilizzo dei dati, informazioni e valutazioni contenuti nel presente documento o da qualsiasi evento che venisse da chiunque ad esso ricondotto. La Banca si riserva il diritto di apportare ogni modifica del contenuto del documento in ogni momento senza preavviso, senza tuttavia assumere obblighi o garanzie di aggiornamento e/o rettifica.

Il documento è di proprietà di Banca Esperia ed è vietato ogni uso, riproduzione, duplicazione o distribuzione, anche parziali, da parte dei destinatari del documento o di terzi, salva espressa autorizzazione scritta della Banca, la quale non comporta comunque alcuna responsabilità o garanzia, anche di risultato.

I rendimenti passati eventualmente rappresentati nel Documento non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni potrebbero variare nel tempo, senza necessità di comunicazione da parte di Banca Esperia.

Per quanto Banca Esperia possa mettere a disposizione della clientela personale provvisto di preparazione legale, fiscale o altrimenti specialistica, i destinatari del documento che, sulla base di questo, siano interessati, in piena autonomia e senza alcuna sollecitazione, ad entrare in rapporti con Banca Esperia medesima sono invitati, prima di prendere ogni decisione finanziaria, a ricorrere all’assistenza di propri consulenti di fiducia, legali, fiscali o di altra specializzazione rilevante.