La settimana finanziaria

di Direzione Finanza e Prodotti - Banca Esperia S.p.A.Executive Summary

Settimana di mercati globali negativa, con il rally del petrolio che non è sufficiente a controbilanciare gli effetti sui listini delle tensioni politiche ed economiche del vecchio continente e il clima di incertezza dovuto all’approssimarsi delle elezioni presidenziali negli Stati Uniti. Se da una parte, infatti, al vertice di Algeri i paesi membri dell’Opec hanno trovato il primo accordo per una modesta riduzione della produzione di greggio dal 2008, pur tra le molte perplessità legate ai dettagli dell’accordo stesso, dall’altra si moltiplicano le tensioni europee – e le loro ripercussioni a livello globale. Se si esclude il dibattito politico interno ai vari paesi, al centro dell’attenzione negli scorsi giorni resta la situazione di Deutsche Bank e le critiche rivolte alla BCE da parte dei parlamentari tedeschi, secondo alcuni dei quali la politica monetaria espansiva di Mario Draghi e i bassi tassi di interesse minano la profittabilità del comparto. . Il sistema bancario resta sotto pressione anche negli Stati Uniti, dove – durante l’audizione semestrale davanti alla Commissione servizi finanziari della Camera – Janet Yellen ha parlato dell’eventualità che la Federal Reserve modifichi i criteri e il processo degli stress test, con un nuovo metodo di calcolo del buffer che tendenzialmente porterebbe a un aumento aggregato dei requisiti patrimoniali per gli otto istituti coinvolti.

Europa

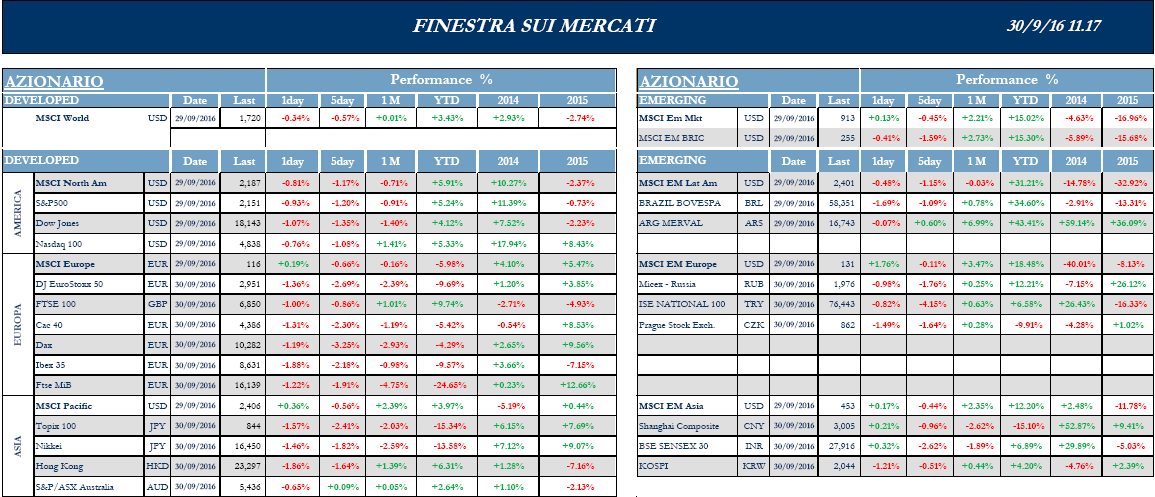

Stoxx Europe 600 -1.82%, Euro Stoxx 50 -2.81%, Ftse MIB -2.06%

Stati Uniti

S&P 500 -1.20%, Dow Jones Industrial -1.35%, Nasdaq Composite -1.32%

Asia

Nikkei -1.82%, Hang Seng -1.64%, Shangai Composite -0.96%, ASX +0.09%

Indicazioni macroeconomiche

Europa

Focus nei giorni scorsi sui numeri dell’inflazione e sugli indicatori della fiducia per quanto riguarda la zona euro nel suo complesso. Il Cpi su base annua di settembre si colloca in linea con le attese al +0.4% per il valore stimato e leggermente sotto alle stime al +0.8% per il dato base, mentre la fiducia al consumo rimane stabile a -8.2 punti. Stabile anche il tasso di disoccupazione di agosto, al 10.1% a fronte si stime ferme al 10.0%. Occhi puntati, inoltre, sulla lettura finale del Pil inglese del secondo trimestre: il dato effettivo si attesta al +0.7% su trimestre a fronte del +0.6% delle attese e al +21% su anno rispetto al +2.2% previsto dal consensus.

Stati Uniti

Contrastate le indicazioni macro giunte questa settimana dagli Stati Uniti. Si inizia dal settore immobiliare: le vendite di case nuove di agosto, pur leggermente superiori alle stime, si fermano a 609mila unità, in calo del 7.6% su mese a fronte del -8.3% previsto dagli analisti, mentre le vendite in corso di abitazioni sono scese nello stesso mese del 2.4% su attese per un dato invariato rispetto al mese precedente. Male gli indici manifatturieri: la stima flash per settembre del PMI si ferma a 51.4 punti a fronte dei 52.0 attesi dal consensus, l’indice della Fed di Dallas si attesta a -3.7 a settembre sui -2.5 delle stime e quello della Fed di Richmond cala a 8 su stime per -2. Deludono anche gli ordini di beni durevoli, piatti su agosto a fronte di stime per un calo dell’1.5%, in discesa comunque dal +3.6% di luglio, e le scorte all’ingrosso mensili, in calo dello 0.1%. Resta, invece, positiva l’ultima lettura del Pil del secondo trimestre, in leggera salita a +1.4% rispetto al +1.3% stimato; molto positiva anche la fiducia dei consumatori, che si rivela ampiamente al di sopra delle stime, a 104.1 a fronte dei 99.0 previsti.

Asia

Ricca la settimana dal punto di vista macro per le economie asiatiche. Per iniziare, la Cina riporta i profitti delle società industriali in decisa crescita, a +19.5% YoY nel mese di agosto vs. +11.0% di luglio, confermando il processo di stabilizzazione della seconda economia mondiale, che beneficia della ripresa del mercato immobiliare, dell’aumento del prezzo delle commodities e dalla politica di stimoli fiscali promossa dal governo centrale. Contrastati, invece, i dati in arrivo dal Giappone, in particolare per le difficoltà in tema di inflazione: in agosto il PPI del settore dei servizi sale solo dello 0.2%, il CPI è in negativo dello 0.5% tendenziale contro il -0.4% atteso dagli economisti e l’indice Cpi relativo all’area di Tokyo segna anch’esso una flessione di mezzo punto percentuale, il calo più ampio da marzo 2013. In calo poi la spesa delle famiglie, scesa del 4.6% su anno in agosto contro stime per un -2.5%, mentre qualche segnale positivo arriva dal tasso di disoccupazione, che risale leggermente al 3.1% dal 3.0% di luglio, il livello più basso dal 1995, e dall’andamento della produzione industriale, con un +1.5% su mese in agosto, contro stime per un +0.5%.

Newsflow societario

Europa

Le ultime news provenienti dal settore bancario hanno ancora una volta condizionato l’andamento dei mercati nella settimana trascorsa. In particolare, l’intensificarsi della pressione sulla tedesca Deutsche Bank sta incrementando il clima di incertezza presente sulle piazze finanziarie mondiali, che temono il rischio di un effetto domino del settore bancario. Negli ultimi giorni, la banca tedesca avrebbe ricevuto una multa dal valore di $14mld dal dipartimento di giustizia americano per il suo coinvolgimento nella crisi dei mutui subprime, mentre è di ieri la notizia del ritiro di liquidità e della riduzione di esposizione verso la banca da parte di dieci hedge fund. In Italia si torna a parlare di gestione dei NPLs, con il fondo Atlante 2 che dovrebbe raccogliere entro metà ottobre circa €2-2.5mld, per procedere con gli acquisti dei crediti deteriorati. E’ previsto anche il contributo di Atlante 1, che potrebbe contribuire con €0.8-1mld, dato che dovrebbe riservare €700-900mln per un futuro intervento in BPVI e Veneto Banca. Secondo il Messaggero, Banca Carige avrebbe ricevuto un’ispezione dalla BCE per un controllo sulla struttura di governance; sempre secondo il quotidiano, la banca avrebbe anche annunciato un possibile aumento della quota di NPLs da cedere, portandola a €1mld, dai precedenti €900mln. Passando alla vicenda delle quattro banche salvate, come riportato da diversi quotidiani nazionali, Roberto Nicastro, presidente dei quattro istituti salvati, ha comunicato di essere vicino alla cessione delle “good bank”. UBI sarebbe così pronta ad offrire €400mln per Banca Etruria, Banca Marche e CariChieti anche se vorrebbe approfondire i dettagli dei nuovi crediti deteriorati generati dagli istituti e pari a circa €3.2mld. Secondo una fonte Reuters le possibilità che Fineco Bank sia venduta sono molto alte. Generali è l’unico nome menzionato nelle scorse settimana come potenziale acquirente e la valutazione circolata negli ultimi giorni era di circa €3mld, approssimativamente €5 per azione.

Nel settore del cemento e delle costruzioni, l’evento di rilievo della settimana è stato il lancio del business plan 2017-2026 da parte di Ferrovie dello Stato. Sebbene riguarda un programma a lungo termine che dovrebbe portare la crescita a raddoppiare il proprio EBITDA dagli attuali €2.3mld a €4.6mld, gli obiettivi presentano implicitamente una forte accelerazione degli investimenti che dovrebbero essere pari a €62mld di cui: €33mld per la conversione delle linee, €24mld per l’alta velocità e €5mld in tecnologia. Salini Impregilo, attraverso il CEO della controllata US, ha annunciato di aspettarsi commesse per nuovi progetti per un valore superiore ai $2mld. Secondo Milano Finanza, tra i progetti potenziali potrebbero esserci anche alcune commesse per autostrade in US dal valore complessivo di circa $600mln.

Nel settore aeronautico, il CEO di Leonardo Finmeccanica ha confermato di essere in trattative con Airbus per alcune operazioni di interesse di entrambe le parti e non per una fusione. L’ipotesi presentata dalla stampa è legata a un possibile swap di MBDA e ATR. Inoltre, è stato ufficializzato da parte dell’Organizzazione Europea per la Cooperazione e Difesa un accordo per armonizzare la regolamentazione e per promuovere lo sviluppo dei droni, mercato in cui Leonardo è pronta ad avere un ruolo da protagonista

Stati Uniti

Nella settimana appena trascorsa, la mega fusione nel settore consumer goods tra SABMiller e AB InBev è stata ufficialmente portata a termine, con gli azionisti di SABMiller che hanno approvato il prospetto definitivo dell’offerta. L’accordo, dal valore di oltre $100mld, garantirà al nuovo gruppo la fornitura di circa un quarto del volume di birra a livello mondiale e porterà alla formazione del quinto gruppo industriale nel settore consumer goods. Infine, per soddisfare i requisiti dell’autorità antitrust, il gruppo sarà costretto ad effettuare dismissioni di alcuni asset, tra cui il marchio Peroni. Sempre in riferimento al settore alimentare, PepsiCo ha riportato risultati trimestrali migliori delle attese, grazie al buon andamento delle vendite di bevande e snack con poche calorie in Nord America. I ricavi societari sono scesi del 2%, attestandosi a $16.03mld e oltre le stime degli analisti ferme a $15.83mld, mentre l’utile netto è risultato pari a $1.99mld, rispetto ai precedenti $533mln. In occasione della pubblicazione dei risultati, la società ha anche migliorato le stime dell’utile netto per il FY2016. Supera la prova dei conti anche ConAgra, che grazie ad un aumento dei prezzi di alcuni prodotti alimentari ha migliorato la sua redditività ed ha mostrato risultati oltre le attese degli analisti. Nonostante un calo del 4.6% delle vendite, risultate pari a $2.67mld, l’utile netto societario è risultato pari a $186.2mln rispetto ad una perdita di $1.15mld nello stesso periodo dello scorso anno.

Nel settore bancario, nel consueto report sulle performance delle banche di investimento US pubblicato da Coalition, JP Morgan si conferma stabilmente in cima alla classifica, con ricavi del business dell’IB pari a $12.5mld nei primi sei mesi dell’anno ed in calo del 5.3% su base annua. Le prime cinque posizioni sono occupate da banche US, a causa della performance negativa di Deutsche Bank, alle prese con taglio costi e ristrutturazione aziendale. Sempre nel business dell’IB, Goldman Sachs dovrebbe fare i conti con un programma di taglio costi in Asia che potrebbe riguardare circa il 30% del business ed un eventuale ricollocamento in Honk Kong e Singapore.

Nel settore tecnologico, Apple e Deloitte hanno reso noto un accordo di collaborazione per incentivare e migliorare l’utilizzo dei prodotti Apple nelle aziende. Apple potrà sfruttare l’esperienza di Deloitte per rafforzare le vendite dei propri prodotti che ultimamente stanno dando i primi segnali di maturazione. Inoltre, la società di Cupertino sarebbe alle prese con un nuovo caso giudiziario, questa volta avanzato dalle autorità giapponesi e riguardante possibili violazioni in tema di antitrust. Per il momento la vicenda è alle battute iniziali, ma potrebbe avere impatto sui conti del colosso tecnologico. secondo alcune fonti, Twitter sarebbe in trattativa con alcune società, tra cui Facebook e Alphabet, per sondare il sentiment del mercato in vista di una possibile cessione delle sue attività. Nel Q2 2016 la società ha registrato il più basso tasso di crescita di utenti da quando si è quotata e negli ultimi mesi avrebbe riscontrato problemi nel generare ricavi. Accenture ha pubblicato risultati trimestrali oltre le attese, grazie ad una buona domanda per i servizi digitali e di sicurezza informatica. La società ha detto di aspettarsi ricavi compresi tra $8.40mld e $8.65mld, oltre il consensus fermo a $8.59mld, mentre l’utile netto è risultato pari a $1.13mld, dai precedenti $788.13mln.

Nel settore dell’abbigliamento sportivo, Nike ha pubblicato i risultati trimestrali, mostrando ricavi in crescita e pari a $9.06mld, dai precedenti $8.41mld, mentre l’utile netto è passato da $0.67 per azione a $0.73 per azione. Inoltre, la società ha reso note le previsioni per gli ordini futuri, che sono risultate inferiori alle attese degli analisti ed ha giustificato il dato con debolezza dei prodotti per il basket e con l’aumento della competizione da parte di Adidas.

Infine, in ambito M&A, si segnala l’interesse di CBOE, il più grande operatore nel mercato di opzioni US, ad acquisire BATS Global Market per circa $3.2mld. L’operazione ha l’obiettivo di diversificarle le fonti di ricavo del gruppo, soprattutto in seguito al recente attenuamento dei flussi di opzioni; inoltre, l’operazione potrebbe migliorare la posizione competitiva della società in Europa, dove BATS è leader di mercato. Nel settore chimico, Lanxess è intenzionata ad acquistare Chemtura in un’operazione da $2.69mld: per l’azienda tedesca il deal rappresenta l’occasione per ridurre la propria esposizione al segmento delle gomme sintetiche ed entrare nel business dei lubrificanti industriali e altri tipi di additivi chimici.

The week ahead

Europa

Non particolarmente ricca di eventi la prossima settimana per la zona euro, se si esclude la pubblicazione delle minute dell’ultimo meeting di politica monetaria della Bce. Saranno pubblicati poi i numeri finali degli indici Markit di settembre e per agosto le vendite al dettaglio, attese a l 0.2% congiunturale e al +1.5% tendenziale, e il PPI, stimato in calo dello 0.1% su mese e del 2.2% su anno.

Stati Uniti

Focus ancora una volta per gli Stati Uniti sul mercato del lavoro, con attesa a fine settimana per variazione dell’occupazione privata, variazione dei salari non agricoli e tasso di disoccupazione di settembre. In arrivo, inoltre, le conferme dei valori finali degli indici Markit Pmi e i numeri della bilancia commerciale, attesa ad agosto in deficit per $41.5mld dai -$39.5mld di luglio.

Asia

In assenza di indicazioni di rilievo in Cina, saranno disponibili per il Giappone i valori finali per settembre degli indici Nikkei PMI riguardo a settore manifatturiero, servizi e composto, nonché i valori degli indici Tankan sullo stato di salute delle grandi imprese nel terzo trimestre.

Il presente articolo è basato su dati e informazioni ricevuti da fonti esterne ritenute accurate ed attendibili sulla base delle informazioni attualmente disponibili, ma delle quali non si può assicurare la completezza e correttezza. Esso non costituisce in alcun modo un’offerta di stipula di un contratto di investimento, una sollecitazione all’acquisto o alla vendita di qualsiasi strumento finanziario nè configura attività di consulenza o di ricerca in materia di investimenti. Le opinioni espresse sono attuali esclusivamente alla data indicata nel presente articolo e non hanno necessariamente carattere di indipendenza e obiettività. Conseguentemente, qualunque eventuale utilizzo – da parte di terzi – dei dati, delle informazioni e delle valutazioni contenute nel presente articolo avviene sulla base di una decisione autonomamente assunta e non può dare luogo ad alcuna responsabilità per l’autore.