La regolarizzazione delle criptoattività: profili di criticità

di Ennio VialIn un precedente intervento abbiamo segnalato come lo scorso 7 agosto, l’Agenzia delle Entrate abbia diramato il Provvedimento attuativo in tema di regolarizzazione delle criptoattività.

Il termine ultimo per regolarizzare è fissato al 30.11.2023.

Il Provvedimento ed il modello corredato delle relative istruzioni offrono interessanti spunti per dissipare diversi profili di incertezza, ma alcuni rimangono ancora irrisolti.

Nel precedente intervento abbiamo già segnalato le criticità connesse all’annualità 2016, quanto meno in relazione al monitoraggio fiscale.

Il Provvedimento contiene il seguente interessante passaggio: “Oggetto della richiesta di regolarizzazione sono le cripto-attività rappresentate da cripto-valute, comprese quelle oggetto e/o derivanti dall’attività di staking, o comunque detenute entro la data del 31 dicembre 2021, che non sono state indicate nel quadro RW del modello Redditi e/o i redditi sulle stesse realizzati entro la medesima data, anche per effetto delle cessioni effettuate nel corso dell’anno, la cui indicazione nella dichiarazione annuale dei redditi è stata omessa. Resta ferma la possibilità di regolarizzare i redditi derivanti dalle altre cripto-attività, diverse dalle cripto-valute, non indicati in dichiarazione dei redditi realizzati entro la data del 31 dicembre 2021”.

Per la prima volta l’Agenzia afferma in modo inequivocabile che la regolarizzazione dell’RW riguarda solo le criptovalute e non le altre cripto attività.

Si tratta di una precisazione molto importante, di cui, invero, si aveva avuto sentore già con la bozza di circolare pubblicata lo scorso 15 giugno, nel passaggio in cui l’Ufficio affermava che dal 2023 il monitoraggio interessa non solo le criptovalute ma anche le altre criptoattività.

Quindi, viene chiarito che, per il passato, le cripto attività diverse dalle cripto valute non erano oggetto di monitoraggio.

Una ulteriore conferma, tuttavia, non è disprezzabile in quanto la norma fa riferimento alle criptoattività in generale.

Proseguiamo nella nostra analisi. L’inciso “e/o i redditi sulle stesse realizzati entro la medesima data”, consente di affermare che il contribuente può sanare il quadro RW, o i redditi o entrambi.

Verosimilmente, potrebbe accadere che il contribuente regolarizzi i redditi con il ravvedimento operoso e successivamente aderisca alla procedura solo per il monitoraggio fiscale.

Ma, se non regolarizzo i redditi, perché aspetto un eventuale accertamento dell’Agenzia, l’eventuale regolarizzazione del quadro RW regge o salta? Anche questo è un dubbio che dovrà essere risolto.

Resta ferma la possibilità di regolarizzare i redditi delle criptoattività diverse dalle criptovalute.

Ad esempio, se ho venduto un utility token, secondo l’Agenzia (risposta ad Interpello n. 14/2018) la cessione genera una plusvalenza ai sensi della lett. c quater dell’articolo 67 Tuir.

Qualche riflessione va fatta anche in relazione al profilo penale.

È evidente che la regolarizzazione non annovera tra i suoi effetti:

- per quanto attiene il quadro RW, la non applicazione delle sanzioni di cui all’articolo 5, comma 2, D.L. 167/1990;

- per quanto attiene l’aspetto reddituale, la non applicazione di sanzioni e interessi per l’omessa indicazione di tali redditi.

È quindi assente qualsiasi copertura penale.

Ma non solo, anzi vi è di più: la regolarizzazione delle cripto attività è percorribile solo a seguito della dimostrazione della irrilevanza penale della provenienza delle somme investite, “ivi compresi i delitti di cui agli articoli 2, 3, 4, 5, 10-bis e 10-ter del decreto legislativo 10 marzo 2000, n. 74 e successive modificazioni nonché i delitti di cui agli articoli 648-bis, 648-ter e 648-ter.1 del codice penale”.

Gli articoli citati dal Provvedimento non rappresentano un elenco esaustivo, quanto piuttosto un “di cui”, ovvero le fattispecie che più frequentemente potrebbero manifestarsi.

Un ulteriore problema non trascurabile che va, tuttavia, evidenziato discende dalla dismissione di criptovalute in corso d’anno.

Ad esempio, se detengo una criptovaluta per un ammontare di 100 e la vendo il 30.06, pago il 3,5% sul valore di realizzo.

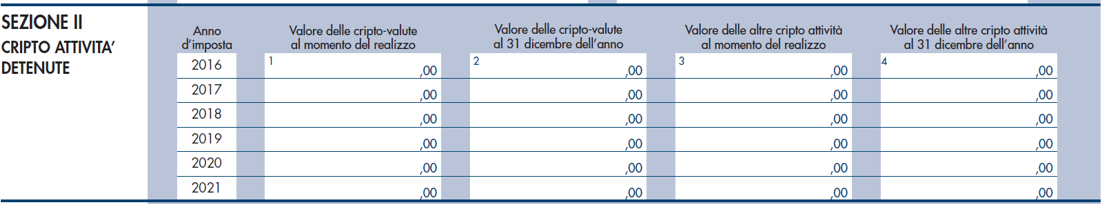

Ma se detengo una cripto di 100, la vendo il 30.06 e poi ne acquisto un’altra che detengo ancora a fine anno, come compilo la riga dell’annualità in questione?

Devo indicare 100 nella prima colonna e 100 nella seconda. Pago il 7% in questo caso?

Questo è un aspetto molto delicato.

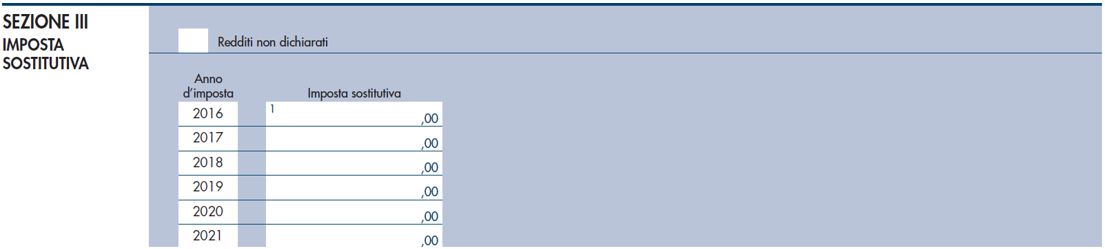

La risposta sembra, prima facie, positiva in quanto le istruzioni precisano, in relazione alla sezione III, che “nella presente Sezione i soggetti che intendono accedere alla procedura di regolarizzazione devono indicare l’ammontare dell’imposta sostitutiva, calcolata nella misura del 3,5 per cento sulla somma dei valori indicati alla colonna 1, alla colonna 2, alla colonna 3 e alla colonna 4 della Sezione precedente”.

Un ulteriore dubbio attiene alla possibilità, in ipotesi di vendita in corso d’anno, di ragguagliare l’imposta dovuta.

Letteralmente, sembrerebbe di no, ma questa conclusione non pare accettabile in quanto il ragguaglio a giorni in tema di sanzioni da RW pare essere un principio ormai accettato dagli Uffici e, in fondo, desumibile anche dalla circolare 12/E/2016 che consente di monitorare la relazione bancaria in un unico rigo.

Diversamente argomentando, se comprassi e vendessi la stessa somma di cripto ogni giorno, ossia 365 volte all’anno, porterei ad una imposta sostitutiva del 3.5% moltiplicata per 365.