La compensazione dei crediti Iva nella fusione

di Fabio PauselliCome noto per mezzo della fusione si viene ad attuare una successione universale in capo alla società avente causa; l’incorporante (o la società risultante), infatti, viene a subentrare nei diritti e nei doveri fiscali (e civilistici) della società incorporata. Questo effetto si viene a produrre sia nel caso della fusione vera e propria o fusione per unione, con la quale due o più imprese si fondono e si estinguono costituendo una nuova società quale “risultante” del processo di fusione, sia nel caso della fusione per incorporazione, con la quale una delle società partecipanti rimane in vita e incorpora le altre che si estinguono.

A dispetto della scissione, le operazioni di fusione prevedono sempre l’estinzione del soggetto dante causa, evidenziando alcune criticità nella gestione delle posizioni creditorie Iva nell’ambito di quelle operazioni che avvengono nel corso del periodo d’imposta. C’è da dire che il D.P.R. 633/1972 non contiene una disposizione analoga a quella contemplata nell’articolo 172 del Tuir, che consente, ai fini delle imposte dirette, la retrodatazione degli effetti della fusione a una data non anteriore a quella in cui è stato chiuso l’ultimo esercizio di ciascuna delle società fuse o incorporate o da quella (se più prossima) in cui è stato chiuso l’ultimo esercizio della incorporante. La data di effetto della fusione ai fini Iva non può che essere quella di cui all’articolo 2504-bis, secondo comma, cod. civ., cioè la data dell’ultima iscrizione nel Registro delle imprese dell’atto di fusione.

In questi casi l’incorporante dovrà presentare una dichiarazione Iva con un frontespizio recante i propri dati e un modulo con i dati delle proprie operazioni svolte nel corso del periodo d’imposta oggetto di fusione, ivi incluse le operazioni effettuate dall’incorporata successivamente all’ultima liquidazione Iva fino alla data di efficacia dell’operazione, più tutti i quadri riepilogativi dei dati complessivi dell’importo annuale dell’imposta da versare o da compensare, con riferimento a tutti soggetti partecipanti all’operazione. Inoltre, dovrà presentare un secondo modulo recante le operazioni dell’incorporata effettuate fino all’ultimo mese o trimestre conclusosi anteriormente alla data di efficacia della fusione. Così facendo, eventuali posizioni creditorie pregresse e/o di periodo facenti capo al soggetto estinto (incorporata), confluendo all’interno della dichiarazione dell’incorporante, si verrebbero a rigenerare per un facile e rapido riutilizzo da parte di quest’ultima. Ma cosa succede se si volessero utilizzare dei crediti Iva maturati dall’incorporata, nel frattempo estintasi per effetto della fusione, da parte dell’incorporante, senza dover attendere la dichiarazione Iva annuale? È un problema ricorrente in tutte quelle operazioni di fusione che si svolgono agli inizi o a metà del periodo d’imposta.

A seguito di un’operazione straordinaria, infatti, può accadere che il credito maturato in capo ad un soggetto entri nella disponibilità di un altro soggetto, che può utilizzarlo in compensazione anche prima di presentare la dichiarazione in cui detto credito è recepito e “rigenerato” come credito proprio. In questo lasso di tempo, quindi, il soggetto beneficiario dell’operazione straordinaria può trovarsi a spendere un credito Iva che non risulta dalla propria dichiarazione, bensì da quella di un altro soggetto.

Si pensi al caso in cui la società Alfa incorpora la società Beta nel mese di marzo 2016, data di efficacia della fusione. Si supponga, altresì, che Alfa abbia chiuso la dichiarazione Iva per il 2015 con un debito mentre Beta con un credito pari a Euro 10.000. In questi casi è evidente che sarebbe del tutto iniquo per l’incorporante Alfa dover attendere la presentazione della dichiarazione Iva per il 2016 al fine di poter utilizzare in compensazione il credito Iva dell’incorporata e, di certo, non potrebbe pagare propri debiti fiscali utilizzando una delega di pagamento F24 con gli estremi dell’incorporata (nel frattempo estintasi).

Si potrebbe pensare di presentare una delega con gli estremi di Alfa e riportare nella sezione Erario il credito Iva 2015 di Beta, sapendo che, poi, con la presentazione della dichiarazione IVA, verrebbe fatta “chiarezza” circa i vari crediti spettanti all’incorporante e agli utilizzi effettuati nel corso del periodo d’imposta. Anche questa strada, tuttavia, risulterà del tutto impraticabile, poiché il D.L. 78/2009 ha introdotto nuove regole in materia di utilizzo in compensazione di crediti Iva; attualmente, infatti, quando si invia una delega telematica è stata predisposta un’apposita procedura automatizzata che sottopone a specifici controlli tutte le deleghe contenenti compensazioni di crediti Iva. I controlli effettuati sono, principalmente i seguenti.

- Per compensazioni superiori a 5.000 €, si verifica che sia stata preventivamente presentata la relativa dichiarazione o istanza.

- Per compensazioni superiori a 15.000 €, si verifica che la dichiarazione da cui emerge il credito sia dotata del visto di conformità o della firma dei soggetti che sottoscrivono la relazione di revisione.

- Si verifica che l’importo utilizzato in compensazione non sia superiore al credito risultante dalla relativa dichiarazione o istanza.

Pertanto, tornando al nostro esempio, il modello F24 inviato da Alfa con compensazione del credito Iva di Beta verrebbe sicuramente scartato dal sistema, poiché rileverebbe un utilizzo di un credito in compensazione inesistente, in quanto “associato” alla dichiarazione Iva di Alfa chiusasi con un debito.

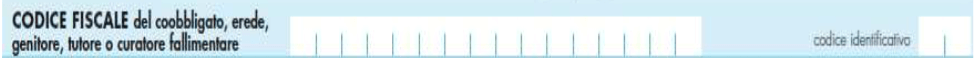

In questi casi, per attribuire le compensazioni al plafond corrispondente, sarà necessario che il soggetto utilizzatore del credito (Alfa) indichi nei relativi modelli F24, in aggiunta ai propri dati anagrafici:

- nel campo “Codice fiscale del coobbligato, erede, ….” il codice fiscale del soggetto dalla cui dichiarazione emerge il credito utilizzato (Beta);

- il relativo codice identificativo “62”.

Attenzione, tuttavia, a non presentare deleghe univoche nel caso in cui, oltre a compensare crediti provenienti da società incorporate, si intendono compensare anche eventuali crediti propri dell’incorporante; in questi casi, infatti, è fondamentale che per una corretta attribuzione delle compensazioni ai rispettivi plafond, vengano utilizzati modelli F24 distinti.

Per approfondire questioni attinenti all’articolo vi raccomandiamo il seguente corso: