Royalties estere e patent box: credito di imposta limitato

di Clara PolletSimone DimitriUna società italiana che percepisce royalties da un licenziatario statunitense può recuperare la tassazione subita all’estero con il meccanismo del credito di imposta, se previsto dalla convenzione contro le doppie imposizioni e limitatamente alla parte di reddito estero che ha concorso al reddito complessivo tassato in Italia.

Nel caso di detassazione di una parte del reddito estero per effetto dell’applicazione dell’istituto del patent box, “la parte di reddito che non concorre alla formazione del reddito imponibile non integra le condizioni di accreditabilità in Italia delle relative imposte scontate all’estero” (Principio di diritto n. 15 del 29.05.2019).

In linea generale occorre prestare particolare attenzione all’imposizione fiscale prevista nello Stato estero con cui si intende operare. Le ritenute subite potrebbero non essere recuperabili nella dichiarazione dei redditi italiana diventando, pertanto, un maggior costo per la società, oppure potrebbero essere solo parzialmente recuperabili come nel caso della detassazione patent box.

In particolare, la convenzione contro le doppie imposizioni Italia-Usa (articolo 12, allegato L. 20/2009) definisce “canoni” i compensi di qualsiasi natura corrisposti per l’uso o la concessione in uso di un diritto d’autore su opere letterarie, artistiche o scientifiche, ivi compresi il software per computer, le pellicole cinematografi, le pellicole, i nastri magnetici o altri mezzi di registrazione per trasmissioni radiofoniche o televisive, di brevetti, marchi di fabbrica o di commercio, disegni o modelli, progetti, formule o processi segreti, od altri analoghi diritti o beni, nonché per l’uso o la concessione in uso di attrezzature industriali, commerciali o scientifiche o per informazioni concernenti esperienze di carattere industriale, commerciale o scientifico.

Tali canoni provenienti da uno Stato contraente (Usa) e pagati ad un residente dell’altro Stato contraente (Italia) sono imponibili in Italia.

Tuttavia, tali canoni possono essere tassati anche negli Stati Uniti (in conformità alla legislazione degli Stati Uniti), ma se la persona che percepisce i canoni ne è l’effettivo beneficiario, l’imposta cosi applicata non può eccedere:

- il 5% dell’ammontare lordo, nel caso di canoni corrisposti per l’uso o la concessione in uso di software per computer, o di attrezzature industriali, commerciali o scientifiche;

- l’8% dell’ammontare lordo in tutti gli altri casi.

La convenzione Italia-Stati Uniti prevede il recupero delle imposte pagate all’estero con il meccanismo del credito di imposta (articolo 23, terzo paragrafo).

Se un residente italiano possiede elementi di reddito che sono imponibili negli Stati Uniti, l’Italia, nel calcolare le proprie imposte sul reddito, può includere nella base imponibile delle imposte questi elementi di reddito deducendo però, dalle imposte italiane, l’imposta sul reddito pagata negli Stati Uniti: in tal caso “l’ammontare della deduzione non può eccedere la quota della predetta imposta italiana attribuibile ai predetti elementi di reddito nella proporzione in cui gli stessi concorrono alla formazione del reddito complessivo”.

Trovano applicazione, pertanto, le disposizioni nazionali che riconoscono un credito per le imposte pagate all’estero, ai sensi dell’articolo 165 Tuir.

Ai fini dell’eliminazione della doppia imposizione subita, se alla formazione del reddito complessivo concorrono redditi prodotti all’estero, le imposte ivi pagate a titolo definitivo su tali redditi sono ammesse in detrazione dall’imposta netta dovuta, fino alla concorrenza della quota d’imposta corrispondente al rapporto tra i redditi prodotti all’estero ed il reddito complessivo, al netto delle perdite di precedenti periodi d’imposta ammesse in diminuzione.

Si precisa che, nel caso in cui il reddito prodotto all’estero abbia concorso solo parzialmente alla formazione del reddito complessivo in Italia, ai sensi dell’articolo 165, comma 10, Tuir, anche l’imposta estera deve essere ridotta in misura corrispondente.

L’agevolazione patent box, richiamata nel principio di diritto 15/2019, prevede, per i contribuenti che hanno svolto attività di ricerca e sviluppo, una riduzione del 50% del reddito imponibile derivante dall’utilizzazione o dalla concessione in uso di alcune tipologie di beni immateriali.

Si tratta dei redditi derivanti dall’utilizzo di software protetto da copyright, da brevetti industriali, da marchi d’impresa, da disegni e modelli, nonché da processi, formule e informazioni relativi ad esperienze acquisite nel campo industriale, commerciale o scientifico giuridicamente tutelabili (articolo 1, commi da 37 a 45, L. 190/2014).

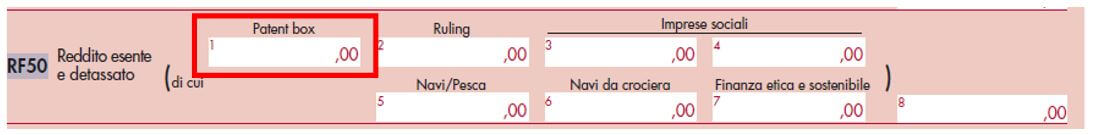

Si ricorda che la variazione in diminuzione del reddito imponibile va indicata nel rigo RF50 del modello Redditi SC 2019:

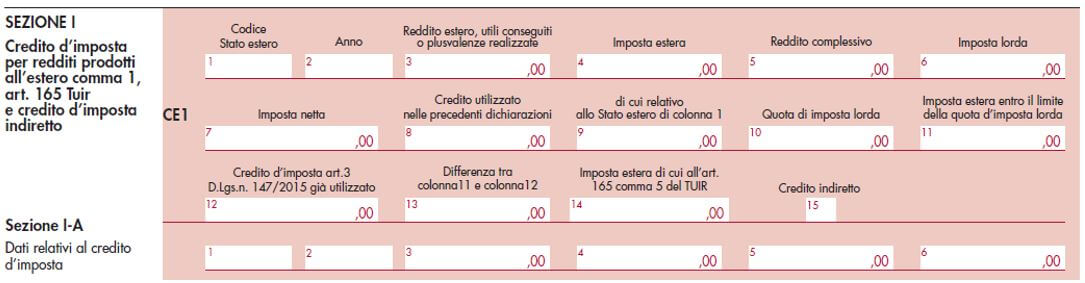

Il credito di imposta, invece, va indicato nel quadro CE del Modello Redditi SC 2019, compilando:

Il credito di imposta, invece, va indicato nel quadro CE del Modello Redditi SC 2019, compilando:

- la colonna 3 con il reddito prodotto all’estero (rideterminato con riferimento alla normativa fiscale italiana) che ha concorso a formare il reddito complessivo in Italia;

- la colonna 5, con il reddito complessivo del periodo di imposta;

- la colonna 6, con l’imposta lorda italiana relativa allo stesso periodo d’imposta;

- la colonna 10 con la quota d’imposta lorda italiana costituita dal risultato della seguente operazione (colonna 3 / colonna 5) x colonna 6. Si precisa che se il rapporto tra reddito estero e reddito complessivo assume un valore maggiore di 1, tale rapporto deve essere ricondotto ad 1;

- la colonna 11 con l’importo dell’imposta estera, ricondotta eventualmente entro il limite della quota d’imposta lorda, quest’ultima diminuita del credito utilizzato nelle precedenti dichiarazioni relativo allo stesso Stato ed anno di produzione.