È noto che i crediti derivanti dalle dichiarazioni di carattere fiscale possono essere utilizzati in compensazione di debiti fiscali e/o contributivi.

Tale facoltà è attribuita al contribuente a far data dal giorno successivo a quello in cui risulta chiuso il periodo di imposta cui si riferisce la dichiarazione da cui scaturiscono i crediti compensabili.

Praticamente, se l’attività svolta dal contribuente ha periodo d’imposta coincidente con l’anno solare questi potrà utilizzare i crediti da dichiarazione dal 1° gennaio dell’anno successivo a quello cui gli stessi si riferiscono. L’unica eccezione alla regola è rappresentata dal credito Iva annuale superiore a euro 5.000 che può essere utilizzato in compensazione solo dal 16 del mese successivo a quello di presentazione della relativa dichiarazione.

Ogni credito, quindi, sorge in relazione ad un anno di imposta che lo identifica, per esempio l’anno “n”. Va da sé che esiste anche un termine entro il quale utilizzare in compensazione il credito; oltre tale scadenza, rappresentata dal termine di presentazione della dichiarazione successiva, il credito non risulta perso, ma deve essere riportato nella successiva dichiarazione e quindi assumerà, se così si può dire, un diverso “identificativo temporale”, ovverosia rappresenterà non più il credito nato nell’anno “n” bensì nell’anno “n+1”.

Peraltro, in tema di Iva, si ricorda che l’utilizzo in compensazione di crediti superiori ad euro 15.000 può avvenire solo a seguito di appositi controlli effettuati da soggetti abilitati necessari e preventivi alla apposizione nella dichiarazione annuale del “visto di conformità”. Tale visto è necessario anche quando la compensazione oltre soglia riguarda altra tipologia di credito, ma in tal caso non è necessario eseguire preventivamente i controlli (ne consegue che anche la trasmissione preventiva della dichiarazione diventa necessaria solo per la compensazione Iva).

Il D.Lgs. 241/1997 ha stabilito inoltre un limite massimo di compensazione dei crediti pari a euro 700.000,00 per ciascun anno solare; l’eccedenza può essere chiesta a rimborso ovvero compensata l’anno successivo. Il limite non vale per le compensazioni operate tra crediti e debiti relativi alla medesima imposta.

La compensazione riportata qui sotto viene effettuata attraverso il modello f24, il quale può presentarsi a debito, per un importo inferiore a quello del debito da pagare, o anche a zero. In entrambi i casi esso dovrà essere registrato in contabilità.

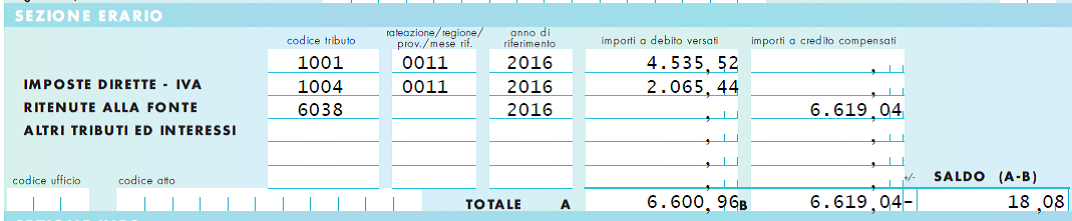

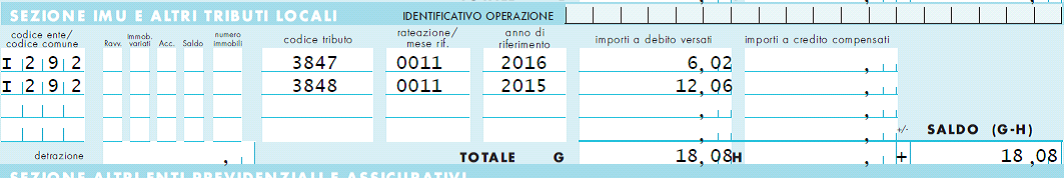

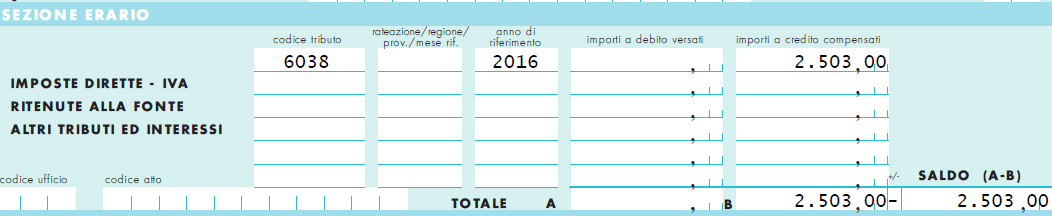

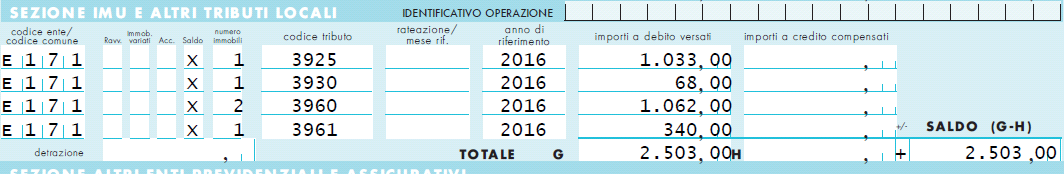

Nel proseguo si propone un esempio di registrazione di un modello f24 a saldo zero così compilato:

Le scritture contabili saranno le seguenti:

Diversi a Diversi 9.122,04

Erario c/ritenute su redd. lav. dipendente 4.535,52

Erario c/rit. su redditi lav. 2.065,44

Erario c/rit. su redditi lav. 6,02

Erario c/rit. su redditi lav. 12,06

Imu 1.033,00

Imu 68,00

Tasi 1.062,00

Tasi 340,00

a Erario c/Iva 6.619,04

a Erario c/Iva 2.503,00