In base al disposto dell’articolo 8, comma 3, del Tuir, le perdite derivanti dall’esercizio di imprese commerciali (in forma individuale o in forma associata) e dalla partecipazione in S.n.c. e S.a.s. in regime di contabilità ordinaria possono essere:

- computate in diminuzione dai relativi redditi conseguiti nei periodi di imposta;

- riportate, per la “differenza”, in diminuzione dei redditi d’impresa degli esercizi successivi, ma non oltre il quinto.

La compensazione delle perdite d’impresa in contabilità ordinaria con i redditi d’impresa conseguiti dallo stesso soggetto si effettua, nel quadro RF o RG o LM, e/o RH, e/o RD, in cui è stato conseguito un reddito d’impresa positivo.

Appare utile sottolineare che le perdite delle imprese in contabilità ordinaria possono essere portate a compensazione esclusivamente di redditi d’impresa, a prescindere dal relativo regime contabile. Il legislatore ha, quindi, inteso adottare quale criterio generale di deducibilità delle perdite la compensazione “verticale”.

L’appendice alle istruzioni al Modello Redditi PF 2017 precisa che la compensazione con il reddito di impresa conseguito nel periodo di imposta dovrà essere effettuata preliminarmente con le perdite d’impresa in contabilità ordinaria conseguite nel medesimo periodo di imposta e, per la parte non compensata, con l’eventuale eccedenza di perdite in contabilità ordinaria non compensate nei precedenti periodi d’imposta.

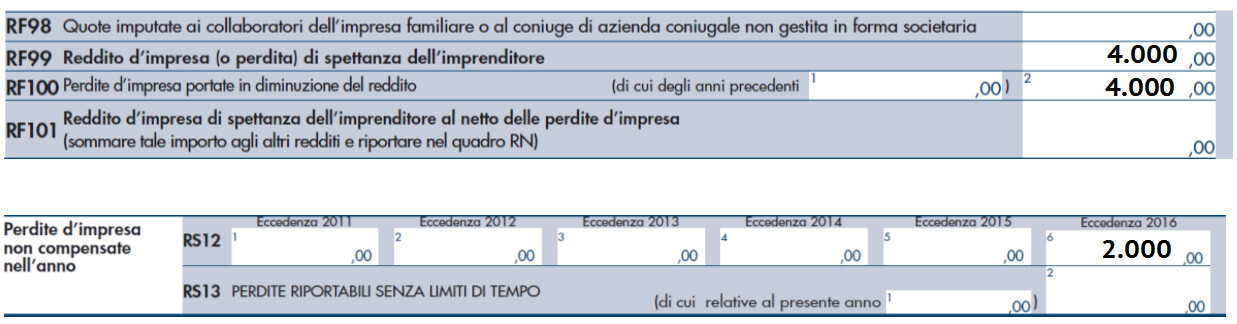

Si fa presente inoltre che, come riportato nell’appendice alla dichiarazione, le perdite d’impresa in contabilità ordinaria (comprese le eccedenze dei periodi d’imposta precedenti) non compensate nei quadri RF o RG, e/o RH e/o RD dovranno essere riportate nel “Prospetto delle perdite d’impresa in contabilità ordinaria non compensate nell’anno”, del quadro RS. In tale quadro, andranno riportate anche le eventuali eccedenze di perdite pregresse generatesi nell’ambito dell’ex regime dei minimi, utilizzando l’apposito prospetto “Perdite pregresse ex contribuenti minimi e fuoriusciti dal regime di vantaggio non compensate nell’anno”.

Le perdite formatesi nell’ambito del regime di vantaggio dovranno essere riportate nell’apposito quadro LM, mentre vanno esposte nel citato prospetto dai contribuenti fuoriusciti dal regime di vantaggio.

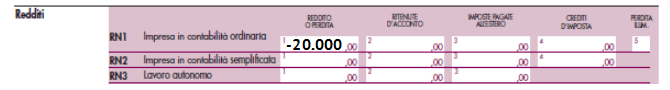

Alla luce di quanto precisato sulle perdite derivanti dall’esercizio di imprese commerciali, si supponga che una persona fisica detenga una partecipazione nella società Alfa S.n.c., in contabilità ordinaria.

Si ipotizzi, inoltre, che tale società abbia generato una perdita che, attribuita per trasparenza, sia pari a 20.000 euro.

Tale perdita andrà indicata in sede di dichiarazione nel rigo RH8 del Modello Redditi PF del socio.

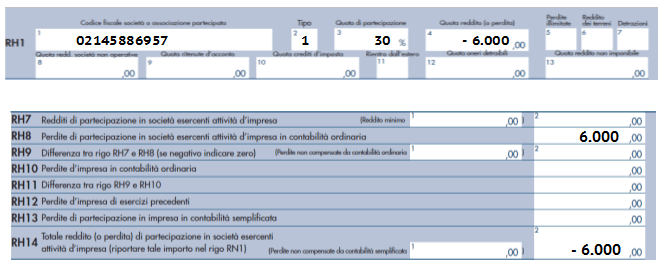

Inoltre, si consideri che il socio eserciti anche un’attività d’impresa individuale in regime di contabilità ordinaria e produca nel 2016 un reddito pari a 4.000 euro.

In tal caso, tenuto conto che la “quota” di perdita imputata per trasparenza ai soci può essere compensata solo con altri redditi d’impresa sarà necessario procedere alla compilazione del quadro RF “abbattendo” il reddito realizzato con le perdite e riportando “a nuovo” l’eventuale eccedenza di perdite indicandole nel quadro RS.