Pronti contro termine: aspetti civilistici, contabili e fiscali

di Giancarlo FalcoMarco D’AddioSpesso accade, nell’ambito dell’attività d’impresa, che le banche, per far fronte a temporanei fabbisogni di liquidità, propongano ai loro clienti il contratto di “Pronti contro termine”, strumento spesso usato dalle aziende che si trovano in una situazione di eccesso di liquidità.

Aspetti civilistici

Innanzitutto il contratto di Pronti contro termine è un contratto che non è regolato dal Codice Civile e pertanto assume la veste di un contratto atipico.

Una definizione di questo tipo di contratto la si trova nel comma 5, dell’art. 1 del D.Lgs. 435/1997, che definisce i contratti pronto contro termine come “quei contratti che configurano un’operazione a pronti e una contrapposta operazione a termine, posti in essere sotto la stessa data, nei confronti della medesima controparte, sugli stessi titoli e valori e per pari importo nominale”. I pronti contro termine, quindi, sono contratti attraverso i quali il cliente si impegna ad acquistare da un venditore (generalmente una banca) un certo numero di titoli e quest’ultima si impegna, nello stesso momento, a riacquistarli dallo stesso acquirente ad un prezzo solitamente più alto e ad una data (termine) predeterminata (a quella data l’acquirente deve avere i titoli pronti). L’operazione consiste, quindi, in un prestito di denaro da parte dell’acquirente e un prestito di titoli da parte del venditore. Il rendimento o guadagno che avrà l’azienda sarà quindi rappresentato dalla differenza tra il prezzo d’acquisto e il prezzo di rivendita dei titoli.

Aspetti contabili

Per quanto riguarda la rappresentazione in bilancio, si deve innazitutto far riferimento al Provvedimento della Banca d’Italia del 15 luglio 1992, riferito ai conti annuali degli enti creditizi e finanziari:

- le attività oggetto di compravendita con obbligo di retrocessione a termine (di regola riguardanti titoli) debbono restare iscritte nel bilancio del venditore a pronti. Le parti devono limitarsi ad iscrivere nei propri bilanci opportune poste di credito e di debito, rilevando in base al criterio di competenza i proventi e gli oneri derivanti dal contratto;

- le attività oggetto di compravendita con facoltà di retrocessione a termine, debbono essere rilevate nel bilancio dell’acquirente a pronti. Il venditore a pronti deve registrare nei conti d’ordine l’impegno di riacquisto a termine.

Oltre a quanto appena detto, un contributo importante sul trattamento contabile dell’operazione è stato dato, in applicazione del principio della prevalenza sulla forma, dal D.Lgs. 6/2003 (Riforma del diritto societario) il quale ha modificato alcuni articoli del Codice Civile; l’art. 2424-bis prevede che le attività oggetto dei contratti pronti contro termine devono essere iscritte nello stato patrimoniale del venditore, mentre l’art. 2425-bis, comma 3, specifica che i proventi e gli oneri relativi all’operazione devono essere iscritti al conto economico per le quote di competenza dell’esercizio. Per quanto riguarda la nota integrativa, è stato aggiunto il punto 6-ter all’art. 2427, che prevede l’indicazione distinta per ciascuna voce dell’ammontare dei crediti e dei debiti relativi alle operazioni che prevedono l’obbligo per l’acquirente di retrocessione a termine.

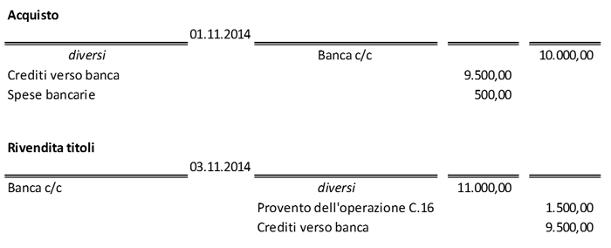

Schematizzando quindi l’operazione, si avranno le seguenti scritture contabili.

L’impresa al momento dell’acquisto dei titoli a pronti, rileverà il credito verso la banca (crediti diversi C.II.5- verso altri).

Al termine dell’operazione, quando “rivenderà” i titoli alla banca, dovrà rilevare a conto economico, tra i proventi finanziari C.16.d, il rendimento/provento dell’operazione, dato dalla differenza tra il prezzo d’acquisto e il prezzo di rivendita dei titoli.

Nel caso in cui l’operazione sia a cavallo d’anno, con acquisto nell’anno x e rivendita nell’anno x+1, l’azienda dovrà rilevare in chiusura d’esercizio la parte di interessi attivi maturata (Ratei attivi).

Aspetti fiscali

Infine sotto il profilo fiscale, ai sensi dell’art. 89, comma 6, Tuir, riguardo alle operazioni di pronti contro termine, rilevano due tipi di componenti di reddito (proventi).

La prima sono gli interessi derivanti dai titoli acquistati, che concorrono a formare il reddito del soggetto acquirente per l’ammontare maturato nel periodo di durata del contratto; come già anticipato nel caso di operazione a cavallo di due esercizi gli interessi, da considerare ai fini del reddito, sono quelli maturati fino alla chiusura dell’esercizio.

La seconda componente di reddito è rappresentata dallo scarto tra il prezzo pagato dal primo acquirente (azienda) e il prezzo di rivendita a termine, che va calcolato al netto degli interessi maturati.

Per concludere, ai fini IVA, l’operazione di pronti contro termine, è un’operazione esente da IVA ai sensi dell’art. 10, comma 1, n. 4, D.P.R. 633/1972 in quanto trattasi di un’operazione di natura finanziaria.