La compilazione del quadro RU per l’attività di R&S

di Viviana GrippoIl quadro RU è destinato all’esposizione dei crediti d’imposta concessi a favore delle imprese da particolari norme agevolative.

In questo intervento si approfondirà la sola esposizione in dichiarazione del credito in Ricerca e Sviluppo ed in particolare la compilazione della sezione IV-bis destinata all’indicazione dei costi relativi al credito d’imposta per attività di ricerca e sviluppo istituito dall’articolo 3 D.L. 145/2013, come sostituito dall’articolo 1, comma 35, L. 190/2014 e dalla L. 232/2016.

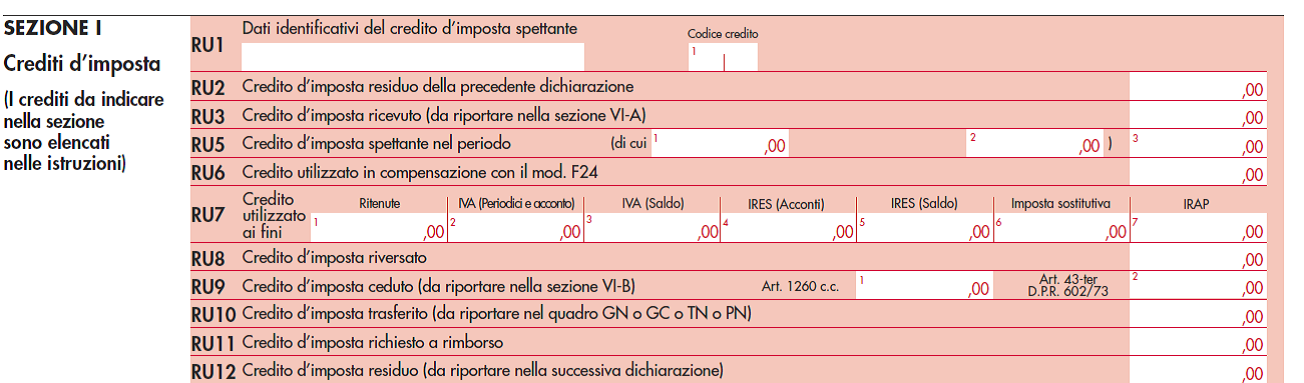

I righi destinati ad accogliere i dati relativi al credito in R&S nel quadro RU sono contenuti nelle sezioni I e IV-bis.

In particolare la sezione I deve riportare l’indicazione di tutti i crediti d’imposta fruiti, con due eccezioni che qui non interessano; essa dovrà quindi essere compilata tante volte quanti sono i crediti che il contribuente intende comunicare, avendone beneficiato nel periodo d’imposta cui la dichiarazione si riferisce.

Per ogni beneficio goduto occorrerà indicare il codice identificativo del credito oltre alle ulteriori informazioni richieste.

In particolare, ai fini dell’indicazione del credito in R&S, il contribuente deve riportare nel rigo RU1 il codice credito B9, che, appunto, identifica il credito d’imposta per investimenti in attività di ricerca e sviluppo di cui all’articolo 3 D.L. 145/2013, come sostituito dall’articolo 1, comma 35, L. 190/2014 e modificato dall’articolo 1, commi 15 e 16, L. 232/2016, relativo alle spese in attività di ricerca e sviluppo sostenute a decorrere dal periodo d’imposta successivo a quello in corso al 31 dicembre 2014 (per i soggetti il cui esercizio corrisponde all’anno solare esercizio 2015) e fino a quello in corso al 31 dicembre 2019 (si consideri lo spostamento temporale operato dalle ultime modifiche per effetto delle quali il credito potrà essere fruito fino al periodo d’imposta in corso al 31 dicembre 2020 e, a partire dal periodo d’imposta successivo a quello in corso al 31 dicembre 2016).

Tale credito non va confuso con quello istituito dall’articolo 1, commi da 280 a 283, L. 296/2006, relativo agli investimenti in attività di ricerca e sviluppo realizzati a decorrere dal periodo d’imposta successivo a quello in corso al 31 dicembre 2006 e fino alla chiusura del periodo d’imposta in corso alla data del 31 dicembre 2009 il cui codice credito è il 49 e che va esposto in altra sezione.

Venendo agli aspetti compilativi occorrerà compilare, nella sezione I, i righi:

- RU1, codice identificativo del credito d’imposta,

- RU2, ammontare del credito d’imposta residuo (se già utilizzato) relativo all’agevolazione indicata nel rigo RU1,

- RU5 colonna 3, ammontare complessivo del credito maturato nel periodo d’imposta cui si riferisce la dichiarazione, compresi gli importi delle colonne 1 e 2,

- RU6, ammontare del credito utilizzato in compensazione ai sensi del D.Lgs. 241/1997 nel periodo d’imposta cui si riferisce la dichiarazione,

- RU8, ammontare del credito di cui al rigo RU6 versato a seguito di ravvedimento nel periodo d’imposta cui si riferisce la presente dichiarazione e fino alla data di presentazione della medesima,

- RU12, ammontare del credito residuo da riportare nella successiva dichiarazione.

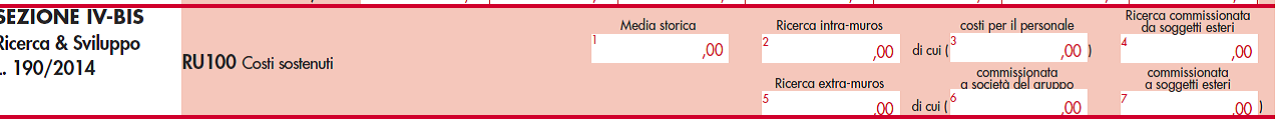

Nella sezione IV-bis andrà invece compilato il rigo RU100, indicando l’ammontare dei costi sostenuti nel periodo d’imposta, in particolare:

- nella colonna 1, la media aritmetica dei costi agevolabili per attività di ricerca e sviluppo sostenuti nei tre periodi d’imposta precedenti a quello in corso al 31 dicembre 2015;

- nella colonna 2, l’ammontare complessivo dei costi agevolabili sostenuti per attività di ricerca e sviluppo intra-muros,

- nella colonna 3 l’importo del costo del personale impiegato nelle predette attività,

- nella colonna 4, l’ammontare complessivo dei costi agevolabili sostenuti nel periodo d’imposta per attività di ricerca e sviluppo svolta da soggetti residenti su commissione di soggetti residenti o localizzati in altri Stati membri dell’Unione europea o in stati aderenti all’accordo sullo Spazio economico europeo,

- nella colonna 5, l’ammontare complessivo dei costi agevolabili sostenuti nel periodo d’imposta per attività extra-muros,

- nella colonna 6 la somma dei costi del personale e ammortamento degli strumenti e delle attrezzature di laboratorio relativi alla ricerca commissionata alle società del gruppo,

- nella colonna 7 l’importo relativo alla ricerca commissionata a soggetti non residenti.

Si ricorda inoltre che il credito d’imposta:

- è utilizzabile esclusivamente in compensazione a decorrere dal periodo d’imposta successivo a quello nel quale sono state sostenute le spese agevolabili utilizzando il modello F24 e codice tributo 6857,

- non dà diritto a rimborso anche qualora non risulti completamente utilizzato,

- se indebitamente utilizzato può essere versato unitamente ai relativi interessi beneficiando del ravvedimento operoso ex articolo 13 D.Lgs. 472/1997, come modificato, da ultimo, dall’articolo 1, comma 637, L. 190/2014.