Il prospetto del capitale e delle riserve contenuto nel quadro RS (righi da RS 130 a RS 142) del modello Redditi SC 2018 ha come finalità il monitoraggio della struttura del patrimonio netto, così come riclassificato agli effetti fiscali, ai fini della corretta applicazione delle norme riguardanti il trattamento, sia in capo ai partecipanti, sia in capo alla società o ente, della distribuzione o dell’utilizzo per altre finalità del capitale e delle riserve.

Il contribuente deve pertanto compilare il prospetto indicando, con riferimento al capitale sociale e alle riserve:

- il saldo iniziale;

- gli incrementi;

- i decrementi;

- il saldo finale.

I dati vanno forniti per “masse”, ovvero raggruppando le poste di natura omogenea (riserve di capitale e di utili) anche se rappresentate in bilancio da voci distinte.

Nel caso quindi di poste aventi ai fini fiscali natura mista (parte capitale e parte utile), il relativo importo deve essere suddiviso.

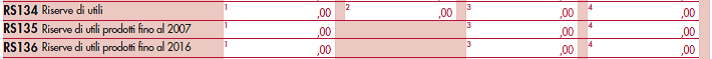

Una delle novità del prospetto contenuto nel modello Redditi SC 2018 è costituita dall’introduzione del rigo RS136 “Riserve di utili prodotti fino al 2016”.

Tale rigo costituisce, unitamente al rigo RS 135 “Riserve di utili prodotti fino al 2007”, un di cui del rigo RS 134 “Riserve di utili”.

L’articolo 1, comma 1, D.M. 26.05.2017 ha infatti modificato la percentuale di concorrenza al reddito complessivo degli utili prodotti dalle società a partire dall’esercizio successivo a quello in corso al 31 dicembre 2016: dal 49,72% al 58,14%.

L’articolo 1, comma 1, D.M. 26.05.2017 ha infatti modificato la percentuale di concorrenza al reddito complessivo degli utili prodotti dalle società a partire dall’esercizio successivo a quello in corso al 31 dicembre 2016: dal 49,72% al 58,14%.

Quest’ultima è pertanto la percentuale applicabile agli utili formati a partire dal 2017 con riferimento ai soggetti con esercizio coincidente con l’anno solare.

Di conseguenza, al fine di monitorare i decrementi delle riserve di utili imponibili

- al 40 % – riserve di utili prodotti fino al 2007,

- al 49,72% – riserve di utili prodotti fino al 2016,

- al 58,14% – riserve di utili,

l’articolo 1, comma 5, D.M. citato, ha previsto la necessità di indicare i relativi ammontari nell’apposito prospetto dichiarativo.

Analogamente andrà effettuata tale distinzione nella certificazione relativa agli utili che la società deve rilasciare ai soci percettori.

Ricordiamo che per effetto delle ulteriori novità apportate dalla Legge di Bilancio 2018, agli utili percepiti da persone fisiche, derivanti da partecipazioni non solo non qualificate ma anche qualificate, si applica, con riferimento ai redditi di capitale percepiti a partire dal 1° gennaio 2018, una ritenuta a titolo di imposta pari al 26%, senza quindi necessità di indicazione in dichiarazione dei redditi.

La medesima legge ha tuttavia previsto un periodo transitorio, disponendo che le regole di cui al D.M. 26.05.2017 continuino ad applicarsi alle distribuzioni di utili derivanti da partecipazioni qualificate formatesi con utili prodotti fino all’esercizio in corso al 31 dicembre 2017, sempreché deliberate dall’1.1.2018 al 31.12.2022.

Di conseguenza le distribuzioni degli utili deliberate dal 1.1.2018 al 31.12.2022 relativamente ad utili prodotti fino al 31 dicembre 2017, comporteranno una tassazione per il 40%, 49,72% o 58,14% del loro ammontare a seconda dell’anno di formazione degli utili stessi.

Agli utili prodotti dal 2018 e a quelli prodotti prima, ma la cui distribuzione sia deliberata a decorrere dal 2023, si applicherà invece la nuova ritenuta del 26%.