Trattamento Iva delle cessioni di autovetture

di Federica FurlaniNel momento in cui una società, un imprenditore o un professionista si appresta a cedere un veicolo, è necessario individuare la corretta disciplina da applicare ai fini Iva.

Una premessa va fatta ricordando che l’articolo 19-bis 1, comma 1, lett. c), DPR 633/1972, stabilisce, come regola generale, che l’imposta relativa all’acquisto o all’importazione di veicoli stradali a motore è ammessa in detrazione nella misura del 40% se tali veicoli non sono utilizzati esclusivamente nell’esercizio dell’impresa, dell’arte o della professione. La disposizione non si applica, in ogni caso, quando i predetti veicoli formano oggetto dell’attività propria dell’impresa e per gli agenti e rappresentanti di commercio.

È importante evidenziare che per veicoli stradali a motore si intendono tutti i veicoli a motore, diversi dai trattori agricoli o forestali, normalmente adibiti al trasporto stradale di persone o beni la cui massa massima autorizzata non supera 3.500 kg e il cui numero di posti a sedere, escluso quello del conducente, non è superiore a otto.

Alla luce della detrazione ridotta che può applicarsi all’atto dell’acquisto, la successiva rivendita del mezzo va gestita in maniera “simmetrica”, ovvero riducendo la base imponibile Iva in relazione all’imposta effettivamente detratta all’atto dell’acquisto.

Di conseguenza al fine di stabilire il corretto trattamento Iva della cessione di un veicolo aziendale, va innanzitutto verificata la detrazione Iva operata al momento dell’acquisto.

Le fattispecie che si possono presentare sono pertanto le seguenti.

- Iva integralmente detratta all’atto dell’acquisto

In questo caso, che si può presentare con riferimento ai veicoli utilizzati esclusivamente nell’esercizio dell’attività o nel caso di agenti e rappresentanti di commercio, l’intero corrispettivo pattuito per la relativa cessione del veicolo va assoggettato ad Iva con aliquota ordinaria.

- Iva integralmente non detratta all’atto dell’acquisto

È il caso ad esempio di acquisto operato da medici o agenti di assicurazione (indetraibilità soggettiva) che presentano un pro-rata di indetraibilità pari al 100%.

Ai fini Iva l’operazione di cessione del veicolo va qualificata come operazione esente ai sensi dell’articolo 10, comma 27-quinquies, DPR 633/1972, e questa indicazione va riportata nella fattura.

- Iva parzialmente detratta all’atto dell’acquisto

In base all’articolo 13, comma 5, del DPR 633/1972 “Per le cessioni che hanno per oggetto beni per il cui acquisto o importazione la detrazione è stata ridotta ai sensi dell’articolo 19-bis.1 o di altre disposizioni di indetraibilità oggettiva, la base imponibile è determinata moltiplicando per la percentuale detraibile ai sensi di tali disposizioni l’importo determinato ai sensi dei commi precedenti”.

In considerazione del fatto che dal 2001 ad oggi si sono succedute diverse percentuali di indetraibilità dell’Iva sugli acquisti di autovetture, andrà verificata quale percentuale di indetraibilità sia stata applicata al momento della registrazione della fattura di acquisto (o eventualmente come tale detraibilità sia stata rettificata in seguito alla presentazione dell’istanza di rimborso presentata, ai sensi del D.L. 258/2006).

L’importo della cessione seguirà il seguente trattamento:

- sarà da assoggettare ad Iva nella misura ordinaria la base imponibile determinata moltiplicando il corrispettivo per la percentuale di detrazione operata, scorporando poi l’Iva;

- la quota residua, sarà “Fuori campo Iva ex articolo 13, comma 5, DPR 633/1972”.

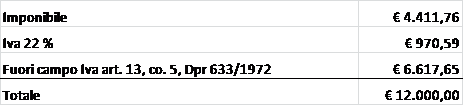

Per fare un esempio di determinazione della base imponibile della cessione, ipotizziamo il caso in cui un autoveicolo per il quale all’atto dell’acquisto era stata detratta l’Iva nella misura del 40%, viene venduto al prezzo di vendita di 12. 000 euro.

|

La base imponibile Iva verrà così determinata: |

|

e l’indicazione in fattura dovrà essere la seguente:

Nel caso di acquisto effettuato presso un privato o da soggetti che hanno applicato il regime del margine ex articolo 36 D.L. 41/1995, al momento della rivendita dovrà essere applicato il regime del margine: sulla fattura non dovrà essere esposta l’Iva, ma dovrà essere indicato che si tratta di “Operazione soggetta al regime del margine di cui all’articolo 36 del D.L. n. 41/95 e successive modificazioni”.

Per approfondire questioni attinenti all’articolo vi raccomandiamo il seguente corso:

9 Ottobre 2016 a 19:50

ciao,

ottimo articolo, ho letto su diversi forum di commercialisti che queste società hanno limite interno uk di circa 79000£ mentre per le vendite all’estero non ci sarebbero limitazioni, è corretto?

saluti

12 Aprile 2017 a 18:25

ciao, articolo ottimo, ma se ricevo una fattura articolo 13 comma 5 quando successivamente la rivendo come devo comportarmi con l’iva?

saluti

14 Novembre 2017 a 17:22

Il concessionario mi propone per la permuta della mia auto usata una fattura emessa con il solo c.f. e totalmente esente da IVA previa fatturazione a me medesimo con IVA esposta nella misura del 40%. MI chiedo se sia ammesso il caso di autofatturazione dell’auto (su cui ho operato la detrazione del 40%) a me stesso in quanto persona fisica: mi chiedo se si tratta di una leggenda metropolitana o peggio ancora di una manovra elusiva?

Grazie