Modello Redditi: dichiarazioni correttive ed integrative – II° parte

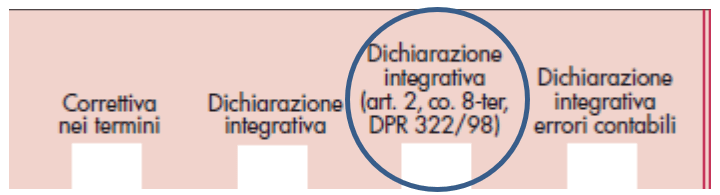

di Federica FurlaniRiprendendo l’analisi sulle dichiarazioni correttive ed integrative, sviluppata nella prima parte del presente contributo, la casella “Dichiarazione integrativa (articolo 2, comma 8-ter, D.P.R. 322/1998)” del Frontespizio del modello Redditi, va barrata unicamente in caso di presentazione di una dichiarazione integrativa nell’ipotesi prevista dall’articolo 2, comma 8-ter, D.P.R. 322/1998, allo scopo di modificare l’originaria richiesta di rimborso dell’eccedenza d’imposta esclusivamente per la scelta della compensazione, sempreché il rimborso stesso non sia stato già erogato, anche in parte.

Tale dichiarazione va presentata entro 120 giorni dalla scadenza del termine ordinario di presentazione, secondo le disposizioni di cui all’articolo 3 del citato D.P.R. 322/1998, utilizzando modelli conformi a quelli approvati per il periodo d’imposta cui si riferisce la dichiarazione.

In caso di presentazione di dichiarazione integrativa che, oltre alla modifica consentita dal comma 8-ter, contenga anche la correzione di errori od omissioni non va barrata la presente casella ma deve essere barrata la casella “Dichiarazione integrativa”.

Una novità dei modelli dichiarativi 2021 è l’introduzione della casella relativa alla “Dichiarazione integrativa errori contabili (articolo 2, comma 8-bis, D.P.R. 322/1998)”, che va barrata unicamente in caso di presentazione di una dichiarazione integrativa a favore per la correzione di errori contabili di competenza oltre il termine prescritto per la presentazione della dichiarazione relativa al periodo d’imposta successivo.

Le ragioni dell’introduzione di questa nuova casella risiedono nella tempistica prevista per l’utilizzazione in compensazione dell’eventuale credito risultante dalla suddetta dichiarazione, derivante dal minor debito o dal maggior credito d’imposta.

È il comma 8 bis dell’articolo 2 D.P.R. 322/1998 a disciplinare la compensazione dell’eventuale credito risultante dalla dichiarazione a favore del contribuente, derivante dal minor debito o dal maggior credito d’imposta.

Esso può essere utilizzato in compensazione (articolo 17 D.Lgs. 241/1997) secondo le regole ordinarie:

- se la dichiarazione integrativa è presentata entro il termine prescritto per la presentazione della dichiarazione relativo al periodo di imposta successivo;

- in ogni caso nell’ipotesi di correzione di errori contabili relativi alla competenza temporale.

Se invece la dichiarazione integrativa a favore è presentata oltre il termine prescritto per la presentazione della dichiarazione relativa al periodo di imposta successivo, viene stabilito che il relativo credito può essere utilizzato in compensazione nel modello F24 (articolo 17 D.Lgs. 147/2015) per eseguire il versamento di debiti maturati a partire dal periodo di imposta successivo a quello in cui è stata presentata la dichiarazione integrativa.

Nella dichiarazione relativa al periodo d’imposta in cui è presentata la dichiarazione integrativa, è indicato il credito derivante dal minor debito o dal maggiore credito risultante dalla dichiarazione integrativa.

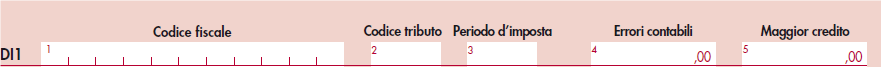

In particolare, nel quadro DI del modello Redditi 2021, che va utilizzato dai contribuenti che hanno presentato nel corso del 2020 una (o più) dichiarazioni integrative a favore ai sensi dell’articolo 2, comma 8-bis, D.P.R. 322/1998 oltre il termine prescritto per la presentazione della dichiarazione relativa al periodo d’imposta successivo a quello di riferimento della dichiarazione integrativa (ad esempio dichiarazione integrativa Redditi 2018 relativa al 2017 presentata nel 2020), andrà indicato il credito derivante dal minor debito o dal maggiore credito risultante dalla dichiarazione integrativa.

Nello specifico, andrà indicato:

- in colonna 4, il credito derivante dal minor debito o dal maggior credito risultante dalla dichiarazione integrativa per i casi di correzione di errori contabili di competenza, per la quota non chiesta a rimborso nella dichiarazione integrativa stessa. Tale importo non deve essere ricompreso nel credito da indicare in colonna 5 e va sommato all’ammontare della eccedenza di imposta risultante dalla precedente dichiarazione da indicare nell’apposito rigo/campo del quadro/sezione dove la relativa imposta è liquidata (ad esempio, in caso di eccedenza Ires, nel rigo RN19). Si evidenzia che il credito indicato nella presente colonna può essere utilizzato in compensazione dal giorno successivo, ovvero, per importi superiori a 5.000 euro annui, dal decimo giorno successivo a quello di presentazione della dichiarazione integrativa ed entro la fine del periodo d’imposta oggetto della dichiarazione;

- in colonna 5, il credito derivante dal minor debito o dal maggior credito risultante dalla dichiarazione integrativa, per i casi diversi da quelli riguardanti la correzione di errori contabili di competenza, per la quota non chiesta a rimborso nella dichiarazione integrativa stessa. Tale importo concorre alla liquidazione della corrispondente imposta, a debito o a credito, risultante dalla dichiarazione. In particolare, il risultato di tale liquidazione va riportato nella colonna 1 (se a debito) o 2 (se a credito) del relativo rigo della sezione I del quadro RX.