Le ritenute ravvedute nel quadro ST del modello 770

di Clara PolletSimone DimitriIl 31 ottobre scade il termine di presentazione della dichiarazione dei sostituti di imposta Modello 770/2022, da parte dei contribuenti che nel 2021 hanno corrisposto somme o valori soggetti a ritenuta alla fonte su redditi di capitale, compensi per avviamento commerciale, contributi ad enti pubblici e privati, riscatti da contratti di assicurazione sulla vita, premi, vincite ed altri proventi finanziari ivi compresi quelli derivanti da partecipazioni a organismi di investimento collettivo in valori mobiliari di diritto estero, utili e altri proventi equiparati derivanti da partecipazioni in società di capitali, titoli atipici, e redditi diversi, nonché per coloro che hanno corrisposto somme o valori soggetti a ritenuta alla fonte, ai sensi degli articoli 23, 24, 25, 25-bis, 25-ter, 29, D.P.R. 600/1973 e articolo 33, comma 4, D.P.R. 42/1988.

In particolare, nel quadro ST dovranno essere esposti i dati relativi ai versamenti delle ritenute trattenute sulle somme erogate nell’anno 2021. Dovranno essere altresì indicati:

- le ritenute operate a partire dal mese di marzo 2021 ed i relativi versamenti effettuati a seguito dell’incapienza delle retribuzioni a subire il prelievo derivante dal conguaglio di fine anno 2020 (articolo 23, comma 3, D.P.R. 600/1973), tali somme andranno versate indicando in F24 il mese e l’anno di effettuazione delle ritenute;

- le ritenute operate a seguito di procedure di pignoramento presso terzi di cui all’articolo 21, comma 15, L. 449/1997;

- il versamento relativo al credito del trattamento integrativo (D.L. 3/2020) recuperato dal sostituto d’imposta in sede di effettuazione delle operazioni di conguaglio;

- i dati del ravvedimento relativo alle ritenute e alle imposte sostitutive sui redditi di capitale e sui redditi diversi di natura finanziaria, effettuato ai sensi dell’articolo 34, quarto comma, L. 388/2000;

- i dati dei versamenti tardivi inerenti al periodo d’imposta 2021 effettuati entro la presentazione della dichiarazione.

Nel caso di versamenti tardivi, è possibile effettuare il ravvedimento operoso, secondo i termini dettati dall’articolo 13 D.Lgs. 472/1997:

- entro trenta giorni dalla scadenza del versamento della ritenuta d’acconto, con sanzione ridotta a 1/10 del 15% della ritenuta;

- entro il novantesimo giorno successivo, con sanzione ridotta a 1/9 del 15%;

- entro il termine di presentazione della dichiarazione del sostituto di imposta relativa all’anno nel corso del quale è stata commessa la violazione, con sanzione ridotta a 1/8 del 30% (pari al 3,75%);

- entro il termine per la presentazione della dichiarazione relativa all’anno successivo a quello nel corso del quale è stata commessa la violazione, con sanzione ridotta a 1/7 del 30% della ritenuta.

Pertanto, entro il 31 ottobre è possibile effettuare il ravvedimento operoso delle ritenute relative all’anno 2021 non versate alle scadenze prescritte con applicazione della sanzione ridotta al 3,75% sull’ammontare della ritenuta. Gli interessi sono calcolati al saggio legale per i giorni di ritardo, dal giorno successivo alla scadenza al giorno di versamento compreso.

Le ritenute regolarizzate potranno essere inserite nel quadro ST del Modello 770/2022 con le seguenti indicazioni.

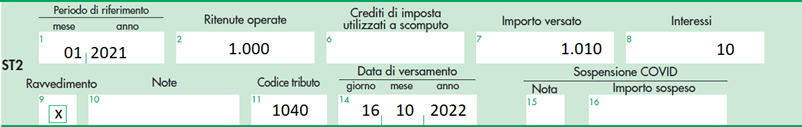

Nel punto 1 deve essere riportato, per ogni importo trattenuto, il periodo di riferimento. Qualora non diversamente specificato, tale periodo è costituito dal mese e dall’anno di decorrenza dell’obbligo di effettuazione del prelievo. La stessa modalità di compilazione deve essere utilizzata anche nel caso di versamento per ravvedimento operoso. Nel punto 2 occorre riportare l’importo delle ritenute originariamente operate.

Nel punto 7 va indicato l’importo risultante dalla colonna “Importi a debito versati” del modello di pagamento F24, indipendentemente dall’effettuazione di compensazioni esterne. Tale importo è comprensivo degli eventuali interessi indicati al punto 8.

Nel punto 8, relativamente alle somme esposte al punto 2, va indicato l’importo degli interessi per ravvedimento ai sensi dell’articolo 13, D.Lgs. 472/1997. Non deve essere compilato alcun rigo per il versamento della sanzione.

Nel punto 9 occorre barrare la casella nel caso in cui il versamento, evidenziato al punto 7, sia stato oggetto di ravvedimento operoso.

Il versamento eseguito avvalendosi del ravvedimento operoso, di più adempimenti omessi risultanti dal Quadro ST e individuati dal medesimo codice tributo deve essere riportato sul medesimo F24, avendo cura di compilare un distinto rigo della delega di pagamento per ciascun rigo del quadro ST. Analogamente la sanzione ridotta (codice tributo 8906) deve essere indicata nella delega separatamente per ciascun adempimento.

Ipotizziamo il mancato versamento di una ritenuta d’acconto su redditi di lavoro autonomo, codice tributo 1040, in scadenza al 16 febbraio 2021 (periodo di riferimento gennaio), per 1.000 euro.

Il versamento viene regolarizzato con ravvedimento operoso il 16 ottobre 2022, pagando una sanzione di 37,50 euro (pari al 3,75%) con codice tributo 8906, periodo 01/2021.

Gli interessi sono calcolati, dal giorno successivo alla scadenza al giorno di pagamento compreso, tenendo conto della variazione del saggio legale dallo 0,01% fino al 31 dicembre 2021, all’1,25% a decorrere dal 1° gennaio 2022. Essi ammontano a 9,99 euro (ossia 1.000 euro * 0,01 * 318 giorni / 36.500 = 0,09 euro per il 2021 più 1.000 euro * 1,25 * 289 giorni / 36.500 = 9,90 euro per il 2022) e si versano in aggiunta al codice tributo 1040.

Nel quadro ST del modello 770/2022 verrà inserita anche la ritenuta d’acconto regolarizzata.

Ricordiamo infine che nel caso di errata indicazione nel modello di pagamento F24 del codice tributo (es. ritenute su indennità per la cessazione di rapporti di co. co. co. versati con il codice 1040 anziché con il codice tributo 1012) la regolarizzazione può essere effettuata con il servizio Civis dell’Agenzia delle entrate con cui è possibile modificare il codice tributo, il mese e l’anno di riferimento. La compilazione del quadro ST deve poi essere effettuata riportando, con le ordinarie modalità, il codice tributo corretto.