La verifica fiscale finalizzata a determinare la residenza fiscale

di Marco BargagliAi fini delle imposte sui redditi si considerano residenti le persone che per la maggior parte del periodo d’imposta sono iscritte nelle anagrafi della popolazione residente o hanno nel territorio dello Stato il domicilio o la residenza ai sensi del codice civile.

Di conseguenza, ai sensi dell’articolo 2, comma 2, Tuir qualora il contribuente, per la maggior parte del periodo d’imposta (generalmente 183 giorni), è iscritto presso l’anagrafe dei cittadini residenti (requisito formale), ossia ha stabilito il proprio domicilio o la propria residenza sul territorio nazionale (requisiti sostanziali), sarà considerato residente in Italia.

In tema di residenza fiscale della persona fisica, come espressamente affermato dal Manuale operativo in materia di contrasto all’evasione e alle frodi fiscali, circolare n. 1/2018 del Comando Generale della Guardia di Finanza (cfr. volume III – parte V – capitolo 11 “Il contrasto all’evasione e alle frodi fiscali di rilievo internazionale”, pag. 346 e ss.), assume particolare rilevanza localizzare il domicilio il quale, nella declinazione fornita dall’articolo 43, comma 1, cod. civ., può essere definito come il luogo in cui la medesima persona fisica ha stabilito la sede principale dei suoi affari e interessi.

In buona sostanza, sulla base delle indicazioni fornite dalla prassi operativa, per l’individuazione del domicilio del contribuente, nel corso ad esempio di un controllo fiscale, i verificatori dovranno valutare congiuntamente:

- la situazione di fatto dello stabilimento in un determinato luogo del centro degli affari e degli interessi (elemento oggettivo);

- la volontà della persona di stabilire in quel luogo il proprio centro delle relazioni di natura sociale e familiare (c.d. elemento soggettivo).

In merito, per la corretta definizione della locuzione “affari e interessi”, occorre fare riferimento all’elaborazione giurisprudenziale espressa in subiecta materia, in base alla quale gli interessi rilevanti ai fini del domicilio di una persona sono sia quelli di natura economica, che quelli di natura morale o personale (es. di tipo affettivo, sociali e familiari).

Nello specifico, il domicilio consiste in una situazione giuridica che, in aggiunta alla considerazione del luogo di effettiva presenza fisica del soggetto, è caratterizzata da elementi soggettivi, ossia dalla volontà di stabilire e conservare, in un determinato luogo, la sede principale dei propri affari ed interessi.

Sulla base delle argomentazioni espresse nel tempo da parte del giudice di legittimità, la sede principale degli affari degli interessi del contribuente può essere ricondotta in Italia anche sulla base di elementi di natura extracontabile.

Ai fini della corretta individuazione della residenza fiscale possono inoltre rivelarsi utili una serie di elementi fattuali di seguito indicati:

- monitoraggio dei voli aerei, delle prenotazioni alberghiere, degli abbonamenti telefonici;

- disponibilità in Italia di immobili, utenze e conti correnti;

- individuazione del luogo ove il contribuente svolge la sua attività economica e professionale;

- località ove soggiorna il soggetto passivo, oltre che i suoi familiari;

- eventuali dichiarazioni rese dai terzi.

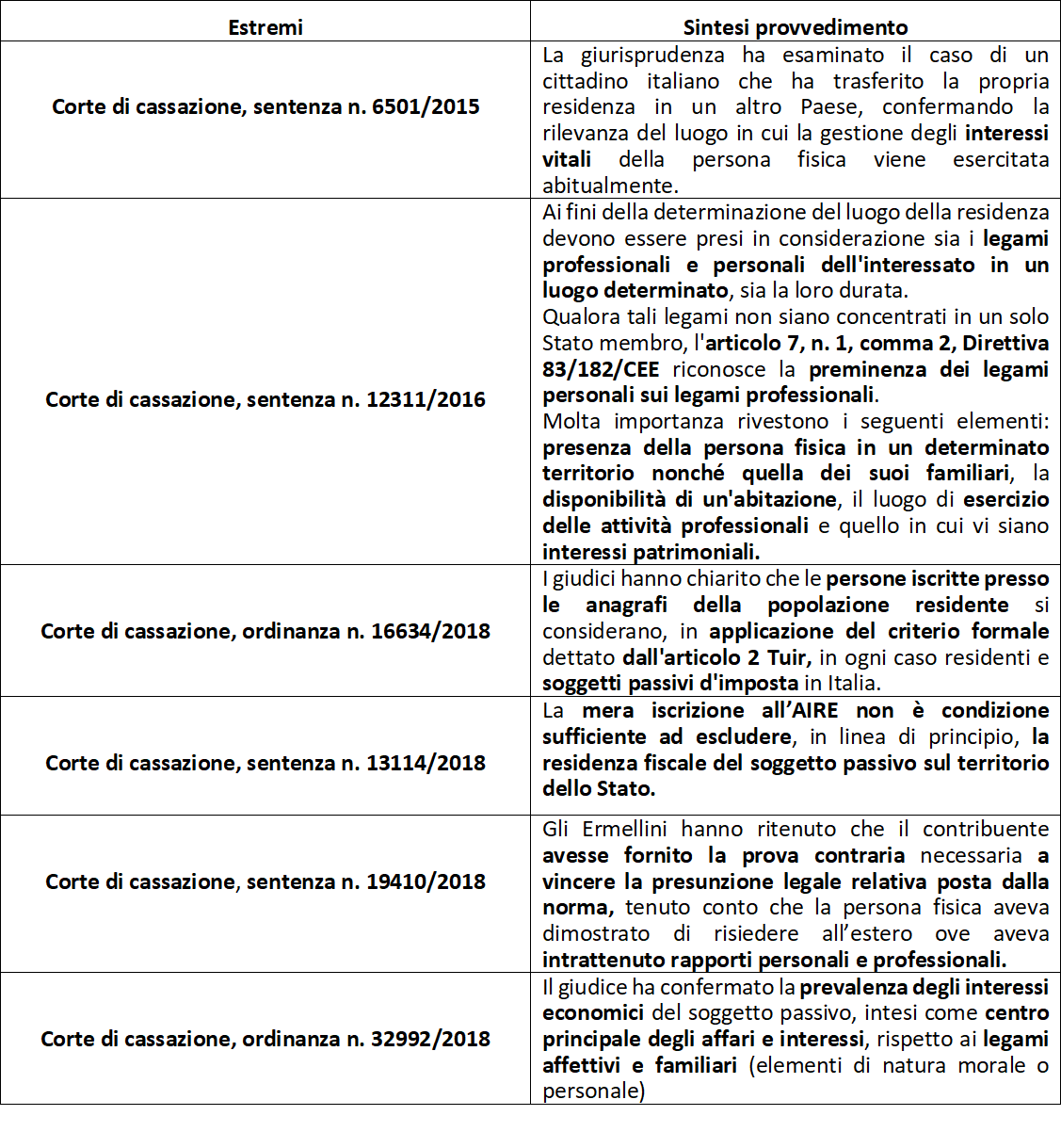

Tali elementi sono rinvenibili, a titolo esemplificativo, nelle recenti sentenze emesse dalla Corte di cassazione in tema di residenza fiscale della persona fisica, di seguito evidenziate.

In definitiva, nel corso di una verifica fiscale a carattere internazionale dovranno essere valutate, congiuntamente, le disposizioni domestiche e le previsioni dettate dalle Convenzioni internazionali contro le doppie imposizioni che hanno il precipuo scopo di dirimere casi di doppia imposizione economica.

A tal proposito, si ricorda che l’articolo 4, paragrafo 2, del modello Ocse di Convenzione internazionale, prevede che qualora una persona fisica venga considerata residente di entrambi gli Stati contraenti, la sua residenza può essere determinata sulla base dei seguenti criteri:

- detta persona è considerata residente dello Stato contraente nel quale ha un’abitazione permanente. Quando essa dispone di un’abitazione permanente in entrambi gli Stati contraenti, è considerata residente dello Stato contraente nel quale le sue relazioni personali ed economiche sono più strette (concetto sovrapponibile alla definizione di domicilio del soggetto passivo);

- se non si può determinare lo Stato contraente nel quale detta persona ha il centro dei suoi interessi vitali, o se la medesima non ha un’abitazione permanente in alcuno degli Stati contraenti, essa è considerata residente dello Stato contraente in cui soggiorna abitualmente;

- se detta persona soggiorna abitualmente in entrambi gli Stati contraenti, ovvero non soggiorna abitualmente in alcuno di essi, la medesima persona è considerata residente dello Stato contraente del quale ha la nazionalità;

- se detta persona ha la nazionalità di entrambi gli Stati contraenti, o non ha la nazionalità di alcuno di essi, le autorità competenti degli Stati contraenti risolvono la questione di comune accordo.

Per approfondire questioni attinenti all’articolo vi raccomandiamo il seguente corso: