La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: bisogna preoccuparsi del rallentamento dell’economia cinese?

- L’economia cinese lancia da tempo segnali di rallentamento, per questo negli ultimi mesi vi è stato un cambiamento di intonazione della politica monetaria del paese

- Questo allentamento monetario e fiscale dovrebbe riflettersi in una migliore attività economica con un ritardo di circa due trimestri.

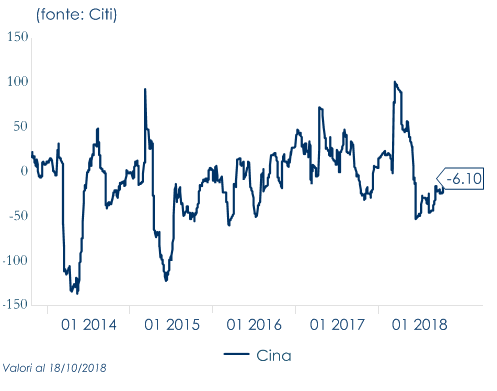

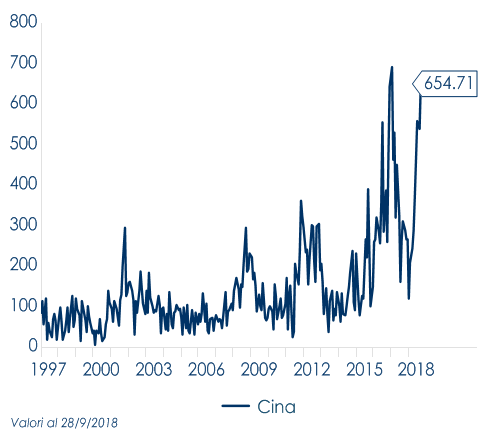

| In Cina il PIL di T3 è cresciuto dell’1.6% t/t (trimestre precedente del 1.8% t/t) e del 6,5% a/a (consenso: 6,6%, trimestre precedente 6,7%), segnando la seconda consecutiva decelerazione e il ritmo più debole dalla crisi finanziaria globale. In T3 l’accelerazione del settore agricolo e la tenuta di quello dei servizi non è stata, infatti, sufficiente a controbilanciare il rallentamento del settore industriale. L’economia cinese lancia da tempo segnali di rallentamento in tutti i principali indicatori di domanda interna mentre il mercato azionario cinese continua a calare: l’indice di sorpresa economica è in territorio negativo da aprile, la produzione industriale degli ultimi mesi ha continuato a crescere stabilmente ma ad un ritmo più modesto rispetto al passato (in settembre ha rallentato a 5,8% a/a da 6,1% in agosto, nonostante la stabilità delle produzioni delle imprese statali), mentre è stato toccato un nuovo minimo per la crescita degli investimenti fissi lordi con la ripresa di quelli privati a compensare parzialmente la caduta di quelli pubblici. Poiché negli ultimi anni l’economia cinese è diventata sempre più correlata con la performance economica globale, un rallentamento della crescita dell’economia cinese porta con sé un effetto a catena su molte altre economie, rappresentando un rischio al ribasso al nostro scenario di base. Alla base del rallentamento dell’economia cinese vi è la combinazione della precedente stretta finanziaria e degli effetti delle tensioni protezionistiche con gli Stati Uniti. Infatti quest’ultime si sono andate a collocare in una fase in cui i provvedimenti restrittivi delle autorità di politica monetaria cinese miravano a sgonfiare l’esposizione debitoria degli operatori interni. Ora la buona notizia è che si è assistito un cambiamento di intonazione della politica monetaria del paese e i responsabili delle politiche, con un dietrofront piuttosto repentino, hanno iniziato ad allentare le condizioni finanziarie: si è assistito a quattro riduzioni del coefficiente di riserva obbligatoria e un’iniezione diretta di liquidità nel sistema bancario. E’ stato, inoltre, approvato un piano di riduzione delle imposte sui redditi delle persone fisiche con una riforma di deduzioni e aliquote e sono stati proposti tagli e incentivi per quelle colpite dai dazi e quelle tecnologiche. Riteniamo che questo allentamento monetario e fiscale dovrebbe riflettersi in una migliore attività economica con un ritardo di circa due trimestri. Inoltre, dato l’aumento marcato dell’incertezza politica, con l’intensificarsi delle tensioni commerciali tra Cina e Stati Uniti, e le crescenti preoccupazioni per la crescita, ci aspettiamo che la PBoC continui i suoi sforzi di allentamento per mantenere ampia la liquidità e allentare il controllo del credito con ulteriori tagli al coefficiente di riserva obbligatoria. Le aspettative di allentamento sono state rafforzate anche dai recenti commenti del Governatore Yi Gang, che ha affermato che c’è ancora molto spazio per altri adeguamenti del coefficiente di riserva obbligatoria, qualora fosse necessario al fine di contrastare gli effetti di una guerra commerciale. Un potenziale limite inferiore alla possibilità di altri tagli dei tassi d’interesse, viene però dal processo di rialzo del costo del denaro da parte della FED. |

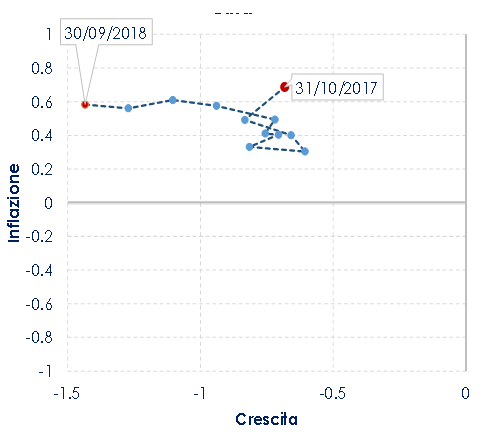

Il nostro indicatore proprietario continua a segnalare un rallentamento del ciclo economico cinese

Indice di sorpresa economica resta in territorio negativo

L’incertezza politica aumenta tornando ai massimi degli ultimi anni

|

SETTIMANA TRASCORSA

EUROPA: continua il rallentamento delle survey tedesche

In Germania, a ottobre l’indice sulle aspettative ZEW è sceso a -12.7 da un precedente -10.6, leggermente sotto il consenso. L’indice sulla situazione corrente è calato a 70 da un precedente 76.0. Il calo dell’indagine ZEW e in particolare dell’indicatore sulla situazione corrente indica che l’economia tedesca potrebbe perdere slancio in autunno. Secondo l’istituto ZEW, la discesa delle attese è, principalmente, dovuta alle crescenti preoccupazioni sulle controversie commerciali tra Stati Uniti e Cina. Gli indici di fiducia IFO e ZEW (condizioni correnti) rimangono in ogni caso su livelli molto elevati. Guardando all’Area Euro nel suo complesso, l’indice dei prezzi al consumo di settembre, secondo la lettura definitiva, è salito del 2.1% anno su anno in linea con il consenso e con il dato preliminare. Dati ottimistici si sono avuti sul mercato del lavoro britannico: il numero delle richieste di sussidi è diminuito di 47k nei tre mesi fino ad agosto, lasciando il tasso di disoccupazione al minimo del 4,0%, in linea con le attese. Anche la crescita dei salari è aumentata a 2,7% (consenso: 2,6% e valore precedente 2,6%). Escludendo i bonus, i guadagni sono al 3,1% contro il 2,9% e il 2,9% precedente, il più alto da gennaio 2009. I dati supportano la previsione della BoE di un restringimento graduale del mercato del lavoro e di una scarsa capacità inutilizzata nell’economia. USA: confermata la solidità del settore manifatturiero

L’indice Empire della Fed di New York a ottobre è aumentato a 21.1 da 19 del mese di settembre. Gli ordini e le consegne hanno recuperato dopo una moderata correzione a settembre, mentre gli occupati sono scesi a 9 da 13.3 di settembre. Gli indici di prezzo, sia ricevuti sia pagati, sono risultati in moderato calo per il quarto mese consecutivo, dando segnali di contenimento delle pressioni inflazionistiche. Gli indici di attività a sei mesi sono variati poco restando su livelli espansivi. L’indice dei prezzi ricevuti ha corretto a 23.5, attestandosi al di sotto della media degli ultimi sei mesi (27.7). Complessivamente, l’indagine dà indicazioni di continua espansione nel settore, senza ulteriore accelerazione dell’attività, e di moderazione della dinamica dei prezzi. L’indice manifatturiero della Fed di Philadelphia a ottobre è stato registrato in lieve calo a 22.2 punti (consenso: 20.0, mese precedente 22.9). L’indicatore rimane, comunque, su livelli elevati, coerenti con il proseguimento della crescita I prezzi si sono ridotti a 38.2 punti rispetto al 39.6 di settembre. Le aziende che hanno risposto alla survey hanno segnalato il continuo aumento dell’occupazione e le aspettative per i prossimi sei mesi sono rimaste ottimistiche. La produzione industriale a settembre aumenta di 0.3% m/m, dopo +0.4% m/m di agosto. Il manifatturiero registra una variazione di 0.2% m/m, con un incremento solido nel settore auto (+1.7% m/m, dopo +4.3% m/m), in quello dei macchinari (+0.9% m/m) e in quello dell’elettronica (+0,5% m/m). Le utility sono invariate e l’estrattivo registra un incremento di 0.5% m/m. L’output è positivo sia per i beni di consumo che per quelli capitali (negativo però per il comparto costruzioni). Le richieste iniziali di sussidio di disoccupazione per la settimana più recente si sono attestate a 210K (consenso 213K, valore precedente 215K). La media di quattro settimane è aumentata di 2K a 211.75K.

ASIA: In Cina i dati mensili segnalano un quadro misto

In Cina l’indice dei prezzi alla produzione è salito del 3,6% a/a in settembre (consenso: 3,5%, mese precedente 4,1%), segnando, così, il terzo rallentamento consecutivo. Invece, l’indice dei prezzi al consumo è aumentato del 2,5% a/a, (consenso 2.5%, mese precedente il 2,3%), trainato principalmente dai prezzi degli alimenti freschi. L’inflazione core è scesa all’1,7% a/a dal precedente 2,0%. Il calo dell’inflazione viene visto come un riflesso del rallentamento della domanda interna, in atto in Cina. Il rallentamento è stato confermato anche dalla lettura delle vendite al dettaglio che sono decelerate in termini reali a 6,4% a/a in settembre (da 6,6% a/a in agosto), frenate dal calo delle vendite di automobili, ma lievemente accelerate in termini nominali (da 9,0% a 9,2%) grazie all’aumento dell’inflazione. Le vendite on-line sono invece rallentate, seppur registrando tassi di crescita molto elevati (+27% a/a in settembre da 28,2% cum. a/a in agosto). In Giappone le esportazioni sono divenute negative: la bilancia commerciale è stata pari a JPY139.6B a settembre (consenso prevedeva un deficit pari a JPY45.1B, mentre il mese precedente aveva visto un avanzo di 4804 JPY). I tassi di crescita sono stati inferiori alle previsioni: le esportazioni sono diminuite dell’1,2% a/a, riportando il primo calo da novembre 2016, mentre le importazioni sono aumentate del 7,0%. La debolezza è imputabile in parte ai recenti disastri naturali ma soprattutto ai crescenti timori preoccupazioni sulle tariffe USA-Cina che incidono sulla domanda globale. La principale implicazione a breve termine è che questi dati rafforzano le aspettative di un rallentamento del PIL in T3 abbia. Il CPI nazionale giapponese a settembre è aumentato di 1,2% a/a, spinto da una ripresa dei prezzi energetici. L’indice core (al netto di alimentari freschi, obiettivo della BoJ) prosegue su trend marginalmente positivo, a 1% a/a, dal minimo di 0.7% a/a di aprile. L’inflazione “core-core (al netto di alimentari freschi ed energia) invece rimane stabile a 0,4% a/a. Sul lato prezzi il primo ministro Abe ha confermato che a ottobre 2019 verrà attuato il rialzo dell’imposta sui consumi da 8% a 10%. La misura dovrebbe generare un aumento di entrate di circa 5,6 tln di yen. Sono attualmente allo studio diverse misure, per un totale vicino a 5,8 tln di yen, mirate a contrastare l’effetto restrittivo sul bilancio delle famiglie e sulla crescita. Le misure allo studio includono 1) l’esenzione del rialzo dell’aliquota per alcune voci (alimentari e giornali, con un peso di circa il 20% del CPI); 2) l’offerta di servizi educativi per l’infanzia (asili e nidi) gratuiti; 3) sussidi a individui in pensione con redditi bassi; 4) sussidi per acquisti di auto; 5) possibile aumento di investimenti pubblici nel prossimo anno fiscale.

| PERFORMANCE DEI MERCATI | |

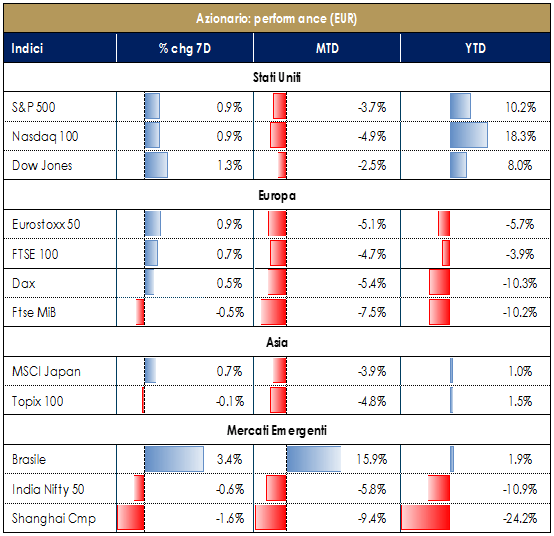

| MERCATI AZIONARI

Continua l’andamento negativo dell’indice FTSEMIB, su cui continua a pesare il dibattito sulla manovra finanziaria e la dura sebbene prevedibile bocciatura da parte della Commissione Europea (CE). La lettera inviata dal Commissario Europeo per gli Affari Economici Moscovici al Ministro Italiano Tria verte sulla deviazione significativa e “senza precedenti del Patto di stabilità” nel deficit strutturale, pari all’1.5% (la raccomandazione della Commissione era per un 0.2% nel 2019, a fronte di un 1.7% programmato dall’attuale esecutivo). Nella lettera si ribadisce che le previsioni macroeconomiche rilasciate dal governo non sono state validate dall’Ufficio parlamentare di bilancio e che le previsioni sul rapporto debito/PIL non assicurano il rispetto delle regole europee nel triennio 2019-21. Per questo, è stata richiesta un’immediata risposta da parte del governo italiano entro la giornata di lunedì prossimo. Chiudono moderatamente positivi i listini azionari statunitensi, recuperando le perdite di inizio settimana grazie all’inizio della stagione di trimestrali societarie. Il sell-off a inizio settimana è stato in parte guidato dai toni negativi del meeting del FMI in Bali, che hanno evidenziato i numerosi focolai di incertezza per l’economia mondiale e la sostenibilità della crescita. Buono l’inizio della reporting season negli Stati Uniti. I maggiori istituti bancari degli Stati Uniti non hanno deluso le attese degli analisti; ed il primo tecnologico a pubblicare i propri risultati, Netflix ha sorpreso il mercato con utili per azione oltre il 30% delle stime. Pesano, comunque, sul mercato azionario statunitense i timori sull’eventuale adozione di una politica monetaria lievemente restrittiva dopo la pubblicazione dei verbali dell’ultimo FOMC da cui è emerso un ampio consenso per tassi di interesse al di sopra della neutralità ed in linea con l’espansione economica. Continua il sell-off sul mercato cinese, sui cui pesa il timore di un rallentamento dell’economia interna: l’indice Shangai composite da inizio anno perde il 24%.

|

|

VIEW STRATEGICA I fondamentali macroeconomici sono solidi, le condizioni finanziarei ancora accomodanti e lLa crescita degli utili favorevole. Restiamo positivi sul comporta azionario, anche se tatticamente, alla luce dell’accentuarsi di fattori di rischio, legati alle minacce di protezionismo US e all’aumento dell’incertezza politica in Europa, riteniamo opportuno ridurre marginalmente l’esposizione azionaria a favore di attivi denominati in USD.

|

|

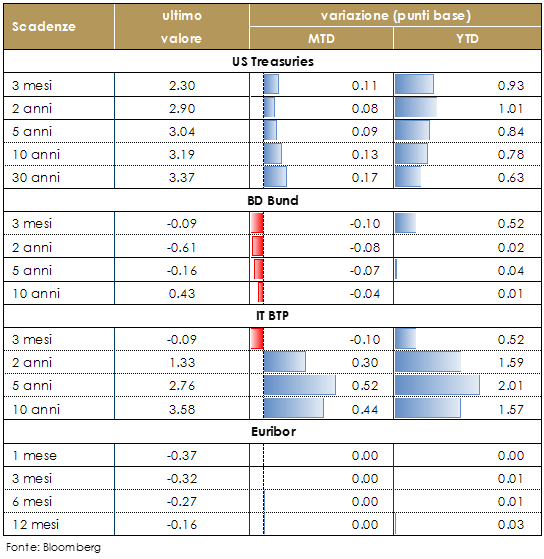

| MERCATI DEI TITOLI DI STATO

Prosegue il rialzo dei rendimenti dei titoli governativi delle principali economie, guidati dal rialzo dei rendimenti degli Stati Uniti, sulla scia della solidità dell’economia statunitense e delle aspettative di politica monetaria della FED. In settimana sono stati pubblicati i verbali del FOMC di settembre, che hanno messo in luce la visione ottimista della Fed sull’economia statunitense e le aspettative per il proseguimento del suo ciclo di inasprimento graduale. Sono, inoltre, emersi alcuni spunti più ottimisti da una discussione intorno al tasso neutrale, poiché “un numero di partecipanti” hanno suggerito che sarebbe probabilmente necessario aumentare il costo del denaro al di sopra del tasso neutrale al fine di prevenire un surriscaldamento dell’economia. Inoltre, i verbali hanno minimizzato le preoccupazioni per l’appiattimento della struttura a termine e hanno evidenziato un ampio supporto all’interno del FOMC per rimuovere la descrizione “accomodante” della politica monetaria. I verbali, però, sottolineano anche nella politica protezionistica di Trump in corso da mesi vi sono insiti dei rischi, che potrebbe far deragliare la crescita in corso. Viene infine rilevata la preoccupazione dei membri del FOMC circa lo svanire degli effetti derivanti dal taglio delle tasse, con un conseguente rallentamento della crescita interna. Dopo la bocciatura da parte della CE della manovra finanziaria italiano, il differenziale tra BTP e Bund è tornato ad allargare e sulla scadenza a dieci anni scambia attorno ai 320 pb. |

|

VIEW STRATEGICA Ci aspettiamo una maggior pressione al rialzo sui tassi di interesse globali. Da un lato la Fed continuerà con una stretta monetaria graduale, dall’altro il QE su scala globale dovrebbe toccare i livelli massimi durante il 2018: gli acquisti di titoli da parte della BoJ e della BCE compenseranno in parte la stretta monetaria della Fed e continueranno a pesare sul term premium globale. Queste dinamiche dovrebbero limitare, ma non escludere, l’ascesa dei tassi di interesse a lungo termine. Inoltre negli Stati Uniti la riforma fiscale aumenterà il deficit US, causando un aumento del segmento a lungo termine della struttura a termine. Riteniamo prematuro modificare la view strategica negativa sul comparto governativo italiano alla luce dell’incertezza sulla Nota di aggiornamento al DEF. |

|

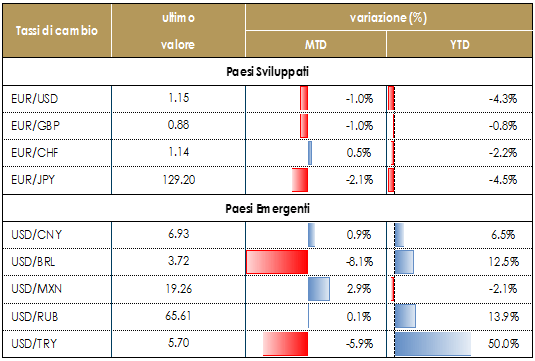

| TASSI DI CAMBIO

In settimana l’euro è tornato ad indebolirsi. Su di esso pesano i numerosi focolai di incertezza: a) inasprimento dei rapporti tra Italia e Unione Europea dopo la presentazione del Nadef alla CE, b) evoluzione delle trattative della Brexit – che appaiono più incerte dopo che il primo ministro May ha mostrato un’apertura verso la possibilità di estendere il periodo di transizione – c) l’evoluzione della congiuntura dell’Area, che continua a manifestare elementi di debolezza e una dinamica divergente rispetto a quella statunitense. Questo spiega perché il cambio euro dollaro è sceso a un minimo di 1.440. Gli operatori attendono inoltre il meeting BCE di giovedì prossimo per avere maggior dettagli sul futuro della politica monetaria dell’Area. La sterlina resta debole anche contro dollaro, a seguito del nulla di fatto al Consiglio Europeo di mercoledì scorso, in cui la distanza tra le parti ha fatto anche cancellare il vertice del prossimo novembre. Da evidenziare la perfomance positiva della lira turca, che ha recuperato sia contro dollaro che contro euro, sulla notizia della decisione del tribunale turco di rilasciare il pastore evangelico americano Brunson, nonostante la condanna a 3 anni di reclusione per spionaggio. |

|

VIEW STRATEGICA Riteniamo che le dinamiche commerciali e la rimodulazione delle attese future da parte della Fed guideranno il rafforzamento del dollaro fino alla fine dell’anno. La normalizzazione della politica monetaria si sta muovendo a ritmi diversi tra le banche centrali e i mercati hanno rimodulato le aspettative di politica monetaria. La Fed procede il suo percorso di rialzo del costo del denaro muovendosi verso la neutralità, mentre la BCE manterrà i tassi invariati fino all’estate 2019, terminando gli acquisti netti da dicembre dell’anno in corso e la Banca del Giappone ha lasciato la sua politica invariata ma ha rivisto al ribasso le stime sull’inflazione. Si è, dunque, ampliata la divergenza delle politiche monetarie. |

|

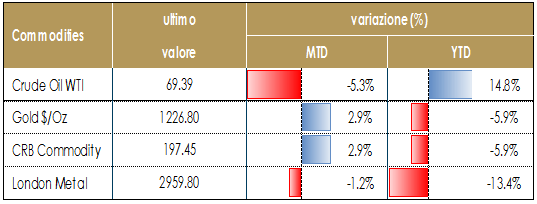

| MATERIE PRIME

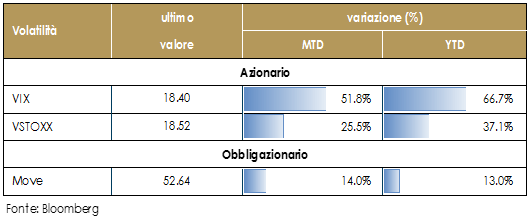

Il petrolio si attesta attorno ai 70 dollari al barile, perché l’offerta sta in parte compensando i fattori che deprimo la domanda. Il Vix ha raggiunto in settimana il suo livello più alto da febbraio.

|

|

| VIEW STRATEGICA

Ciclo economico solido e tensioni politiche nei paesi produttori suggeriscono un ulteriore consolidamento del recente trend positivo per il prezzo del petrolio. |

|

|

|

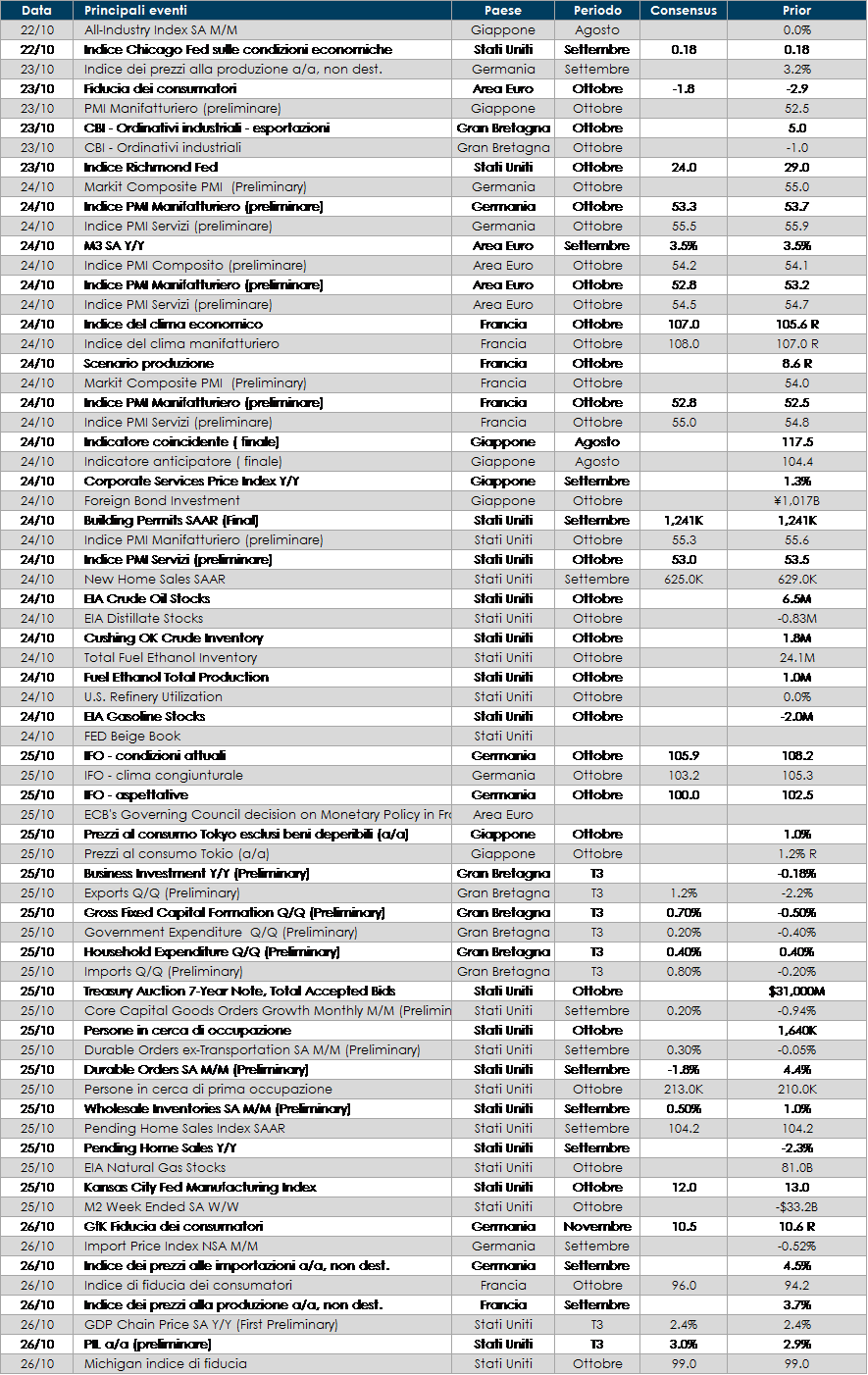

LA PROSSIMA SETTIMANA: quali dati?

- Europa: l’attenzione sarà rivolata alla riunione di politica monetaria della BCE, che potrebbe rendere noti i dettagli del programma di reinvestimento dei titoli acquistati all’interno del QE. Inoltre saranno pubblicati gli indici PMI sui diversi paesi dell’Area Euro e la lending survey della BCE sulle condizioni del mercato del credito che potrebbe dare qualche indicazione se l’aumento dell’incertezza in Italia abbia già portato ad un restringimento dei lending stardard.

- Stati Uniti: l’attenzione sarà rivolata alla stima preliminare del PIL di T3, che dovrebbe attestarsi sopra il 3%, dopo l’accelerazione a +4.2% t/t annualizzato in T2.

Il presente documento (il “Documento”) è stato preparato dalla Funzione Investment Advisory di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.