La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: Crisi italiana: cos’è cambiato rispetto al passato

- Ci sono diversi elementi che rendono la situazione attuale diversa da quella del 2011

- L’Italia ha continuato sulla strada del risanamento delle sue finanze pubbliche, l’Europa ha rafforzato la propria architettura istituzionale e la BCE continua ad utilizzare il proprio bilancio per garantire la stabilità

- In caso di un ingiustificato irrigidimento delle condizioni di finanziamento la BCE potrebbe divenire più dovish

|

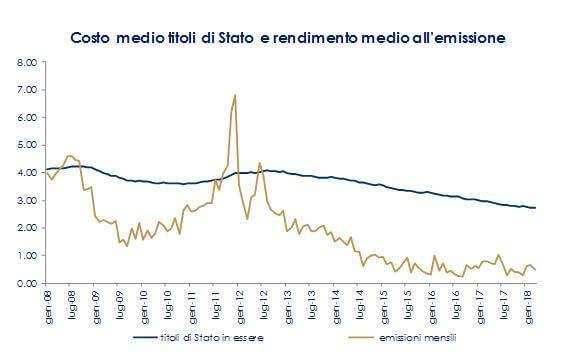

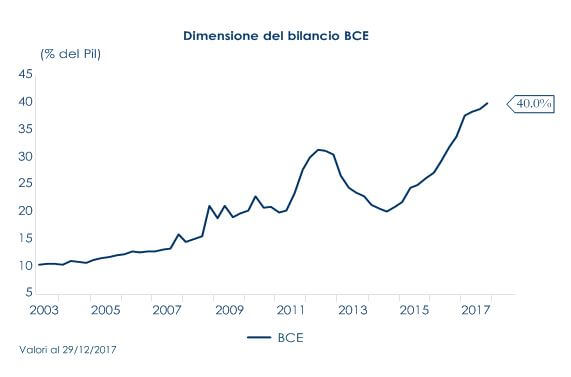

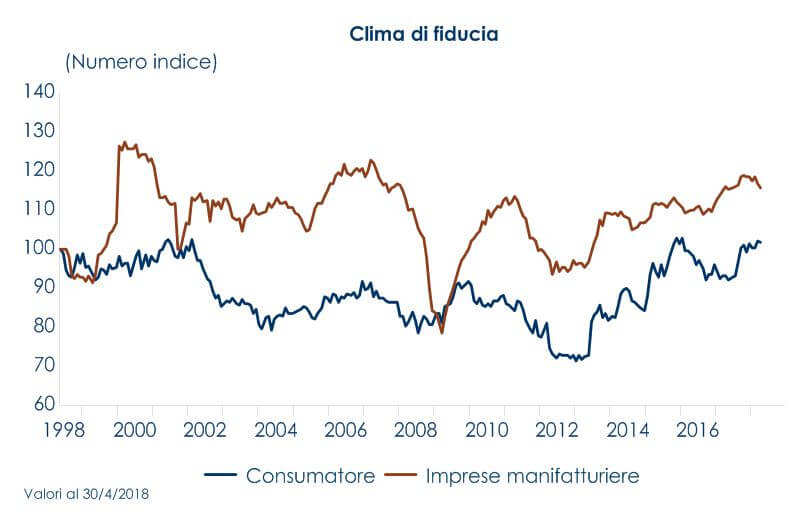

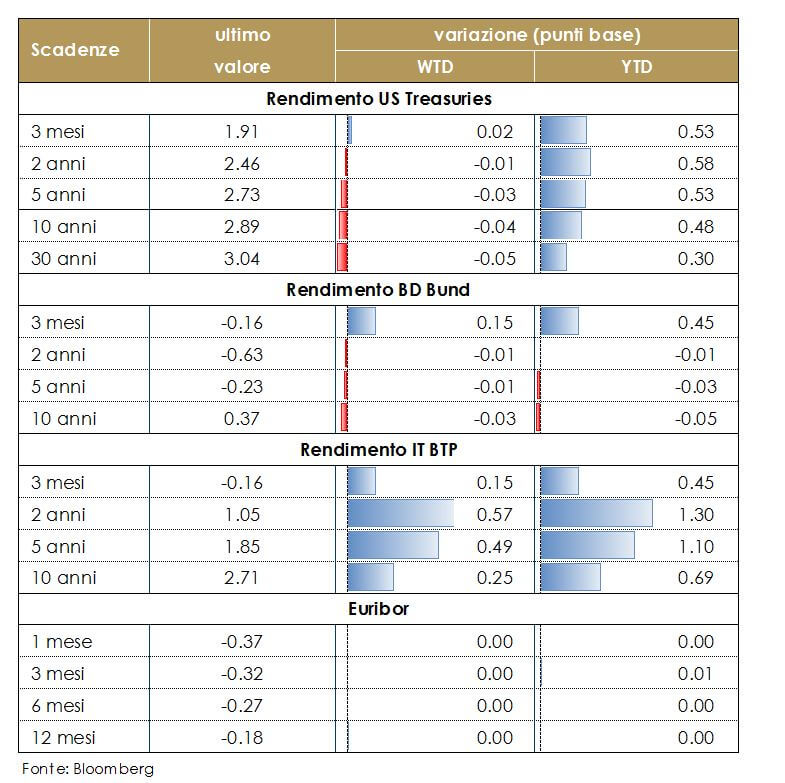

I rendimenti dei titoli di Stato italiani sono aumentati drasticamente negli ultimi giorni, dopo che il presidente Mattarella ha respinto il candidato al ministero delle Finanze proposto da Lega e dal M5S determinando le dimissioni del Premier incaricato. I mercati hanno iniziato così a prezzare un rischio di ridenominazione e di insolvenza in Italia, facendo presagire il timore di rivivere qualcosa di simile alla crisi del debito sovrano e bancario del 2010/12. Ci sono, però, diversi elementi che rendono la situazione attuale diversa da quella del 2011. In primo luogo, quello che sta avvenendo sui mercati è una reazione ai rischi politici interni italiani e non ad un fattore esterno come nel 2011, quando uno shock finanziario si trasformò in un problema macroeconomico. Inoltre, dal 2011 ad oggi l’Italia ha perseguito la strada del risanamento delle finanze pubbliche (il costo medio del debito pubblico è diminuito dal 2011, la spesa per interessi è scesa dai 77,6 miliardi del 2013 ai 65,6 miliardi del 2017, con la vita media residua del debito attualmente pari a 6,9 anni), mentre l’Europa ha rafforzato la propria architettura istituzionale con la creazione di meccanismi quali l’OMT (Outright Monetary Transactions) e l’ESM (European Stability Mechanism) a supporto dei paesi dell’Area Euro che versano in difficoltà finanziarie e l’introduzione dell’SSM (Single Supervisory Mechanism), che ha portato ad un cambiamento strutturale del riferimento regolamentare con una forte centralizzazione delle attività di vigilanza a livello europeo. Ad oggi le banche italiane sono di fatto sotto la supervisione della BCE ed hanno migliorato la loro robustezza patrimoniale. Hanno infatti aumentato la propria dotazione di capitale e migliorato i requisiti patrimoniali (rafforzamento dei ratio patrimoniali con utili non distribuiti, aumenti di capitale e riduzione di rischio) rispetto al 2011. Sul fronte della politica monetaria la BCE è impegnata a utilizzare il proprio bilancio per garantire la stabilità finanziaria dell’area euro. Per questo, difronte ad un ingiustificato irrigidimento delle condizioni di finanziamento, che potrebbe minare le condizioni di medio periodo, la BCE interverrà sul mercato. E’ facile prevedere che agirà probabilmente con tre passi successivi e modulari. Il primo probabilmente sarà un intervento verbale, probabile già nel prossimo meeting di politica monetaria previsto il 14 giugno. Sfruttando il basso livello di inflazione potrebbe estendere il piano di QE e mantenere una politica monetaria ampiamente espansiva. Infine, in caso di problemi di liquidità/rifinanziamento del sistema bancario potrebbe istituire operazioni mirate di rifinanziamento a più lungo termine (LTRO/TLTRO) per mantenere le condizioni finanziarie accomodanti, oppure la Banca di Italia potrebbe finanziare i prenditori di fondi solventi tramite le Emergency Liquidity Assistance (ELA). Attualmente, le condizioni finanziarie italiane sono estremamente accomodanti (cfr. fig 4). Un eventuale disancoramento dei tassi di interesse a breve termine dall’Eonia rappresenterebbe, però, un rischio significativo perché potrebbe contagiare velocemente il mercato interbancario. Infine, vi è un altro canale attraverso cui l’attuale situazione politica potrebbe trasformarsi in un rischio macroeconomico. Questo potrebbe avvenire attraverso un peggioramento del clima di fiducia di famiglie ed imprese, con conseguente aumento del tasso di risparmio e una interruzione o riduzione degli investimenti delle imprese. A tal riguardo, sarà importante la durata di questo impasse politico: più lungo durerà, maggiore sarà il rischio di indebolimento della fiducia di famiglie e imprese. Per questo, il recente rinnovamento della probabilità di giungere ad un governo politico, sta alimentando un primo recupero degli attivi finanziari italiani. |

LA SETTIMANA TRASCORSA

EUROPA: prosegue la fase di stabilizzazione

Nell’Area Euro, l’indicatore di fiducia economica ESI è diminuito a 112,5 in maggio (rispetto a un consenso 112,1 e un valore precedente di 112,7). La scomposizione per componenti ha confermato che la fiducia dei consumatori si è deteriorata a maggio, al pari della fiducia delle imprese nei settori dell’industria e dei servizi. Guardando alla scomposizione per paesi, la fiducia complessiva si è deteriorata in Francia, Italia e Spagna, mentre è rimasta praticamente invariata in Germania. Si noti che il sondaggio è stato condotto prima delle ultime turbolenze in Italia. L’inflazione dell’Area Euro è balzata a 1,9% (consenso: 1,6%, valore precedente: 1,2%), registrando la variazione più alta da più di un anno. La scomposizione del dato mostra che il maggior contributo è venuto dalla componente energetica. L’inflazione core si attesta a 1.1% (consenso: 1,0%, valore precedente: 0,7%). Il numero potrebbe rafforzare le aspettative di una riduzione graduale del piano di acquisto da parte della BCE. In Germania, le vendite al dettaglio tedesche sono aumentate ad aprile (2,3% m/m, consenso 0,5% m/m, valore precedente -0,3% m/m a marzo). Sempre in Germania, l’occupazione è aumentata di 35k in aprile (+1,4% a/a) e gli stipendi negoziati collettivamente sono aumentati del 2,5% a/a in T1(valore precedente T4 2017: 5% a/a). Sul dato hanno influito effetti stagionali legati al calendario della Pasqua. Nel medio termine, ci aspettiamo che il robusto mercato del lavoro e l’accelerazione della crescita dei salari continuino a stimolare la domanda e stabilizzino la crescita. La disoccupazione è diminuita di 11 mila unità a maggio (consenso: -10k). La caduta è stata superiore ai precedenti 8K di aprile, ma ancora al di sotto della media mensile di 16k registrata da inizio anno. Il tasso di disoccupazione è sceso al 5,2%, nuovo record al ribasso post-riunificazione. L’inflazione preliminare tedesca di maggio sorprende al rialzo, mostrando una crescita della misura nazionale dello 0,5% m/m (consenso: 0,3%) che porta l’inflazione al 2,2% (consenso: 1,9%) dall’1,6% di aprile. Il dato armonizzato vede invece una salita dell’indice del +0,6% m/m (consenso: 0,3%) e l’inflazione attestarsi al 2,2% (consenso: 1,8%) dall’1,4% di aprile.

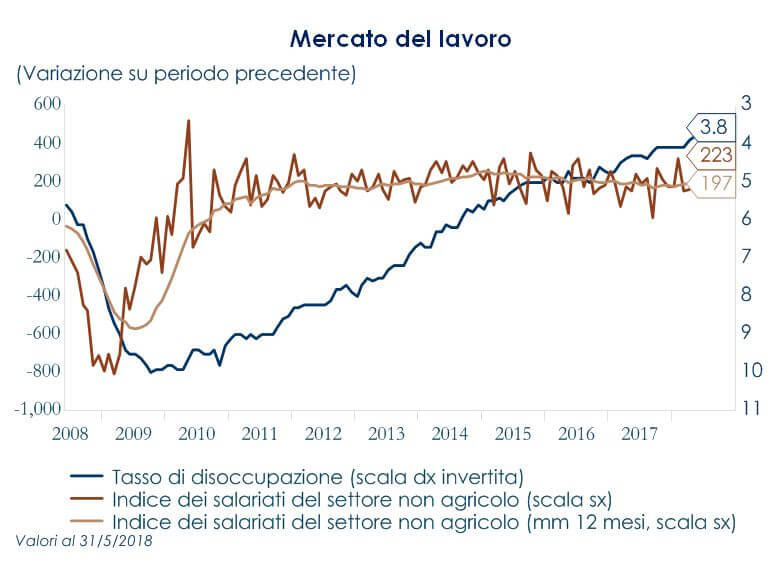

USA: i dati di fiducia e del mercato del lavoro allontanano gli spettri di un rallentamento

A maggio, la fiducia dei consumatori è arrivata a 128,0, in linea con il consenso, ma migliore rispetto al livello di 125,6, toccando così il valore più alto degli ultimi tre mesi. La valutazione delle condizioni attuali è migliorata su base mensile (38,4% vs aprile 34,8%), mentre il 12% dei consumatori ha valutato le condizioni come negative (in calo dal 12,3% precedente). La percentuale di coloro che vedono i posti di lavoro in crescita sono saliti al 42,4% rispetto al precedente 38,2%, ma quelli che giudicano “difficile ottenerli” sono saliti al 15,8% dal 15,5%. I consumatori sono moderatamente più positivi rispetto alle prospettive a breve termine, tuttavia si registra una diminuzione delle persone in cerca di lavoro. Anche le indagini ADP del settore privato mostrano segni di miglioramento nel mercato del lavoro pur se inferiori alle attese. Il labor report ufficiale riferito al mese di maggio conferma tali statistiche: i nuovi occupati del settore non agricolo salgono di 223k unità da un precedente 164k; la disoccupazione scende al 3,8% dal 3,9% e i salari medi orari registrano un incremento del 2,7% a/a dal precedente 2,6%. L’ISM Manifatturiero del mese di maggio, contribuisce ad alimentare il clima di fiducia, raggiungendo quota 58,7 e sostenendo così le aspettative di crescita anche per la parte centrale dell’anno.

|

|

ASIA: ancora forte la Cina mentre il Giappone mostra segni di debolezza nella produzione industrialeIn Cina il PMI manifatturiero si è attestato a 51,9 a maggio (consenso e valore precedente: 51,4). L’indice segna il livello migliore da settembre dello scorso anno e, aggiungendosi alla ripresa dal recente minimo di 50,3 di febbraio, ha fugato i timori di una decelerazione più rapida dell’attività economica. Tutte le principali componenti della rilevazione (produzione, nuovi ordini, nuovi ordini di esportazione) hanno contribuito positivamente. Il PMI non manifatturiero è salito a 54,9 da 54,8. In Giappone, la produzione industriale è aumentata solo dello 0,3% m/m in aprile (consenso:1,3% e valore precedente:1,4%). La crescita è stata guidata da mezzi di trasporto, attrezzature per la produzione di uso generale e metalli fabbricati.

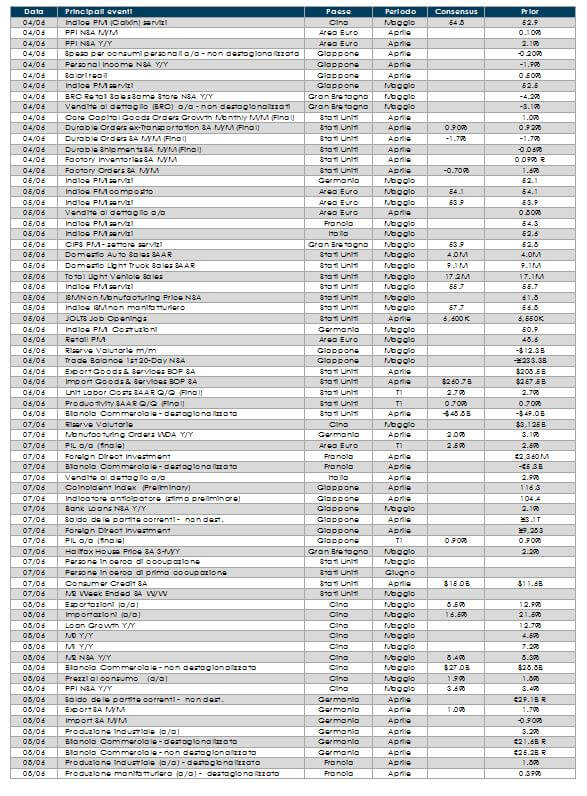

LA PROSSIMA SETTIMANA: quali dati?

- Europa: nell’Area Euro sono attesi gli indici PMI del mese di maggio e la pubblicazione finale del GDP T1

- Stati Uniti: in settimana saranno pubblicati i dati sui beni durevoli, vendite al dettaglio e vendite di auto

- Asia: settimana ricca di dati in Cina, mentre saranno pubblicati gli indicatori anticipatori in Giappone

Il presente documento (il “Documento”) è stato preparato dalla Funzione Investment Advisory di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.