La settimana finanziaria

di Direzione Finanza e Prodotti - Banca Esperia S.p.A.

Andamento dei mercati

Europa

Settimana ancora di pesanti ribassi per i listini europei, nonostante le borse tentino più volte il recupero soprattutto in apertura, dando luogo a sedute di estrema volatilità. Tra le materie prime, nonostante le prese di beneficio sui mercati asiatici, con quotazioni a $ 1,235 l’oncia, l’oro si appresta a chiudere la migliore settimana degli ultimi quattro anni, con una crescita media intorno al 6%, confermandosi come primario bene rifugio per gli investitori globali. Il petrolio, invece, risulta in lieve recupero dopo il calo di ieri che aveva portato le quotazioni ai livelli più bassi da 13 anni. Per quanto riguarda l’Italia, è arrivato mercoledì il via libera del governo alla riforma delle Banche di credito cooperativo (Bcc) e alle nuove misure per aiutare le banche a smaltire i crediti deteriorati. Il pacchetto mira a incentivare operazioni di aggregazione perché “l’Italia ha bisogno di banche più grandi”, ha detto Renzi. Il provvedimento recepisce l’accordo siglato con la Commissione Europea e istituisce la garanzia pubblica sulla cartolarizzazione dei crediti in sofferenza (Gacs). Sul fronte delle agenzie di rating, Fitch ha confermato venerdì il suo rating sull’Austria ad ‘AA+’, con outlook stabile; mentre ha elevato la sua valutazione sull’Irlanda ad ‘A’ da ‘A-‘, portando contestualmente l’outlook a stabile da positivo. Moody’s potrebbe pronunciarsi sull’Italia, che l’agenzia valuta con Baa2 ed outlook stabile. Nel febbraio 2014 Moody’s è stata la prima agenzia a riportare a ‘stabile’ l’outlook sul rating italiano dopo la crisi del debito della Zona Euro. Da allora non si è più mossa.

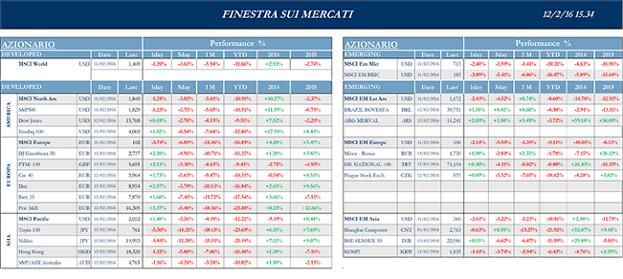

Stoxx Europe 600 -5.22%, Euro Stoxx 50 -5.50%, Ftse MIB -5.94%

Stati Uniti

In scia ai ribassi dei listini europei, la settimana dell’azionario statunitense è caratterizzata dal segno meno: la performance peggiore è da ricercare, soprattutto, nei titoli del settore finanziario e nei produttori di materie prime. L’attenzione della comunità finanziaria è stata incentrata sulle parole al Congresso del governatore della Federal Reserve, che ha dichiarato come le turbolenze sui mercati abbiano significativamente ristretto le possibilità economiche, spingendo al ribasso il prezzo delle azioni. Nel caso queste condizioni perdurassero, ha affermato la Yellen, andrebbero sicuramente a pesare sull’attività economica e sul mercato del lavoro statunitense. Gli analisti finanziari prevedono ora che la Fed possa alzare i tassi solo un’altra volta nel 2016, pur rimanendo convinti che non vi sia l’intenzione di invertire la rotta attuale, orientata verso un percorso di crescita graduale; la stessa Yellen si è detta convinta che, allo stato attuale, possano permanere le condizioni per una tenuta del mercato del lavoro e un ulteriore rialzo degli stipendi. In riferimento, infatti, ai dati macro, le richieste settimanali di sussidi di disoccupazione dallo scorso marzo sono rimaste inferiori ai 300k, livello che gli economisti hanno individuato come soglia per indicare un solido mercato del lavoro; le richieste di mutui sono cresciute nell’ultima settimana del 9.3% rispetto al calo del 2.6% registrato in quella precedente. Le aspettative dei consumatori riguardo all’inflazione, a tre anni, sono crollate lo scorso mese ai minimi da giugno 2013, secondo un sondaggio mensile della Fed di NY: i consumatori vedono nel 2019 una crescita dell’inflazione YoY del 2.5%, a fronte del 2.8% di dicembre. Ancora, le scorte all’ingrosso di dicembre sono diminuite dello 0.1%, meno rispetto al -0.2% atteso dagli analisti, mentre, come prevedibile, si rivela in discesa il valore dell’Indice NFIB sull’ottimismo delle piccole imprese: il valore per gennaio scende a 93.9 punti, a fronte dei 94.5 previsti e dei 95.2 del mese precedente.

S&P 500 -4.51%, Dow Jones Industrial -4.61%, Nasdaq Composite -5.38%

Asia

I mercati asiatici si muovono negativi in una settimana in cui molte piazze restano chiuse per le festività legate al nuovo anno lunare, in primis quelle della Cina continentale. Le chiusure negative degli Stati Uniti, e ancor più dell’Europa, hanno contribuito al clima di sfiducia sulla situazione economica che a propria volta aveva generato i ribassi. É così tornata ad aumentare la domanda per beni rifugio tra cui lo Yen che, spingendosi ai massimi dal 2014 ad oggi, contribuisce alla forte contrazione dell’azionario giapponese. A preoccupare gli investitori, secondo diversi analisti, è ormai il pericolo di una deflazione che le banche centrali non possano arginare, compresa quella giapponese: il peggior settore a Tokyo risulta, quindi, essere quello legato ai consumi discrezionali a causa di prezzi previsti in contrazione e di una domanda che non ripartirà nel breve. Pesanti anche le banche che, in un contesto di tassi a breve sotto lo zero, perdono una delle leve principali di ricavo e redditività. Sebbene le materie prime stiano sostanzialmente tenendo rispetto ai livelli della scorsa settimana, anche il mercato australiano risente delle previsioni deflazionistiche e vede il proprio settore finanziario in forte ribasso, seguito sempre in negativo da tutti i comparti dell’indice.

Nikkei -11.10%, Hang Seng -5.02%, Shangai Composite chiuso, ASX -4.24%

Principali avvenimenti della settimana

Per quanto riguarda l’Eurozona, a livello politico, sono sotto la lente dei ministri finanziari (riuniti in settimana a Bruxelles) la legge di stabilità portoghese e i progressi fatti da Atene sulle riforme previste dal programma di salvataggio. Il governatore della banca centrale ellenica ha auspicato che la verifica dei creditori si concluda in tempi rapidi, avvertendo che la previsione di una ripresa economica, nella seconda parte dell’anno, resta fragile. Ieri, l’Eurogruppo ha invitato a non drammatizzare la fase di volatilità che sta interessando i titoli bancari e a non collegarla con l’introduzione della normativa sul bail-in. D’altra parte, il messaggio ai Paesi più esposti al rischio di una nuova tempesta finanziaria, Portogallo in testa, è stato chiaro: bisogna mantenere sotto controllo i conti pubblici. Per quanto riguarda i dati macro, riflettori puntati sui numeri del Pil del quarto trimestre in Italia, che deludono le attese. davanti a stime che suggerivano una crescita congiunturale dello 0.3% e dell’1.2% a perimetro tendenziale, i valori sono stati rispettivamente dello 0.1% e del 1.0%. Tra gli addetti ai lavori era emerso più di un dubbio sulla possibilità che il Pil potesse accelerare grazie al contributo, quasi esclusivo, dei servizi, spinti da consumi interni in miglioramento. Sull’intera Eurozona, i numeri preliminari del Pil del quarto trimestre si rivelano in linea con le attese per un rialzo mensile dello 0.3% e tendenziale dell’ 1.5%. Ben peggiore del consensus, invece, la produzione industriale di dicembre, che si è attestata al -1.0% mensile e al -1.3% annuale.

Al centro del newsflow societario italiano il settore bancario e in particolare il tanto atteso maxi-decreto legge approvato in Consiglio dei Ministri sulle banche, riguardo la garanzia per la cartolarizzazione delle sofferenze (Gacs), la riforma delle Bcc e le misure per il recupero dei crediti. Il governo ha, infatti, dato il via libera alla riforma delle Bcc e alle nuove misure per aiutare le banche a smaltire i crediti deteriorati. Le obbligazioni subordinate emesse dalle banche italiane sono al momento circa € 67 mld, di cui il 46% circa in mano alle famiglie: l’83% di queste obbligazioni è stato emesso dai primi 10 istituti di credito, secondo la fotografia fatta da Banca d’Italia lo scorso 30 dicembre. Intanto, Unicredit ha approvato i conti del 2015 in un clima di crescente insoddisfazione nei confronti dei vertici da parte dei principali azionisti e investitori, a causa dei risultati finora meno brillanti della società rispetto al principale competitor Intesa Sanpaolo. Il titolo ha perso circa il 45% in borsa dall’approvazione del piano a novembre. Nonostante questo il Ceo Federico Ghizzoni ha annunciato risultati 2015 migliori delle attese, che sorprendono, soprattutto, per la generazione di capitale, e ha incassato così la “piena fiducia” del Cda. Nel settore delle telecomunicazioni, rilevante è stata la conferenza Stato/Regioni che ha approvato l’intesa per la gestione dei € 3 mld che il governo e gli enti locali hanno deciso di destinare alla realizzazione della rete a banda ultra larga nelle aree a fallimento di mercato. Per quanto riguarda Saipem, giovedì si è conclusa l’offerta in opzione dell’aumento di capitale con l’87.8% delle opzioni sottoscritte, per un ammontare complessivo pari a 3.073 mld, manovra in qualche modo anticipata dal stesso Cfo di Eni Massimo Mondazzi: mercoledì Mondazzi ha dichiarato, in un’intervista al Sole24Ore, che Saipem avrebbe avuto una struttura patrimoniale rafforzata e avrebbe affrontato nel modo migliore le sfide future del settore. Per quanto riguarda il newsflow europeo, nel settore finanziario ottimi risultati per Commerzbank, che ha chiuso il 2015 con un boom di utili, grazie alla forte crescita dei ricavi. La banca tedesca ha anche confermato un ritorno del dividendo quest’anno pari a 20 centesimi, venendo premiata alla Borsa di Francoforte con un rialzo del 12%. Profitti in forte aumento per la banca francese Societe Generale, che ha chiuso il quarto trimestre con un risultato netto di € 656 mln , in crescita del 20% rispetto ai € 549 mln di un anno prima. Il risultato beneficia di una plusvalenza di € 147 mln legata alla vendita di una quota del 20% di Amundi, mediante offerta pubblica, condotta lo scorso anno. Nel settore energia, Galp ha riportato un utile netto migliore delle attese per il Q4, a € 149 mln, in rialzo del 9% rispetto all’anno precedente, anche se i ricavi scendono a causa del crollo dei prezzi del petrolio e dei margini per la raffinazione. Sempre a fronte della caduta dei prezzi del greggio, il colosso petrolifero francese Total ha riportato nel quarto trimestre del 2015 un utile netto in ribasso del 26% a $ 2.1 mld, mentre i ricavi sono scesi del 28% a $ 37.7 mld. Nel retail, il gruppo francese della grande distribuzione Casino Guichard Perrachon ha annunciato un accordo per la cessione della sua partecipazione, pari al 58.6% del capital, nella catena di supermercati tailandese Big C Supercenter per € 3.1 mld. Il closing dell’operazione è previsto entro il 31 marzo 2016. Il colosso francese dei cosmetici L’Oreal ha annunciato di avere chiuso il 2015 con vendite che sono salite del 12% a € 25.3 mld, aiutato dalla debolezza dell’euro e dalla solida domanda dei prodotti di lusso. Nel settore auto, Volkswagen ha dichiarato l’intenzione di postporre la pubblicazione dei risultati 2015 e di rimandare l’annuale meeting degli azionisti. La società ha, inoltre, annunciato che richiamerà 680,000 veicoli negli Stati Uniti a causa di problemi con gli airbag del produttore Takata. Per lo stesso motivo martedì scorso Daimler ha annunciato un onere di €340mln per il richiamo di circa 840,000 veicoli negli Stati Uniti. Renault ha annunciato un incremento dell’utile del 50% circa sull’intero FY2015 legato principalmente alle ottime vendite dei nuovi modelli; la società ha, tuttavia, ceduto la sua quota nella russa AvtoVAZ, nel contesto di un mercato automobilistico russo visto in difficoltà.

Intenso newsflow sulle società statunitensi con la pubblicazione delle trimestrali. Twitter, nell’ultima trimestrale, ha chiuso il proprio fatturato con un incremento del 48.3%, riducendo così la perdita netta a $ 90.2 mln dai $ 125 mln dell’anno precedente. La guidance per il trimestre in corso ha mancato le aspettative degli analisti: si prevedono, infatti, ricavi nel range compreso tra $ 595 mln e $ 610 mln, ben al di sotto dei $ 627 mln stimati dal consensus. Tuttavia, le dichiarazioni della società, relative allo stallo sulla crescita del numero di utenti, hanno determinato un crollo delle azioni che sono precipitate del 35% in meno in sei settimane. Nel settore alimentare, Tyson Food, la più grande società di produzione e distribuzione di carne degli USA, prevede di aumentare i suoi profitti nel 2016 grazie anche ad un forte calo dei costi di mangimi e delle spese di allevamento; la società prevede un adjusted eps di $ 3.85 – $ 3.95 per l’anno fiscale con termine a settembre. Risultati positivi per i storici rivali Coca-Cola e PepsiCo: il primo ha chiuso il quarto trimestre con un utile netto di $ 1.23 mld, quasi il doppio rispetto ai $ 770 mln dell’anno prima. I volumi sono cresciuti del 3% a livello internazionale, mentre una politica di prezzo più aggressiva ha consentito di guadagnare competitività all’estero. PepsiCo, invece, ha registrato ricavi in crescita superiori alle attese degli analisti grazie alla vendita di snack e bevande non gassate, come Gatorade in Nord America: la società ha parallelamente aumentato il dividendo annuale sebbene la guidance 2016 sugli utili si sia rivelata inferiore al consensus. Nel settore energetico, Chesapeake Energy, il numero due statunitense nella produzione di gas, ha perso in borsa più del 30% a causa dei timori degli investitori sulla stabilità finanziaria della società: il debito a fine anno ha raggiunto i $ 10 mld, ma la società smentisce l’intenzione di ricorrere alla procedura di bancarotta. Diamond Offshore, al contrario, registra un profitto migliore delle attese, grazie alle azioni di taglio costi attuate dal management che, non essendo comunque ritenute sufficienti, si aggiungeranno all’annullamento del dividendo per il prossimo esercizio. Nel settore delle assicurazioni, la società Humana, acquistata dalla rivale Aetna, ha dichiarato di aver accantonato $ 0.74 per azione nel quarto trimestre per coprire eventuali ammanchi nei piani malattie dei propri assicurati (Individdual Health); la società si aspetta comunque un utile di almeno $8.85 per azione nel 2016, ben al di sopra della stima di $ 8.73 per azione prevista dagli analisti. American International Group (AIG) ha riportato una perdita operativa più grande del previsto, pari a $ 0.10 per azione rispetto a $ 0.93 per azione stimato dagli analisti; secondo Reuters, sarebbe pronto un piano di buyback per riacquistare $ 5 mld di azioni alzando parallelamente il dividendo trimestrale.

Per quanto riguarda i dati macro provenienti dal Giappone, non riescono a sostenere i mercati i numeri della bilancia delle partite correnti di dicembre:, pur mostrando un surplus per il diciottesimo mese consecutivo, principalmente grazie ai prezzi crollati per le importazioni di energia, i valori si collocano sotto le attese degli analisti con un valore di ¥ 961mld rispetto ai ¥ 1,051 attesi e calando dai ¥1,144 di novembre 2015. Pesano anche i valori dei prezzi alla produzione, che non riescono a scongiurare il pericolo deflazione, portandosi a gennaio al -3.1% rispetto al -2.8% atteso e poco in ripresa dal -3.4% di dicembre 2015. A fine settimana, preoccupato dai ribassi, il ministro delle Finanze giapponese Taro Aso ha dichiarato come Tokyo sia disposta a rispondere alla volatilità dei mercati con misure straordinarie, dopo che la decisione di tassi d’interesse negativi non ha prodotto gli effetti sperati e il continuo rafforzamento dello Yen ha penalizzato le società esportatrici nipponiche e i loro titoli. Si è espresso su temi di politica monetaria anche il governatore della banca centrale australiana Glenn Stevens, secondo cui il paese avrebbe la possibilità di allentare ulteriormente la politica monetaria se necessario. Nonostante la chiusura delle piazze cinesi, permangono intanto i timori sulla reale solidità dell’economia cinese: come riportato da Bloomberg, Kyle Bass, l’hedge fund manager che aveva scommesso contro i mutui subprime, sostiene che il sistema bancario cinese possa dovere affrontare una crisi ben superiore a quella americana, costringendo così il governo centrale di Pechino a una ricapitalizzazione di circa 10 trln di Yuan.

Appuntamenti macro prossima settimana

USA

Dopo le parole del presidente della Federal Reserve, Janet Yellen, la concentrazione della comunità finanziaria sarà indirizzata principalmente ai rapporti con le economie estere. Perciò per quanto l’agenda sia ricca come ogni settimana, i giorni centrali saranno quelli di maggiore rilevanza: in uscita martedì l’Empire Manufacturing, che monitora l’andamento del settore manifatturiero dell’area di New York; mercoledì, invece, occhi puntati su Industrial production; infine giovedì interesse verso il Leading Index. Non dovrebbe invece riservare sorprese il mercato del lavoro con i claims in uscita giovedì.

Europa

Mentre l’Europa continua a soffrire su timori legati a una possibile instabilità politica, appesantita dalle continue complicazioni nel settore bancario, la prossima settimana non dovrebbe fornire dati degni di particolare spunto. Per quanto ancora lontano, il 10 Marzo è il giorno da guardare: si tratta di capire quanto i possibili interventi di politica monetaria che verranno, se verranno, promossi da Mario Draghi siano già stati prezzati dal mercato. Di relativo interesse l’indice Zew sulla fiducia delle imprese, in uscita martedì, e i dati di giovedì sull’inflazione francese (CPI).

Asia

In Asia tiene banco il tema dei tassi negativi in Giappone, perciò focus sull’economia nipponica in apertura di settimana: lunedì saranno resi pubblici i dati sul GDP, sull’ Industrial Production e sui Machine Orders. In chiusura di settimana, giovedì e venerdì, interesse verso la bilancia commerciale e ancora una volta verso l’attività industriale. Per quanto riguarda la Cina, sarà interessante capire come i mercati assorbiranno l’andamento negativo delle borse globali durante la settimana di chiusura per il capodanno cinese. L’interesse perciò sarà focalizzato sui dati reali, con spiccato interesse verso il settore finanziario, visto in decisa difficoltà, anche se i dati in uscita su massa monetaria e inflazione potrebbero dare interessanti indicazioni sulla volontà del governo di sostenere l’economia con manovre espansive.

Il presente articolo è basato su dati e informazioni ricevuti da fonti esterne ritenute accurate ed attendibili sulla base delle informazioni attualmente disponibili, ma delle quali non si può assicurare la completezza e correttezza. Esso non costituisce in alcun modo un’offerta di stipula di un contratto di investimento, una sollecitazione all’acquisto o alla vendita di qualsiasi strumento finanziario nè configura attività di consulenza o di ricerca in materia di investimenti. Le opinioni espresse sono attuali esclusivamente alla data indicata nel presente articolo e non hanno necessariamente carattere di indipendenza e obiettività. Conseguentemente, qualunque eventuale utilizzo – da parte di terzi – dei dati, delle informazioni e delle valutazioni contenute nel presente articolo avviene sulla base di una decisione autonomamente assunta e non può dare luogo ad alcuna responsabilità per l’autore.