La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: lo spread Libor-OIS torna ad allargarsi negli Stati Uniti

- Il recente allargamento dello spread Libor-OIS non è espressione di una disfunzione del sistema bancario ma il risultato di uno squilibrio tecnico tra domanda/offerta

- In febbraio è aumento il fabbisogno di finanziamento del Tesoro US e questo, combinato con la sospensione del tetto del debito da parte del Congresso a gennaio, ha comportato una maggior emissione di buoni del Tesoro

- La riforma fiscale sta cambiando le abitudini e gli incentivi delle multinazionali nella gestione della loro raccolta e dei loro finanziamenti a breve termine

Da inizio anno, il tasso Libor a tre mesi è salito al livello più alto dal 2009, a oltre 100 pb sopra la media del 2017. Conseguentemente, si è allargato lo spread Libor-OIS (il differenziale tra i tassi sui depositi interbancari privi di garanzia a breve termine e i tassi sui depositi Overnight Indexed Swaps), tornando a livelli non più osservati dalla crisi del debito sovrano. In questo contesto, i mercati si stanno interrogando su cosa sia alla base di questo allargamento e se questo vada letto come un sintomo di stress del sistema bancario, parafrasando le parole usate dall’ex-governatore della Fed, Alan Greenspan, che vedeva lo spread Libor-OIS come “un barometro della paura dei fallimenti bancari”. Storicamente, un allargamento sproporzionato dello spread Libor-OIS ha segnalato un progressivo aumento della rischiosità del sistema bancario (dovuto alla scarsità del credito o alla difficoltà di funding), ma attualmente questo allargamento è il risultato di uno squilibrio tecnico tra domanda e offerta negli Stati Uniti (strettamente connesso con la riforma fiscale degli Stati Uniti di fine 2017) e non è né espressione di una disfunzione del sistema bancario statunitense, né un fenomeno sistemico. Infatti, da un lato l’aumento del tasso Libor, e il conseguente l’allargamento dello spread Libor-OIS, è attualmente limitato agli Stati Uniti e non coinvolge i paesi dall’altra sponda dell’Atlantico (Area Euro e Gran Bretagna), dall’altro è facile constatare che gli altri indicatori di rischio non sono aumentati in ugual misura. Infatti, il recente aumento del Libor in USD non è stato associato a un più negativo cross-currency basis rispetto all’USD, suggerendo che questo non è un problema sistemico di finanziamento in USD, mentre i CDS sui titoli bancari, pur essendo lievemente aumentati nelle ultime settimane, non hanno raggiuto i livelli dei passati periodi di turbolenza. Due aspetti tecnici hanno innescato questo allargamento dello spread Libor-OIS: in primo luogo, l’aumento dell’emissione di buoni del Tesoro a breve termine, in secondo luogo la recente riforma fiscale statunitense. A inizio febbraio, dopo il blocco delle attività amministrative da parte del Congresso degli Stati Uniti e dopo due mesi in cui le emissioni sono state pressoché invariate, il Tesoro ha collocato una quantità rilevante di buoni del tesoro a breve termine.La recente riforma fiscale statunitense ha ridisegnato la tassazione degli utili all’estero e la deducibilità degli interessi maturati dalle imprese, modificando gli incentivi ad indebitarsi per le aziende multinazionali. Con l’operazione di rimpatrio dei capitali e il passaggio alla tassazione territoriale degli utili, mediante l’introduzione della clausola anti-elusione BEAT (“The Base-Erosion and anti abuse tax”), sono stati modificati gli incentivi delle multinazionali a rimpatriare il profitti detenuti all’estero: la nuova normativa elimina l’incentivo per le multinazionali a mantenere permanentemente all’estero i profitti maturati all’estero, che una volta rimpatriati sono tassati con un’aliquota ridotta, rendendo le multinazionali più libere di usare i loro fondi senza temere conseguenze fiscali negative. La nuova normativa sta cambiando le abitudini delle multinazionali nella gestione della loro raccolta e dei loro finanziamenti a breve termine, guidando il recente allargamento dello spread. Infatti, questa maggior libertà ha indotto a reinvestire parte dei profitti in strumenti a breve termine (T-Bill e corporate debt). Al contempo la riforma fiscale ha diminuito le deduzioni sugli interessi maturati sui debiti contratti da imprese e persone e, quindi, la possibilità per le multinazionali di dedurre gli interessi pagati alle succursali estere. Le multinazionali statunitensi ora si affidano meno a prestiti provenienti dalle succursali estere e più ai prestiti variabili con le controparti estere, (prezzati con i tassi Libor), aumentandone la domanda. Quindi, la BEAT da un lato incentiva alcune imprese ad emettere più debito a breve termine, dall’altro porta alcune multinazionali a ridurre la loro domanda di debito a breve. Si è assistito così ad un aumento nell’emissione di T-Bill e di debito a breve ed ad una contestuale riduzione della domanda, che sono sfociati in un allargamento dello spread Libor-OIS.Le domande che si pongono gli operatori di mercato sono tre: lo spread Libor-OIS continuerà ad allargarsi o ha raggiunto un livello su cui dovrebbe stabilizzarsi? vi sarà un contagio sistemico anche verso altre valute? quale sarà l’effetto sul costo del credito negli Stati Uniti? Da un lato, la maggior emissioni di titoli del Tesoro è temporanea (solitamente l‘offerta di T-Bill si stabilizza in aprile, quando il tesoro inizia a riscuotere i pagamenti delle tasse), ma la recente riforma fiscale ha introdotto un cambiamento strutturale e non temporaneo nella domanda e offerta di fondi a breve termine, perciò riteniamo che non dovremmo osservare un ulteriore allargamento dello spread e non ci aspettiamo un suo rintracciamento nel breve periodo. Allo stesso tempo, questo aumento dello spread si traduce in un ulteriore aumento dei tassi di interesse a breve termine e si va da aggiungere agli aumenti del costo del denaro decisi dalla Fed, contribuendo a inasprire le condizioni finanziarie, in quanto molto contratti e molti strumenti di finanziamento sono indicizzati al tasso Libor. L’effetto sulle condizioni finanziarie dipenderà da come questo allargamento dello spread si propagherà lungo la struttura a termine. Infatti, andando a guardare i moltiplicatori della funzione di reazione del consumatore americano rispetto ari tassi di interesse, essa è maggiormente impattata dalle scadenze a medio lungo termine della struttura a termine che non dai tassi a breve termine. LA SETTIMANA TRASCORSA

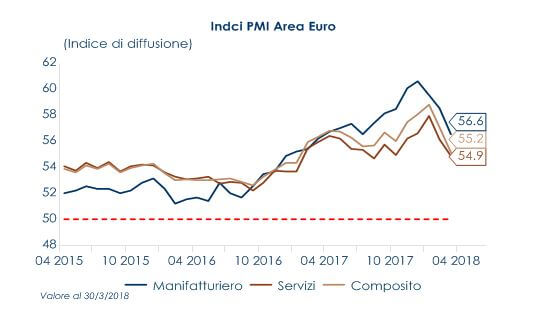

EUROPA: le stime finali dei PMI confermano il terzo calo consecutivo da inizio anno

Il PMI manifatturiero dell’Area Euro è stato confermato a 56.6, invariato rispetto alla lettura preliminare e in calo rispetto al valore del mese precedente (58,6). La media di T1 2018, pari a 58.2, è ancora indicativa di una solida crescita. La flessione ha rispecchiato i ritmi più lenti di produzione e le nuove attività in entrata, entrambi al tasso più basso da novembre 2016. I vincoli di capitale hanno inciso sulla produzione, mentre i tempi di consegna dei fornitori sono stati tra i più alti nella storia dell’indagine. La crescita delle esportazioni è stata un ostacolo per le prospettive, essendosi dimezzata rispetto alla fine dello scorso anno a causa dell’apprezzamento dell’euro e dell’aumento dei prezzi. Il PMI dei servizi, invece, in marzo si è attestato a 54.9 in leggero ribasso rispetto alla lettura preliminare (55.0) e in rallentamento rispetto a febbraio (56.2). Conseguentemente, l’indice PMI composito si è attestato in rallentamento rispetto al valore di febbraio (57.1) a 55.2: il rallentamento dell’attività riflette una lieve decelerazione nella crescita di nuovi ordini e le condizioni meteorologiche avverse in alcune regioni settentrionali.

La stima preliminare dell’inflazione aggregata per l’Area Euro a marzo è tornata sui livelli di dicembre, assestandosi a 1,4% dopo il calo a 1,1% registrato a febbraio. Come atteso, il recupero è stato spinto significativamente dall’esaurirsi dell’effetto base negativo del mese di febbraio relativo ai prezzi di alimentari e tabacco. Il dato core ha, invece, deluso le attese, mantenendosi invariato a 1,0%, contro attese di un modesto aumento a 1,1%. Nel complesso, dunque, le stime preliminari confermano una ripresa nel tasso di crescita dei prezzi al consumo dopo i minimi di febbraio che tuttavia non fornisce uno stimolo significativo ad un trend sottostante alla crescita dei prezzi che, come ribadito anche dalla BCE, rimane ancora contenuto. L’indice dei prezzi alla produzione dell’Area Euro è cresciuto a febbraio dello 0,1% m/m, in linea con le attese di sostanziale stabilità, mentre la crescita su base annua si è assestata a 1,69%.

| Il calo degli indici anticipatori e l’inflazione ancora modesta richiedono più prudenza da parte della BCE | |

|

|

USA: la crescita dell’occupazione rallenta in marzo, ma i guadagni salariali restano solidi

L’indice ISM manifatturiero ha ritracciato dal livello di febbraio attestandosi a 59.3, mentre la componente non manifatturiera si è attestata a 59.5, sopra le attese (59). A marzo il report ADP dei nuovi occupati per le imprese private ha sorpreso al rialzo, assestandosi a 241 mila unità contro le 210 mila attese e dopo le 246 mila unità del mese precedente (riviste al rialzo da 235 mila). Le nuove richieste di sussidi di disoccupazione per la quinta settimana di marzo sono cresciute oltre le aspettative da 218 mila a 242 mila unità (225 mila consenso). Al contrario, le richieste continuative di sussidi di disoccupazione relative alla quarta settimana sono scese ampiamente oltre le aspettative da 1.872 mila a 1.808 mila unità (1.843 consenso). Sul fronte del commercio internazionale, il deficit di bilancia commerciale a febbraio ha sorpreso negativamente crescendo da 56,7 a 57,6 miliardi (consenso:56,8). I dati sullo scambio di merci sono sostanzialmente in linea con quanto riportato nel rapporto sul commercio, pubblicato la scorsa settimana, con le esportazioni di beni in rialzo del 2,3% dopo un calo del 2,5% in gennaio e le importazioni di beni in aumento dell’1,7%, dopo il -0,1% a gennaio. Le importazioni di alimenti, mangimi e bevande, forniture industriali e beni strumentali sono state le più alte mai registrate, il che ha contribuito a spingere le importazioni totali di beni di febbraio al livello più alto mai registrato (212,5 miliardi di dollari). Per quanto riguarda i servizi, le esportazioni di servizi sono aumentate dello 0,7% e le importazioni di servizi sono aumentate del 2,3%, sostenute da un aumento del 23% delle spese per l’uso della proprietà intellettuale. Il report sul mercato del lavoro relativo al mese di marzo ha mostrato un numero di buste paga non agricole in calo a 103mila al di sotto delle attese (185mila) e ben al di sotto della revisione del mese scorso 326 mila (da 313 mila). Tuttavia, i due mesi precedenti sono stati rivisti al ribasso di 50.000, a 176 mila da 239 mila. I salari medi orari sono saliti di un + 0,3% m/m in linea con le attese, portando il tasso annualizzato 2,7% in aumento dal 2,6% di febbraio. Gli incrementi salariali a livello di industria sono stati più bilanciati, coerentemente con un graduale ampliamento delle pressioni salariali che dovrebbero contribuire a portare i guadagni orari medi al 3,0% a/a entro la metà di T3. Il tasso di disoccupazione si è stabilizzato al 4,1% per il sesto mese consecutivo, superiore alla stima del 4,0%.

ASIA: rallentano gli indici PMI in Cina

In Cina, l’indice PMI a cura di Caixin mostra che il settore manifatturiero è cresciuto in marzo al ritmo più debole degli ultimi quattro mesi, colpito dal rallentamento degli ordini export. L’indice PMI è passato a 51 da 51.6 di febbraio, al di sotto delle attese per 51.7. La crescita del settore dei servizi è rallentata al minimo di quattro mesi a marzo sulla scia del fatto che nuovi ordini e occupazione hanno messo a segno un’espansione a un ritmo più lento. L’indice PMI Caixin/Markit per i servizi è sceso a 52.3 a marzo da 54.2 di febbraio, minimo da novembre. In Giappone, i salari medi nominali sono aumentati dell’1,3% a/a in febbraio, sopra le attese (0,5%) e leggermente al disopra del dato di gennaio (1,2%), riportando, così, la crescita più forte da giugno 2016. I salari reali, invece, sono diminuiti dello 0,5% a/a, riflettendo un fattore di inflazione elevato. La spesa delle famiglie, in febbraio, è cresciuto (0,1% a/a) al di sotto delle attese (0,3%) e del mese precedente (2,0%).

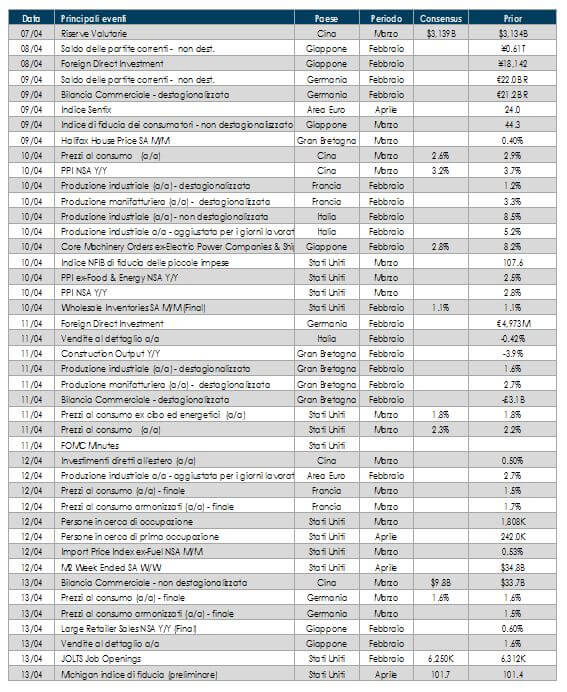

LA PROSSIMA SETTIMANA: quali dati?

- Europa: sarà pubblicato il dato sulla produzione industriale di febbraio.

- Stati Uniti: inflazione per il mese di marzo nonchè la fiducia dei consumatori dell’Università del Michigan.

- Asia: inflazione di marzo disponibile la prossima settimana anche per quanto riguarda la Cina, insieme ai numeri di importazioni ed esportazioni. Meno rilevanti i dati in arrivo dal Giappone, tra cui massa monetaria e ordini di macchine utensili e di base di febbraio e marzo.

Il presente documento (il “Documento”) è stato preparato dalla Funzione Investment Advisory di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.