La settimana finanziaria

di Direzione Gestioni Mobiliari e Advisory - Banca Esperia S.p.A.IL PUNTO DELLA SETTIMANA: continua la crescita sincrona dell’economia mondiale

- Le stime preliminari del PIL di T3 confermano la crescita sincrona dell’economia mondiale

- Si conferma l’importanza del commercio internazionale

- Gli indicatori anticipatori relativi al mese di ottobre suggeriscono una buona entrata in T4

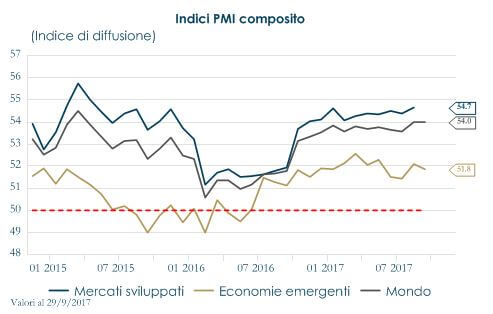

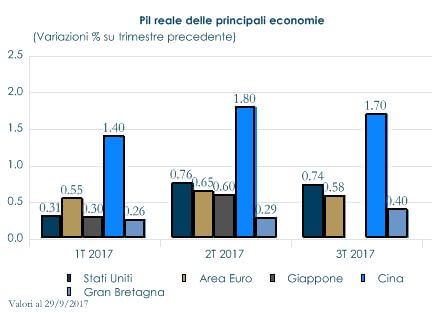

Continua il momentum positivo dell’economia mondiale. Gli indici dei responsabili degli acquisti (PMI), indicatori anticipatori dell’attività economica, continuano a segnalare una prosecuzione della espansione economica, sostenuta nelle economie avanzate e più moderata nei paesi emergenti (dove comunque gli indicatori restano stabilmente sopra la soglia di 50). Il commercio internazionale resta vivace. Secondo l’indicatore anticipatore pubblicato da Morgan Stanley, ci si può attendere un’ulteriore ripresa del commercio globale nell’ultimo trimestre del 2017 sostenuta dal continuo recupero delle spese di investimento e del boom tecnologico, mentre la domanda dei paesi emergenti dovrebbe aderire al rimbalzo nella domanda di importazione dei paesi sviluppati. Nelle ultime settimane sono state pubblicate le stime preliminari del prodotto interno lordo relativo ai mesi estivi, confermando la crescita sincrona dell’economia mondiale. In T3 l’economia statunitense è cresciuta al di sopra delle attese (3% t/t annualizzato), ad un tasso quasi invariato rispetto a T2 (3.1% t/t annualizzato), scongiurando il timore dell’impatto negativo degli uragani sulla crescita del paese. Infatti, le condizioni meteorologiche hanno rallentato domanda interna (consumi ed investimenti), ma non la produzione. La domanda interna ha registrato un rallentamento marcato imputabile al maltempo, che è stato, però, compensato dal rafforzamento delle esportazioni e delle scorte. Senza la conseguente forte accumulazione delle scorte, la crescita sarebbe stata del 2.3%. Inoltre, il ritmo di crescita vivace del commercio internazionale ha fatto salire le esportazioni a fronte di una rara flessione delle importazioni. Considerato il miglioramento delle indagini sulle imprese negli ultimi mesi, riteniamo che l’aumento delle scorte sia un segno della fiducia che i produttori ripongono nella prospettiva economica. In T4 si dovrebbe assistere ad un riequilibrio della composizione della crescita: diminuirà il contributo positivo delle scorte, ma dovrebbero rimbalzare consumi e investimenti, confermando il quadro positivo per l’economia USA. Secondo la stima preliminare diffusa in settimana (non si conosce ancora il dettaglio per componenti), nell’Area Euro in T3 il PIL è cresciuto dello 0,6% t/t al disopra delle attese, allineandosi ai segnali positivi già evidenziati dalle indagini di fiducia. I dati sul PIL nei mesi estivi confermano che, finora, l’apprezzamento dell’euro ha avuto un impatto limitato sulla fiducia e l’attività produttiva. Guardando al trimestre in corso, le indagini sulle imprese dipingono uno scenario fortemente positivo. La stima finale del PMI manifatturiero per il mese di ottobre è arrivata a 58.5, lievemente superiore al valore di settembre e con un contributo positivo da tutte le principali econome dell’Area. Oltre Manica, l’economia britannica si stabilizza in T3, crescendo dello 0.4%: seppure il settore delle costruzioni sia entrato in recessione, i settori industriali e dei servizi hanno concluso il trimestre positivamente, fornendo una base favorevole per il tasso di crescita del PIL in T4. Questa lettura ha permesso alla Boe di alzare il costo del denaro di 25pb, preoccupata per un eccesivo surriscaldamento dell’inflazione e dell’impatto della Brexit sull’economia. Con la Brexit, si riduce il potenziale di crescita del paese a 1.5% (dal 2.5% pre-crisi) e con esso, la velocità con cui il paese può crescere senza generare inflazione.

|

|

LA SETTIMANA TRASCORSA

Europa: la BoE alza il costo del denaro per la prima volta dal 2007, mentre continua il momentum positivo nell’Area Euro

In UK il Comitato della BoE ha votato con una maggioranza di 7 contro 2 per aumentare il tasso di 25 pb portando il bank rate allo 0.5%, per contenere l’inflazione arrivata al 3%, ben oltre il target indicato dalla BoE al 2%. Si tratta del primo rialzo dal 2017. Il Comitato ha, inoltre, votato all’unanimità di mantenere: 1) gli acquisti obbligazionari, finanziati con l’emissione di riserve, a 10 miliardi di sterline; 2) gli acquisti di titoli di stato a 435 miliardi di sterline e ha segnalato che per tenere sotto controllo l’inflazione potrebbero essere necessari altri due rialzi di 25pb. Per l’Area Euro emergono indicazioni complessivamente positive dalle stime preliminari del PIL che rilevano una crescita robusta in T3 a 0.6% t/t, al di sopra delle attese di 0,5% t/t. L’indice di fiducia economica elaborato dalla Commissione UE è aumentato più di quanto previsto in ottobre a 114.0 da 113.1, estendendo così i miglioramenti registrati costantemente nell’ultimo anno. All’accelerazione del ciclo si associano inoltre nuovi progressi sul mercato del lavoro con il tasso di disoccupazione che in settembre scende dal 9.0% all’8.9%. A ottobre rallenta, invece, l’inflazione, che secondo la stima preliminare, rallenta dall’1.5% di settembre a 1.4% per l’Area Euro, con una frenata per il CPI core che scivola dal 1.1% precedente a 0.9% a/a e si conferma così per il secondo mese consecutivo in calo. Gli indici PMI manifatturieri di ottobre vedono una modesta limatura per il dato aggregato da 58.6 a 58.5, comunque in accelerazione rispetto ai livelli di settembre.

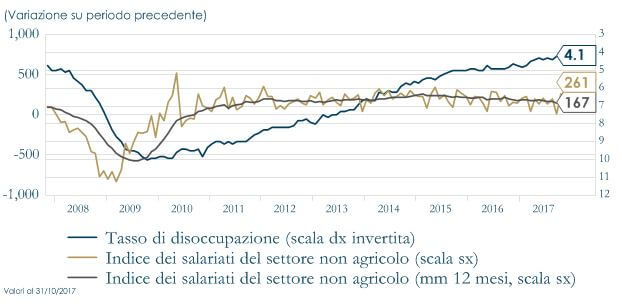

Stati Uniti: l’economia crea 261mila posti di lavoro a ottobre, tasso di disoccupazione al 4,1%.

Secondo il Conference Board, sorprende ampiamente al rialzo la fiducia dei consumatori, salendo in ottobre da 120.6 a 125.9 e superando così le aspettative a 121.5. Il risultato dell’indagine si muove così in linea con le indicazioni già emerse dall’indagine presso le famiglie dell’Università del Michigan, che aveva registrato un rimbalzo del sentiment dopo il passaggio degli uragani. Positiva, a sorpresa, anche l’evoluzione del PMI di Chicago, che proiettato in calo da 65.2 a 61 punti in ottobre, ha invece segnato un’accelerazione dell’attività a 66.2. Dopo il meeting di politica monetaria, conclusosi il primo novembre, il FOMC ha lasciato invariato il costo del denaro, tra l’1.00% e l’1.25%. La decisione, presa all’unanimità dal FOMC, è in linea con le aspettative degli operatori, che si aspettano il terzo rialzo del costo del denaro del 2017 nel meeting di dicembre. Nel comunicato della banca centrale si parla di un’attività economica che rimane forte nonostante i recenti uragani, così come di un mercato del lavoro che continua a migliorare. La Fed osserva, tuttavia, che l’inflazione resta moderata a livello core, nonostante il rialzo dei prezzi dei carburanti seguito agli stessi eventi climatici, che ha causato un innalzamento dell’inflazione headline in settembre. L’indice ISM manifatturiero è sceso a 58.7 in ottobre, moderatamente al di sotto delle aspettative di consenso. Anche se tutti e cinque le componenti sono diminuite, la composizione è rimasta generalmente favorevole. Le spese di costruzione sono aumentate nel mese di settembre. Relativamente al mercato del lavoro, scendono a sorpresa le nuove richieste di sussidi di disoccupazione, con una flessione di 5 mila unità a 229 mila, che nell’ultima settimana di ottobre tornano prossime ai minimi storici per la serie alimentando le aspettative di continui progressi sul mercato del lavoro. Rimbalzano i non-farm payrolls in ottobre ma al disotto delle attese, che sono aumentati di 261 mila in ottobre a seguito di un guadagno di 18 mila (rivisto al rialzo) nel mese precedente. Conseguentemente, il tasso di disoccupazione è sceso inaspettatamente a 4,1%, il livello più basso dal 2001.

Secondo il Conference Board, sorprende ampiamente al rialzo la fiducia dei consumatori, salendo in ottobre da 120.6 a 125.9 e superando così le aspettative a 121.5. Il risultato dell’indagine si muove così in linea con le indicazioni già emerse dall’indagine presso le famiglie dell’Università del Michigan, che aveva registrato un rimbalzo del sentiment dopo il passaggio degli uragani. Positiva, a sorpresa, anche l’evoluzione del PMI di Chicago, che proiettato in calo da 65.2 a 61 punti in ottobre, ha invece segnato un’accelerazione dell’attività a 66.2. Dopo il meeting di politica monetaria, conclusosi il primo novembre, il FOMC ha lasciato invariato il costo del denaro, tra l’1.00% e l’1.25%. La decisione, presa all’unanimità dal FOMC, è in linea con le aspettative degli operatori, che si aspettano il terzo rialzo del costo del denaro del 2017 nel meeting di dicembre. Nel comunicato della banca centrale si parla di un’attività economica che rimane forte nonostante i recenti uragani, così come di un mercato del lavoro che continua a migliorare. La Fed osserva, tuttavia, che l’inflazione resta moderata a livello core, nonostante il rialzo dei prezzi dei carburanti seguito agli stessi eventi climatici, che ha causato un innalzamento dell’inflazione headline in settembre. L’indice ISM manifatturiero è sceso a 58.7 in ottobre, moderatamente al di sotto delle aspettative di consenso. Anche se tutti e cinque le componenti sono diminuite, la composizione è rimasta generalmente favorevole. Le spese di costruzione sono aumentate nel mese di settembre. Relativamente al mercato del lavoro, scendono a sorpresa le nuove richieste di sussidi di disoccupazione, con una flessione di 5 mila unità a 229 mila, che nell’ultima settimana di ottobre tornano prossime ai minimi storici per la serie alimentando le aspettative di continui progressi sul mercato del lavoro. Rimbalzano i non-farm payrolls in ottobre ma al disotto delle attese, che sono aumentati di 261 mila in ottobre a seguito di un guadagno di 18 mila (rivisto al rialzo) nel mese precedente. Conseguentemente, il tasso di disoccupazione è sceso inaspettatamente a 4,1%, il livello più basso dal 2001.

Asia: in Cina l’indice PMI Caixin stabile sopra 50

In Giappone, la base monetaria sale a ottobre del 14.5% a/a contro il +15.6% di settembre, mentre la BoJ ha lasciato invariato il suo programma di stimolo monetario, anche se ha ridotto le sue previsioni d’inflazione. Allo stesso tempo in ottobre aumenta la fiducia dei consumatori, che raggiunge il livello più alto da quando è stata lanciata l’Abenomics nel 2013. Come in settembre sono cresciute tutte le quattro componenti dell’indice. In Cina, l’indice PMI Caixin è rimasto invariato ad ottobre a 51. La componente di produzione ha continuato a diminuire, riflettendo le attese di restrizione dell’offerta di metalli dovuta alle nuove norme anti-inquinamento in atto nel paese, mentre la competente relativa ai nuovi ordini ha rimbalzato, supportata dai migliori nuovi ordini.

NEWSFLOW SOCIETARIO (*)

EUROPA Finanziari: S&P alza i rating di 11 istituzioni finanziarie italiane e controllate in Italia di istituti esteri grazie a un miglioramento sul fronte dei rischi economici e del debito sovrano. Société Génerale ha chiuso il terzo trimestre del 2017 con un utile netto in calo, a causa principalmente delle spese dovute alle due grandi dispute legali che si trova ad affrontare negli Stati Uniti sulle accuse di manipolazione dei tassi interesse. Per Monte dei Paschi il 30 novembre è stato emanato il decreto del Tesoro per risarcire i risparmiatori. L’offerta di scambio attraverso cui i titolari di azioni Mps derivanti dal burden sharing del bond subordinato retail possono ricevere titoli di debito senior partito il 31 novembre alle 8,30 di oggi e terminerà alle ore 16,30 del 20 novembre 2017, salvo proroga. Unicredit ha completato la transazione FINO, relativa alla cessione di Npl per €17.7mld, e che la seconda fase di FINO sta procedendo come da piano; la banca si aspetta di ridurre la propria quota al di sotto del 20%, dice una nota diffusa ieri sera in cui si sottolinea che non c’è alcuna indagine della Bce al riguardo. Carige ha chiuso il terzo trimestre dell’anno con una perdita netta di competenza della capogruppo di €55.5mln ma con un margine operativo lordo che torna in positivo per €5.4mln.Secondo Mf, la famiglia Malacalza potrebbe portare la partecipazione vicino al 20%. BNP Paribas ha chiuso il terzo trimestre dell’anno con un utile netto in rialzo dell’8% su base annua, a €2.04mld; scende invece il fatturato, in calo dell’1.8% su base annua a €10.3mld a causa – secondo quanto riferisce la banca – di tassi di cambio sfavorevoli. Deboli, inoltre, le performance nella divisione Corporate Investment Banking e nel fixed income. Carige – Unipol, l’assicurazione bolognese è decisa a restare tra i soci della banca nell’ambito dell’aumento di capitale fino a €560mln, di cui fino a €60mln riservati ai detentori di subordinati, scrive Repubblica secondo cui “restano ancora da capire” le mosse di Generali e Intesa. UBI ha perfezionato il contratto per la cessione di UBI Banca International ad un corrispettivo “sostanzialmente in linea con il patrimonio netto”, non comporta impatti sui ratio patrimoniali del gruppo, dice una nota diffusa stamani. Secondo il Messaggero in un recente incontro le fondazioni azioniste avrebbero fissato dei paletti sulla governance perché scettiche sul passaggio dal modello duale al monistico. Telco: per quanto riguarda Telecom, il Consiglio dei ministri ha deliberato di esercitare il golden power in conseguenza dei cambiamenti della governance di Tim determinati dal controllo e dalla disponibiltà di Vivendi . In una nota Tim prende atto delle misure e spiega che comunicherà con cadenza annuale l’adempimento delle prescrizioni. Il Sole 24-Ore scrive che la jv Canal+ – Tim non ha sul tavolo l’acquisizione di diritti sportivi, dovrebbe avere un capitale iniziale di 50 milioni, troppo esiguo per lanciarsi nell’asta dei diritti della sere A. Secondo il quotidiano, inoltre, è stata rigettata la bozza di accordo fra Vivendi e Mediaset per porre termine al contenzioso sulla mancata acquisizione da parte dei francesi di Premium. Automotive: Ferrari ha chiuso il terzo trimestre con margine sull’Ebitda superiore al 30% e ha rivisto in leggero rialzo le previsioni sul 2017, deludendo il mercato. Il presidente e AD Sergio Marchionne ha garantito sul fatto che le stime sull’anno sono realizzabili e conservative, e ha promesso margini in rialzo nel nuovo piano industriale. Le immatricolazioni di auto in Italia di FCA scendono dello 0.8% a 41,176 unità a fronte di un rialzo del mercato del 7.10%. La quota di mercato di Fca scende al 26.1% dal 28.2% di ottobre 2016. Assicurazioni: il colosso assicurativo francese AXA riporta un fatturato totale nei primi 9 mesi del 2017 pari a €75.4mld, flat rispetto allo stesso periodo del 2016. La raccolta netta nel segmento salute considerato chiave dal management è stata in aumento del 6% a €9.4mld, mentre soffrono i ricavi nell segmento vita. Durante la conference call con gli analisti, il CFO ha dichiarato di essere ottimista sulle prospettive della sua JV associrativa con MPS. Compagnie aeree: Ryanair PLC chiude il primo semestre con l’utile in crescita dell’11% a €1.293 mld grazie ad un aumento del traffico e dei minori costi di carburante. La compagnia ha infatti registrato un aumento del traffico dell’11% in questo periodo, con oltre 72 milioni di passeggeri, quota cui hanno contribuito le vacanze di Pasqua e la riduzione dei prezzi dei biglietti del 5%. I ricavi sono aumentati del 7% a €4.425 mld con l’incremento di 80 nuove rotte, rafforzando il modello di crescita e di basso costo, nonostante il periodo segnato da problemi operativi legati al programma di ferie dei piloti e la cancellazione di migliaia di voli, da settembre al prossimo marzo. Ryanair mantiene le stime per il 2017-2018 con l’utile tra €1.4 e 1.45 mld. Industriali: Hugo Boss ha annunciato stamattina risultati poco inferiori alle stime degli analisti con ricavi a €711mln contro i €712mln attesi ed EBITDA a €143mln rispetto ai €146mln di consensus; il gruppo, tuttavia , soddisfa gli analisti sia col +5% annuo nelle vendite a perimetro costante, sia alzando la guidance sul fatturato 2017. Akzo Nobel il produttore olandese di vernici – dopo essersi a lungo difeso dal tentativo di take-over da parte di Ppg industriels da €27mld qualche mese fa avrebbe approcciato l’altra rivale statunitense Axalta per trattare una possibile fusione. StMicroelectronics buon momento per la società nel conseguimento del proprio obiettivo di crescita equilibrata in tutte le divisioni. Il titolo ha aggiornato i livelli massimi dell’anno, grazie ai record del Nasdaq e alle buone trimestrali dei colossi tecnologici Usa, oltre che grazie ai pre ordini dell’iPhone X. Cnh chiude il trimestre con un balzo dell’utile operativo delle attività industriali e ritocca al rialzo gli obiettivi per l’anno di ricavi e utile, ma anche quello sul debito netto. Il Ceo, Richard Tobin, dice che è prematuro parlare di qualunque spinoff.

NORD AMERICA: Finanziari: Aetna pubblica i risultati dopo le notizie dei giorni scorsi, secondo le quali le farmacie di Cvs Health avrebbero offerto circa $200 ad azione Aetna, in un accordo complessivamente valutato $66mld e pensato in chiave anti-Amazon. La società ha chiuso il Q3 con un utile per azione adjusted superiore alle attese a $2.45 contro i $2.06 del consensus. Rivista, inoltre, al rialzo la stima di Eps rettificato per l’intero esercizio a $9.75 da $9.45-9.55 dollari della precedente guidance. Mastercard ha chiuso il Q3 2017 con ricavi pari a $3.4 mld, in rialzo dai $2.9 mld dello stesso periodo dell’anno precedente e oltre i $3.3 mld attesi dal consensus. L’utile netto è stato pari a $1.4 miliardi, o $1.34 per azione, oltre gli $1.2 mld, o $1.08 per azione, dello stesso periodo del 2016: le attese indicavano un EPS pari a $1.23. Farmaceutici: Pfizer chiude il Q3 con l’utile netto quasi raddoppiato a $2.84mld grazie al buon andamento delle vendite dei nuovi farmaci contro il cancro, che hanno compensato la perdita di brevetti sui vecchi trattamenti. I ricavi sono cresciuti dell’1% a $13.16mld. La societa’ ha poi alzato le previsioni dell’utile rettificato per azione per l’intero anno, che dovrebbe ora essere tra $2.58-2.62 contro i $2.54-2.60 stimati in precedenzam ma ha abbassato la guidance sui ricavi, da $52-54 mld a $52.4-53.1mld. Allergan ha registrato nel terzo trimestre del 2017 vendite in crescita dell’11.4% a $4.03mld. Se si includono nei risultati le svalutazioni straordinarie da $4.1mld collegate essenzialmente a Restasis e ad Aczone il gruppo ha registrato una perdita netta da $ 4.03mld a fronte dei $15.15mld di utile di un anno fa. Allergan ha comunque registrato un eps dalle operazioni ordinarie di $4.15 e superiore alle attese degli analisti. La società ha rassicurato i propri azionisti, confermando che tornerà a vedere il proprio utile netto in crescita già nel 2019. Energy: Exxon Mobil sembrerebbe essersi tirata fuori da un grande progetto in Pakistan, spinta dalla volontà di aumentare le importazioni di gas naturale liquefatto. Dati i disaccordi tra i sei soggetti dietro il progetto di Port Qasim a Karachi, anche la francese Total e la giapponese Mitsubishi stanno ripensando il proprio ruolo. A causa dei disaccordi, il governo pakistano stima le probabilità di successo per il progetto, che sarà il terzo e il più grande del Pakistan per capacità di importazione, al 10-20%. Vistra Energy ha dichiarato che acquisterà Dynegy in un accordo carta contro carta del valore di $1.74 miliardi. L’operazione combinerà due produttori di energia, entrambi basati in Texas, al fine di superare gli ostacoli di un settore che ha visto i margini di profitto ridursi progressivamente. La proposta prevede 0.652 azioni Vistra per ogni azione Dynegy, equivalente a $13.24 per azione, con un premio del 18% rispetto alla chiusura del titolo di venerdì a Wall Street. Dynegy nella giornata di ieri ha guadagnato il 5.61%, chiudendo a $11.85. TMT: Facebook continua la sua corsa e chiude il trimestre con un EPS di $1.59, in aumento del 79% annuo, contro i $1.28 attesi e ricavi che balzano del 30% a $10.3mld, sempre sopra le attese a $9.8mld. Motore della crescita la raccolta pubblicitaria, che sta esponendo la società a diverse critiche dopo il Russiagate. ADP resta sotto pressione da parte dell’investitore attivista Bill Ackman, riporta per il Q1 del suo anno fiscale ricavi al di sopra delle stime degli analisti: il fatturato è pari a $3.08mld, rispetto ai $2.9mld dell’anno precedente e su stime in un range di $3.03-3.07mld. La società alza la guidance per l’intero anno. Apple batte le attese nel quarto trimestre: i ricavi salgono a $52.6mld rispetto ai $50.7mld stimati, in crescita del 12% annuo, mentre gli utili si collocano a $2.07 (+24% annuo contro le attese di $1.87). Il risultato è trascinato da tutte le categorie di prodotto, non solo l’iPhone, e dall’ennesimo balzo dei servizi. Compagnie aeree: Il settore vede profitti nei primi nove mesi del 2017 in calo del 20% YoY, ma la speranza è di ottenere un discreto recupero grazie al periodo del Ringraziamento. Malgrado la pubblicazione di un aumento del fatturato del 3.8%, i ripetuti aumenti delle spese operative hanno portato alla diminuzione dei profitti pretax di nove compagnie aeree americane quotate in borsa, ha dichiarato “Airlines for America”. I vettori, tra cui American Airlines, Delta Air Lines e United Airlines, hanno registrato un utile complessivo di $14.7mld, rispetto ai $18.4 mld di un anno fa. Food: Starbucks delude le attese sui risultati e tagli la guidance a causa della concorrenza di competitors che spaziano dalle piccole boutique di caffè alle catene a basso costo. Nel dettaglio, i ricavi trimestrali scendono dello 0.2% annuo a $5.7mld contro i $5.8mld di consensus, mentre l’EPS rispecchia le attese con $0.55. Industriali: Estee Lauder ha chiuso il trimestre al 30 settembre del 2017 (il primo del suo esercizio) con vendite nette in crescita del 14% a $3.27mld, oltre le attese degli analisti poste a $3.17mld. Il margine lordo è aumentato del 13% toccando quota $2.563 miliardi e l’utile operativo ha registrato un rialzo del 36% a $568mln. L’utile netto complessivo cresce così del 45% a $427mln. L’utile netto per azione, al netto delle poste straordinarie, si è posto a $1.21 oltre i $0.97 del consensus e i $0.84 centesimi di un anno fa. Ralph Lauren coglie i frutti dello sforzo di riposizionamento, con la riduzione degli sconti. I ricavi di $1.66mld (-9% annuo) e l’EPS di $1.99 superano le stime a $1.64mld e $1.89, sebbene deludano le vendite a perimetro costante (-6% contro -5.4% atteso). Il management, che conferma la strategia, prevede ricavi 2017 in calo tra il 6% e l’8%. Under Armour crolla dopo il profit warning associato alla pubblicazione dei conti; la catena di abbigliamento sportivo – ha registrato il suo primo calo dei ricavi di sempre dopo avere chiuso in perdita i due primi trimestri dell’anno per la prima volta. Modelez il gruppo alimentare ha visto crescere i suoi utili e ricavi trimestrali grazie alla domanda dall’Europa e dai mercati emergenti. La società ha registrato profitti per $992 mln, in rialzo del 12% su base annuale, mentre I ricavi sono cresciuti del 2.1% a $6,53mld, oltre le previsioni degli analisti per $6.44mld. M&A: Lennar acquisterà la rivale CalAtlantic per $ 5.7 miliardi, creando il più grande operatore nel settore delle costruzioni degli Stati Uniti. L’operazione dovrebbe inoltre permettere di affrontare con maggiore efficacia l’incremento dei costi dei terreni. (*)

Dati forniti da Mediobanca – Banca di Credito Finanziario S.p.A.

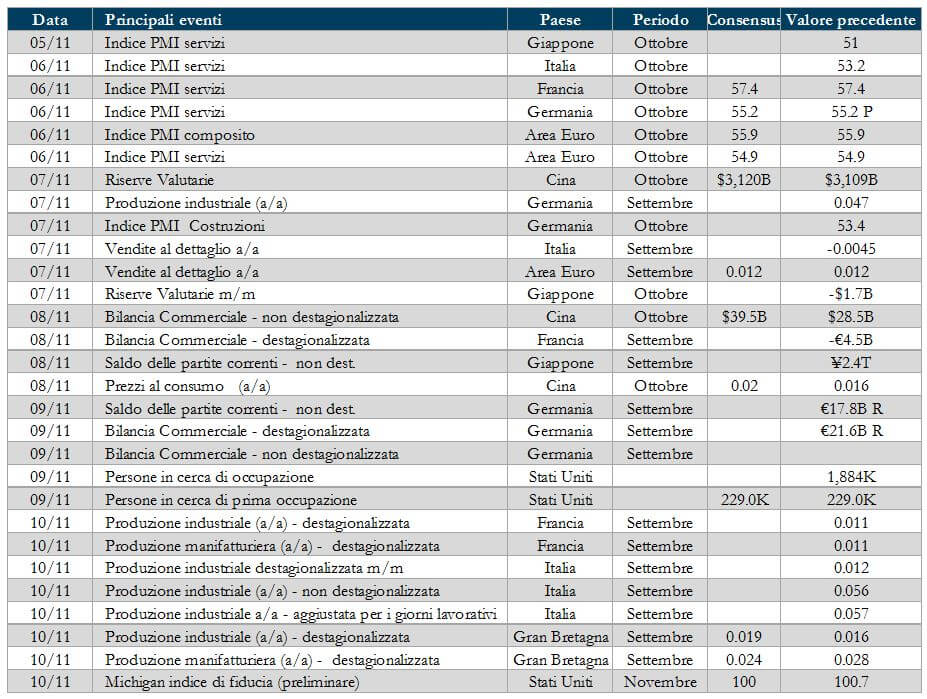

LA PROSSIMA SETTIMANA: quali dati?

- Europa: saranno pubblicati i dati di produzione industriale per le principlai economia dell’Area e le vendite al dettaglio per l’Area nel suo complesso

- Stati Uniti: in una settimana povera di dati, sarà pubblicata la fiducia dei consumatori rilasciata dall’università del Michigan

- Asia: in Cina saranno pubblicati i dati su inflazione e bilancia commerciale di ottobre. In Giappone, indice del settore terziario, massa monetaria e valori finali degli indici Nikkei di ottobre.

Il presente Documento (il “Documento”) è realizzato dagli uffici Investment Advisory (i “redattori”) della Direzione Gestioni Mobiliari e Advisory di Banca Esperia SpA (la “Banca”) i quali non costituiscono un dipartimento di ricerca.

Esso ha esclusivamente natura e scopi informativi generali. Non costituisce in alcun modo un’offerta, né un invito, né una raccomandazione ad effettuare investimenti o disinvestimenti, né una sollecitazione all’acquisto, alla vendita, alla sottoscrizione di strumenti finanziari, né un’offerta di stipula di un contratto di investimento o di finanziamento, né attività di consulenza finanziaria, legale o fiscale o ricerca in materia di investimenti. Nella redazione del documento non sono stati presi in considerazione obiettivi personali di investimento, situazioni e bisogni finanziari dei destinatari del documento stesso.

I dati, le informazioni e le opinioni contenuti nel presente documento possono provenire, in tutto o in parte, da fonti ritenute attendibili. Qualora siano assunti e/o desunti dati, informazioni od opinioni da fonti esterne si precisa che non è stata effettuata alcuna verifica sulla loro completezza, correttezza ed attendibilità. In ogni caso, i redattori e la Banca non garantiscono e non possono essere considerati in alcun modo responsabili per la loro esattezza e completezza, né per risultati futuri o per l’uso che i destinatari del documento o terzi ne facciano, né per qualsiasi conseguenza derivante, direttamente o indirettamente, dalla lettura, elaborazione e/o utilizzo dei dati, informazioni e valutazioni contenuti nel presente documento o da qualsiasi evento che venisse da chiunque ad esso ricondotto. La Banca si riserva il diritto di apportare ogni modifica del contenuto del documento in ogni momento senza preavviso, senza tuttavia assumere obblighi o garanzie di aggiornamento e/o rettifica.

Il documento è di proprietà di Banca Esperia ed è vietato ogni uso, riproduzione, duplicazione o distribuzione, anche parziali, da parte dei destinatari del documento o di terzi, salva espressa autorizzazione scritta della Banca, la quale non comporta comunque alcuna responsabilità o garanzia, anche di risultato.

I rendimenti passati eventualmente rappresentati nel Documento non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni potrebbero variare nel tempo, senza necessità di comunicazione da parte di Banca Esperia.

Per quanto Banca Esperia possa mettere a disposizione della clientela personale provvisto di preparazione legale, fiscale o altrimenti specialistica, i destinatari del documento che, sulla base di questo, siano interessati, in piena autonomia e senza alcuna sollecitazione, ad entrare in rapporti con Banca Esperia medesima sono invitati, prima di prendere ogni decisione finanziaria, a ricorrere all’assistenza di propri consulenti di fiducia, legali, fiscali o di altra specializzazione rilevante.