La settimana finanziaria

di Direzione Gestioni Mobiliari e Advisory - Banca Esperia S.p.A.IL PUNTO DELLA SETTIMANA: l’approvazione del budget statunitense sarà una nuova fonte di incertezza per il dollaro?

- La negoziazione della proposta di bilancio per l’anno fiscale 2018 si presenta complessa

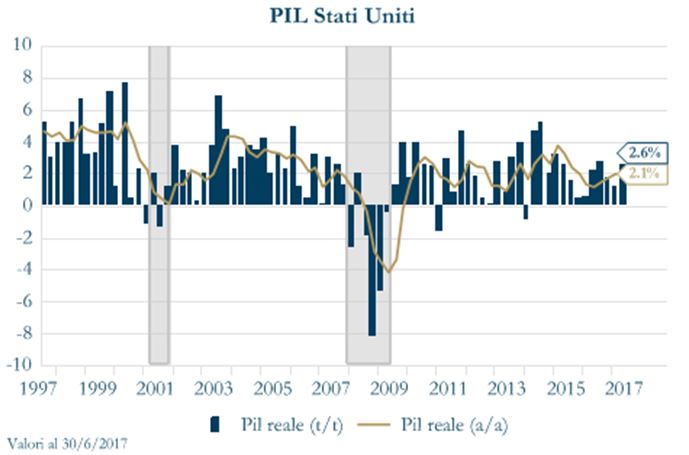

- L’ipotesi che gli Stati Uniti crescano al 3% nel lungo periodo sembra troppo ottimistica

- Il forte orientamento al taglio della spesa pubblica rende difficile l’approvazione del budget da parte del Congresso

Il 19 luglio la Camera dei Rappresentanti ha approvato la risoluzione di bilancio per il 2018, il cui anno fiscale inizierà il prossimo primo ottobre. Questa risoluzione consentirebbe al Senato di approvare la revisione generale della legge fiscale senza il sostegno democratico e rappresenta, quindi, un passo avanti verso l’approvazione della legge fiscale. Camera e Senato devono approvare un accordo di bilancio per sbloccare uno strumento legislativo chiamato “riconciliazione”, che consentirebbe ai repubblicani di approvare la legislazione fiscale al Senato con la sola maggioranza semplice (i repubblicani controllano la camera solo per un margine di 52-48). In aggregato, il budget presentato a maggio da Trump prevede spese per circa 4.100 miliardi di dollari nel 2018, in linea con le previsioni per il 2017. L’iter di approvazione è complesso per due ordini di motivi: da un lato molti economisti contestano le assunzioni economiche su cui si basa il budget presentato, dall’altro criticano il forte orientamento al taglio della spesa sociale. L’approvazione della legge fiscale rischia di divenire una nuova fonte di incertezza per il dollaro statunitense.In primo luogo, l’amministrazione Trump ha dichiarato che il taglio delle tasse sarà neutrale: permetterà sia di raggiungere il pareggio di bilancio sia ampi tagli alle tasse. L’obiettivo del pareggio di bilancio in dieci anni presuppone che il PIL reale degli Stati Uniti cresca al 3% annuo nel lungo periodo. Ipotesi secondo molti osservatori troppo ottimista, data l’evoluzione demografica sfavorevole e la bassa produttività registrata dall’economia statunitense negli ultimi anni. La crescita della popolazione e della forza lavoro è rallentata negli ultimi anni: la società americana è una società che invecchia, il numero di baby boomers che lasciano la forza lavoro è in aumento e l’invecchiamento riduce il contributo della forza lavoro alla crescita economica e porta con sé una riduzione di spesa per consumi. Il secondo ostacolo all’approvazione della legge finanziaria in tempi rapidi è dato dal forte orientamento al taglio della spesa sociale. Il budget contiene una serie di tagli alla spesa obbligatoria per programmi di carattere sociale. In primo luogo, un taglio progressivo da 616 miliardi sul Medicaid, il programma sanitario per le famiglie a bassissimo reddito, ma anche i “food stamps” (Supplemental Nutrition Assistance Programme), a sostegno della spesa per beni alimentari dei cittadini a reddito più basso, saranno ridotti del 7% nel 2018 e di circa il 24% in totale nei prossimi dieci anni. Inoltre, il programma temporaneo di assistenza alle famiglie più povere (Temporary Assistance for Needy Families) verrà tagliato dell’11% nel 2018 e del 13% in totale sui prossimi dieci anni. Il Supplemental Security Income, destinato ad anziani a basso reddito (65 anni o più) e disabili, verrà tagliato del 2% sullo stesso orizzonte temporale. Viceversa, il dipartimento della sicurezza interna vedrebbe al contrario salire il suo bilancio del 6.8%, a 44.1 miliardi di dollari, compresi 2,6 miliardi dedicati alla sicurezza dei confine. Le priorità di spesa sono molto diverse tra repubblicani e democratici, in particolar modo le differenze sono molto significative in tutte quelle aree connesse al welfare per le quali il budget prevede ampi tagli, cosa che renderà sicuramente complessa la negoziazione per la sua approvazione. Settembre porterà con sé nuove scadenze fiscali e si annuncia esser un mese molto delicato per il dollaro statunitense: il Tesoro ha chiesto al Congresso di aumentare il tetto del debito, prima della fine di agosto, sottolineando comunque che è in grado di organizzare i pagamenti governativi, evitando il blocco delle attività amministrative, fino a settembre. La rinnovata incertezza politica potrebbe trasformarsi in un’ulteriore fonte di debolezza del dollaro.

LA SETTIMANA TRASCORSA

Europa: prosegue il newsflow positivo

Pubblicati questa settimana gli indici Pmi preliminari di luglio: l’indice Pmi manufatturiero si è attestato a 56.8 punti, sotto i 57.4 punti di giugno e sotto le stime, ma ancora su un livello decisamente positivo; viceversa l’indice Pmi servizi si colloca in linea col dato precedente e con le stime a 55.4 punti. Disponibili inoltre gli indicatori sulla fiducia di luglio: in Francia la fiducia al consumo si assesta a 104 punti; in Italia la fiducia al consumo e quella manifatturiera arrivano rispettivamente a 106.7 e 107.7 punti, entrambe sopra al consensus. Restando in Italia, segnali positivi dall’Istat: il fatturato dell’industria di maggio ha infatti segnato un aumento rispetto ad aprile, un +1.5%, che porta il dato annuo a +7.6%, la crescita più alta da dicembre. Forte anche l’incremento degli ordinativi: +4.3% sul mese e +13.7% su anno. In Germania, l’indice IFO si è attestato a 116 punti a luglio; il dato, che ha toccato il massimo storico, ha battuto il consenso a 114.9 punti. Per quanto riguarda il Regno Unito, il PIL (preliminare) del secondo trimestre risulta in linea con le stime al +0.3% su trimestre e +1.7% su anno. Infine, il mercato del lavoro spagnolo sembra in lieve ripresa, con il tasso di disoccupazione del secondo trimestre che scende al 17.2% dal 18.8% dei primi tre mesi del 2017.

Stati Uniti: crescita in miglioramento (come da attese) nel secondo trimestre

Anche per gli Stati Uniti sono stati pubblicati i numeri preliminari sugli indici Pmi: il Pmi servizi, nella lettura preliminare di luglio, si è attestato a 54.2 punti, mentre il Pmi manifatturiero si è attestato a 53.2 punti; entrambi i dati sono allineati con le stime. L’indice composito arriva a 54.2 punti sopra i precedenti 53.0. La settimana si chiude con il dato più atteso: il PIL (in prima pubblicazione) nel secondo trimestre cresce del 2.6%, poco sotto alle attese degli analisti orientate al +2.7%, seppur confermando una espansione rispetto al +1.2% rivisto del primo trimestre dell’anno. Il dato arriva nella settimana in cui la Fed ha voluto lanciare un segnale di fiducia sulle condizioni dell’economia statunitense: pur non toccando i tassi, come ampiamente previsto, d’altra parte, ha dichiarato che intende iniziare a ridurre il proprio portafoglio di asset “relativamente presto” e ha confermato di essere ben posizionata per proseguire il restringimento della politica monetaria. Non manca una punta di cautela sull’inflazione. Secondo la maggior parte degli analisti l’appuntamento è ora per settembre quando la Fed potrebbe annunciare la data di avvio di riduzione del bilancio e decidere di alzare i tassi nuovamente a dicembre.

Anche per gli Stati Uniti sono stati pubblicati i numeri preliminari sugli indici Pmi: il Pmi servizi, nella lettura preliminare di luglio, si è attestato a 54.2 punti, mentre il Pmi manifatturiero si è attestato a 53.2 punti; entrambi i dati sono allineati con le stime. L’indice composito arriva a 54.2 punti sopra i precedenti 53.0. La settimana si chiude con il dato più atteso: il PIL (in prima pubblicazione) nel secondo trimestre cresce del 2.6%, poco sotto alle attese degli analisti orientate al +2.7%, seppur confermando una espansione rispetto al +1.2% rivisto del primo trimestre dell’anno. Il dato arriva nella settimana in cui la Fed ha voluto lanciare un segnale di fiducia sulle condizioni dell’economia statunitense: pur non toccando i tassi, come ampiamente previsto, d’altra parte, ha dichiarato che intende iniziare a ridurre il proprio portafoglio di asset “relativamente presto” e ha confermato di essere ben posizionata per proseguire il restringimento della politica monetaria. Non manca una punta di cautela sull’inflazione. Secondo la maggior parte degli analisti l’appuntamento è ora per settembre quando la Fed potrebbe annunciare la data di avvio di riduzione del bilancio e decidere di alzare i tassi nuovamente a dicembre.

Giappone: pesa lo stallo degli ordinativi dall’estero

In Giappone la fiducia del settore manifatturiero mostra nella prima lettura di luglio la peggior performance degli ultimi otto mesi, appesantita dallo stallo degli ordinativi dall’estero. La stima flash a cura di Nikkei vede l’indice Pmi a 52.2 da 52.4 finale di giugno. Viceversa la fiducia delle piccole e medie imprese è aumentata, attestandosi a luglio a 50 punti dai 49.2 punti del mese precedente; gli analisti si aspettavano un rialzo più contenuto a 49.8 punti. Disponibili inoltre le indicazioni sul fronte inflazionistico: viene confermata l’inversione della caduta dei prezzi e, dopo il +0.4% annuo registrato a maggio, anche a giugno l’inflazione è salita dello 0.4%, in linea con le attese degli analisti. Infine, per quanto riguarda il mercato del lavoro, il tasso di disoccupazione si colloca a giugno al 2.8% rispetto alle attese degli analisti che lo vedevano al 3.0%.

NEWSFLOW SOCIETARIO (*)

EUROPA

Finanziari: a partire dai risultati trimestrali, Banca Generali ha registrato nel secondo trimestre 2017 un margine di intermediazione di €135.4mln, superando del 13.5% i €119.3mln attesi dagli analisti. Tale risultato ha consentito di registrare un risultato netto di gestione pari a €89 milioni, più elevato rispetto ai €73.4mln delle stime. L’andamento si è riflesso sulla bottom line, che evidenzia un utile netto di €51.8mln, anche in questo caso battendo del 15.6% il consensus. Banca Mediolanum ha chiuso i primi sei mesi del 2017 con un utile netto consolidato in crescita del 15% a €196.4mln e un forte aumento delle commissioni di gestione, salite del 17% a €475.8mln, per via dell’incremento delle masse nei prodotti gestiti. UBS ha riportato nel secondo trimestre un aumento del 14% dei profitti che si sono attestati a CHF1.17mld, ben al di spora delle previsioni degli analisti intorno ai CHF879mln. Per quanto riguarda UBI, la banca ha siglato con tutte le rappresentanze sindacali l’accordo che disciplina la seconda parte del piano di esodo anticipato previsto nel piano industriale al 2020 ‘stand alone’ e che prevede l’uscita anticipata di altre 700 risorse. Passando a Deutsche Bank, secondo alcune fonti, la quotazione in Borsa della divisione di asset management della banca è improbabile che avvenga prima del primo semestre 2018 e potrebbe anche essere ulteriormente posticipata in quanto la banca vuole del tempo per ridefinire la propria strategia nei confronti dei potenziali investitori. Infine Unicredit, in merito alle intrusioni informatiche con accesso non autorizzato a dati di circa 400mila clienti italiani, ha dichiarato di non essere a conoscenza degli scopi con cui sono state effettuate né è in grado di identificare i responsabili.

Energy: Snam ha chiuso il primo semestre 2017 con un utile netto di €504mln, in crescita del 18% rispetto all’utile netto pro-forma adjusted del primo semestre 2016, grazie anche ai minori oneri finanziari netti che beneficiano della riduzione del costo medio del debito. I ricavi totali si sono attestati a €1.27mld, +2% sul proforma. Inoltre ha sottoscritto con Edison l’accordo definitivo per l’acquisto del 100% del capitale di Itg e del 7.3% di Adriatic Lng e ha firmato un MoU con Eda Thess per collaborare nel mercato gas della Grecia. Saipem ha terminato il semestre con un rosso di €110mln a causa di alcune svalutazioni e oneri da riorganizzazione. A livello adjusted la oil service registra un netto semestrale di €92mln. Prysmian ha registrato per il primo semestre un utile netto attribuibile ai soci della capogruppo pari a €113mln, in linea con quanto registrato nello stesso periodo dello scorso anno. L‘EBITDA adj è risultato in crescita del 4.3% a €362mln, mentre i ricavi sono stati pari a €3.936mld. Infine, l’operatore di private equity Ambienta ha acquisito l’80% del capitale di Restiani, gruppo attivo nei servizi per la gestione di impianti di riscaldamento e di prodotti energetici, che sinora faceva capo a TotalErg.

Telco: il CdA di Telecom Italia ha approvato a maggioranza l’accordo transattivo per l’uscita dell’AD Flavio Cattaneo, che riceverà circa €25mln, che includono anche €2mln per un patto di non concorrenza di un anno. Inoltre Telefonica ha azzerato la sua partecipazione, che era detenuta al servizio del bond da convertire in azioni Tim il 24 luglio di quest’anno, mentre JP Morgan detiene il 3.7%. Passando a Mediaset, Adriano Galliani assume la carica di presidente di Mediaset Premium.

Biotecnologie: MolMed, dopo il contratto esclusivo di licenza e distribuzione di 15 anni con Dompè, ha comunicato un nuovo accordo con la biofarmaceutica Cellectis per lo sviluppo e la produzione di prodotti allogenici volti a impiegare i recettori chimerici. Nel frattempo, la società ha presentato I propri risultati trimestrali con ricavi a €9.8mln, di cui €8.9mln da vendite, in crescita trimestrale del 2.9%.

Automotive: in seguito alle accuse del Der Spiegel pertinenti un cartello tra le grandi case tedesche per condividere decisioni strategiche e tecniche per aggirare le norme antitrust, BMW ha diffuso una nota ufficiale per difendere le proprie tecnologie e il Consiglio di Sorveglianza del gruppo Volkswagen ha nel frattempo indetto un meeting straordinario sulla vicenda per mercoledì. Dieter Zetsche, AD di Daimler, ha comunicato che la società potrebbe suddividere le proprie attività in entità legali separate nel tentativo di creare maggior valore; al momento sono esclusi grandi disinvestimenti.

Industriali: CNH Industrial ha chiuso il secondo trimestre con utile operativo e ricavi delle attività industriali in crescita a una cifra e ha ritoccato gli obiettivi dell’anno spostandoli nella parte alta del range già indicato. Passando a Fincantieri, l’accordo per l’acquisizione di Stx France è sempre più a rischio, con la Francia che minaccia di nazionalizzare i cantieri se non si andrà verso un controllo paritetico e il governo italiano che ribadisce come il controllo di Fincantieri resti una condizione imprescindibile.

Abbigliamento e accessori: Stefanel ha approvato e sottoscritto un nuovo accordo di ristrutturazione del debito e di rafforzamento patrimoniale dopo che Veneto Banca e Popolare Vicenza non hanno sottoscritto entro il termine previsto l’accordo firmato con la società e le altre banche creditrici il mese scorso. Luxottica chiude il semestre con fatturato e utili in crescita; i risultati, dice l’AD Massimo Vian in un’intervista a Reuters, permettono di confermare “con serenità e molta energia” gli obiettivi di fine anno, mentre il progetto di integrazione con Essilor annunciato a gennaio “procede bene”.

M&A: Campari ha ceduto Carolans e Irish Mist per un EV di $165mln al gruppo statunitense Heaven Hill Brands stipulando con quest’ultimo un accordo di distribuzione pluriennale dei due marchi sui mercati internazionali esclusi gli USA.

NORD AMERICA

Finanziari: Bank of America è la prima banca tra quelle di Wall Street a spostare le proprie attività da Londra a Dublino per prepararsi a Brexit; tutte le banche internazionali stanno pianificando di spostare le proprie filiali via da Londra per assicurarsi di potere continuare a servire i clienti dopo marzo 2019, quando la Brexit diventerà effettiva. Francoforte e Dublino sembrano essere le principali mete prescelte.

Tecnologici: Facebook ha riportato un incremento del 71% nei profitti trimestrali; l’utile netto è salito a $3.89mld dai $2.28mld registrati nello stesso periodo del 2016 e i ricavi sono aumentati del 44.8% a $9.32mld. Viceversa, Alphabet ha registrato un calo del 27.7% nei profitti trimestrali a causa della multa da $2.7mld imposta a Google dai regolatori europei: l’utile netto della società è così sceso a $3.52mld durante il secondo trimestre dai $4.88mld registrati un anno prima nello stesso periodo. Per quanto riguarda Twitter, i prezzi delle azioni sono calati dopo che la società ha chiuso il secondo trimestre del 2017 con ricavi per $573.9mln, in flessione del 5% rispetto ai $602mln del corrispondente periodo dell’esercizio 2016. Il trimestre si è chiuso con una perdita netta di $116.5mln, rispetto al rosso di $107.2mln del secondo trimestre 2016. Infine Amazon ha terminato il secondo trimestre con un utile netto di $197mln, rispetto agli $857mln del secondo trimestre del 2016.

Energy: Schlumberger ha dichiarato di avere nei piani il riposizionamento di tutti i propri impianti per il pompaggio a pressione entro il prossimo trimestre poiché la domanda è aumentata sia in Nord America sia nella maggior parte dei mercati internazionali; i ricavi per il Nord America sono saliti del 18% e quelli internazionali del 4% nell’ultimo trimestre rispetto al trimestre precedente. Halliburton ha chiuso il secondo trimestre con ricavi per $4.96mld, in crescita del 29% rispetto ai $3.84mld registrati un anno prima; l’utile netto è stato di $28mln, rispetto al rosso di $3.21mld del secondo trimestre del 2016, di conseguenza, l’utile per azione è stato pari a $0.03.

Telco: Verizon Communications ha chiuso il secondo trimestre con un utile netto pari a $4.36mld, o $1.07 per azione, in forte crescita rispetto ai $702mln, o $0.17 per azione, dello stesso periodo dell’anno precedente. Ricavi in salita a $30.55mld dai $30.53mld dello stesso periodo 2016. Il giro d’affari è stato migliore di quanto prevedessero le attese, pari a $29.91mld.

Automotive: Ford Motor per il Q2 riporta ricavi per $39.85mld, contro i $39.49mld del corrispondente periodo dell’esercizio precedente; il dato è stato superiore ai $37.28mld stimati dagli analisti. L’utile netto è stato di $2.04mld, in crescita dagli $1.97mld del secondo trimestre 2016. Inoltre Ford ha dichiarato che prevede di chiudere l’intero esercizio con un utile per azione compreso tra $1.65-1.85, ben oltre il consensus di $1.51 per azione. General Motor ha chiuso il secondo trimestre 2017 con ricavi per $37mld, in flessione rispetto ai $37.4mld del corrispondente periodo dell’esercizio precedente; il dato è stato inferiore ai $40.1mld stimati dagli analisti. L’utile netto è stato di $2.44mld, in calo rispetto ai $2.8mld del secondo trimestre 2016.

Difesa: dopo la pubblicazione dei risultati del secondo trimestre, i prezzi delle azioni Boeing sono fortemente saliti registrando il maggiore aumento dal 2009. Boeing ha registrato ricavi in flessione dell’8% e un utile netto di $1.76mld, rispetto al rosso di $234mln del secondo trimestre del 2016; di conseguenza, l’utile per azione è stato pari a $2.89. Inoltre i vertici di Boeing hanno rivisto le previsioni per il 2017 segnalando che l’utile per azione adjusted dovrebbe collocarsi tra i $9.8-10, dai precedenti $9.2-9.4.

Food: McDonald’s nel secondo trimestre ha registrato il maggior incremento delle vendite in 5 anni; in particolare i negozi aperti da almeno 12 mesi hanno registrato una crescita del giro d’affari del 6.6% con gli store americani che hanno segnato un incremento del 3.9% facendo meglio del 3.2% atteso. McDonald’s ha chiuso il trimestre con un utile di $1.4mld, in rialzo rispetto agli $1.09mld dello stesso periodo del 2016. Coca-Cola ha riportato per il Q2 utili netti per $1.37mld o $0.32 per azione, in calo dai $3.45mld o $0.79 per azione dello stesso periodo del 2016; i ricavi trimestrali sono scesi a $9.7mld dai $11.5mld, comunque sopra le attese per $9.6mld.

Conglomerati: i prezzi delle azioni General Electric sono fortemente diminuiti dopo che la società ha riportato un calo di quasi il 60% nei profitti del secondo trimestre e dopo che ha abbassato la guidance per i profitti 2018; GE ha dichiarato che il calo dei profitti dipende in gran parte dalla vendita della divisione elettrodomestici. Honeywell ha registrato profitti trimestrali sopra le attese grazie a vendite migliori del previsto per la divisione aerospaziale e per il business legato al settore energetico; le vendite per la divisione aerospaziale sono calate del 3%, tuttavia le previsioni erano per un calo del 5-7%. Honeywell ha anche alzato la guidance per i ricavi 2017 a $39.3- 40mld dal precedente range di $38.6-39.5mld.

M&A: KKR ha dichiarato che acquisirà WebMD Health, attiva nel settore dell’informazione medica, in un deal del valore di circa $2.8mld; tale operazione arriva dopo che WebMD aveva annunciato di volere esplorare diverse alternative strategiche considerata la minore domanda da parte delle società farmaceutiche per i servizi pubblicitari offerti dalla società. Michael Kors ha acquistato l’azienda di scarpe, borse e accessori di lusso Jimmy Choo per $1.2mld. Le vendite di Jimmy Choo, azienda britannica, sono calate negli ultimi anni e l’obiettivo di Kors è farle superare il miliardo di dollari l’anno, diversificare l’offerta e aprire al mercato asiatico. Infine, secondo alcune fonti, UPL Ltd ha dichiarato di essere interessata ad acquisire in un deal da oltre $4mld la divisione agrochimica di Platform Specialty Products così da espandersi ulteriormente; tale offerta va a competere con quella fatta da Blackstone e CVC Capital Partners.

(*) Dati forniti da Mediobanca – Banca di Credito Finanziario S.p.A.

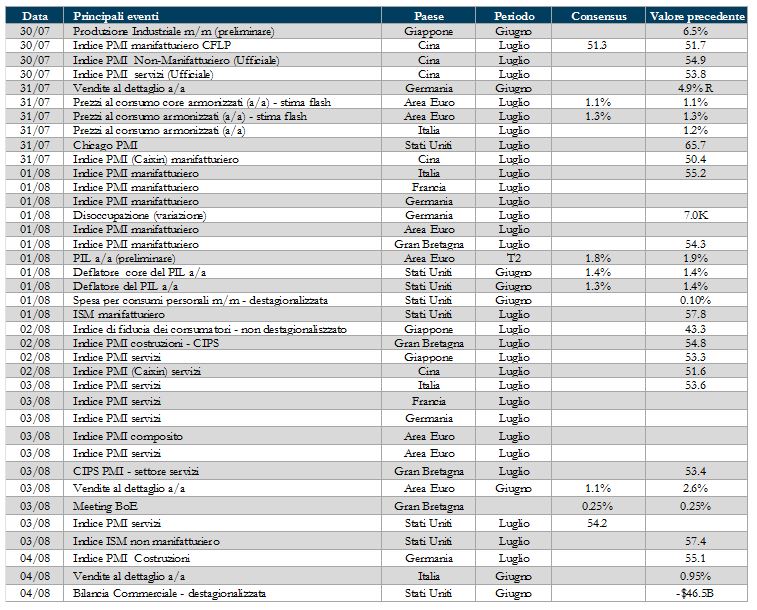

LA PROSSIMA SETTIMANA: quali dati?

- Europa: si attendono i PMI di luglio, nazionali ed aggregati (manifutturiero e servizi) oltre alla stima flash dei prezzi al consumo.

- Stati Uniti: atteso come di consueto ad inizio mese l’ISM manifatturiero, seguito il 3 agosto dalla versione servizi e non-manifatturiero.

- Asia: già disponibili il 30 luglio i PMI cinesi (pubblici) seguiti il 31 da quello “Caixin”. In Giappone le attese sono soprattutto per la produzione industriale e l’indicatore di fiducia dei consumi.

Il presente Documento (il “Documento”) è realizzato dagli uffici Investment Advisory (i “redattori”) della Direzione Gestioni Mobiliari e Advisory di Banca Esperia SpA (la “Banca”) i quali non costituiscono un dipartimento di ricerca.

Esso ha esclusivamente natura e scopi informativi generali. Non costituisce in alcun modo un’offerta, né un invito, né una raccomandazione ad effettuare investimenti o disinvestimenti, né una sollecitazione all’acquisto, alla vendita, alla sottoscrizione di strumenti finanziari, né un’offerta di stipula di un contratto di investimento o di finanziamento, né attività di consulenza finanziaria, legale o fiscale o ricerca in materia di investimenti. Nella redazione del documento non sono stati presi in considerazione obiettivi personali di investimento, situazioni e bisogni finanziari dei destinatari del documento stesso.

I dati, le informazioni e le opinioni contenuti nel presente documento possono provenire, in tutto o in parte, da fonti ritenute attendibili. Qualora siano assunti e/o desunti dati, informazioni od opinioni da fonti esterne si precisa che non è stata effettuata alcuna verifica sulla loro completezza, correttezza ed attendibilità. In ogni caso, i redattori e la Banca non garantiscono e non possono essere considerati in alcun modo responsabili per la loro esattezza e completezza, né per risultati futuri o per l’uso che i destinatari del documento o terzi ne facciano, né per qualsiasi conseguenza derivante, direttamente o indirettamente, dalla lettura, elaborazione e/o utilizzo dei dati, informazioni e valutazioni contenuti nel presente documento o da qualsiasi evento che venisse da chiunque ad esso ricondotto. La Banca si riserva il diritto di apportare ogni modifica del contenuto del documento in ogni momento senza preavviso, senza tuttavia assumere obblighi o garanzie di aggiornamento e/o rettifica.

Il documento è di proprietà di Banca Esperia ed è vietato ogni uso, riproduzione, duplicazione o distribuzione, anche parziali, da parte dei destinatari del documento o di terzi, salva espressa autorizzazione scritta della Banca, la quale non comporta comunque alcuna responsabilità o garanzia, anche di risultato.

I rendimenti passati eventualmente rappresentati nel Documento non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni potrebbero variare nel tempo, senza necessità di comunicazione da parte di Banca Esperia.

Per quanto Banca Esperia possa mettere a disposizione della clientela personale provvisto di preparazione legale, fiscale o altrimenti specialistica, i destinatari del documento che, sulla base di questo, siano interessati, in piena autonomia e senza alcuna sollecitazione, ad entrare in rapporti con Banca Esperia medesima sono invitati, prima di prendere ogni decisione finanziaria, a ricorrere all’assistenza di propri consulenti di fiducia, legali, fiscali o di altra specializzazione rilevante.