La settimana finanziaria

di Direzione Gestioni Mobiliari e Advisory - Banca Esperia S.p.A.IL PUNTO DELLA SETTIMANA: la BCE resta prudente e ci dà appuntamento in autunno

- Il Consiglio Direttivo della BCE è stato volutamente elusivo sulla data in cui verrà annunciata la ri-calibrazione degli acquisti di titoli, rimandandola all’autunno

- L’ultima cosa che vuole la BCE è un irrigidimento delle condizioni finanziarie

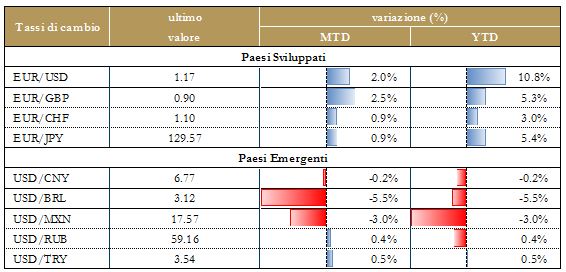

- La rimodulazione delle aspettative di politica monetaria sulle due sponde dell’Atlantico pesa sul tasso di cambio euro-dollaro

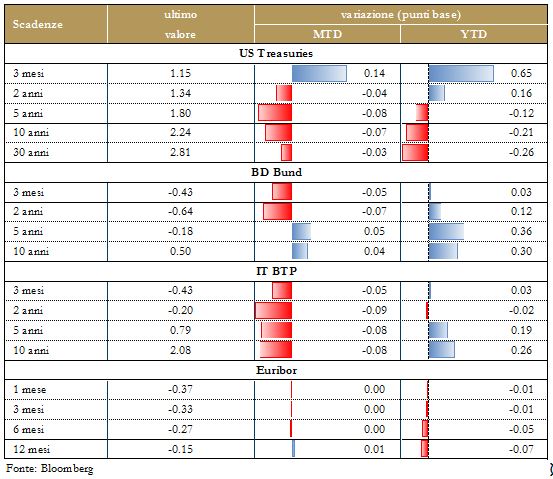

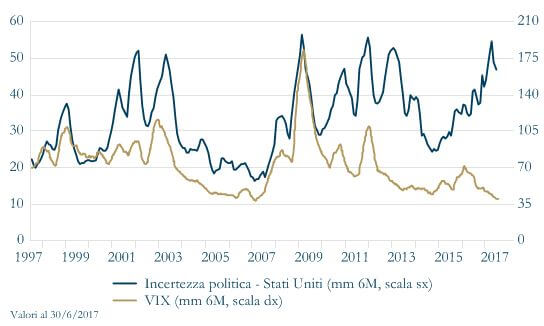

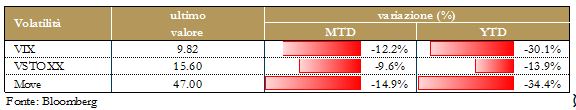

Come atteso, nella riunione di luglio la BCE ha lasciato invariati sia i livelli del corridoio dei tassi di interesse sia le modalità del piano di acquisti (ad un ritmo mensile di 60 miliardi di euro sino alla fine di dicembre 2017, con il reinvestimento dei titoli a scadenza) ed ha confermato il bias sul piano di acquisti, sottolineando che resta condizionale alla congiuntura economica e potrà essere aumentato se necessario, per intensità o durata. Si è mantenuto, così, un certo grado di flessibilità, non solo necessario in caso di peggioramento della congiuntura economica, ma principalmente volto a calmierare le attese del mercato in merito a una futura rimodulazione del piano di acquisti da parte della BCE. Il presidente Mario Draghi non ha voluto dare nessuna anticipazione sulle tempistiche di uscita dal programma di acquisti di titoli, ma ha esplicitamente confermato che la decisione di non fissare alcuna data per la futura ridefinizione della forward guidance è stata presa all’unanimità dal Consiglio Direttivo, che si ripropone di decidere «in autunno». Draghi non ha voluto neppure chiarire se la prossima riunione fissata in settembre possa essere considerata “vagamente autunno”. Relativamente alla congiuntura economica dell’Area, ha consegnato un messaggio molto equilibrato, ribadendo sia il momentum positivo della crescita e sia la solidità della ripresa economica, ma ha sottolineato nuovamente che “un grado molto elevato di stimolo monetario è ancora necessario, perché l’inflazione non è ancora al livello obiettivo”. E’ stata così ribadita la necessità di mantenere un atteggiamento prudente e attendere pazientemente che l’inflazione converga al 2%, in tutti i paesi dell’Area e con una dinamica capace di autosostenersi.Infine, Draghi ha esplicitamente ammesso che l’ultima cosa che la BCE vuole è un prematuro irrigidimento delle condizioni finanziarie, che potrebbe minare la crescita in atto e le condizioni per un rialzo dell’inflazione. E’ chiaro il riferimento all’apprezzamento dell’euro e all’aumento dei rendimenti dei titoli governativi, avvenuto nell’ultimo mese da quando i mercati hanno iniziato a prezzare l’inizio della rimodulazione della politica monetaria sia della Fed sia della BCE. Per ora, la perfomance positiva del mercato azionario controbilancia l’effetto negativo proveniente dal tasso di cambio e rendimenti obbligazionari, ma le condizioni finanziarie saranno una variabile che verrà monitorata dalla BCE per decidere la tempistica dell’uscita dal piano di acquisti. La BCE non potrà neppur ignorare le decisioni prese oltreoceano, sia sulla collocazione temporale del prossimo rialzo dei tassi sia sul numero dei prossimi rialzi.

|

|

LA SETTIMANA TRASCORSA

Europa: Migliorano le condizioni del mercato del credito nell’Area Euro

L’indagine sul credito bancario nell’Area Euro per T2 2017 conferma il miglioramento delle situazione del mercato del credito in tutte le sue categorie. La pressione competitiva resta la principale determinante della riduzione netta degli standard di credito sui prestiti alle imprese L’allentamento dei termini e delle condizioni generali delle banche sui nuovi prestiti (cioè i termini e le condizioni concreti concordati nel contratto di prestito) è proseguita per tutte le categorie di credito, determinata da un basso margine sui prestiti medi. Per quanto riguarda la Germania, è stato pubblicato l’indice Zew di luglio, che è sceso a 17.5 punti dai 18.6 di giugno, deludendo così leggermente le attese a 18.0. In UK l’inflazione di giugno si attesta al di sotto delle attese a 2.6+% a/a in rallentamento rispetto al valore di 2.9% di maggio.

L’indagine sul credito bancario nell’Area Euro per T2 2017 conferma il miglioramento delle situazione del mercato del credito in tutte le sue categorie. La pressione competitiva resta la principale determinante della riduzione netta degli standard di credito sui prestiti alle imprese L’allentamento dei termini e delle condizioni generali delle banche sui nuovi prestiti (cioè i termini e le condizioni concreti concordati nel contratto di prestito) è proseguita per tutte le categorie di credito, determinata da un basso margine sui prestiti medi. Per quanto riguarda la Germania, è stato pubblicato l’indice Zew di luglio, che è sceso a 17.5 punti dai 18.6 di giugno, deludendo così leggermente le attese a 18.0. In UK l’inflazione di giugno si attesta al di sotto delle attese a 2.6+% a/a in rallentamento rispetto al valore di 2.9% di maggio.

Stati Uniti: un messaggio positivo emerge dai dati settimanali sul mercato del lavoro

I nuovi sussidi di disoccupazione nella settimana che si è chiusa il 15 luglio sono scesi a 233 mila rispetto alle 247 mila unità della settimana precedente e hanno sorpreso positivamente le attese di 245 mila unità. I rinnovi dei sussidi hanno raggiunto quota 1 milione e 977 mila unità nella settimana conclusasi l’8 luglio, in crescita rispetto a 1 milione e 949 mila unità del periodo precedente e contro le attese di 1 milione 949 mila unità. L’indice sulle condizioni generali dell’economia in luglio, elaborato dalla Fed di Philadelphia, è risultato inferiore alle attese di 23.0 punti ed è sceso al valore di 19.5 punti, in decisa discesa dai precedenti 27.6 punti e sui minimi da sette mesi.

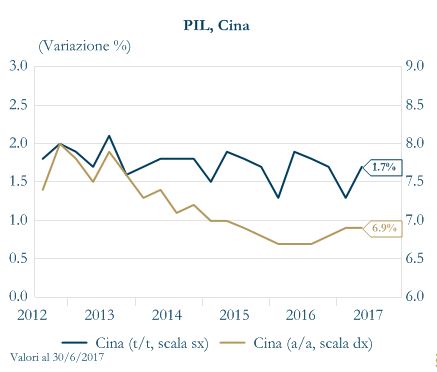

Asia: PIL cinese al di sopra delle attese

Il PIL cinese continua a mostrare segnali incoraggianti, crescendo in T2 del 6.9% a/a, al di sopra delle attese e allineandosi a quanto registrato nei primi tre mesi del 2017. Il risultato si accompagna agli ottimi dati sulla produzione industriale, cresciuta a giugno del 7.6% a/a superando il 6.5% a/a registrato a maggio. Da guardare con interesse anche le vendite al dettaglio: il +11.0% a/a registrato a giugno, che supera il +10.6% stimato dagli analisti e il +10.7% a/a di maggio, continua a segnalare lo spostamento dell’economia cinese verso un modello di crescita legato ai costumi interni e non dipendente dalle sole esportazioni.

Il PIL cinese continua a mostrare segnali incoraggianti, crescendo in T2 del 6.9% a/a, al di sopra delle attese e allineandosi a quanto registrato nei primi tre mesi del 2017. Il risultato si accompagna agli ottimi dati sulla produzione industriale, cresciuta a giugno del 7.6% a/a superando il 6.5% a/a registrato a maggio. Da guardare con interesse anche le vendite al dettaglio: il +11.0% a/a registrato a giugno, che supera il +10.6% stimato dagli analisti e il +10.7% a/a di maggio, continua a segnalare lo spostamento dell’economia cinese verso un modello di crescita legato ai costumi interni e non dipendente dalle sole esportazioni.

La BoJ ha lasciato la politica monetaria invariata a sostegno dell’economia e ha allungato, ancora una volta, le tempistiche per raggiungere l’obiettivo sull’inflazione, portandolo all’anno che termina nel 2020. Nell’ultimo rapporto trimestrale stima un aumento dei prezzi del 1,1% nell’esercizio da aprile 2017 a marzo 2018 (contro il 1,4% precedente), del 1,5% per l’anno successivo (invece del 1,7%) e lascia intendere che l’obiettivo del 2% a metà 2019 non sarà raggiunto. Rimane stabile, su alti livelli, la fiducia delle imprese giapponesi: è quanto emerge dal rapporto Reuters Tankan di luglio, che conferma lo scenario positivo sull’economia del paese fornito dalla BoJ. L’indice relativo alle imprese manifatturiere è invariato rispetto a giugno a quota 26 (massimo da un decennio); lo stesso per l’indice sul settore servizi, fermo a 33 punti (massimo da due anni). Le previsioni sono per un livello di fiducia complessivamente stabile anche nell’arco dei prossimi tre mesi: l’indice manifatturiero è visto a 28 punti a ottobre, quello non manifatturiero a 31 punti.

NEWSFLOW SOCIETARIO (*) EUROPA Finanziari: Intesa Sanpaolo ha raggiunto l’accordo con i sindacati per l’integrazione di Popolare Vicenza e Veneto Banca, che prevede l’uscita volontaria di 4,000 persone. Il piano comporta un impegno di oltre €1mld per la banca. Moody’s ha alzato il rating a lungo termine sui depositi di Banca Carige a B3 da Caa1 e quello sul rischio di controparte a B3 da Caa1, mentre ha confermato i rating come emittente a Caa2. Inoltre, continuando a parlare di Banca Carige, secondo Il Sole 24 Ore, tra i possibili candidati per l’acquisto della seconda tranche di NPL da €1.2mld e della relativa piattaforma di gestione vi sarebbero il fondo Lonestar, doBank e Credito Fondiario. L’operatore prescelto sarebbe candidato a curare anche le altre sofferenze della banca, pari a €1.2mld. Creval ha firmato l’aggiornamento annuale del programma di emissioni EMTN fino a €5mld destinato a investitori istituzionali e, restando in tema, il CdA di Banca IFIS ha approvato un programma EMTN con un plafond massimo di emissioni complessivo cumulabile di €5mld. La compagnia assicurativa tedesca Talanx ha annunciato l’acquisizione di oltre il 90% di Generali Colombia per circa €30mln. Energy: Terna ha firmato un Project Finance da $81mln per la costruzione della linea di trasmissione da 500 kV che collegherà le città di Melo e Tacuarembó in Uruguay. Ha lanciato un bond decennale senior unsecured da €1mld; ha raccolto ordini per €1.6mld. Saipem otterrà un contratto per costruire piattaforme gravity based per la liquefazione di gas naturale nell’impianto Artic Lng 2, il secondo progetto di questo tipo del produttore di gas russo Novatek. Passando a Enel, Il Sole 24 Ore scrive che la prima tranche da €500mln del project financing da €3.5mld verrà concessa entro agosto da un pool di banche formato da UniCredit, SocGen e BNP. Per quanto riguarda Frendy Energy, Edison ha raggiunto un accordo per l’acquisto del 45.039% del capitale da Cryn Finance e da un socio di minoranza a un prezzo per azione stimato in €0.34. Edison promuoverà un‘OPA obbligatoria per un corrispettivo per azione pari al prezzo definitivo. Inoltre, guardando a Eni, la compagnia è sicura del proprio operato in Nigeria, ha detto l’AD Claudio Descalzi circa la possibilità, avanzata nei mesi scorsi dal capo dell’Anticorruzione nigeriana, che venga erogata una multa da $2mld in relazione al presunto pagamento di tangenti nel 2011 per l’acquisto di un giacimento. Sempre per quanto concerne Eni, in una relazione di KPMG preparata per lo scorporo e ripresa da Il Sole 24 Ore si legge che Eni Gas e Luce ha asset del valore di €1.8mld con un obiettivo di clienti elettrici in Italia per il 2020 a 3.1mln da 1.3mln del 2016. British Petroleum sta prendendo in considerazione una IPO dei propri asset americani nel Midwest e nella costa del Golfo così da raccogliere liquidità. Infine, l’Alta Corte di Podgorica, su richiesta della Procura Speciale dello Stato del Montenegro, ha bloccato la vendita della quota del 41,7% dell’utility EPCG in mano ad A2A. Telco: l’AD di Telecom Italia, Flavio Cattaneo, non ha ricevuto alcuna proposta dal socio di riferimento della società di TLC, Vivendi, per una sua uscita, ma la situazione resta in evoluzione con gli occhi su CdA e comitato nomine del 27 luglio. Inoltre Consob ha avviato ispezioni nelle sedi di Roma e Milano per verificare l’eventuale influenza nella gestione di Vivendi, primo azionista del gruppo. Secondo Il Sole 24 Ore, se Consob accertasse che Vivendi esercita “direzione e coordinamento” su Telecom scatterebbe probabilmente l’obbligo di consolidamento del debito. Settore farmaceutico: dopo diversi giorni di speculazioni che vedevano Pascal Soriot come prossimo AD di Teva; AstraZeneca ha annunciato indirettamente che Soriot non lascerà l’azienda, infatti il manager francese presenterà i risultati relativi al secondo trimestre 2017 il prossimo 27 luglio. Automotive: FCA ha annunciato il richiamo di 1.33mln di veicoli in tutto il mondo, in due diverse operazioni avviate per anomalie che potrebbero provocare incendi e l’apertura accidentale dell’airbag. Compagnie aeree: Lufthansa ha alzato la guidance per i profitti 2017 grazie a un forte aumento delle prenotazioni di viaggi aerei durante la stagione estiva; in particolare l’aumento delle prenotazioni è stato sostenuto da una forte domanda per i voli verso il Nord America e da un’economia tedesca solida. Costruzioni: Lane Construction (Salini Impregilo Group) si è aggiudicata un contratto del valore di $76mln per ampliare una sezione della State Road 408 (SR 408) a Orange County, Florida. Il governo peruviano ha risolto alcune questioni burocratiche che hanno ritardato la costruzione di una linea della metro da $5.66mld a Lima, il cui consorzio è partecipato anche da Salini e Ansaldo Sts. M&A: il gruppo americano McCormick ha vinto la battaglia per l’acquisizione della divisione cibo di Reckitt Benckiser; tale deal da $4.2mld permetterà a Reckitt di ridurre il rapporto tra debito e margine operativo e di focalizzarsi maggiormente sui prodotti per la salute e la casa. Passando all’operazione Atlantia-Abertis, secondo il quotidiano spagnolo Expansion, il gruppo di costruzioni e servizi ACS potrebbe lanciare una contro OPA su Abertis. Infine, passando a Sky, James e Lachlan Murdoch hanno invitato il governo britannico a dare il via libera al deal, dichiarando che ulteriori ritardi sull’operazione da $15mld potrebbero irrigidire il clima per nuovi investimenti esteri in UK dopo Brexit. NORD AMERICA: Finanziari: JPMorgan ha riportato profitti trimestrali sopra le attese grazie a una forte crescita della domanda di prestiti e ai maggiori tassi d’interesse, tuttavia JP ha dichiarato che l’utile FY potrebbe risultare inferiore alle attese. La banca ha chiuso il secondo trimestre del 2017 con un utile netto di $7.03mld, in aumento del 13% rispetto ai $6.2mld dello scorso anno, di conseguenza, l’utile per azione è salito da $1.55 a $1.82. Citigroup ha chiuso il Q2 con un utile netto di $3.87mld, in calo del 3.2% rispetto ai risultati dell’anno precedente; tuttavia, l’utile per azione è salito da $1.24 a $1.28, ben sopra le stime degli analisti a $1.21. I ricavi totali di Citi sono saliti del 2% attestandosi a $17.90mld e battendo le stime per $17.37mld. BlackRock ha chiuso i tre mesi al 30 giugno con un utile netto di $857mln, in salita dell’8.6% rispetto a un anno prima, tuttavia il risultato per azione in versione adjusted si è attestato a $5.24, 16 centesimi al di sotto del consenso. Sotto le stime anche il fatturato che, atteso a $3mld, è salito del 6% a $2.97mld. Bank of New York Mellon ha nominato, con effetto immediato, Charles Scharf come amministratore delegato. Scharf, che è stato recentemente AD di Visa, diventerà presidente del consiglio in vigore l’1 gennaio 2018. L’attuale AD della banca, Gerald Hassell, rimarrà presidente del CdA fino al 31 dicembre per garantire una transizione graduale. Goldman Sachs sta cercando di rilanciare il trading dei bond e di aumentare i ricavi derivanti dai clienti meno profittevoli per la banca; Goldman Sachs ha infatti registrato nel Q2 un calo del 40% dei ricavi provenienti dal trading dei bond, tale risultato è stato peggiore rispetto a quanto atteso dagli analisti, anche i risultati per le commodities si sono rivelati particolarmente deludenti. Bank of America nel Q2 ha riportato un aumento dell’11% dell’utile trainato dall’incremento del margine di interesse; l’utile netto è infatti salito a $4.91mld dai $4.42mld di un anno prima, battendo così le stime degli analisti. Anche i ricavi totali di $23.07mld hanno superato le attese per $21.78mld. Morgan Stanley ha chiuso il Q2 con profitti per $1.6mld, risultato che si confronta con gli $1.4mld dello stesso periodo del 2016. Di conseguenza, l’utile per azione è salito da $0.75 a $0.87. Questo risultato è stato migliore delle stime degli analisti che si aspettavano un utile per azione di $0.76. American Express ha riportato un calo dei profitti trimestrali del 36% a causa dei maggiori costi per fidelizzare i vecchi clienti e per attrarne di nuovi; l’utile netto è sceso a $1.3mld contro un utile di $1.98mld registrato nel secondo trimestre 2016. I profitti trimestrali di Visa sono aumentati del 26% trainati da un numero maggiore di persone che effettua pagamenti utilizzando il circuito visa: nel terzo trimestre, terminato il 30 giugno, i ricavi sono saliti a $4.57mld dai $3.63mld di un anno prima; l’utile netto è salito a $2.06mld da $412mln.Tecnologici: Microsoft ha riportato profitti trimestrali più che duplicati rispetto allo stesso periodo del 2016 grazie a benefici fiscali e alla forte crescita del business del cloud: l’utile netto della società nel quarto trimestre terminato il 30 giugno è salito a $6.51mld, o $0.83 per azione, da $3.12mld, o $0.39 per azione, di un anno fa; i ricavi adjusted sono cresciuti del 9.1% a $24.7mld. Viceversa, IBM ha registrato un calo del 4.7% nei ricavi trimestrali causato da una domanda debole per i propri servizi tecnologici; l’utile netto è sceso a $2.33mld dai $2.50mld registrati un anno prima e i ricavi sono scesi a $19.29mld contro i $20.24 del Q2 2016. Male anche Qualcomm che ha registrato un calo del 40% nei profitti trimestrali causato in parte dalla battaglia sui brevetti con Apple: l’utile netto è sceso a $866mln nel terzo trimestre contro $1.44mld registrati un anno prima e i ricavi sono calati dell’11% a $5.4mld. Passando a Netflix, durante il Q2 la società ha aggiunto più abbonati del previsto, sia US sia internazionali, grazie a svariate serie TV..Settore farmaceutico: i prezzi delle azioni di Vertex Pharmaceuticals sono fortemente aumentati dopo che la società farmaceutica ha rivelato i dati sui propri trattamenti per la fibrosi cistica che hanno stupito sia gli analisti sia gli investitori; le azioni hanno fatto un balzo del 26% a $165.97, aggiungendo così circa $8mld al valore di mercato della società. Johnson & Johnson si aspetta un’importante crescita delle vendite nella seconda metà dell’anno grazie all’aumento della domanda per nuovi e costosi farmaci come quelli tumorali (Darzalex e Imbruvica). J&J, che si attende profitti trimestrali sopra le attese e che ha alzato la guidance per i profitti full year, sta infatti scommettendo su nuovi farmaci per contrastare il calo della domanda per i prodotti più tradizionali. Abbott Laboratories, che ha riportato per il secondo trimestre profitti sopra le stime degli analisti, ha alzato la guidance per i profitti full year fiduciosa dei benefici ottenuti dall’acquisizione di St. Jude Medical. Abbott ha inoltre comunicato che il deal con Alere si concluderà entro la fine dell’anno. Automotive: i prezzi delle azioni di Harley-Davidson sono fortemente calati dopo che la società ha annunciato una forte riduzione delle spedizioni di motociclette per l’anno 2017 a causa di una minore domanda da parte dei clienti più anziani e del minor interesse che mostrano i millennial per il motociclismo; il gruppo ha inoltre comunicato che durante il secondo semestre sarà ridotta la produzione e quindi la forza lavoro.M&A: H&E Equipment Services ha comunicato di essere interessata ad acquisire Neff, attiva nel settore del noleggio delle attrezzature da costruzione, per circa $1.2mld, incluso il debito; l’offerta, interamente cash, è di $21.70 per azione, che rappresenta un premio del 7% sul prezzo di chiusura di giovedì di Neff. Infine Church & Dwight ha annunciato di essere interessata ad acquisire Water Pik in un deal tutto cash da $1mld; Water Pik ha registrato per l’anno terminato al 30 giugno vendite nette per circa $265mln. (*) Dati forniti da Mediobanca – Banca di Credito Finanziario S.p.A.

LA PROSSIMA SETTIMANA: quali dati?

- Europa: si attendono i valori preliminari degli indici PMI di luglio; in Italia e Francia, la pubblicazione della fiducia manifatturiera e dei consumatori, in Germania le indagini IFO e l’inflazione. Per la Francia sarà disponibile altresì il valore del PIL del Q2

- Stati Uniti: attenzione rivolta alla riunione del FOMC e la stima preliminare del PIL statunintense

- Asia: in Giappone verranno pubblicate le stime di inflazione e disoccupazione

Il presente Documento (il “Documento”) è realizzato dagli uffici Investment Advisory (i “redattori”) della Direzione Gestioni Mobiliari e Advisory di Banca Esperia SpA (la “Banca”) i quali non costituiscono un dipartimento di ricerca.

Esso ha esclusivamente natura e scopi informativi generali. Non costituisce in alcun modo un’offerta, né un invito, né una raccomandazione ad effettuare investimenti o disinvestimenti, né una sollecitazione all’acquisto, alla vendita, alla sottoscrizione di strumenti finanziari, né un’offerta di stipula di un contratto di investimento o di finanziamento, né attività di consulenza finanziaria, legale o fiscale o ricerca in materia di investimenti. Nella redazione del documento non sono stati presi in considerazione obiettivi personali di investimento, situazioni e bisogni finanziari dei destinatari del documento stesso.

I dati, le informazioni e le opinioni contenuti nel presente documento possono provenire, in tutto o in parte, da fonti ritenute attendibili. Qualora siano assunti e/o desunti dati, informazioni od opinioni da fonti esterne si precisa che non è stata effettuata alcuna verifica sulla loro completezza, correttezza ed attendibilità. In ogni caso, i redattori e la Banca non garantiscono e non possono essere considerati in alcun modo responsabili per la loro esattezza e completezza, né per risultati futuri o per l’uso che i destinatari del documento o terzi ne facciano, né per qualsiasi conseguenza derivante, direttamente o indirettamente, dalla lettura, elaborazione e/o utilizzo dei dati, informazioni e valutazioni contenuti nel presente documento o da qualsiasi evento che venisse da chiunque ad esso ricondotto. La Banca si riserva il diritto di apportare ogni modifica del contenuto del documento in ogni momento senza preavviso, senza tuttavia assumere obblighi o garanzie di aggiornamento e/o rettifica.

Il documento è di proprietà di Banca Esperia ed è vietato ogni uso, riproduzione, duplicazione o distribuzione, anche parziali, da parte dei destinatari del documento o di terzi, salva espressa autorizzazione scritta della Banca, la quale non comporta comunque alcuna responsabilità o garanzia, anche di risultato.

I rendimenti passati eventualmente rappresentati nel Documento non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni potrebbero variare nel tempo, senza necessità di comunicazione da parte di Banca Esperia.

Per quanto Banca Esperia possa mettere a disposizione della clientela personale provvisto di preparazione legale, fiscale o altrimenti specialistica, i destinatari del documento che, sulla base di questo, siano interessati, in piena autonomia e senza alcuna sollecitazione, ad entrare in rapporti con Banca Esperia medesima sono invitati, prima di prendere ogni decisione finanziaria, a ricorrere all’assistenza di propri consulenti di fiducia, legali, fiscali o di altra specializzazione rilevante.