Andamento dei mercati

Europa

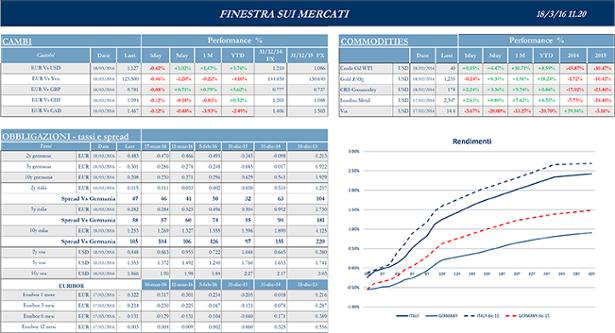

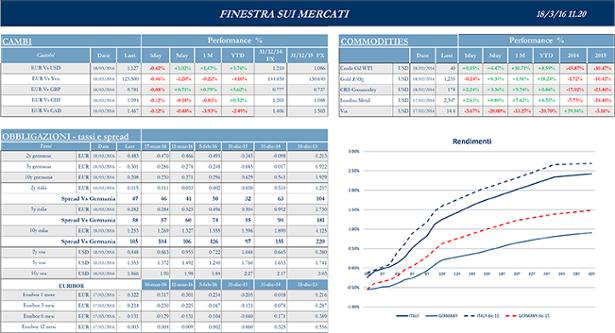

Dopo un ottimo lunedì, i mercati europei vivono una serie di sedute altalenanti durante il resto della settimana. Come nota negativa, in particolare nelle ultime due sedute, le raffiche di vendite sui bancari, specialmente italiani, dopo il newsflow poco incoraggiante sul cosiddetto risiko delle popolari. Nota positiva, sono i rialzi del petrolio, anche in seguito all’atteggiamento dovish della Fed e alla conseguente debolezza del dollaro, unitamente a nuove scommesse di un congelamento dei livelli di produzione. Il contratto Brent torna ai massimi dell’anno, toccando una punta a $ 41.64, mentre i futures sul Nymex segnano il record da inizio dicembre dopo un rialzo di oltre 10% nel corso delle ultime due sedute. Ancora in questi ultimi giorni, dopo il verdetto della Bce dello scorso giovedì, l’attenzione dei mercati è stata focalizzata sulle decisioni di politica monetaria della Banca del Giappone, della Federal Reserve e della Banca d’Inghilterra, che hanno incontrato le attese degli analisti. Nessun istituto, infatti, è intervenuto ritoccando i tassi, ma tutti e tre hanno utilizzato un tono molto accomodante nel rimandare più avanti eventuali decisioni. Se ampiamente atteso era il “nulla di fatto” della Fed, tuttavia, sia la BoJ di Kuroda, dopo la storica decisione sui tassi negativi a fine gennaio, sia la BoE, in attesa del referendum sulla permanenza nell’Ue, non hanno aumentato il “Quantitative Easing”, come parte degli economisti avrebbe atteso. Anche la numero uno del Fmi, Christine Lagarde, ha espresso il proprio appoggio alle politiche monetarie non convenzionali adottate in Europa e in Giappone, se accompagnate da riforme strutturali in un contesto di bassa inflazione. Ancora ieri, Mario Draghi è tornato a ribadire che le misure adottate non sono di per sé sufficienti senza un parallelo impegno da parte dei governi. Sia il presidente sia il consigliere Praet hanno, inoltre, voluto sottolineare che la Bce non ha affatto terminato le munizioni e che i tassi resteranno a lungo tempo sui livelli attuali, se non addirittura più bassi.

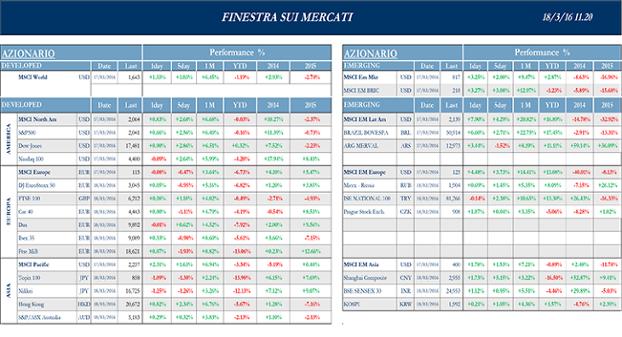

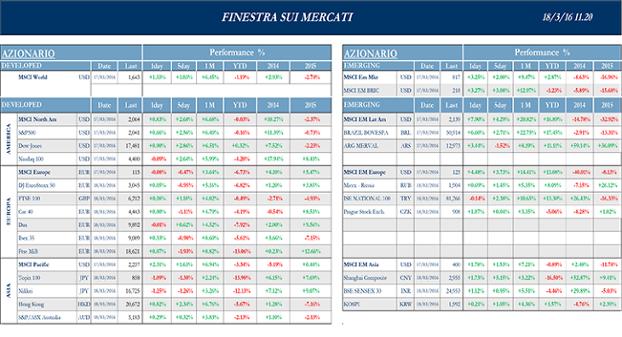

Stoxx Europe 600 -0.39%, Euro Stoxx 50 -1.05%, Ftse MIB -1.91%

Stati Uniti

Apertura di settimana contrastata per i listini statunitensi, che tornano in positivo solo nelle ultime sedute, a eccezione dei titoli del settore sanitario e farmaceutico, protagonisti di performance negative. Poco incoraggianti anche gli andamenti dei financials: in un mercato dalla volatilità pressoché raddoppiata rispetto allo scorso anno, in questi primi tre mesi le banche si contendono con i titoli energetici il ruolo di settore più negativo, tra i minori profitti cui porta l’attuale ambiente di bassi tassi di interesse e il clima di avversione al rischio diffuso tra gli investitori a limitare il trading. Come previsto dagli analisti, mercoledì la Fed – quasi all’unanimità – ha lasciato invariati i tassi di interesse nella fascia compresa tra lo 0.25% e lo 0.5%; i membri del comitato hanno, inoltre, rivisto al ribasso le proiezioni sui tassi nel 2016, 2017 e 2018, a conferma della grande prudenza con la quale la Banca Centrale intende normalizzare la sua politica monetaria. La media delle previsioni indica un tasso ufficiale dello 0.875% alla fine del 2016, il che comporta due soli rialzi di un quarto di punto contro i quattro previsti lo scorso dicembre. La Fed ha anche tagliato le stime sulla crescita dell’anno in corso e sull’inflazione: la revisione al ribasso dell’outlook e la grande cautela sui prossimi rialzi hanno dunque avuto un impatto immediato sui mercati, con euro a 1.12 dollari, Wall Street in rialzo e il petrolio in forte ripresa. Guardando ai dati macro, l’attenzione si è focalizzata sulla lettura dell’Indice Principale, compendio delle principali attività economiche che, grazie soprattutto alla solidità del mercato del lavoro e a una timida ripresa del settore manifatturiero, è tornato in febbraio a crescere dello 0.1%. Le richieste di sussidi di disoccupazione settimanali sono state 265k, in salita dal periodo precedente ma al di sotto delle attese degli analisti, che avevano previsto un valore di 268k circa. Guardando al commercio, infine, la Bilancia delle Partite Correnti ha rivelato, per l’ultimo trimestre del 2015, un deficit di $ 125.3 mld, maggiore dei -$ 118 mld stimati, ma inferiore ai – $ 129.9 mld rivisti del trimestre precedente.

S&P 500 +2.56%, Dow Jones Industrial +2.86%, Nasdaq Composite +2.42%

Asia

I mercati asiatici concludono una settimana sostanzialmente a due velocità, in seguito ai pronunciamenti della Fed e della BoJ. Da una parte il tono estremamente accomodante della Banca Centrale statunitense aiuta la Cina, favorendo la ripresa del petrolio e delle commodities e portando indirettamente al rafforzamento della divisa cinese sul dollaro. Positivi, dunque, i listini cinesi per quasi tutta la settimana, in particolare Shenzen, che trae enormi benefici delle speculazioni sull’evoluzione dell’economia cinese verso una a un più alto livello tecnologico: mentre Shanghai rappresenta l’economia industriale, infatti, Shenzhen incorpora le nuove tecnologie. Ad aiutare i listini anche la commissione per il regolamento dei titoli cinesi, che ha dichiarato che sarebbe prematura la cessazione delle attività da parte del fondo di salvataggio statale, dicendosi pronta a intervenire in maniera decisa se fosse necessario per fermare il panico. Qualche pressione sullo Yuan solo martedì, con la PBOC che taglia i tassi di riferimento, ma che soprattutto istituisce la “tobin tax” sulle operazioni in forex: per il momento il tasso dovrebbe essere fissato a zero per permettere alle autorità di istituire regole chiare e efficaci. Più in difficoltà il Giappone, che risente del rafforzamento dello Yen, oltre che del clima di confusione legato soprattutto al mancato aumento del Quantitative Easing da parte di Kuroda, che era, invece, prezzato dai mercati. Dai verbali del meeting, emerge che alcuni consiglieri hanno chiesto un potenziamento del programma di Quantitative Easing. Infine, la salute delle commodities industriali e del rame in particolare, che ha superato lunedì i $5,000 per metro cubo, aiutano l’espansione del listino australiano.

Nikkei -1.26%, Hang Seng +2.34%, Shangai Composite +5.15%, ASX +0.32%

Principali avvenimenti della settimana

A livello di Eurozona, a pochi giorni dalle elezioni regionali tedesche che hanno visto l’affermazione della destra euroscettica, riflettori puntati sul nuovo vertice dei capi di Stato a Bruxelles: il nuovo incontro è spinto, soprattutto, dalla necessità di arrivare a un accordo definitivo tra leader europei sulle concessioni alla Turchia, in cambio dell’impegno a riaprire le porte ai migranti che hanno attraversato l’Egeo approdando in Grecia. Tra le questioni più complesse l’obiezione di Cipro, che chiede ad Ankara di riaprire i porti e gli aeroporti al traffico e minaccia di porre il veto. La stessa Merkel, fautrice del compromesso, ha ammesso che c’è ancora molto lavoro da fare per arrivare a un’intesa. Ancora particolarmente delicato, anche in ottica mercato, il tema delle banche, con le autorità di supervisione bancaria che potrebbero aver bisogno di linee guida più dettagliate per determinare quanto capitale aggiuntivo gli istituti devono detenere per coprirsi dai rischi. Guardando all’Italia, il focus è sui prezzi al consumo di febbraio; i dati definitivi Istat confermano il quadro desolante emerso dalla prima stima del mese scorso, in cui il costo della vita ha subito una battuta d’arresto di 0.2% su mese e 0.3% su anno, minimo da gennaio 2015. Quanto alla statistica armonizzata, i numeri preliminari indicavano una frenata di 0.4% su gennaio e 0.2% su febbraio 2015, anche in questo caso livello più basso da gennaio 2015. Nel giro di pronunciamenti sui rating sovrani europei spicca quello di Dbrs sull’Italia, valutata dall’agenzia canadese con A (low) con trend stabile. In un colloquio con Reuters due settimane fa, il responsabile dei rating sovrani ha sottolineato da un lato i progressi compiuti dal lato delle riforme economiche, dall’altro i rischi provenienti soprattutto dall’esterno. Un quadro che al momento concede uno spazio limitato per il miglioramento dell’outlook.

Guardando alle società europee, continua a essere significativo il newslow del settore telefonico e sulla concentrazione tra gli operatori: in Francia, starebbero proseguendo speditamente le discussioni tra Bouygues ed Orange per la cessione di Bouygues Telecom al primo operatore d’oltralpe; l’unione dei gruppi imporrebbe, per limiti antitrust, la cessione di alcuni asset con i competitor Iliad e Numericable, già in fase di valutazione dei dossier. Parallelamente, sarebbero momentaneamente rallentate le discussioni relative a una fusione tra Orange e Telecom Italia, probabilmente per l’annuncio dei risultati di quest’ultima. La società italiana ha chiuso il 2015 con un risultato inferiore alle attese degli analisti e per il secondo anno consecutivo non verrà pagato alcun dividendo alle azioni ordinarie, mentre quelle di risparmio riceveranno € 0.0275 ad azione; l’andamento delle azioni di Telecom sembra comunque guidato da opzioni speculative più che dai fondamentali e, oltre ai già citati scenari di fusione, si guarda alle possibilità relative alla cessione di Inwit. Da un lato, vi sarebbe l’offerta Cellnex/F2i per l’intera quota, ad un prezzo di € 5 per azione, col successivo obbligo d’OPA; dall’altro è arrivata l’offerta di EITowers, che acquisirebbe una partecipazione del 29%, in modo da non far sorgere obbligo d’offerta. Parallelamente, Inwit avrebbe approvato l’acquisto di torri Telecom dalla stessa EITowers per € 200 mln, ma proprio quest’operazione avrebbe fatto presentare un esposto a Consob da parte di Cellnex/F2i, ritenendo che un deal così impostato possa configurare una partecipazione congiunta pari al 35% della società, con il conseguente obbligo d’OPA. Nel mondo del Food Retailing Sainsbury’s, secondo operatore inglese, supera le attese degli analisti con il primo trimestre di vendite in crescita negli ultimi due anni e prosegue la discussione per l’acquisizione di Home Retail, con un’offerta da £ 1.5 mld, secondo fonti stampa. Nel Retailing dell’abbigliamento, Hennes & Mauritz, ha visto il proprio fatturato 2015 salire di circa il 10% annuo, tuttavia deludendo le attese degli analisti che erano orientate a un’espansione superiore all’11%. L’abbigliamento di lusso ha visto, invece, Ferragamo superare le attese degli analisti, tuttavia con una guidance più cauta sul 2016 a causa di una partenza dell’anno con una crescita più leggera rispetto alle attese. Nel mondo finanziario Credit Suisse procede nel proprio processo di riorganizzazione e taglierà 163 risorse nella sede di New York. Raiffeisen ha dichiarato di voler rimanere aderente alla propria strategia di rafforzamento dei mercati Est europei, inclusa la Polonia, nonostante risultati trimestrali inferiori alle attese. Prosegue poi la saga tra Banca Popolare di Milano e Banco Popolare per la fusione dei due istituti: la BCE ha inviato una lettera formale a entrambe le banche dichiarando come, alla luce delle dimensioni del gruppo congiunto, sarà necessaria una posizione finanziaria solida, con attenzione alle esposizioni deteriorate e a eventuali azioni di rafforzamento del capitale; il management di entrambe le società si incontrerà a stretto giro con i consigli d’amministrazione per valutare la prosecuzione dell’iniziativa. Tra le assicurazioni, Generali ha pubblicato risultati trimestrali inferiori alle attese degli analisti, pur con un utile in crescita del 22% annuo, e nominato il nuovo CEO Philippe Donnet, chiudendo così la vicenda governance dopo le dimissioni di Mario Greco. Legal and General ha, invece, superato le stime degli analisti con una crescita dell’utile ante imposte del 14% annuo, grazie alla forte domanda sui prodotti vita. Infine, prosegue il progetto di fusione tra Deutsche Boerse e London Stock Exchange, con le società che hanno annunciato i termini dell’operazione; la borsa tedesca avrebbe assicurato i politici locali relativamente alla volontà di mantenere stabile l’impegno e gli investimenti nel land di Francoforte, mentre S&P ha messo sotto osservazione il rating del gruppo.

Newsflow societario US incentrato ancora una volta sulle difficoltà del settore oil&gas e materie prime; Anadarko Petroleum ha annunciato, infatti, la necessità di tagliare 1,000 posti di lavoro, su un totale di circa 5,800, entro la fine di questo mese e Peabody Energy Group, uno dei maggiori produttori di carbone al mondo, ha posticipato di 30 giorni il pagamento di $ 71.1 mln di interessi: se entro questa scadenza non sarà trovato un accordo con i creditori, la società dovrà dichiarare il default. Sempre nel settore, Royal Dutch Shell ha nominato Lazard come advisor riguardo il proprio piano di vendita di asset per un valore di $ 30 mln, con l’obiettivo di finanziare l’accordo di acquisizione con BG Group, annunciato il mese scorso. Rimanendo in tema M&A, secondo quanto riporta Reuters, il produttore di gas industriali Air Products and Chemicals sarebbe in trattative avanzate per cedere la divisione specializzata nella produzione di composti chimici (utilizzati per prodotti che vanno dalle creme solari alle vernici) alla tedesca Evonik Industries in un deal da oltre $ 3.5 mld, mentre la società di assicurazioni cinese Anbang sarebbe intervenuta nelle trattative per la fusione tra Marriott International e la catena di hotel Usa Starwood, offrendo per l’acquisizione di quest’ultima $ 12.8 mld. Il deal tra Marriott e Starwood porterebbe alla creazione della più grande catena alberghiera mondiale, con brand di punta come Sheraton e Ritz Carlton, mentre se l’operazione fosse conclusa con la società cinese – prospettiva che attirerebbe senz’altro l’attenzione delle autorità di vigilanza- la chiave dell’investimento negli Usa sarebbe, a parte la diversificazione del portfolio degli asset, l’utilizzo di cassa da impiegare e una copertura contro possibili deprezzamenti futuri dello Yuan. Sembra, inoltre, in dirittura d’arrivo la chiusura del deal che vedrebbe Balckstone Group acquisire da Hewlett Packard Enterprise la quota di maggioranza, pari al 60.5%, di MphasiS, fornitore indiano di servizi outsourcing IT, per un valore di $ 940 mln. Nel settore farmaceutico, Gw Pharma intende chiedere alla Food and Drug Administration statunitense il via libera alla commercializzazione di un medicinale a base di mariujuana pensato per curare le crisi epilettiche nei bambini affetti dalla sindrome di Dravet. La fase di testing ha fatto registrare un calo della frequenza delle crisi epilettiche del 39%. Di grande rilevanza il newsflow su Valeant Pharmaceuticals, che ha visto le proprie azioni perdere oltre il 50% in borsa dopo aver annunciato che un ritardo nella presentazione del bilancio potrebbe costituire una violazione di alcune clausole debitorie, con la possibilità di default sui $ 30 mld di debito; la società ha, inoltre, tagliato la guidance sui ricavi 2016 di oltre il 10% e quella sugli utili di oltre il 30% a causa di una bassa crescita per i farmaci dermatologici, gastrointestinali e legati alla salute delle donne. Nel settore industriale, Caterpillar, uno dei leader mondiali per la produzione di macchinari agricoli ed industriali, ha fornito un outlook per il primo trimestre 2016 inferiore alle attese, sulla scia dei timori relativi al calo della domanda nei settori edilizio e minerario, portando gli analisti a interrogarsi sull’outlook per tutto il FY in corso. Nel settore automobilistico, infine, Volkswagen punta a raggiungere un accordo con le autorità USA per risolvere le questioni legate allo scandalo sulle emissioni manipolate, dopo il risarcimento da chiesto dal dipartimento di Giustizia lo scorso gennaio.

Dal punto di vista macro delle economie asiatiche, ad attirare l’attenzione è soprattutto il Giappone, in primis con gli ordini di macchinari, che sembrano spingere all’ottimismo sulla ripresa: la crescita si attesta a gennaio al 15.0% mensile (+8.4% annuo), ben al di sopra del +1.9% stimato dagli analisti e in continua espansione dal +1.0% rivisto dello scorso dicembre. Inferiore alle attese, invece, il valore della bilancia commerciale: le esportazioni sono scese in febbraio per il quinto mese consecutivo confermando, nonostante una ripresa dell’export verso la Cina, i timori secondo cui la debolezza della domanda estera potrebbe contribuire a spingere Tokyo nuovamente in recessione. Le esportazioni sono calate del 4.0% su anno in febbraio, oltre le stime degli economisti (-3.1%). Il miglioramento rispetto al -12.9% di gennaio, il dato peggiore dal 2009, riflette soprattutto la ripresa delle consegne verso la Cina (+5.1%) dopo lo stop dovuto alla lunga festività del capodanno. Le importazioni hanno registrato un calo del 14.2% in febbraio dopo il -18.0% del mese precedente, su attese per un -15.2%. Inoltre, sulla domanda nazionale pesa la possibilità di un rialzo della tassazione sulle vendite (previsto un rialzo al 10% in Aprile 2017) anche se per il momento il dibattito tra diversi esponenti del governo giapponese rimane acceso. La bilancia commerciale in sostanza passa in attivo di ¥ 242.8 mld , rispetto al rosso di ¥ 645.9 mld di gennaio, ma resta inferiore rispetto alle attese che stimavano un surplus di ¥400.2mld.

Appuntamenti macro prossima settimana

USA

Dopo una settimana ricca d’importanza per i mercati americani, dove l’atteggiamento prudente della Fed ha dato un nuovo stimolo all’azionariato globale, la settimana che viene si caratterizzerà per pochi dati in uscita, ma spalmati durante tutto l’arco della settimana. S’inizia lunedì con il mercato immobiliare (Existing Homes Sales), si continua martedì con lo stato di salute del settore manifatturiero (Markit US Manufacturing PMI), mentre mercoledì si torna sul settore immobiliare (New Homes Sales e MBA Mortgage Applications). Giovedì e Venerdì giornate più intense con dati di maggior valore sia sul mercato del lavoro che sullo stato dell’economia nazionale (Initial Jobless Claims, GDP Annualized e Durable Goods Orders).

Europa

Con un’Europa che beneficia delle mosse della BCE e dell’atteggiamento della Fed, la prossima settimana sarà ricca d’indicazioni su come le economie nazionali hanno assorbito le mosse monetarie. Martedì giorno importante per la Germania (ZEW, IFO Business Climate e Markit PMI), mentre tra giovedì e venerdì il perimetro si allarga includendo anche Francia e Italia: per l’economia tedesca giovedì sarà il giorno della fiducia dei consumatori (GfK Consumer Confidence), mentre la Francia vedrà in uscita i dati sulla fiducia manifatturiera, infine l’Italia si concentrerà sulle vendite retail e gli ordini industriali; venerdì focus sull’economia francese con il GDP.

Asia

Pochi spunti per le economie asiatiche, con nessun dato in uscita sull’economia cinese, mentre dal Giappone si potranno avere interessanti indicazioni sull’inflazione (CPI) in chiusura di settimana, anche se al momento le preoccupazioni sull’economia nipponica restano concentrate sul valore dello Yen e i relativi impatti sul commercio.

Il presente articolo è basato su dati e informazioni ricevuti da fonti esterne ritenute accurate ed attendibili sulla base delle informazioni attualmente disponibili, ma delle quali non si può assicurare la completezza e correttezza. Esso non costituisce in alcun modo un’offerta di stipula di un contratto di investimento, una sollecitazione all’acquisto o alla vendita di qualsiasi strumento finanziario nè configura attività di consulenza o di ricerca in materia di investimenti. Le opinioni espresse sono attuali esclusivamente alla data indicata nel presente articolo e non hanno necessariamente carattere di indipendenza e obiettività. Conseguentemente, qualunque eventuale utilizzo – da parte di terzi – dei dati, delle informazioni e delle valutazioni contenute nel presente articolo avviene sulla base di una decisione autonomamente assunta e non può dare luogo ad alcuna responsabilità per l’autore.