La dichiarazione Iva nelle operazioni straordinarie

di Federica FurlaniPer quei contribuenti che, nel corso del 2018 o nel 2019 (prima della presentazione della dichiarazione Iva), hanno posto in essere un’operazione straordinaria o un’altra trasformazione sostanzale soggettiva in cui vi è una generale situazione di continuità tra i soggetti partecipanti, al fine di comprendere le modalità di compilazione e presentazione della dichiarazione Iva è necessario verificare alcuni parametri, quali la data dell’operazione, l’estinzione o meno del dante causa, la cessione o meno del saldo Iva.

Nel caso di trasformazione sostanziale soggettiva avvenuta nel corso del periodo di imposta 2018 con estinzione del soggetto dante causa (società incorporata, scissa, conferente, cedente, …), la dichiarazione Iva deve essere presentata dal soggetto avente causa (società incorporante, beneficiarie, conferitaria, soggetto cessionario,…), che deve presentare il modello composto da:

- frontespizio, con indicazione della denominazione o ragione sociale, codice fiscale, partita Iva del soggetto risultante dalla trasformazione soggettiva;

- modulo 1 (soggetto avente causa), con compilazione di tutti i quadri, compresa la sezione 2 del quadro VA e le sezioni 2 e 3 di quello VL, in cui vanno indicati i dati relativi alle operazioni effettuate nel corso del 2018 dal soggetto avente causa e quelli relativi alle operazioni effettuate dal soggetto dante causa nella frazione di mese o trimestre nel corso del quale è avvenuta la trasformazione soggettiva. Vanno inoltre compilati i quadri VT e VX nei quali riepilogare i dati relativi ai soggetti partecipanti all’operazione;

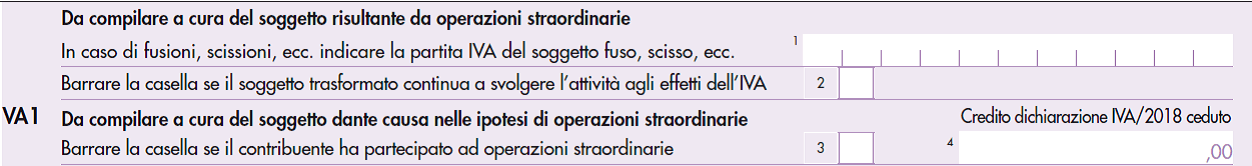

- modulo 2 (soggetto dante causa), con compilazione di tutti i quadri, compresa la sezione 2 del quadro VA e le sezioni 2 e 3 di quello VL, in cui vanno indicati i dati relativi alle operazioni effettuate nel corso del 2018 dal soggetto dante causa fino all’ultimo mese o trimestre conclusosi anteriormente alla data in cui è avvenuta la trasformazione soggettiva. Nel campo 1 del rigo VA1 deve essere indicata la partita Iva del soggetto cui il modulo si riferisce.

Nel caso di trasformazione sostanziale soggettiva avvenuta nel corso del periodo di imposta 2018 ma senza estinzione del soggetto dante causa (scissione parziale, conferimento, cessione o donazione d’azienda), la dichiarazione Iva deve essere presentata dal soggetto avente causa se l’operazione ha comportato la cessione del debito/credito Iva.

Quest’ultimo presenterà la dichiarazione Iva con le stesse modalità descritte nel caso di estinzione del soggetto dante causa, indicando, nel campo 1 del rigo VA1, la partita Iva del soggetto cui il modulo si riferisce, e barrando la casella 2.

Il soggetto dante causa presenterà invece la propria dichiarazione per rilevare le operazioni effettuate nel corso del 2018 relativamente alle attività non trasferite, barrando la casella 3 del rigo VA1 per comunicare di aver partecipato ad un’operazione straordinaria e indicando nel campo 4 il credito risultante dalla dichiarazione Iva 2018 ceduto, in tutto o in parte, a seguito dell’operazione.

Nel caso di trasformazione avvenuta tra il 1° gennaio 2019 e la data di presentazione della dichiarazione annuale Iva con estinzione del soggetto dante causa, il soggetto risultante dalla trasformazione dovrà presentare, oltre la propria dichiarazione, anche quella del soggetto dante causa estinto, sempre che quest’ultimo non abbia già adempiuto prima dell’estinzione. Quest’ultima dichiarazione dovrà essere presentata in forma autonoma con indicazione del soggetto estinto quale contribuente e del soggetto avente causa quale dichiarante (con indicazione del codice carica “9”).

Nel caso invece di trasformazione avvenuta tra il 1° gennaio 2019 e la data di presentazione della dichia- razione annuale Iva senza estinzione del soggetto dante causa, entrambi i soggetti presenteranno la propria dichiarazione relativa alle operazioni effettuate nell’intero anno di imposta 2018.

Ulteriori complicazioni possono generarsi quando uno o più soggetti partecipanti all’operazioni straordinaria abbia tenuto contabilità separate ex articolo 36 D.P.R. 633/1972.

In tal caso, per poter correttamente compilare la dichiarazione Iva è necessario distinguere tra diverse fattispecie:

- se le contabilità separate sono tenute solo dal contribuente dichiarante, egli dovrà compilare:

- il frontespizio con i suoi dati anagrafici;

- tanti moduli (per se stesso) quante sono le contabilità tenute, indicando solo nel modulo 1 i dati riepilogativi di tutte le attività esercitate (VC, VH, VM, VK, VO, Sez. 2 VA, Sez. 2 e 3 VL) e compilando solo nel predetto modulo il quadro VT e quello VX, riassuntivi dei dati di tutti i sog- getti partecipanti all’operazione;

- tanti moduli quanti sono i soggetti partecipanti alla trasformazione, in cui indicare i dati relativi alla frazione d’anno antecedente alla trasformazione e compilare tutti i quadri relativi all’attività svolta, compresa la sezione 2 del quadro VA e le sezioni 2 e 3 di quello VL;

- se le contabilità separate sono tenute non dal contribuente dichiarante, ma da uno o più soggetti partecipanti all’operazione straordinaria, il contribuente dovrà compilare:

- il frontespizio con i suoi dati anagrafici;

- il modulo 1 (per se stesso), in cui indicare i dati relativi all’attività svolta, compresa la sezione 2 del quadro VA e le sezioni 2 e 3 di quello VL. In tale modulo va compilato il quadro VT e quello VX, riassuntivi dei dati di tutti i soggetti partecipanti all’operazione;

- tanti moduli quante sono le contabilità tenute, per ogni soggetti avente contabilità separate, indi- cando solo nel primo dei moduli relativo a ciascun soggetto, i dati riepilogativi di tutte le attività esercitate (VC, VH, VM, VK, VO, Sez. 2 VA, Sez. 2 e 3 VL).

- Se le contabilità separate sono tenute sia dal contribuente dichiarante, sia da uno o più soggetti partecipanti all’operazione straordinaria, il contribuente dovrà compilare:

- il frontespizio con i suoi dati anagrafici;

- tanti moduli (per se stesso) quante sono le contabilità tenute, indicando solo nel modulo 1 i dati riepilogativi di tutte le attività esercitate (VC, VH, VM, VK, VO, Sez. 2 VA, Sez. 2 e 3 VL) e compilando solo nel predetto modulo il quadro VT e quello VX, riassuntivi dei dati di tutti i sog- getti partecipanti all’operazione;

- tanti moduli quante sono le contabilità tenute, per ogni soggetto avente contabilità separate, indi- cando solo nel primo dei moduli relativo a ciascun soggetto, i dati riepilogativi di tutte le attività esercitate (VC, VH, VM, VK, VO, Sez. 2 VA, Sez. 2 e 3 VL).