Commercio elettronico “indiretto”: profili fiscali – III° parte

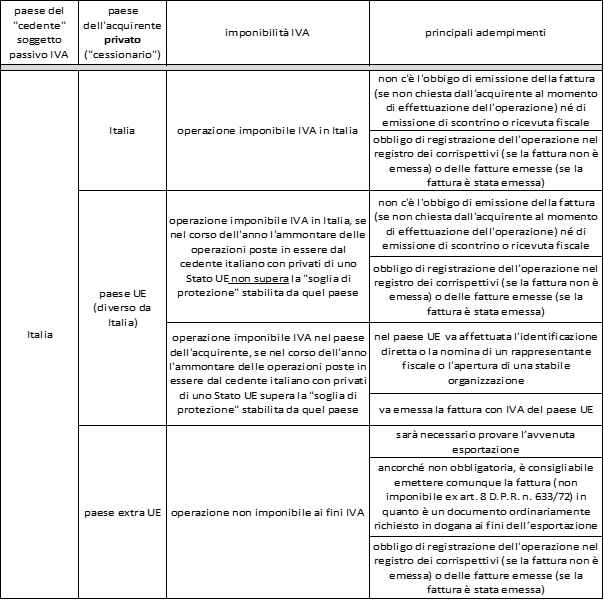

di Francesco RizziFatto salvo quanto fin qui esposto (si vedano le prime due parti del presente contributo), il trattamento Iva delle operazioni di “vendita a distanza” (o per corrispondenza) effettuate da un cedente italiano soggetto passivo ai fini Iva nei confronti di acquirenti privati italiani, appartenenti a un Paese membro della UE ovvero ad un Paese extra UE, può essere riassunto nella seguente tabella:

Per quanto riguarda invece le norme che entreranno in vigore dal prossimo 1° gennaio 2020 (in proposito si rammenta che, nonostante dovrebbe attendersi il recepimento da parte dell’Italia della Direttiva UE 2455/2017, si reputa comunque opportuno far cenno a dette novità, tenuto conto della giurisprudenza comunitaria secondo cui, a determinate condizioni, la Direttiva potrebbe essere già direttamente applicata anche in assenza di formale atto di recepimento), si specifica che esse introdurranno novità significative relativamente ai rapporti B2C all’interno dei paesi UE e alle importazioni dai paesi extra UE.

Con esclusivo riferimento ai rapporti B2C all’interno dei paesi UE, tali novità daranno luogo, in sintesi, alle seguenti rettifiche e integrazioni alla disciplina attuale:

- non si applicherà più la disciplina delle “vendite a distanza” ma si applicherà il criterio generale che le operazioni di commercio elettronico indirette saranno territorialmente rilevanti nel Paese UE di destinazione dei beni (e quindi nel paese in cui risiede l’acquirente privato);

- saranno eliminate le attuali “soglie di protezione” e sarà introdotta un’unica soglia di € 10.000,00, comune a tutti gli stati membri, al di sotto della quale le operazioni saranno rilevanti ai fini Iva nel Paese del cedente;

- se la predetta soglia comune sarà superata nel corso dell’anno, si applicherà, a partire da quel momento, il principio generale (ovvero tali operazioni si considereranno territorialmente rilevanti ai fini Iva nel Paese UE di destinazione dei beni);

- i cedenti potranno optare per la procedura semplificata MOSS (procedura ad oggi in uso per il commercio elettronico “diretto” che evita al cedente di identificarsi nel paese dell’acquirente e che gli consente, mediante la trasmissione di specifiche dichiarazioni Iva trimestrali, di effettuare i versamenti dell’imposta del proprio Paese).

Per approfondire questioni attinenti all’articolo vi raccomandiamo il seguente corso: